印度流媒体2019基本面(上):量变与质变的飞跃

对于出海OTT玩家而言,国内版本照搬针对复杂的印度市场并不适用,针对市场割裂、变现困难、互联网基础设施落后的印度市场,先行平台做法对于将出海印度提上日程的中国公司而言也有重要借鉴意义。本篇为上篇主要涉及市场表现,市场数据,机遇和挑战。

过去,印度流媒体市场十分局限,一切在2016年发生了改变,伴随印度电信运营商在2016年展开价格战,一举拉低移动数据价格,廉价流量套餐开始覆盖拥有13亿人口的印度,移动端使用量迅速激增,数字视频市场呈现出的突出的人口红利和业务增长机会,为众多发展流媒体的娱乐、科技公司所觊觎。

Netflix、亚马逊纷纷赴南亚“掘金”,引入头部英语精品的同时,开始面向印度市场投入制作本土内容,尽管在获取实时数据、打造用户体验上具备先行经验,但渗透印度这一文化语言复杂、阶级和付费能力差异巨大、内容偏好鲜明的市场并非易事。

电信巨头带头下,本土流媒体平台在“圈地运动”中,凭借对快速变化的消费者及其区域化内容需求、付费能力的洞察占据着上风,对于出海OTT玩家而言,国内版本照搬针对复杂的印度市场并不适用,针对市场割裂、变现困难、互联网基础设施落后的印度市场,先行平台做法对于将出海印度提上日程的中国公司而言也有重要借鉴意义。

本篇为上篇主要涉及市场表现,市场数据,机遇和挑战。

一、印度流媒体现状:量变与质变的飞跃

移动短视频消费的增长,流媒体内容制作日益增多,印度OTT市场格局随着互联网用户基础的壮大变得更为丰富,流媒体视频领域正在经历着“量变”与“质变”。

1. 量变

就“量变”而言,印度互联网普及和流媒体兴起,都与移动端有着密不可分的关系,围绕移动端的流媒体用户群正在随着互联印度普及迅速增加,另一方面,潜力巨大的印度流媒体市场,不断吸引海内外玩家入局,成为各企业在业务稳定阶段获取全新增长机会、丰富业务多元化的方式,其中既有电信运营商、互联网科技公司,影视媒体集团,也有跨界入局的消费类企业。

据波士顿咨询公司估计,2018年印度OTT市场价值5亿美元,并将在2023年翻十倍。

普华永道《全球娱乐和媒体展望2019-2023》报告预计,2018年印度OTT市场价值6.28亿美元,2023年印度流媒体视频市场年复合增长率将为21.82%,市场规模达到1197.7亿卢比(约合17亿美元),并判断在所有细分市场中,OTT视频行业的增长速度将是最快的,并将在未来四年推动印度整个媒体和娱乐行业的发展……可以说,原本的玩家几乎都看到了互联网普及率上升带来的红利空间,集体涌入全力争夺利润丰厚的视频市场。

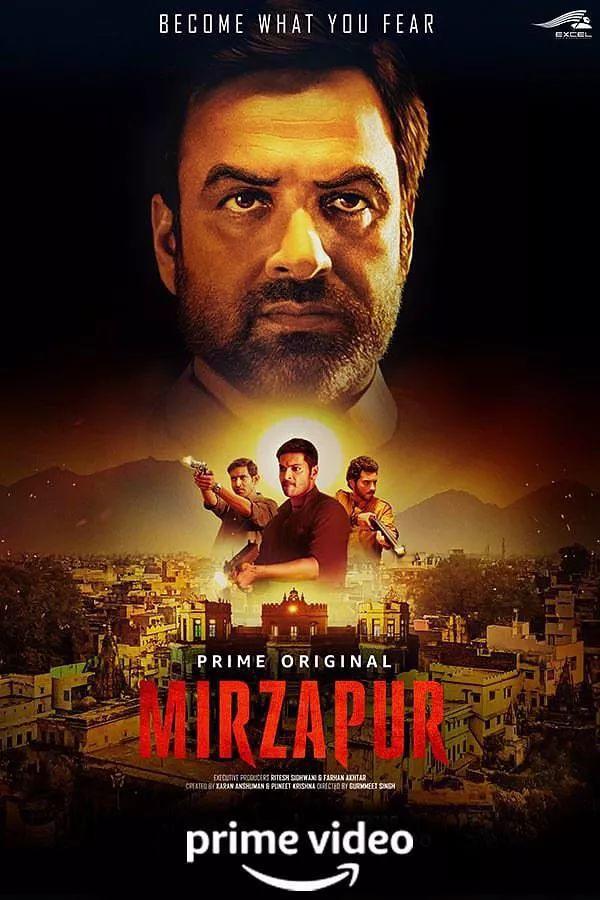

《米尔扎布尔》

2. 质变

从印度流媒体内容“质变”来看,由Netflix在印度制作的原创印度热门剧集《神圣游戏》获得了国际艾美奖“最佳剧情电视剧”提名,印度网生作品的兴起正在世界范围内获得声量;相类似地,亚马逊Prime视频的原创印度犯罪惊悚剧集《米尔扎布尔》紧随其后在Prime印度版上线,IMDb获得8.5的成绩。

“质变”同样体现在内容多样化、精细化打造,以及各平台分区域化的运营的策略上。在关注优质内容大前提下,区域化内容在内容多样性上扮演着重要角色,印度作为一个拥有13亿多人口、官方语言22种之多的非单一民族与文化的国家,观众的内容敏感度与兴趣点也随区域变化 ;包括Jio TV、Eros Now、ALTBalaji在内的印度流媒体平台,开始从导演、演员、制片人、故事选择(人物传记、地域故事)、讲述角度、语言和受众性别着手,适应观众差异化。

二、印度流媒体市场基本面:规模、机遇、挑战

流媒体行业的“量变”与“质变”,同时在映射出印度流媒体市场巨大的机遇和挑战。

就机遇而言,在互联网、智能手机、平价数据套餐普及趋势下,印度流媒体市场潜在用户池,结合本土电信运营商间的竞争,压低数据费用,4G渗透加速,大多数印度人都把智能手机视为最优先使用的摄像头、电脑和电视屏幕;据印度《经济时报》称,相关移动运营商也在准备部署5G网络,移动视频流媒体服务将更广泛落地,这也与视频内容消费增长密不可分。

关于移动端用户的数据:

- 2019年1月,印度三大移动运营商统计4G用户数量超过4.3亿,相当于一年时间里迎来85%的增长;

- App Annie的报告显示,印度的移动视频流在过去两年中增长了近200%,是报告覆盖的十个国家中最高的;

- 得益于电信运营商推出的低价智能手机和移动数据套餐,每年有数千万印度人上网,全国活跃网民约5.6亿人,受众平均年收入约1775美元,平均年龄27岁;

- 爱立信(Ericsson)数据显示,印度是全球智能手机数据使用量最高的国家,平均每月9.8 GB,预计到2024年,印度每台智能手机的移动数据流量将增至18GB;

- Statista预计,到2021年,印度将有约6.358亿互联网用户。

除了互联网将基础设施带来的受众规模化,印度小语种、区域性受众的流媒体内容消费需求显现,已经成为不容忽视的市场;各类平台针对原创、独家、内容多元化进行赛跑,积极联合新兴内容创意制作团队,刺激印度网生作品整体输出规模化,海外平台进驻主打本土原创,以及本土平台受自身发展需求驱使,印度网生内容出海有望打开局面。

与之相对,印度流媒体市场呈现的挑战也十分突出。

尽管潜在网民数量庞大,互联网渗透率仍有较大增长空间,目前印度有线电视收看即用户增长依旧强劲,尤其是在农村地区,不同于西方市场,民众放弃传统电视收看的需求并不强烈;此外,从男性在印度的互联网使用中占据主导,男性占71%,女性占29%, 也就意味着印度流媒体发展在城市下沉、用户付费习惯培养、女性及多年龄层观众的挖掘上还有很长的路要走。

海内外平台参与市场份额争夺,使得市场竞争不断升温,包括Netflix、亚马逊Prime Video、迪士尼Hotstar、ALTBalaji和其他当地平台在内,本土流媒体需要面对来海外“大手笔”入局者的挑战,不少外来平台开始打起价格战,同时并未放松在内容制作的重金投入,强势争夺消费者眼球。

随着Netflix推出价值199卢比(约2.80美元),苹果也宣布在印度推出流播放平台Apple TV,定价每月99卢比(合1.39美元)希望后来居上;同时,许多此前未触及传媒内容领域的本土企业也在跨界进入流媒体市场,不乏食品聚合与外卖配送公司Zomato、印度最大的电商公司Flipkart等。

下篇预告:

印度流媒体2019基本面(中):海外玩家Netflix和亚马逊Prime的内容策略

作者:EW RM、段苏格Zoe Duan,公众号:东西文娱(ID:EW-Entertainment)

来源:https://mp.weixin.qq.com/s/73_FKBeG1h5wl5MvP-KKIw

本文由 @东西文娱 授权发布于人人都是产品经理,未经作者许可,禁止转载

题图来自Unsplash,基于CC0协议

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益