AI产品经理思考:智能保顾现状讨论

本文主要讨论了智能保顾概念、现状和未来发展。

开始之前我们先思考三个问题:

- 什么是智能保顾?

- 智能保顾现处于什么阶段?

- 智能保顾的发展方向是什么?

一、什么是智能保顾

智能保顾即智能保险顾问,指能自主为用户提供风险评测、保险知识问答、保险需求分析、保险产品对比和推荐等服务的智能终端。

简单来说就是你的私人保险顾问,任何保险问题都可以去问。

二、智能保顾现处于什么阶段

在国内,智能保顾概念虽然火热,但整体发展尚处于初级阶段。2017年堪称是智能保顾的元年,各种保保们精灵们层出不穷,市场上出现的智能保顾保险需求分析保险产品对比和推荐等服务。

但是,真正体验过的用户就会发现,目前市场上的几款所谓“智能保顾”功能不够齐全,尚未真正实现“智能”,太保阿尔法发布时曾轰动一时,获取440万的流量0转化,蚂蚁慧小保现在已经淡出,微信只做风险评估等等。

从市场大热到目前一片寂静,不禁让人唏嘘。

那是为什么呢?

现有的智能保顾基本是根据用户的年龄、家庭、资产状况、车的类型等因素帮助用户选择车险产品,如太平洋保险阿尔法保险号称通过结合海量数据、人工智能技术及保险精算经验,提供定制化的家庭保险建议。

事实是这样吗?

我们一起来拆解以下他的实现原理就知道了。

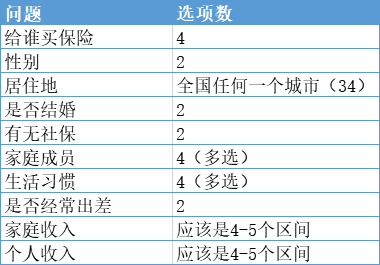

保险推荐机器人会询问以下10个问题:

当答完以上问题后,机器人会推出一组保险产品。包含重疾、医疗和意外。这就是典型的策略树算法。通过以上数据我们可以计算得出:

C(4,1)*C(2,1)*C(34,1)*C(2,1)*C(2,1)*{C(4,1)+C(4,2)+C(4,3)+1}*{C(4,1)+C(4,2)+C(4,3)+1}*C(2,1)*C(5,1)*C(5,1)=12240000

也就是说这个排列组合有1224万种可能。

而我们查询保险协和网站可知现有在售保险产品有7000多个。每个产品拆解后的维度包括性别、年龄、保费、保额等。这就会造成,不同的条件会对应同一款产品、同样的条件会筛选出多个产品,而对产品做优先级排序,又成了人的主观判断。

所以才造成了平安的保险机器人推荐出的全部是平安的产品,而平安的在售产品不过几百款,所以这种推荐根本算不上是智能推荐,只不过是条件筛选。

那为什么不用智能推荐技术来实现保险产品推荐呢?

智能推荐技术现在应用最后的是资讯领域和电商领域,或许我们能从他们的演化进程了解一二。

最早兴起的是门户网站,是有足够专业的编辑给大家来写新闻和资讯,这个时候编辑不必考虑每个人的兴趣爱好,只需要了解大多数人的兴趣爱好就好。这样就造成了千人一面,大家打开的资讯是一样的。

再后来自媒体兴起,每个人可以根据自己的爱好去关注和订阅自己喜欢的自媒体号,这样每个人打开的资讯就不一样了,但是这就造成了你只能看到你关注了的咨询信息。没有关注的就看不到了。

然后随着今日头条的兴起才真正实现了千人千面,每个人看到的都是不一样的,而且是动态变化的。这时候才能真正称得上是智能推荐。由上可知智能推荐依据是:

- 用户兴趣数据

- 用户的基础注册信息,背景信息:例如用户出生地,年龄,性别,星座,职业等。这些信息一般从用户注册信息中获取;例如高德,百度地图注册用户,淘宝注册用户等

- 用户行为反馈:包括显示的反馈(explicit)和隐藏(implicit)的反馈,显示的反馈包括用户的评分,点赞等操作,百度关键词搜索推荐工具上的点赞(正向显示反馈)和垃圾桶(负向显示反馈),淘宝上的评分;隐式反馈包括用户的浏览行为,例如在百度关键词搜索推荐上搜过那些词,淘宝上点击了那些页面,在高德上点击了那些POI等

- 用户交互偏好:例如用户喜欢使用哪些入口,喜欢哪些操作,以及从这些操作中分析出来的偏好,比如在高德地图上根据用户行为反馈分析出来的用户对美食的偏好:更喜欢火锅,粤菜,还是快餐

- 用户上下文信息:这些信息有些是分析出来的,例如在LBS中分析出来的用户的家在哪儿,公司在哪儿,经常活动的商圈,经常使用的路线等

而通过研究发现,在买保险这个领域有以下几点是和推荐算法逻辑有冲突的:

- 没有用户的历史数据。用户的保险需求是排他的,买过一个重疾险后不需要在买更多的重疾险了,根据用户之前买的保险产品做推荐是行不通的。这一点是和资讯不一样的,用户会不断有读资讯的需求,可以更加用户以往的阅读习惯作为推荐标准。

- 推荐完成后没有实时反馈,保险是一个消费非享用产品,购买保险后如果不出险,用户是没有任何体验的。不能根据用户,购买后反馈使用体验来作为推荐标准。不像是视频网站根据用户收看时常判定该用户对该内容的满意程度来做推荐。

- 用户端获取到的数据不能作为推荐条件,同样,产品端没有足够多的产品可供推荐,就像是资讯类网站,如果仅有1万篇文章库可供用户选择,即使推荐算法再好也无法推荐出用户满意的文章。

所以说现在的智能保顾在做的保险智能推荐只能说是条件筛选,根部不算是智能推荐,或者说现如今的保险市场不适用于保险推荐。

三、智能保顾的发展方向是什么

那么智能保顾的发展方向是什么呢?产品形态和产品属性决定了它的发展方向,保险本质上是风险转移和杠杆效应。通过一小部分钱利用杠杆效应转移风险。

之前因为技术限制无法做到每个人的风险的精准计算,所以保险公司会计算各种模型,推出各种产品,打包出售,每个人去买之前保险公司会进行核查,确定属于该模型,否则是拒保的。

逻辑就是产品去找人,但是现在随着科技发展,用户属性和各种行为习惯的记录,可以精准的计算出每个人的风险状况,从而推出不同的产品,每个人和每个人的保险杠杆应该是不一样的,也就是说应该是人找产品的逻辑。这也许是以后智能保顾的发展方向。

四、总结

随着各类技术的成熟,好多行业就想把该技术应用到自己的领域,但是每个行业的底层逻辑是不一样的,每个技术的运行方法也是有必要条件的,在没有想清楚的情况下进行了技术的错配,就会做很多无用功。

作者:老张,宜信集团保险事业部智能保险产品负责人,运营军师联盟创始人之一,《运营实战手册》作者之一。

本文由 @老张 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自 Pixabay,基于 CC0 协议。

起点课堂会员权益

起点课堂会员权益

感谢大佬分享! 看完的感受是,风险评测、保险知识问答、保险需求分析、保险产品对比和推荐这几项功能来说,保险知识问答是目前相对可行性高的智能保顾能力,依靠语音识别、语义理解、知识图谱建设等当前成熟技术,是可以实现答疑解惑问题。产品对比更适合单独页面来展示,对话式和语音播报交互都效率比较低。风险评测、需求分析、推荐这些都仍然靠代理人来解决,基础数据不足的情况下,做不到人找产品。

您好,请问小智保险是您在负责嘛

不是了

知网上智能投顾的文章较多,智能保顾这个词第一次听到 🙂

智能投顾可拓展空间更大,保顾太窄了,相关文章比较少