券商财富管理转型与AI大模型的应用

在金融科技的浪潮中,券商财富管理正站在转型的十字路口。本文深入探讨了券商财富管理转型中的难点与痛点,分析了投资顾问在这一过程中的关键作用,并展望了AI大模型如何助力投资顾问提升服务质量和效率。

在数字化和智能化的大潮下,财富管理行业正经历着前所未有的变革。投资顾问作为连接金融市场与投资者的关键桥梁,其职能和角色在这场变革中显得尤为重要。笔者在观察行业演变、动荡的同时,也想伴随行业波动并跟读者朋友们共同来探讨财富管理转型的难点、投资顾问可以发挥的作用、转型创新与创收探索,以及AI大模型如何借此机遇更好地服务于投资顾问群体,从而提升金融服务的质量、效率,还有自身达成的效果、效益。

一、财富管理转型的难点、痛点

在更大维度上的人口结构上观察,可以说,当前的市场已实质性地迈入存量博弈时代,而券商,也直接面临着如何推动财富管理转型和投资顾问业务落地的挑战。笔者认为,在业务同质化、息费互相踩踏、恶性内卷等背景下,把客户服务动作和内容的标准化的缺失,可能是当前财富管理转型的关键难点之一。要知道,什么0.5、免5等,并不是什么新鲜事。

在复杂多变的金融市场中,投资顾问作为连接投资者与市场的桥梁,扮演着至关重要的角色。他们不仅是专业知识的传递者,更是风险管理的守护者,致力于引导投资者理性投资,实现财富的稳健增长。他们,是最前面的、也是最可感知的一个关键触点之一,但也是最弱势的群体之一。

这是困境所在。

根据中国社会科学院发布的《中国国家资产负债表2022》,中国居民财富总量已超过650万亿元,其中权益类资产占比逐年上升。而,权益市场资产规模的增长为财富管理行业提供了巨大的发展空间。同时,根据国家统计局数据,2023年中国居民人均可支配收入达到3.69万元,同比增长5.0%。在居民可支配收入增长的背景下,居民可投资资产规模也持续扩大,据统计局数据显示,2023年居民可投资资产规模超过260万亿元,同比增长6.4%,显示出居民财富积累和投资需求的持续增长。

而这是机会所在。

二、投资顾问的职能、角色,以及所能发挥的作用

简单来讲,投资顾问在金融市场中的作用可以概括为以下几点:

- 专业知识的灯塔:投资顾问具备广泛的金融知识,为投资者提供准确、及时的信息和建议。

- 风险管理的守护者:他们帮助投资者识别、评估并管理风险,量身定制个性化的投资方案。

- 沟通桥梁的搭建者:投资顾问与客户保持密切联系,了解客户需求,增强信任感和满意度。

- 市场趋势的洞察者:他们具备市场洞察力和判断力,预测市场走势,挖掘投资机会。

- 持续学习的践行者:投资顾问保持终身学习的态度,不断提升专业技能和素养。

这里我们也可以大盘有大多。

三、财富管理转型的转型创新与创收探索

我们不妨把命题再缩小一些,就谈投资顾问这块牌照。

以笔者所了解到的,当下主要头部及中腰部券商近年来几乎都丰富了这块的收费模式,如“单篇解锁收费”、“指定周期的固定订阅费”、“全账户提佣”、“后端盈利提佣”、“跟投收费”等收费名目。从效果上来看,不妨看一组数据。

根据中国证券业协会的数据,截至2023年底,证券行业投资顾问人数已超过5万人,同比增长15%。投顾业务创收情况,客观评价良好。中证协统计数据显示,2023年度145家证券公司投资咨询业务(投顾业务)净收入为49.90亿元。部分证券公司的投顾业务收入较高,如平安证券、长江证券等,行业排名前几位公司的投顾业务收入对行业总收入贡献较大。

但主观来看,不妨看看上一会计年度数据情况,同样据中证协统计显示,2022年投顾业务净收入为59.74亿元,同比增长9.47%。投顾业务在2022年表现出色,当时认为,这主要得益于证券公司财富管理转型。尽管整体证券行业经营业绩承压,投顾业务却实现了增长,显示出该业务在市场中的适应性和潜力。

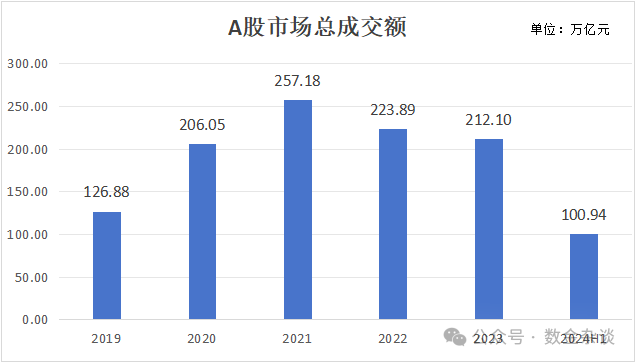

这是倒序来看,文字就是这么有魅力。如果我们按时间顺序来重新看上述数据,很难不让人会有与之相反的感知。即,在行业强周期面前、在行情强波动面前,转型的故事仍在讲述,但数字是最诚实的。

很明显,数据下滑了。没办法,跟市场比拼谁正确,这本身就注定是一场打脸之战。

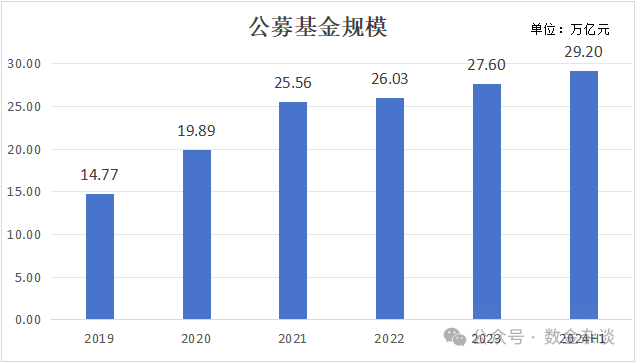

与之对比,来看下公募基金的情况。不言而喻。

那,有其他的破局的手段吗?

现有展业模式、风险频发,以及业务创收来源的转变

传统投顾业务中,固定收费或提佣模式,其确实解决了眼前的佣金下滑与内卷焦虑,但长期来看,笔者认为也并不可持续。内容创收,或者再大一点叫内容付费、知识付费,可能是投资顾问未来重要创收的组成部分。此非传统投资顾业务的按效果付费,而是结合时代的变迁、客户需求的转变,券商寻求创收多元化的转变。这是从正面来看。

反面来看,监管可以说是忙于处理各种现场或非现场检查、出具警告函、甚至罚单等。投资顾问违规的案例太多了,但无外乎几种,即未建立业务关系荐股、违规公开荐股、误导性陈述等。这些案例提醒投资顾问必须严格遵守合规要求,保护投资者的合法权益。但在现有服务模式和盈利模型下,似乎一切的发生,不可避免,也想象的到。

投顾内容产品化、投顾服务标准化

券商亟需构建标准化的产品服务矩阵,以此,来适应和面对市场周期的变化。互联网们这二十几年的高速发展的一个基本认知是,标准化是业务的规模化的关键前提。而这,更是券商发展在适配存量博弈时代下的先决条件。

没有标准化的产品,就始终是非标的、经验的、缺乏依据和无法稳定交付的,当然也就无法形成完整的营销渠道和转化链路,客户经营体系也就始终镜中花、水中月,空谈而已。为什么?要知道,“金融消费者”这个称呼的分量和内涵是什么。

还是看数据,根据中国证券业协会的数据,2023年证券行业经纪业务收入超过1500亿元,同比增长10%。整体来看,投资顾问业务收入占比还是不断在提升的,这,显示出投顾业务在券商收入中的重要性。

知识付费和财商教育的探索

924行情以来,无论老股民、新韭菜,甚至券商从业者来看,都是一场游戏一场梦。而这中间,笔者说,上一把行情如果称之为融资盘,这一把则被笑称为抖音盘、直播盘。

可以说,正规持牌机构在财商教育上面的缺位,这直接造就了野生或半野生财经大V的泼天富贵,而投资者教育、投教基地什么的,其实就是花瓶。从金融消费者的体验来看,这至少不是一件风光的事情,不客气的讲,监管与持牌机构的缺位也是关键所在。

实操来看,小额的、轻型的、付费的财商教育或投教课程,是可以作为引导投资者理性投资、培育市场长期主义、价值理念的尝试方向,并以此形成依托投于资顾问来展业的标准化知识付费模式。

构建标准化业务的注意点和工具杠杆

合规始终警钟长鸣。尤其对于试图将原本非标准化的业务进行标准化转化,产品和工具是关键词。

产品,是指将原先脱网、离网的内容,打包上线为标准化产品。工具,是指关注这些本质上是靠人的认知和智力来生产的内容,其背后对人的赋能。

投顾群体是金融机构专门从事投资研究并提供顾问化服务的人员,在通常情况下,其显然拥有或者应该拥有来自公司的更多的技术和资源支持,尤其利用时下的AI金融大模型利器,从而更好地、更稳定的提供标准化服务型产品。

四、AI大模型在投资顾问服务中的应用

AI大模型在服务投资顾问时,有以下几个可预见的有效场景:

- 赋能专业性与复杂性:金融大模型涉及复杂的算法和大量数据,投顾群体具备专业知识,能更好地理解和运用大模型提供的分析和建议。

- 优化个性化方案与服务:金融大模型能根据投顾的需求和客户的具体情况,提供个性化的投资建议和策略。

- 精细风险计算与策略管理:投顾能借助大模型进行更全面的风险因子评估、确定、计算,及相应服务组合或策略的监控、管理。

那,投资顾问如何利用AI大模型来提升他们的服务质量呢?以下,是投资顾问可以利用AI大模型提升服务质量的几个关键方式:

- 个性化投资建议:AI大模型能够处理和分析大量数据,根据客户的投资历史、风险偏好和财务目标提供个性化的投资建议。

- 风险管理:AI大模型可以辅助投资顾问进行更精细的风险计算和策略管理。

- 高效信息处理:投资顾问可以利用AI大模型快速搜集和归纳市场信息,提高信息获取的准确性和效率。

- 客户沟通与服务:AI大模型可以通过自然语言处理技术提升与客户的沟通效率。

- 持续学习与培训:AI大模型可以作为投资顾问持续学习的工具,提供最新的市场动态、研究成果和培训材料。

- 投资研究与分析:AI大模型可以辅助投资顾问进行深入的投资研究和分析。

- 合规监控:AI大模型可以帮助投资顾问监控交易活动,确保所有投资建议和行动符合监管要求。

- 预测分析:AI大模型可以基于历史数据和市场趋势进行预测分析,为投资顾问提供关于市场未来走势的见解。

- 报告自动化:AI大模型可以自动化生成投资报告和市场分析报告,减少投资顾问在报告撰写上的时间消耗。

- 客户细分:AI大模型可以帮助投资顾问更好地细分客户群体,根据不同客户群体的特点提供定制化的服务和产品。

以上,都是可以从多方面为券商财富管理转型(投顾)赋能的举例。关键点,一是,给投顾自身成长赋能,二是协助投顾生产创造,三是部分替代投顾与客户的交互动作,最终赋能投顾服务产品化和标准化。而这些,是券商经营发展或是财务报表中的压舱石、稳定器。

五、结语

在存量博弈时代,券商对于基础业务的抵御风险作用愈加重视。相比较投行、研究、机构等case by case式演进,投资顾问是金融市场中颗粒化程度高、分散布局均匀、最不可或缺的重要力量。他们以专业知识为灯塔,以风险管理为守护,以沟通桥梁为纽带,以市场趋势为洞察,以持续学习为动力,为投资者提供全方位、个性化的投资顾问服务,并帮助券商创造并实现除通道以外的更多增值收入来源。

未来,随着金融市场的持续完善、金融科技的不断发展,尤其各种AI大模型的能力加持后,证券投资顾问的角色将更加重要和突出。AI大模型在金融行业的落地实践,将带来更有想象、更令人兴奋的场景,让我们一起推动科技服务金融和金融服务实体经济的大浪潮加速向前、加速落地,真正地推动券商财富管理转型科学有效践行。

本文由 @数金杂谈 原创发布于人人都是产品经理。未经作者许可,禁止转载

题图来自 Unsplash,基于CC0协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

起点课堂会员权益

起点课堂会员权益

ai是未来的大趋势已经很明朗了,只能说不管是哪个领域的都需要学习和接触ai。