创业的那些坎儿之对赌协议

对赌协议也被称为估值调整协议,是投资人在和创业者签订投资协议中,双方争论最为激烈,对双方影响较大的一个协议。本文主要从对赌协议的定义、特点、签订细节等几个维度展开论述,希望能够帮对创业或者是投资感兴趣的小伙伴,提供点参考。

一、何为对赌协议

我们知道企业的经营都是存在风险的,对赌协议产生的根源在于企业未来盈利能力的不确定性,是投资人为了在一定程度上降低投资所带来的风险所设计的协议,其实质是一种期权的形式,对未来不确定性的一种约定。如果约定的条件出现,则融资方可以行使某种权利(对融资方的激励);如果约定的条件不出现,则投资方可以行使某种权利(对投资方的保护)。

二、投资人一般是如何设计对赌协议的

我们知道,投资行为本身是具有一定的主观性的,而这一点在对赌协议当中,也能够得到一定程度的体现,比如:某个项目的估值倍数是多少(PS、PE等)、未来几年之内能够上市、未来的用户增长情况等等。

而在估值倍数上,对于同一个项目,不同的投资人可能会结合自己对该行业的理解,同行业上市公司的情况,以及自己过往的投资经验,给出不同的估值倍数。一般而言,如果是科技含量较高、行业增速明显的行业(比如人工智能、生物医药等),其估值倍数往往较高,而在一些偏传统的行业,估值倍数相对较低。

下面笔者将通过一个之前接触过的案例,说说本人自己一般是如何考虑这个问题的(下面用的主要是PS的估值方法,PE也同理,但是考虑到对于很多早期项目而言,公司可能还是亏损的,所以PE估值在适用性上没有PS这么强)。

案例:北京某传统制造行业项目,创始团队均毕业于国内知名高校,历史投资机构包含国内头部风投机构,2017年公司收入6000万元,亏损1000万元。但是公司管理层对未来的经营发展非常有信心,认为,2018年公司收入能够达到12000万元,实现净利润3000万元,2019年公司收入能够达到20000万元,实现净利润5000万元。为了业务的快速发展,公司拟启动本轮融资,计划融资5000-8000万元,出让10%-12%的股份。

1)确认投资方案

对于传统制造行业,一般来说,投资机构给到的PS倍数不会特别高,如果是我的话,可能就给到3-6倍(本人的心里承受范围,后面估值调整其实也是让PS在心里承受范围之内浮动,PS倍数越小,对投资人越有利,说明项目越便宜,反之,对项目方越有利),结合公司目前账上的货币资金,以及公司过去以及未来经营性现金流的分析,最后决定投资5000万,占比11.1%,投后4.5亿,结合公司2018年的收入预期1.2个亿,项目的PS为3.75,在我的承受范围之内,而且接近3,整体对机构有利。

2)如何保证投资人的利益

但是我们知道,经营是有风险的,如果你1.2亿没做到,只做到了一个亿,我觉得一般机构还是能够接受的,但是如果你2018年实际销售收入离预期太大,比如:只做到了8000万,那说明你当初在和投资人沟通过程中,有些信息是参有水分的,或者你的团队执行能力不行。

不管怎么说,我当初的投资方案,在现在看来,是偏贵的,因为此时的PS变成了5.625,所以投资人要对项目方进行估值调整,而最直接的方式就是项目方无偿出让股份,通过这种方式提高投资人在项目方的股份占比,进而降低项目的PS。

3)如何保证项目方利益

但是会不会发生这种情况呢,就是2018年这一年,项目方的经营情况特别好,全年实现收入14000万,超额完成了当初的计划。如果是这样的话,对于投资方而言是捡了便宜。

因为这种情况下,项目的PS只有3.2了,而笔者一直认为,对赌协议的核心是公平合理,你不能只对项目方有惩罚,而没有激励。所以当项目方2018年真的超额完成了收入目标,投资方应该出让一部分自己的股份用于奖励创业团队。

4)对赌协议的设置及解释

在分析了上述思路之后,我们就能够对这个案例设计出一个基本的对赌协议了,具体内容如下:

经营目标:

本轮投资完成后,公司须完成以下经营目标:

- 2018年完成收入12000万元,净利润3000万元;

- 2019年完成收入20000万元,净利润5000万元。

净利润以经具有证券从业资格的会计师事务所审计的扣除非经常性损益后的数值为准

估值调整:

(1)各方同意视公司2018年的收入情况对本轮投资估值进行调整,具体调整方案如下:

A. 2018年完成销售收入在1亿元以下时,公司实际控制人将从估值调整前后的投资股权比例差额补偿给本轮投资人,股权补偿以无偿转让形式实现。

应补偿的股权额度比例按以下公式计算:应补偿的股权比例=(10000万-2018年实际完成收入)/3000万 *1.1%,应补偿的股权比例值大于1.1%时,按1.1%计。

B. 2018年完成销售收入在1亿-1.2亿之间时,本轮投资估值不进行调整。

C. 2018年销售收入在1.2亿以上并当年净利润不低于1500万时,本轮投资人将从估值调整前后的投资股权比例差额奖励给公司实际控制人,由实际控制人决定如何分配,股权奖励以无偿转让形式实现。

应奖励的股权额度比例按以下公式计算:应奖励的股权比例=(2018年实际完成收入-12000万)/3000*1.1%,应奖励的股权比例值大于1.1%时,按1.1%计。

(2)股权奖励分两年执行, 2018年年报披露后二个月内兑现应奖励额度的50%,在2019年净利润较上年增长不低于35%时再兑现剩余的50%股权。

上述估值调整主要有几个思路:

估值调整是线性调整的。

- 如果项目公司2018年的销售完成度在80%-100%之间,笔者觉得是正常的,因此不需要对估值进行调整。

- 如果项目公司2018年的销售完成度在60%-80%之间(本案例在7000万-1个亿之间),则对项目方进行线性调整。

- 如果项目公司2018年的销售完成度不到60%,那就不是估值调整的问题了,投资方可能就要触发回购协议了。(估值调整投资方和项目方还是在一起的,而回购双方就“离婚了”)。

- 如果项目公司2018年超额完成收入目标,则投资公司奖励一部分股份给项目方,最高比例不超过1.1%

- 奖励分两年执行,原因是怕有些项目方为了拿到激励,在2018年采用激进的销售策略,从而影响公司未来的发展。

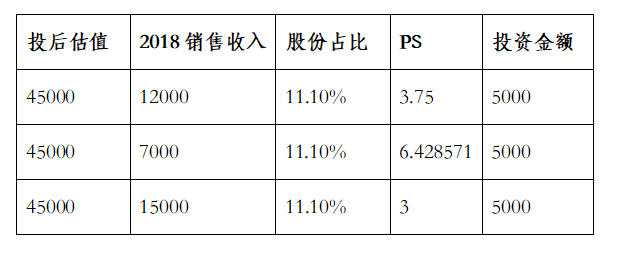

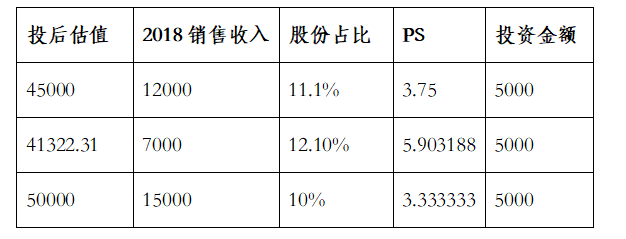

通过表格,上述估值调整方案最后的呈现方式如下:

估值调整前:

估值调整后:

三、签订对赌协议应注意的细节

1)合理设定对赌的评判标准

要想实现双赢,关键是要设定合理的对赌标准。所以对于融资方的来说,全面分析企业综合实力,设定有把握的对赌标准,是维护自己利益的关键。企业管理层除了准确判断企业自身的发展状况外,还必须对整个行业的发展态势,如:行业情况、竞争者情况、核心竞争力等有良好的把握,才能在与机构投资的谈判中掌握主动。

2)对赌双方都要调低预期

尽管“对赌协议”不是导致企业败局的元凶,但在绝大多数情况下,“对赌协议”让输家(特别是融资方)雪上加霜也是不争的事实。因此,认真分析“对赌协议”的机制、好好琢磨其中利弊就显得非常重要。不管是原始股东,还是新进入的投资人,在“对赌协议”中一定要主动调低双方的预期,尽可能为目标企业多留足灵活进退、自主经营的空间才是明智之举。

3)精心设计和协商协议内容

对赌协议的核心条款主要包含两方面:

- 一是约定未来某一时间企业的经营业绩目标,目前用的较多的是盈利水平(当然有些公司也会用用户数、合作商家数、几年内上市等作为考核指标);

- 二是约定的标准未达到时,项目方补偿投资方损失的方式和额度。

对于准备签订对赌协议的企业,应该合理设置对赌筹码,确定恰当的期权行权价格。对于融资企业来说,设定对赌筹码时,不能只看到赢得筹码时获得的丰厚收益,更要考虑输掉筹码是否在自己的风险承受范围之内。

对赌方案不宜太细,如果对赌方案很详细,到最后也很难判断是否合理,而且创业者往往为了这些协议,牺牲长远利益而保证达到眼前的要求,做一些对业务发展不是那么契合长期利益的行为,反而影响公司长远的发展。

作者:作者:阿旺,著名投资人兼连续创业者,会从自身投资以及创业经历,不定期输出各类行业研究,如您想了解更多关于创业以及投资方面的内容,欢迎关注本人公众号:awangblog

本文由 @阿旺 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自Unsplash,基于CC0协议

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益