SaaS 增长神话,Slack 的进阶(续)

编辑导语:SaaS企业在发展过程中,普遍面临着增长难题。而要想摆脱增长困境,SaaS企业可以借鉴别人经验,并结合自身所处生态与市场现状,进行策略调整。本篇文章里,作者便针对Slack的“增长神话”做了解读,一起来看。

对于 SaaS 企业的创业者来说,增长是一个永不过时的话题。在众多 SaaS 企业的增长案例中,Slack 的增长神话尤为夺目。

在成为 ARR 10 亿美元的独角兽进程中,Slack 如何应对此起彼伏的挑战呢?

聚焦 Slack 的增长神话,本文上篇分析了该公司的创业缘起、市场推广、客户体验和口碑营销。

为了进一步探究 Slack 的增长秘密,牛透社在忠实原文的基础上对 Dejan Gajsek 的“How Slack Became The Biggest Success Story In Tech” 下半篇进行编译,本篇将围绕完善生态、竞争战略以及 ARR 10 亿美元的 4 块“拼图”进行叙述。

以下,enjoy~

一、“内外兼修”的增长策略

任何企业在完成产品功能、市场推广等初创阶段的任务后一定会面临对内完善生态、对外竞争出位的考验。

Slack 的本质是一个内部聊天软件,所需的技术并没有过高的门槛。在它之前,市面上就已经有了 CampFire、Yammer 和 HipChat 等同类产品,但当时赛道仍处于“开拓期” ,为保有先发者优势,Slack 通过收购快速完善生态,以下是其历史收购记录:

在众多收购案例中,Stride 和 Hipchat 可谓是浓墨重彩的一笔,二者是 Atlassian 旗下产品,也是 Slack 的头号竞争对手,此次收购不仅实现了功能上的扩充,更直接吞下了这两个平台的用户群,扩大了市场占有率。

通过以上收并购,Slack 在企业内部沟通软件赛道的“开拓期”快速扩张,在市场上赢得了一席之地。

但很快,Slack 就迎来了一位几乎不可撼动的强敌——微软将 Teams 作为 Office 365 捆绑包的一部分免费推出,之后仅 3 年用户量就到了 1.15 亿,而 Slack 仅为 1200 万。

面对此种困境,是坚持独自前行还是另寻出路?Slack 的答案是加入 Salesforce,一滴水如果想不被太阳烤干,最好的方法就是藏进海里。2020 年 12 月 1 日,Slack 宣布以约 277 亿美元的价格与 Salesforce 达成收购协议。

但在此之前, Slack 在与 Teams 的竞争中并非没有可取之处。

诚然,大厂的市场占有率更具优势,可以拥有最好的集成、工具和技术,但传递给用户的是一种办公产品的严肃气息。

Slack 从一开始就不仅仅是在产品功能上下功夫,它更希望能向客户传达一种充满趣味的品牌形象,这一点在营销上也有所体现(比如上篇第二章中提及的动画推广视频)。谷歌和微软在短期内无法实现这一点,Hipchat 发布时间领先于 Slack,但增长速度却远不及后者也是基于这个原因。

此外,丰富的集成和技术灵活性让 Slack 始终在企业内部沟通赛道的最前沿,对友商的一系列战略收购使 Slack 能够拥有一流的人才,甚至是它们的用户群。Slack 还践行多样性和包容性的价值观,在全球范围内,女性员工占 43.5%,女性管理人员占总管理人员数目的 48.1%,少数族裔的员工占总员工数的 11.5%,这也促进了更加多样的企业文化。

二、ARR 达 10 亿美元的增长秘诀

2020 年, Slack ARR 达 10 亿美元。从其发展历程上来看,SaaS 企业如果想把 ARR 做到 10 亿美元,光在产品和营销上下功夫是不够的。根据 Hubspot 前增长 VP Brian Balfour,实现这个目标需要以下四块“拼图”:

- 市场/产品匹配;

- 产品/渠道匹配;

- 渠道/定价模式匹配;

- 定价模式/市场匹配。

如果一个公司能让这四块“拼图”相互契合,那自然就会像滚雪球一样顺理成章地增长。

1. 市场/产品匹配

打造一款伟大的产品当然很重要,但在此之前人们需要先找到市场,所以正确的逻辑应该是,市场在前,产品在后。

举个例子,VR 在 2016 年和 2017 年很火,不仅初创公司,有一定规模的企业也想要开发相关业务;加密货币和区块链在过去几年里经常出现在媒体宣传中,但这些技术目前仍然没有进入主流市场中,换言之,当下它们不能解决任何重大用户痛点。

但 Slack 的产品完全基于市场需求,在开发团队沟通工具时,成员们有一个非常明确的价值主张——减少团队沟通时间,让每个成员都可以即时获取回复,这样就能提高工作效率,让用户的沟通体验更顺畅。

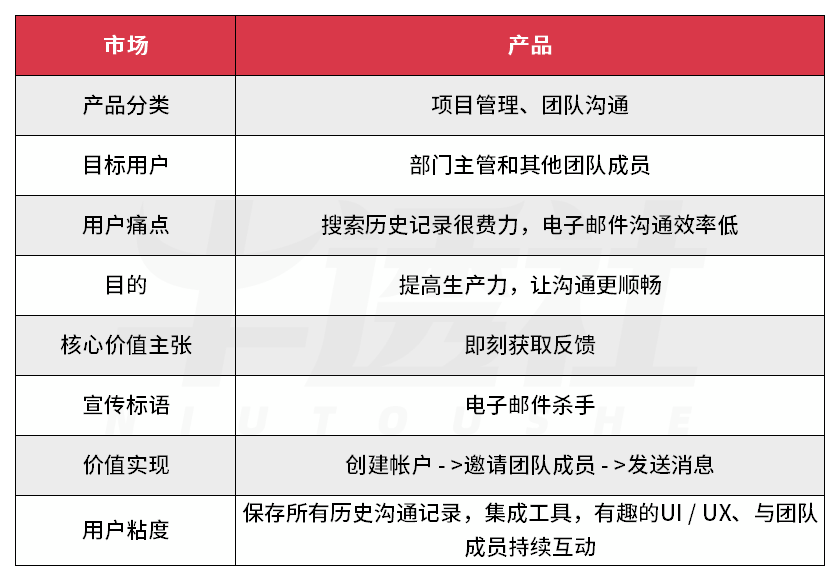

根据 Balfour 的市场/产品匹配模型, 可将 Slack 在市场和产品上的匹配点拆解为以下图表:

Slack 市场/产品匹配点

我们还可以从定性和定量两方面分析 Slack 的市场/产品匹配度。

从定性的角度看,Slack 一直非常重视 NPS (Net Promoter Score,净推荐值) , 它可以很好地定性地判断市场/产品匹配度,因为只有产品很好地解决了市场痛点,用户才会向他人推荐。

从定量的角度看,直接流量和留存率也是能够体现 Slack 市场/产品匹配度的两项数据。Slack 的产品好像流沙一样,用户越是使用,就越是深陷其中难以自拔,新员工一旦加入也要使用 Slack,这在无形中就提高了直接流量和保留率。

2. 产品/渠道匹配

产品和渠道是互相作用的,但大多数初创公司并不理解这一点,把它们当做互不相关的孤岛,真正的逻辑是这样的:

企业不应让渠道去适应产品,而是应该让产品尽可能利用渠道的优势。

因为企业无法掌握各个渠道,只有渠道自身才可以——只有 Google 才能决定其搜索引擎中各项搜索结果的排名;只有 Facebook 才能决定 Feed (信息流)中显示的内容;只有 Gmail 才能决定哪些投放重点显示,哪些投放标为垃圾邮件。

Slack 采取的做法是尽可能让其产品和口碑渠道无缝对接,具体做法如下:

1)最大化地基于用户需求做产品

Slack 会衡量什么样的产品能在短时间内满足一群人而非仅仅只是个别人的需要,其产品价值主张是,目标人群中的每一个人都能从产品上获得同等好处,即提高生产力、缩短获取信息的时间。

2)抓紧“口碑”这一个渠道

由硅谷风投家 Peter Thiel 的“幂律原则”可知,企业 70% 以上的流量都来自同一个推广渠道。

【小百科】

幂律原则:世间万物的收获并非平均分布,如果把不同归属的收获按照递减的方式排列,就会形成一条指数曲线。

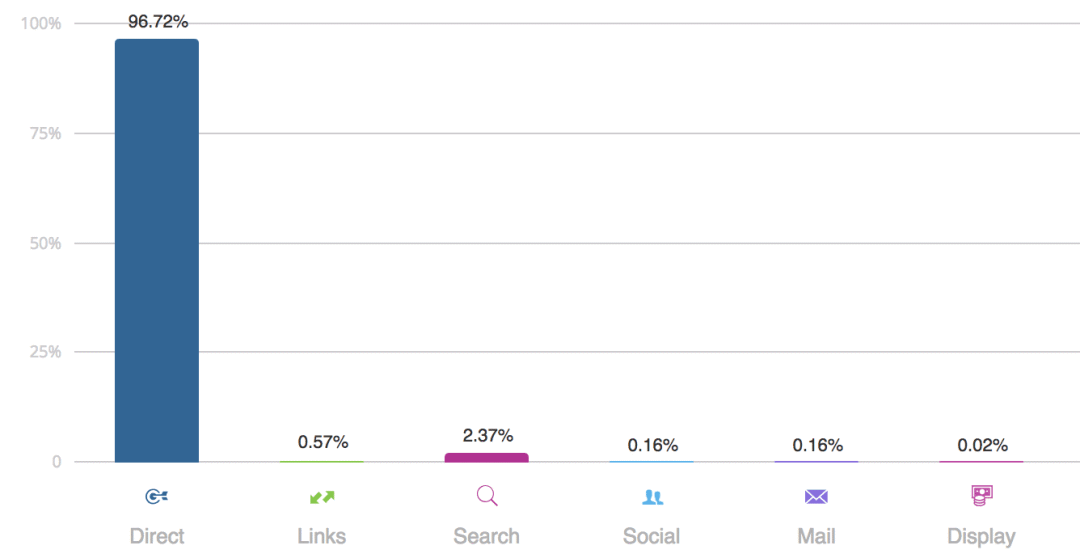

如下图所示,Slack 流量来源包括直接搜索、链接、搜索、社交、邮件和展示,其中直接搜索带来的流量占总量的 96.72%,鲜明地体现了幂律原则,说明 Slack 的知名度很高,大多数用户都是在浏览器中直接输入 slack.com。

Slack 流量不同来源占比

图片来源:Similarweb.com

3. 渠道/定价模式匹配

每个企业产品定价模式不同,其推广渠道的获客成本也不尽相同。

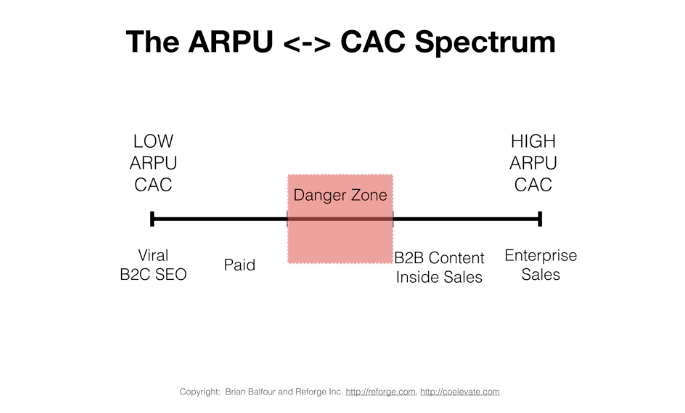

如下图所示,处于左端的企业 AARPU(每用户平均年营收)和获客成本偏低,回本速度快,如 Facebook 和 Mailchimp ;处于右端的企业 AARPU 和获客成本都很高,比如 Palantir,该公司向政府机构和企业销售软件。

【小百科】

AARPU:Average Annual Revenue Per User,每用户平均年营收。文中选择这个指标是因为初创企业的投资回本周期大都在一年左右,否则就要进一步投资以实现增长,这对于亟待增长的初创企业来说是一个悖论。

不同企业的 AARPU 和获客成本

图片来源:brianbalfour.com

还有一些企业处于上图中间的红色区域,这样最危险,大小两头都不占,因为:

- 处于中间区域的企业客单价相对较高,但其推广渠道的获客成本相对较低,较低的获客成本不足以影响客户对于高客单价产品的购买决策,因此成交几率较低;

- 从另一方面来看,这些企业产品客单价又不够高,拿不出足够的预算去做获客推广,不能说服客户去购买客单价较高的产品,长此以往,难以为继。

Slack 的渠道/定价模式与上图左端和右端相契合,同时又恰好避过了中间的危险区域。一方面 Slack 采用了免费增值模式,团队中只要有一人使用,就可以快速推广,因此用户大都在前 3 个月就升级到付费版,契合了上图左端的模型;另一方面 Slack 还有 Slack Enterprise Grid 这样面向大型企业的高客单价产品,满足了上图右端的模型。

4. 定价模式/市场匹配

对于一些公司来说,增长曲线十分缓慢,要付出大力气才能推动增长。但对于另外一些公司来说,增长是一个自然而然的事情,Slack 属于后者。

这是因为不同企业有不同的定价模式和市场,其年营收 1 亿美元的增长之路也不尽相同。

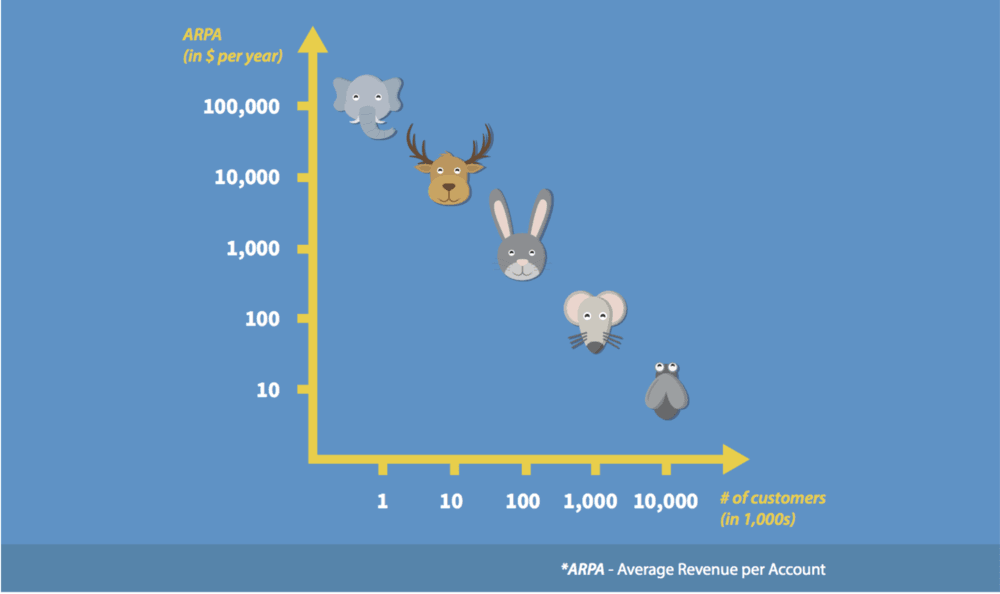

Point Nine Capital 的风险投资人 Christoph Janz 提出了如下的价格矩阵,用不同的动物来代表不同类型企业的增长模型。

下图中横轴为客户数量,单位为千;纵轴为企业每年 ARPA (每账户平均收入,average revenue per account),单位为美元。

不同企业年营收 1 亿美元的增长模型

图片来源:medium.com

上图描述了六种企业,其中包括:

- 大象——产品定价数十万美元的大型 SaaS 企业,每年约有一千名像 ServiceNow 这样的大型企业客户。

- 驼鹿——产品定价数万美元的 SaaS 企业,每年约有一万名像 HubSpot 这样的中端市场客户。

- 兔子——产品定价数千美元的 SaaS 企业,每年约有十万名像 SurveyMonkey、Mailchimp 或 Gusto 这样客单价较低的客户。

- 老鼠——每年约有一百万名订阅费在 100 美元以上的产消者 (prosumers) 或者消费者,比如 Dropbox 和 Dollar Shave Club。

- 苍蝇——主要通过广告费盈利,用户规模在千万级,单个用户收益在 10 美元左右,比如 Facebook、Snapchat 和 Buzzfeed。

按照以上分析,Slack 的定价模式和市场对应的是驼鹿和兔子,它主要面向小型 (2~20 人) 和中型企业 (≤ 150 人),2015 年初 Slack 每 11 天就可以增加 100 万美元的 ARR,这在正式推出后还不到 1 年。

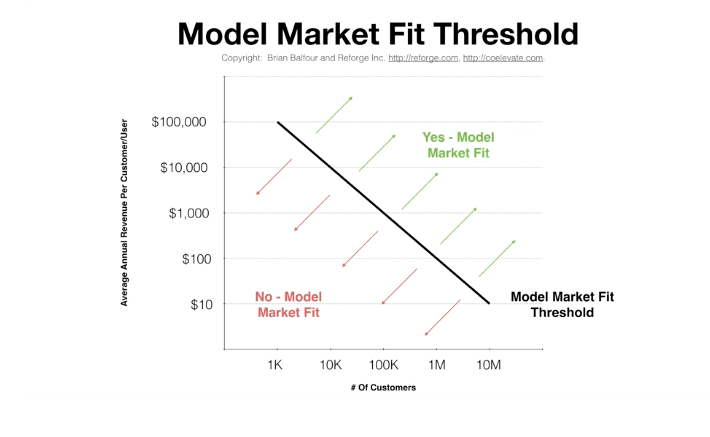

如果将上图中的动物连成一条线,就会得到如下所示的定价模式/市场匹配图。

若企业在这条线上和右边的绿色区域,就说明其定价模式和市场规模能够满足营收 1 亿美元的目标;如果处于红色区域,则不满足。

定价模式/市场契合

图片来源:brianbalfour.com

如何通过调整定价模式和目标市场实现这一点呢?具体可以参考以下算法:

ARPU x 市场规模 x 预期市场占有率 ≥ 1 亿美元

有了算法之后,再来确定 ARPU、市场中客户总数和预期市场占有率的数值。

1)市场规模

首先,企业应该在市场/产品匹配阶段确定好目标市场,然后看目标市场中有多少客户符合预期标准,如果客户数量太少的话,可以适当地扩展一下目标市场。需要注意的是,调整后仍需保持市场/产品匹配,新目标客户群体和原有群体对于产品的预期价位是否相同。

2) ARPU

此外,企业还需要做一些定量的市场分析,弄清楚客户的预期价位,如果过低,不能达到 1 亿美元营收目标,就需要调高价格,上调幅度需要满足渠道/定价模式拟合。如果还是过低,就要另寻市场,找到支付意愿更高的客户群体。

3)预期市场占有率

这个指标最难预测,如果没有把握的话,Hubspot 前增长 VP Brian Balfour 建议初创 SaaS 企业可以将基准定为 10% 。

5. Slack 的四块“拼图”

如前所述, SaaS 企业增长依赖于产品、市场、定价模式和渠道这四块“拼图”的契合,下图展示了 Slack 的增长“拼图”。

Slack 增长“拼图”

- 产品——用于解决团队内部沟通问题,定位清晰,直达痛点,可以连接众多应用和集成,提高了产品价值。

- 市场——主要面向初创软件公司,规模在 5~20 人左右,这些公司一旦成功很快就会扩张到上百人。

- 定价模式——按账号使用数收费,直接了当。如果一家 20 人的公司订阅了一年的标准套餐,需要付 1920 美元,之后每增加一个 Slack 账号都需要再付 96 美元,定价在 SaaS 企业中算中等水平。

- 渠道——口碑推广。品牌知名度高、客户满意度好、产品用法简单,这些都铸就了 Slack 强大的口碑推广渠道。

具体而言,美国仅湾区就有 2 万家科技创业公司 (原文撰写于 2020 年),如果按照 10% 的市场占有率来算,Slack 可以获得 2000 家客户,如果将这些公司的员工规模按照 20 人来算, 那么 Slack 的 ACV (Annual Contract Value,年度合同价值) 就可以达到近 400 万美元。

事实上,Slack 的客户除了软件公司以外,还包括传统企业、政府部门等。随着互联网用户数量不断增长,可以预见该公司前景广阔。并且,得益于强大的口碑推广,Slack 迈向了全球市场,其一半以上的用户分布在美国以外的 100 多个国家。Slack 在向这些用户提供服务时,也做了本地化的处理。

三、结语

作为增长最快的 SaaS 企业之一,Slack 在实现 ARR 10 亿美元的 “下半场” 中专注于生态扩充和差异化竞争。前者让其在赛道“开拓期”快速扩张、占领市场;后者让 Slack 在一众同等规模厂商中脱颖而出,面对微软这样的强敌时仍能保有特色,最终以10 亿美元 ARR、277 亿美元的收购价为独立经营的后半生谱写了尾章。

在探究其 10 亿美元的增长秘诀时,可以发现 Slack 坚持市场在前,产品在后的理念,实现了市场/产品匹配;又通过让其产品和口碑渠道无缝对接,从而尽可能利用渠道的优势,满足了产品/渠道匹配。此外, Slack 的推广渠道和定价模式覆盖范围广泛,但又避过客单价不足以支持获客成本的危险区域,最后通过调整定价模式和目标市场,达到预定的营收目标。

作者:Dejan Gajsek;编译:杨铭煜,编辑:燕子

来源公众号:牛透社(ID:Neuters),企业服务洞察者。

本文由人人都是产品经理合作媒体 @牛透社 授权发布,未经许可,禁止转载。

题图来自 Unsplash,基于 CC0 协议。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益