印度B2B大跃进:1年10个独角兽,反超中国

编辑导语:国内外B2B行业的发展路径如何?可以看到,印度这片土地上,正在挥发着新的B2B创业生机。为什么在印度会崛起一波B2B独角兽?其背后是什么原因推动的?本文作者进行了对应解读,一起来看一下吧。

印度B2B创业公司,正在复刻中国路径,连时间线都惊人地一致。

2022年初,经营工业品线上交易的中国企业震坤行,完成一轮近3亿美元的融资,估值约40亿美元。几乎与此同时,印度B2B工业品企业Moglix完成了一轮2.5亿美元的融资,估值为26亿美元。

这两家业务相似的公司背后甚至还有同一个美元风险投资机构的身影——老虎基金。老虎亚洲基金在2018年领投震坤行C轮融资,并在2020年再次跟投。老虎全球基金则在2019年领投了Moglix的D轮融资,并在2021年跟投E轮、在2022年领投F轮。

如果说以B2B为核心模式的中国产业互联网企业,正小步快跑,那么2015年起印度各个领域崛起的B2B企业同样在“印度制造”及资本支持下大步前进。除了工业品领域Moglix,还有电器及日用品领域的Udaan、建材领域的OfBusiness、食品杂货领域的Jumbotail……

以往我们研究中国产业链数字化升级,美国公司如Gainger、Sysco始终是参照物。然而,如果侧看我们的亚洲邻居,就像在照镜子,动作外貌如此相似,细看之下又有所不同。

另外一个值得注意的现象是,印度已经成为全球第三大独角兽生态系统的所在地,仅次于美国和中国。截至 2022 年 5 月,印度独角兽公司已超过100家,总估值达到 333 亿美元以上。

显然,作为世界上人口数量超过10亿的唯二国家,印度已经成为全球风投涌入的下一个创业热土和淘金圣地。

一、一波印度B2B独角兽正在袭来

不妨先来了解一下Moglix。

“我们是总部位于亚洲的电子商务公司,专注于工业用品的B2B采购,特别是MRO、安全、电器、照明、清洁内务、办公用品、电动工具和更多行业必需品。”Moglix官网上如是写道。

Moglix官网

Moglix的模式非常类似于我们所熟知的震坤行、京东工业品,它不仅提供工业用品的线上采购,还提供端到端的解决方案,譬如采购资源规划、仓储物流、供应链融资。

目前Moglix拥有30个品类45万SKU,超过35个仓库,平台上有16000家供应商,客户市场瞄准印度和阿联酋,为50多万家中小企业和3000多家大型制造商提供解决方案。

Moglix由Rahul Garg在2015年创立,Rahul Garg毕业于印度理工学院坎普尔分校,曾担任谷歌亚太区搜索解决方案负责人。

由于印度基础设施薄弱、行业及地域分散,Moglix面临的挑战可能比它的中国同类更为严峻。Garg说:“在 Moglix 之前,印度几乎没有采购目录(catalogues)。我冒昧地说,Moglix 就是印度的目录。”

很难想象,印度的企业采购几乎都靠人工及电话处理。“根据类别,一家公司从大约 2000 家不同的供应商处购买数以万计的产品,如果购买 100 个订单项,则必须拨打 25 次电话,即每次互动 3 次电话……这高于呼叫中心指标。”Garg 解释道。

因此,Moglix本质是借助科技手段,为印度制造企业客户建设高效的销售及采购网络。Garg说:“我的目标是,把消费世界中相同水平的便利、技术、供应链效率带到B2B世界。我们建设基础设施和能力的方式,将是我们国家在未来20到50年内成为全球制造业基础设施强国所必需的。”

Crunchbase数据显示,目前为止,Moglix总计获得了7轮融资,金额总计4.7亿美元,最新估值为26亿美元。前三大股东是老虎基金、Accel Partner和Alpha Wave Ventures,分别持有Moglix 15.4%、13.3%和12.5%的股份。其股东名单中还有红杉资本、世界银行旗下投资机构国际金融公司IFC、管理哈佛捐赠基金的哈佛管理公司等。

另一个值得研究的印度B2B企业,是建材领域的OfBusiness——该企业同样成立于2015年,但它在2021年12月的G轮融资中,估值已经达到50亿美元。其计划在2022年底IPO,融资20亿美元,或将成为印度今年规模最大的IPO。

OfBusiness以线上和线下结合的方式,为制造业和建筑业的中小企业提供原材料采购和信贷服务,原材料包括工业钢材(结构、板材和线圈)、电气产品、水泥、散装聚合物、化学品、建筑材料和太阳能系统。

OfBusiness商业模式的独特之处是将交易与金融相结合,其交易业务类似国联股份的“拼单集采”,平台汇集买方订单,直接向上游相对集中的原料生产商采购,并将折扣价格带来的利润的50%让渡给买方。

与此同时,OfBusiness还为中小企业买方提供抵押或无抵押信贷,OfBusiness 都会设置一个融资额度,中小企业使用该额度从平台购买原材料,也可以用于平台以外的采购。

“我们既是中小企业的金融网络,又是履约网络,” OfBusiness创始人Ashish Mohapatra说。Mohapatra相信中小企业面临的最大挑战是资金问题,如果中小企业能从OfBusiness获得资金支持,那它们就愿意在这里采购。

OfBusiness拥有100多个产品类别,超过70万家注册用户,超过50个贷款合作伙伴,目前已经服务超过4500家中小企业,完成超过10万笔交易。

OfBusiness财务数据显示,其2021财年营业收入为1748亿卢比(约22亿美元),较上一年翻番,其中工业品和原材料销售占比为85.7%,公司利润为56亿卢比(约7000万美元)。OfBusiness预计,到2023年3月为止的财年中,公司的营收将达到60亿美元。

OfBusiness的创始人是一对原为麦肯锡同事的夫妇,Ashish Mohapatra和Ruchi Kalra,丈夫Mohapatra还曾在风投基金经纬印度(Matrix Partners India)工作5年。因此,经纬印度和经纬全球(Matrix Partners)参与了OfBusiness除F轮之外的每次融资。

Crunchbase数据显示,OfBusiness目前为止完成11轮融资,累计金额8.78亿美元。历次的领投机构有软银愿景、老虎全球基金、Alpha Wave Ventures等。

值得一提的是,OfBusiness信贷部门Oxyzo在2022年6月完成了首轮独立融资,金额2亿美元,被称为印度最大的A轮融资。而Oxyzo也成为Ashish Mohapatra和Ruchi Kalra夫妇创立的第二只独角兽。

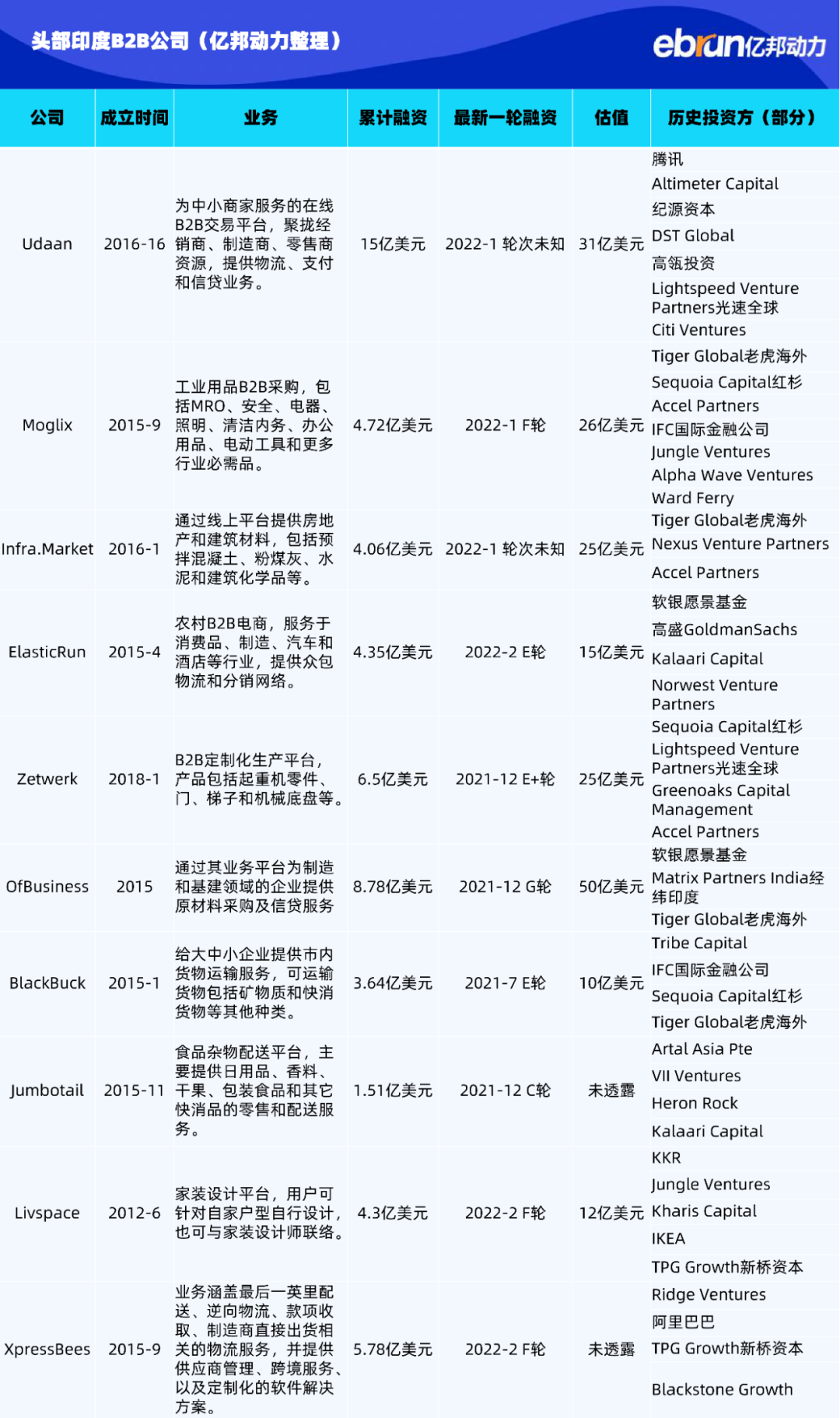

亿邦动力注意到,印度B2B领域已经出现了一批独角兽企业:提供日用品、电子产品、食品等类别线上交易的Udaan估值31亿美元,提供预拌混凝土、粉煤灰、水泥等房地产和建筑材料的Infra.Market估值25亿美元,为制造、能源、航空、汽车等行业企业提供定制设备和部件的Zetwerk估值25亿美元,服务于印度农村小店、提供消费品物流交付的ElasticRun估值15亿美元……

二、印度B2B因何崛起

这些印度B2B公司快速发展并获得大额融资的背景之一,是印度独角兽公司正在批量诞生,尤其是2021年之后。

印度研究机构Inc42 Media数据显示,直到2020年,印度所有独角兽企业的数量还只有37家,然而2021年印度出现了44家独角兽企业,同比增速达到了383%,超过于此前10年的总和。

独角兽大爆发的趋势延续到2022年。5月,印度数字银行Open完成了一笔5000 万美元的D轮融资,成为印度第100家独角兽企业,今年上半年印度已出现20只新的独角兽,

Nasscom和Zinnov的年度创业报告估计,到2025年,印度将有3.7万家初创企业,累计估值为7000亿美元,并且其中独角兽数量将达到200家。

印度已经成为世界上发展最快的创业生态系统,老虎基金、软银、红杉、Accel等知名美元基金正在积极为印度下注,同时还有超过200家基金今年初次在印度投资。

2021年,老虎基金在印度投出17家独角兽企业,而其老虎已为旗下一只名为Private Investment Partners 15的基金筹集了110亿美元。2021年,软银在印度投资了30亿美元,占领了印度独角兽的半壁江山。不久前,红杉也宣布完成募集两支新基金,其中一支就是20亿美元的印度基金。

独角兽诞生最多的行业分别是金融科技、电商、SaaS和健康科技,其中包含to C类公司及to B类公司。由于大量的印度人在使用来自国际公司的产品,如WhatsApp、Facebook 和 AWS,而Flipkart、Ola 和 Swiggy 等被视为模仿Amazon 、Uber和美团而成立,因此印度本土公司在to C领域并没有太多创新空间。

to B领域则非常不同,第一要义是深刻理解本地企业需求,并提供合适的解决方案。“创业生态系统是分阶段进化的。通常,B2C 要先于 B2B。2017年以来,印度市场转向了 B2B。一些大型科技产品初创公司将会慢慢出现。”Zinnov的项目经理Atit danak说。

从上文表格中可以见,大部分印度B2B独角兽企业成立于2016年前后,印度中小企业对于数字化服务需求,确实是从2016年开始快速增长的。2016年“废钞令”颁布,2017年全国统一新税制GST(Goodsand Service Tax)开始执行,印度中小企业面临的电子支付、申报GST、网络营销、资金周转等问题亟需解决。

2016年的另一个背景是,印度电信运营商Reliance Jio掀起价格战,使得印度中小企业主使用智能手机及4G流量的成本大幅下降。Jumbotail的创始人Ashish Jhina曾讲述,创业初期,他们服务的店主因为流量紧张而不愿意使用手机App,Jumbotail团队自掏腰包给店主们充话费。

印度的中小企业数量超过6340万,雇用约4.6亿人,并创造了该国约30%的GDP。根据印度工业联合会(Confederation of Indian Industry)和德勤的一份报告,2020 年印度 B2B 电子商务市场的总体规模达到 7000 亿美元左右。

投资者显然早已关注到了印度B2B崛起的浪潮。投资了Moglix的IFC亚洲互联网和东南亚投资部负责人Pravan Malhotra表示,自2016年以来,他们将关注重点转移到了B2B初创公司上。

红杉印度负责人Tejeshwi Sharma 说:“数字技术的好处——敏捷性、透明度、效率、生产力、可靠性——在这些行业中基本上都没有,尽管它们构成了我们经济的重要和关键部分。这意味着任何试图利用技术使这一领域现代化的公司都看到了庞大的目标市场。”

Nexus资本总经理Verma则发出警告,他认为向线上过渡并非易事:“印度的供应链已经破碎并且效率低下,我们不能强行将这些碎片数字化,然后期待他们变得高效,我们必须重建供应链。”

印度B2B公司的投资方中还有中国互联网巨头的身影:Udaan在2019年获得腾讯的投资,XpressBees在2019年获得阿里巴巴的投资。

三、警惕!中国公司被反超了

印度,国土面积298万平方公里,人口13.9亿,2021年GDP增长率8.3%。普华永道会计师事务所预计,到2050年,印度的经济总量将上升至仅次于居于中国之后的第二位。

在to B市场,印度与中国有诸多相似性:国内市场广阔,中小企业数量众多,行业集中度低,数字化水平低下。因此,通过互联网及数字技术,整合资源、提高流通效率、降低摩擦成本,意味着巨大的创业机会。

从成立时间看,中国B2B公司领先印度B2B公司至少5-10年:震坤行成立于1996年,国联股份成立于2002年,汇通达成立于2010年,找钢网成立于2012年……2015年-2016年,印度B2B公司诞生之时,中国的B2B公司正处于发展巅峰,头部公司纷纷获得数亿元人民币乃至数亿美元融资。

但是当下,除了已经上市的国联股份(市值430亿人民币)、汇通达(市值300亿港元),中国B2B公司获得独角兽地位的屈指可数。可以说,从估值角度,中国B2B公司已经被印度同行大范围反超。

亿邦智库董事长郑敏曾提出:“B2B的价值空间不在交易,而是交易拉动的供应链管理。”然而过去十数年间,中国B2B公司在“贸易-信息-交易-金融-供应链”的链条中来回试错,既有商业模式不清晰、资本过热的原因,也有市场及政策环境变化的原因。

印度B2B公司能够短时间内获得更高估值,正是因为原有基础设施薄弱,它们跳过了单一环节的信息或交易模式,直接主导了供应链重建的工作。

成立仅26月后便成为独角兽的Udaan是典型的例子。Udaan面向的客群是印度广大城镇和农村的中小零售商,受限于有限的进货渠道,以往中小零售商既没有丰富的货源,也无法得到可靠的物流交付服务及信贷服务。

因此Udaan最先解决的问题是物流,它为经营主食、电子产品和服装的买家和卖家提供物流服务和运费补贴,借此建立了买家和卖家的数据库,然后顺势向B2B交易发展,把制造商或批发商与零售商直接连接起来,并且根据交易数据帮助中小零售商融资,提高了整条产业链的流通效率。

部分印度B2B公司公开的财务数据也显示出它们优秀的增长能力。如本文第一部分所述,OfBusiness 2021财年营业收入为1748亿卢比(约22亿美元),较上一年翻番;建材B2B独角兽公司Infra.Market成立于2016年,2017财年的收入为12.54 亿卢比,2020财年和2021财年收入达到35亿卢比和120亿卢比(1.5亿美元),而且这家公司自成立以来一直是盈利的。

此外,与出身于草根的中国B2B公司创始人们相比,创办这些印度B2B公司的创始人们,通常拥有漂亮的履历:毕业于印度理工学院,曾就职于Google、麦肯锡、Flipkart等大型公司,他们有更敏锐的商业嗅觉、更丰富的技术经验,更强大的融资能力,也有更直白的野心。

“我们现在希望成为所有制造、采购以及与供应链金融相关的前沿和中心,很明显,我们会变得更加强大。”Moglix的创始人Garg说。

Infra.Market攻占印度市场的同时,将自有品牌瓷砖和花岗岩出口到约旦、迪拜和美国,这家公司的创始人Aaditya Sharda说:“我们正在打造一个全球品牌,五年内我们希望它成为一家价值100亿美元的公司。”

中国的B2B公司们,感到压力了吗?

作者:张睿;编辑:史婉嘉

来源公众号:亿邦动力(ID:iebrun),关注它,获取你想要的一切电商知识和资源。

本文由人人都是产品经理合作媒体 @亿邦动力 授权发布,未经许可,禁止转载。

题图来自 Unsplash,基于 CC0 协议

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益