极其重要!总结近百家公司经验,A轮融资中的关键性指标

融资虽然不是一个公司的最终目标,但其中的一些关键指标可以作为牵引力,也代表着产品的市场适应性。本文按照SaaS、D2C、Marketplace(交易平台)三类划分,总结了各类项目从种子轮至A轮应该完成的关键里程碑,希望能给你带来一些帮助。

A轮融资中的关键指标全解析。

Initialized Capital 2011年成立,三位创始合伙人分别是Garry Tan(现任Y Combinator CEO),Alexis Ohanian(Reddit 创始人),Harj Taggar(Y Combinator Group Partner),Initialized的代表案例包括Coinbase、Flexport、Cruise、Rippling、Instacart等。

今天硅兔君分享的文章来自Initialized Capital,回顾了其种子轮阶段投资然后已完成后续融资轮次的项目,并按照SaaS、D2C、Marketplace(交易平台)三类划分,总结了各类项目从种子轮至A轮应该完成的关键里程碑。

纯干货,建议先收藏再阅读,以下为正文。

在这篇文章中,我们分析了SaaS、D2C和交易平台这三个赛道公司的数据,看看是什么让他们完成了A轮融资。

虽然融资不是公司的最终目标,但一些关键指标可以作为牵引力,并代表着产品的市场适应性,这在A轮阶段很重要。

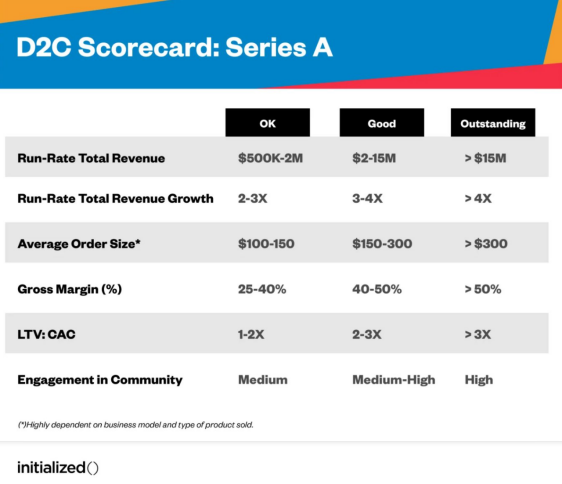

01 直接面对消费者(D2C)

从Soylent代餐、Eclipse无乳冰淇淋到Atoms鞋,在过去的九年里,Initialized在DTC产品方面进行了许多成功的投资。最近,我们投资了A-Frame Brands,该公司正在开发强调可持续发展的个人护理品牌,并为代表性不足的群体服务,这类群体的需求往往不被CPG行业所关注。大坂直美已经和他们合作,推广Kinlo生产防晒和护肤品。A-Frame Brands还与女演员加布里埃尔-尤尼恩和她的丈夫、前NBA职业球员德万耶-韦德合作,共同推出婴儿护理品牌Proudly。

我们研究了20多家公司的指标。其中一半是Initialized投资组合中的公司,另一半是由风险投资支持的消费品牌如Harry’s、Casper和All-Birds的公开数据。

1)收入(Revenue)

不是所有类型的收入都可以享受估值溢价。DTCs典型的交易收入的估值倍数低于SaaS或任何其他经常性收入。由于存在许多变量,寻找DTC公司A轮融资指标更难,但一般来说,DTC公司在进行A轮融资之前,应该至少以50万到200万美元的收入为目标。一些杰出的公司,如Away,在进行A轮融资之前收入超过1500万美元。

2)增长(Growth)

快速增长的收入比缓慢增长的收入获得更高的估值倍数。我们发现,至少2至3倍的增长是进入A轮的必要条件。但为了真正脱颖而出,4倍或更多是目标。

3)平均订单规模(Average order size)

这因产品而异,但150-300+美元是不错的。对于快消品(Consumer Packaged Goods),大容量优于较小尺寸;然而,像狗粮或尿布这样经常需要补充的东西,更便宜才是王道。更好的方式是,让消费者注册订阅。

4)利润率(Margins)

收入质量(revenue quality )的另一个关键点是利润率。在这里,我们已经处于一个与软件公司不同的世界,消费品公司需要考虑生产货物的成本。CPG公司能够收取的高于生产成本的金额,往往受到他们品牌溢价的。

虽然采购有机成分或零残忍成分可能更昂贵,但真正的溢价来自建立理想的品牌,并且,借助有效的营销,毛利率会增加。最低毛利率约为 25%,但任何高于 50% 的毛利率都被认为对 D2C 或硬件有利。全行业的规模利润率可达 70% ,但在 A轮阶段,目标明显要温和得多,但是,投资者会想确认,随着时间的推移,你可以获得更好的利润率。

5)LTV/CAC

营销和广告构成了客户获取成本 (CAC)。客户的生命周期价值 (LTV) ,与获取该客户的成本之比,是公司应跟踪的指标,以衡量其广告和营销支出效率。无论是由于产品的实用性还是因为他们对品牌有忠诚感,更频繁购买产品的客户,他们的价值就更高。

这是一个很难计算的指标,因为没有很多公开信息,但一般来说,任何高于 3 倍的指标往往都非常好。如果这个数字太高,则可能表明公司需要在销售、营销和增长方面进行更多投资。在A轮融资之前,一家公司的增长速度可能会非常之快,以至于长期价值尚不清晰。新客户的数量可能远远超过老客户,或者根本还没有足够的时间为此产生好看的数据。

6)社区(Community)

虽然你可能无法在 A 轮融资之前获得明确的 LTV/CAC 指标,但即使是一小群用户也能培养狂热的追随者,可以向 VC 证明客户长期价值的存在。比如,用户通过“有机”渠道了解产品并在社交媒体上发帖,这就是积极的信号。

在付费营销定价的世界中,强大的粉丝和用户社区是降低获取成本的渠道。这里,可以跟踪典型的社交媒体参与度指标 – 例如用户点击电子邮件的频率,或者他们在品牌的电子商务网站上花了多久时间进行消费。A轮和种子轮投资者希望看到有强烈支付意愿的用户名单。

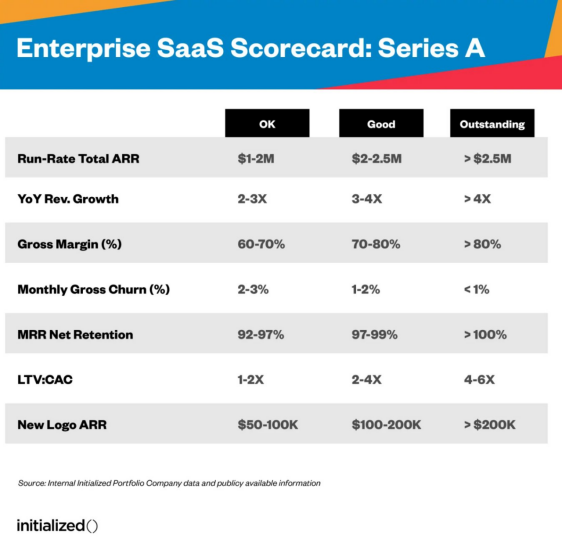

02 企业 SAAS

正如Initialized Capital管理合伙人和创始人Garry Tan所言,由于网络已经成为一个更加统一、单一的庞大市场,彻底改变“文件柜”(file cabinet)行业的软件市场,已经变得比任何人最初预期的规模都要大。我们调查了28家SaaS公司,包括Initialized 投资组合内和组合外的公司。以下是我们的发现。

1)总ARR运行率(Run-Rate Total ARR)

最基本的指标是年化收入运行率(annualized revenue run-rates)及其同比增长,但在SAAS中也有几个重要的子类别,投资者会看你的ARR“瀑布”(ARR waterfall)、相对于总的或旧ARR的新ARR、代表客户扩展业务或出售其他产品的流失 ARR 和追加 ARR。

①总预订ARR

包括新业务销售、交叉销售、账户扩张和收缩,以及以百分比表示的同比增长率的流失率。

②每月净新增的ARR

这可以分成几种方式:

- 按预订量。你需要按产品线和客户标识、帐户扩展和收缩、新业务(按标识和交叉销售并减去任何损失的交易)纳入任何总流失率(gross churn)。

- 按产品线。

2)年收入增长(YOY revenue growth)

如果不是更高的话(4到10倍以上),这个指标应该是至少2到3倍的同比增长。由于有大量的公共数据,为SAAS业务建立一个预测模型相对容易。

3)毛利率(Gross margin)

因为这些模型缺乏其他类型企业所拥有的COGS或销售成本,预计SAAS企业将有更高的毛利率。一旦计入托管、数据中心、集成和其他专业成本,毛利率应该至少为70%或更高,而且随着时间的推移,随着最初的固定成本分摊到越来越多的收入中,毛利率应该得到改善。

4)收入留存率(Net Dollar Retention)

这是一个考虑到客户流失和扩张的指标,用于衡量一批客户在一段时间内的价值。要计算这个指标,需要把起始MRR,加上扩张的MRR,同时减去流失和收缩的MRR,然后把这个总数除以起始MRR。以领导上市公司为目标的创始人,应该把他们的净美元保留率提高到121%。

5)LTV-CAC

与上述 DTC 类似,它衡量客户的生命周期价值除以企业获取客户的成本。因为通常涉及订阅业务而不是 DTC 业务(有时是订阅,有时不是),我们希望看到更高的 LTV-CAC。这一类别中的优秀公司,客户生命周期价值与获取成本的比率将至少达到 4 ~ 6 倍。

6)完全新客户ARR(New Logo ARR)

这个指标衡量新客户的年度合同规模。相比之下,收入留存率侧重于现有客户群,但不包括完全新客户 ARR。

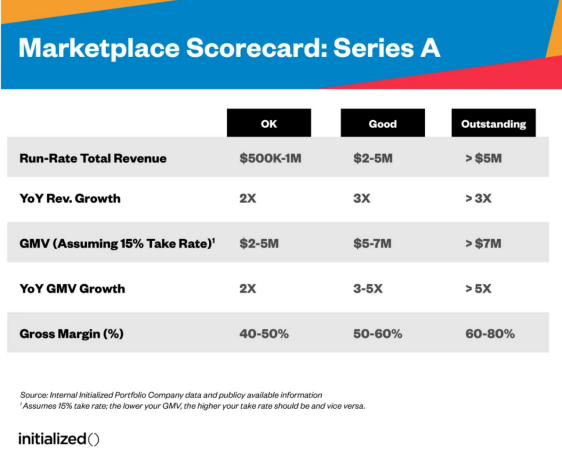

03 交易平台(Marketplaces)

我喜欢交易平台,因为它们本身就是随着飞轮的运转而变得更好的企业。很早之前我投资了Wish和Coupang这样的电子商务市场,而在Initialized,我与SkySelect、Reibus、Tundra这样的toB公司,以及其他服务劳动力市场的公司如The Mom Project、Kinside、Curri和Papa合作并进行投资。

我们调查了27家市场公司,包括Initialized投资的公司和外部例子,以下是我们的发现。

1)营收运转率(Run-Rate revenue)

由于毛利率通常较低,交易平台的总体运行收入预期要高于SAAS业务。净收入(Net revenues )通常是投资者看重的指标,我们建议自家公司同时列出总收入(gross revenue)和净收入的数字。虽然收入是交易性质的,但应该有经常性的业务数字,以证明使用平台便于使用所实现的用户粘性和忠诚度。根据业务的性质,目标应在运行率的基础上实现 200 万美元以上的净收入。

2)交易量(GMV)

这是通过市场销售的所有商品、劳动、服务的总价值。下文所述的收取费率(take rates),这个指标应该是你的净收入的2-5倍,表现出色的公司可以达到500万至700万美元或更多。增长较慢的市场可能会以 1 倍 GMV 交易,而快速增长的市场其指标在这种融资环境下是无限的。

3)收取费率范围(Range of take rates)

收取费率是一个对应交易平台GMV的百分比,通常在10%和30%之间,采用较高的收取费率可以获得更多的排他性。企业的整体营收运转率和商品总值可以根据收取费率实现不同速度的增长。

最开始,平台的收取费率可能设置得较低,以获取更多的市场份额和客户,随着时间的推移,收取费率可能会增长,这可能导致净收入增长和GMV增长之间的差异。市场上的企业可以承担收取费率范围有很大的差异。

对于Initialized组合内和外部的公司,我们看到这个数字从1%到甚至35%不等。对于较大的市场或平均订单价值大得多的市场,收取费率往往较低,而如果平台针对的是更小众的东西,可以设定更高的收取费率。我们经常看到这个阶段的公司在优化交易额(GMV),而不是收取费率。很容易理解的是,随着时间的推移,保理、保险等辅助服务或简单的规模经济,收取费率可以提高。

4)年度GMV增长(YOY GMV Growth)

对于一个早期阶段的市场业务,GMV需要以高于收入的速度扩张。你需要以更快的速度扩张你试图赢得的市场,以产生更多的交易额,然后随着时间的推移,随着供需的飞轮到位,市场的网络效应可以推动增长的加速。在这里瞄准 5 倍或更多。

5)毛利率(Gross margin)

交易平台的毛利率往往比SaaS类略低,为50%至60%,这可能是由于涉及实物或物流市场的结果。对于不涉及这些情况的市场,那么80%的利润率可能是可以达到的。

根据业务的不同,还有其他指标可能会发挥作用,如流动性、职位填补时间(time to fill)、参与度、LTV、CAC和保留率,但上述指标是你的市场业务实力的坚实起点。

为了把这一切都联系起来,在过去的10年里,我们已经看了成千上万的公司,帮助一部分公司进行后续的融资,所以能看到风投支持的公司在后期生态系统中的实时数据,以及其他投资者正在寻找的内部增长和财务指标。我们希望这些信息能帮助你弄清楚如何为你的公司和团队设定里程碑,因为你要去成就一个持久的品牌、雇主和公司。

原文作者:Initialized Capital

编译:椎名

来源公众号:硅兔赛跑(ID:sv_race),10万创投人都关注的创新媒体,坐标硅谷

本文由人人都是产品经理合作媒体 @硅兔赛跑 授权发布,未经许可,禁止转载。

题图来自Unsplash,基于CC0协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益

产品经理的核心价值是能够准确发现和满足用户需求,把用户需求转化为产品功能,并协调资源推动落地,创造商业价值

产品经理的核心价值是能够准确发现和满足用户需求,把用户需求转化为产品功能,并协调资源推动落地,创造商业价值