一套适用于投资的经济学理论:人类不确定性法则

人们对于其生活的世界的认知是不可能同时满足真实性、完整性和连贯性的。

最近 Dalio 特别火,大家都在讲他升级版的新书《原则》,为了捧 Dalio,难免有人要把他拿出来和索罗斯对比下。

其实,这两个人都有一个相似点,那就是他们都希望被视为哲学家,而不是资本家。何况,索罗斯其实本来就是学哲学的。

在传统经济学中,强调人是理性的。今年的诺奖经济学得主,强调人是非理性的。

在这两者之外,可能还有一派,可以叫索罗斯派,我总结一下他的观点就是:人理性不理性都没用,反正最终结果都是非理性的。

为什么这么说呢?我们可以从他曾经发表的一篇论文说起。这篇论文的名字叫做 “Fallibility, Reflexivity, and the Human Uncertainty Principle”。

在这篇论文里,索罗斯尝试把他的投资“原则”总结出来,形成一套经济学理论,即人类不确定性法则:人们对于其生活的世界的认知是不可能同时满足真实性、完整性和连贯性的。

在他的这套理论中,主要涵盖了两个要点:

第一,就是 Fallibility,可错性。

索罗斯认为,人们有可能弄清某件具体的事是怎么回事,但因为这个世界太过于复杂,所以,一旦有人试图总结规律,就会产生各种信息损失与误差,结果就是世人永远无法真的认清这个世界的真相。

这就是可错性。

第二,就是 Reflexivity,反身性。

即每个人的意识都会反过来作用于事情本身,从而产生叠加的循环,而因为可错性的影响,大多时候由于人的介入,事物的发展会越来越向偏离轨道的方向进展。

Social Capital 有篇文章在讲这个问题的时候举了一个很好的例子。

当你认识一个人的时候,如果提前听说这个人待人不友好,你就会在聊天的过程中全程戒备,但正是因为这种戒备,会让对方也难以正常交流,从而让你坚信了对方不友好的这个事实。

因为先入为主的认知,造成行为上的改变,最终反过来加强了错误的认知,这就是可错性。

再举一个更经典的例子,股市。

很多人曾经说过,股市其实是一个投票机器。因为短期内,最终决定股票涨跌的是购买股票人数的多少,而不是公司本身的业绩。买的人越多,股票涨得越厉害。

所以,当买股票的时候,大多数人想的其实是别人会不会也觉得这只股票好,会不会也买这只股票。

但根据反身性理论,每个人的这种意识都会叠加,即,我会想别人怎么想,别人也在想我会怎么想,所以最终是层层叠加的一个状态。

结果就是股票会处于一个虚高的状态,不断地上升,而且越上升,反过来人们就越会觉得这只股票厉害,越会继续购买。

如此循环往复,直到泡沫破裂。

基于相似的理论,还曾经有人做过一个实验,实验的题目非常有趣。

假设你是实验的参与者,你现在会拿到 100 张网红照片,然后需要你选出其中最美的五张照片,如果你选择的这五张和所有参与者投票得出的前五名最接近,就会赢得大奖。

这个例子其实和我们刚才讲的股票的非常类似。

这里的重点并不是谁是真的最漂亮的,而是你要去猜测,别人会选什么,因为最终衡量标准是你选的和别人选的是否一致。而且更重要的是,每个人都会猜“别人”会选什么。

所以,最终选出来的结果其实是一种对于社会意识的虚假认知的结果,是基于你对于别人喜好的假想的结果。

比如在这个例子里,可能你会觉得当今社会大众就喜欢锥子脸、整容脸,所以哪怕你觉得这种很丑,但为了接近大众的选择,你也仍然会如此选择。

关键是,除你之外的别人也会如此思考和选择,所以最终这个评选得出的前五名,很可能就是传统意义上的整容脸。

而这种投票的结果又会不断加深大众的认知,于是最终所有人都会觉得社会上的“别人”都喜欢整容脸,哪怕事实上是完全相反的。

这就和选股票的道理一样。因为每个人都去猜测别人的想法,最终就会有一些完全不应该涨的股票涨了起来。

放在创投市场里,这个理论也一样说得通,甚至会更严重。因为创投市场的信息更不透明,企业变化更快,衡量标准更无规可循。

所以,很多一级市场的投资人都会想:

- 下一个风口在哪里?

- 后期机构会喜欢什么样的创业者?

- BAT 会接哪家公司的盘?

在某家公司拿到投资之后,后期的机构也会想,为什么是这家拿到了投资?是不是有什么我没有看到的优点?等等。

于是,现在基本好的机构选择投资的公司就能更快成长起来。

也许你偶然听说,xxx 公司突然发展的很好,上一轮融资不顺,但下一轮却被疯抢。

其实,可能只是因为拿到了上一轮的钱后,做了渠道推广,数据突飞猛进,而下一轮的机构害怕错过又很快进来,往复循环。

这就都是反身性的应用。

(其实,一旦你知道了反身性,就会很容易在生活中到处发现反身性的存在。比如前几天我们在做产品的时候,想让同事们从产品经理的角度去想用户可能需要的功能,但在那个瞬间,我突然意识到,这也是典型的反身性的应用了。)

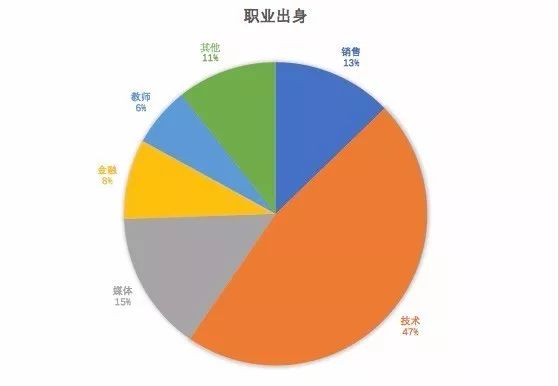

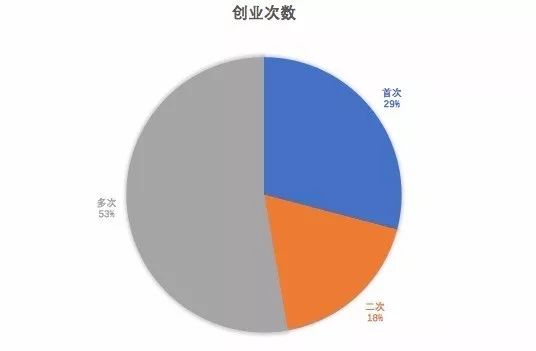

为了避免在投资中受到反身性的影响,我们还做了一个小调研,研究到底什么样的创业者才是最终能做成大公司的(而不是大家认知中的)。

我们搜集了 50 家近年来估值最高的企业的数据,最终得到了如下的统计结果:

相信以上的数据,对于未来投资机构盲选创业者,避免反身性思维,会有一定的参考价值。

#专栏作家#

曲凯,微信公众号:42章经(ID:MyFortyTwo),人人都是产品经理专栏作家。海归创投人。美国杜克大学研究生毕业,对职业规划,互联网产品、创业、投资等领域有自己独特见解。

本文原创发布于人人都是产品经理 ,未经许可,禁止转载。

题图来自 Pexels,基于 CC0 协议

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益