马云8分钟说了30次的数字化,到底是什么?(附案例)

数字化是通过大数据、人工智能、边缘计算等技术构建一个个决策引擎,替代人主观的脑子决策业务流程中的关键决定,真正意义上实现智能化决策。它和信息化有什么区别呢?到底是不是未来的趋势?本文作者以银行零售业务为例,对数字化进行了分析,一起来看一下吧。

之前看了一个视频,马云8分钟的演讲30次提到数字化,强调了数字化未来在经济发展中的趋势和重要性。

今天就来聊下我理解的数字化,到底和信息化有什么区别?是新瓶装旧酒?还是一种全新的概念?他到底是不是未来的趋势?它在银行零售业务中又是如何应用的?

传统意义上,我们讲信息化,指的是把线下的生产元素(比如人、商品、原材料、报告等)全部搬到线上,在线上再复制一遍,再把线下的业务流程也搬到线上,从而让流程更简、效率更高。

当然很多人之前也把这个叫做数字化,只不过叫信息化更为合理。因为本质上线上化这个行为并不根本性影响生产决策,他只是重构/优化了流程。

而真正意义上的数字化,是通过大数据、人工智能、边缘计算等技术构建一个个决策引擎,替代人主观的脑子决策业务流程中的关键决定,真正意义上实现智能化决策。

先举个很简单的例子,你去银行app上申请信用贷款的时候,银行主要会通过拉取你的征信、以及公积金情况,来判断你是否是高风险人群,从而决定是否贷款给你。

这本质上就是一种业务逻辑,风险度的计算方式也是一个固定的公式。这种公式被认为可以过滤掉绝大部分的所谓高风险人群,从而让每一笔贷款都尽可能“安全”。

那么“通过这种固定公式来决定贷款与否”这个策略本身是否正确?

通过已有经验形成的固定公式,来决定银行该贷给谁?

还是通过历史的大数据分析,来决定银行该贷给谁?

这其实才是真正意义上的业务策略。

如果通过大数据分析,可以让用户群体扩大一倍,又依然能保证坏账率不大幅升高,那么毫无疑问,这样的策略银行一定会更喜欢,因为他们可以贷款给更多的人,赚更多的钱,但又不需要承担更大的风险。

数字化本身并没有什么太多新概念、新技术,它的核心价值是,帮助业务决策利益最大化。

案例:银行零售业务数字化

当前银行数字化转型核心痛点:

当前银行盈利是承压的,传统存贷业务已经逐渐定型,而零售业务成为了银行盈利增长的“新引擎”。

但是随着零售客户群体及需求的改变,银行无法以结构化的方式识别客户,无法精准聚焦客户需求,无法挖掘客户全生命周期价值成为最大痛点。

那么如何自动识别、如何自动聚焦每个人不同的需求、如何通过技术最大化用户的生命价值?不急,慢慢往下看。

看了下数据,2020年中国银行零售业务占比已经达到31.4%,其中上市银行的零售业务营收占比达到了42.3%,首次超过了对公业务,而且零售业务的利润占比也达到了45.61%,增长速率超营收增长速率的2倍。

毫无疑问,银行零售业务依靠其资产收益率高、经营风险分散、资产质量高、潜在客户规模大等特点,已经成为银行盈利增长的“新引擎”。

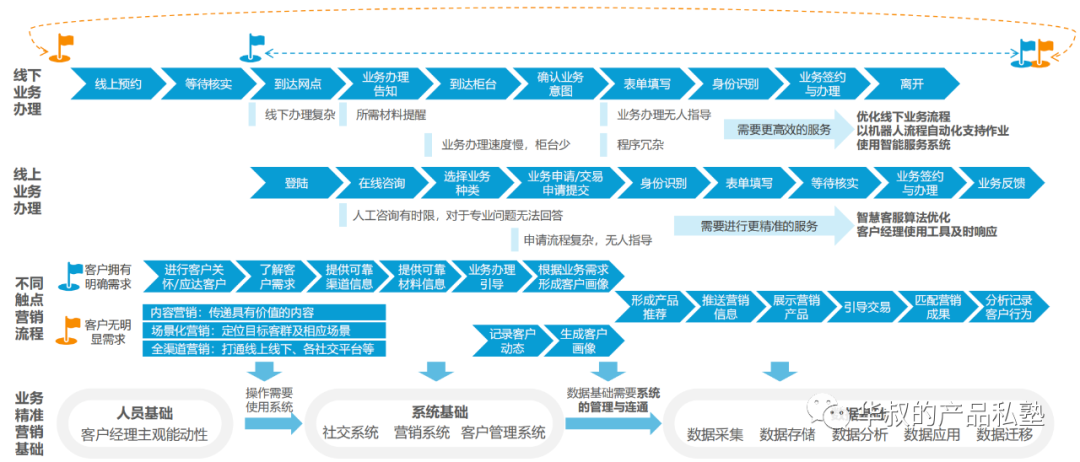

零售业务扩大业绩的主要思路,就是如何更好的获客、转化、唤活、复购。

而围绕这条链路的核心方法就是通过数字化,改进金融产品和服务在渠道侧和用户营销过程中的体验,改进运营和风控的高效性,来让业务获得更大的增量价值。

而这其中,数字化、智能化的能力将普遍应用到营销、运营、风控之中。

例如结构化操作任务使用RPA、智能客户营销精准定位新服务,客户服务部门使用虚拟助理或智能客服,风险控制使用机器学习模型等等。

所以数字化的重中之重就是帮助中小银行,以及部分大行在营销和运营端先做大做强。

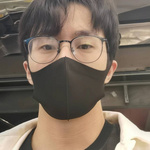

而原先在渠道、营销、运营过程中面临的主要问题和机会是:

- 客群:下沉市场、有很多长尾客户值得被挖掘、潜力巨大;

- 产品:客户有更多多样性的金融服务需求,产品同质化严重;

- 渠道:部分中小行的渠道仍在建设中,客户群体固定且习惯于传统渠道;

- 数据:因经营规模单一和小,数据质量差、数据缺失,缺乏数据规范。

首先,银行应该整合自有渠道的数据;

其次除了自身渠道,银行更应考虑整合客户在其他第三方系统上的行为数据,以扩展对客户的了解;

采集并整合各渠道自身业务数据,勾勒出更精准的用户画像,为客户带来更精准的营销和决策。

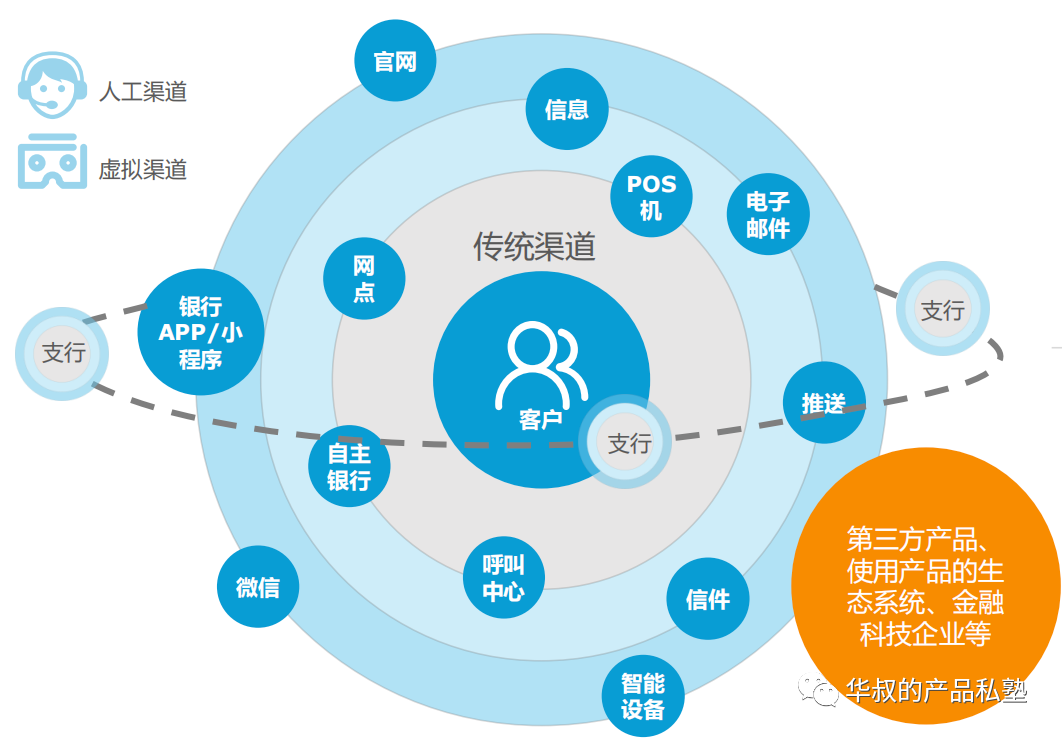

而如何做是最关键的,这其中就要通过用户视角,用户旅程来定位哪些关键环节需要进行数字化改造,来真正自动化干预业务。

1)这其中我们可以看到线下业务流程繁琐、冗杂,一些行都开始通过机器流程自动化支持作业;

2)而线上的业务咨询和表单填写,则通过机器人客服进行及时有效的服务,以及线上化填写;

3)而很多业务流程中,除去原先业务固定营销触点,还依然存在很多潜在营销触点,这些点是否可以被识别并最大程度的转化?

前2点本质上主要还是信息化,只不过中间可能会采用一些算法技术提升效率,而第三点则是通过数据驱动去挖掘潜在营销触点和对象,并进行业务转化。

而所有数字化的前提是,先要解决总行和分行、分行和分行之间的数据割裂问题,这种割裂,可能是不同渠道、不同链路、不同节点都是割裂的。

这其中有客户基本数据、行为数据、交易数据、业务数据、日志数据等,这些数据本质上并没有被用来作为业务决策,助力业务。

只有解决了数据割裂,统一了数据标准,保证数据是准确且全面的,才能最大程度发挥数据的作用。

而在外部渠道获取用户信息中,微信显然是一个银行自有渠道之外的高频场所。因为我们知道很多银行业务都会安排1对1的客户经理为你服务,也有公众号、小程序等配套产品,用户会在微信上咨询,也可以在公众号、小程序上查看产品等相关信息。

在整个用户服务的过程中,我们可以看到如下图有很多环节都可以通过用户画像和各种业务数据,在智能化个性营销、智能化内容生产、流失预警、用户流失自动化召回、营销消息的AB赛马上,提升拉新、转化、复购、防流失、召回的比例。

而这些数据,除了用户自身的数据,还应该在用户引流、用户互动、用户管理的过程中,由银行员工持续地进行打标,将业务数据化。

在客户管理周期中,具体怎么做流失预警、怎么做个性化营销、怎么做AB赛马,限于篇幅,后面再讲~

专栏作家

华叔的产品私塾,公众号:华叔的产品私塾,人人都是产品经理专栏作家。10年以上B端Saas经验,电商平台产品总监。擅长产品规划、定位、构建产品竞争力、大型产品的0-1搭建和重构。

本文原创发布于人人都是产品经理,未经许可,禁止转载。

题图来自Unsplash,基于CC0协议。

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益