市场那么大?我劝你算算看

在日常工作、投身创业或打算进入某个行业时,我们需要对市场规模的进行正确的预估,因为过高或过低的预估都可能带来判断失误。那么,怎样才能计算出市场规模?这篇文章里,作者就进行了分析总结,一起来看一下。

一、为什么“市场规模 TAM”很重要?

因为 TA 决定了你做的事情天花板有多高,这个事情错了,怎么努力也没有。拿最小单位的创业“开店”来说,“咖啡店、奶茶店、甜品店”的市场规模都是不一样的,它由“目标用户数量、客单价、消费频次”几个因素决定。

前段时间我老婆想在家附近的商场开个甜品店,通过以下方式算完账决定放弃了:

1)目标用户数:商场 3 公里范围内有 10 个小区,每个小区800 户共计 8000 户。考虑到 18 – 40 岁女性是甜品的主要目标用户,单户平均约 1 名符合条件的女性,所以目标用户约 8000 人,而甜品爱好者约占一半,那么只剩下 4000 人。

2)客单价:通过同类品牌店铺大众点评预测,客单价约为 30 元。

3)消费频次:按这些人平均每月消费1次,而实际上冰淇淋是季节性生意,每年最多 8 个月有稳定客源,每年消费频次为 8 次。

那么甜品店每年的市场规模为“4000 x 8 x 30元 = 96万”,所以这 96万就是理论上来说每年最多的收入,但是实际上还要考虑口味、竞争等因素,再预估下成本,最后的结论大概率就是亏钱。

开一家甜品店、做一款SaaS软件、打造个人IP,只要是和生意有关的事情,在一开始都要想清楚你的“市场规模”。但是从实际的情况看,创业者很少会去做市场规模的估算,因为创业是天生感性和乐观的,是基于 idea 驱动的,而精确的计算又是理性和现实的,有点天生相悖。

王慧文在《清华产品课》中,把“市场规模”放在第一位来阐述,足以说明在产品思维中“市场规模”的地位。美团在早期对“外卖”市场规模的预估也差点出错,而错误的市场预估带来的危害很大,过高的预估会导致投入产出比很低,过低的预估也可能导致错失机会。

二、怎么计算市场规模 TAM ?

我找了很多资料,发现常见的计算方法就只有两种,分别是 top down(自上而下细分) 和 bottom up(自下而上统计),像上文中的冰淇淋店市场规模计算方法就属于 bottom up。同时市场规模的计算,也必须考虑“市场增速”,即3年后、5年后的市场规模,不过这个话题我想在单独写篇文章说下。top down和 bottom up两种方式各有优劣,适用的情况也不一样。

1. Top Down 自上而下细分

如果我们想知道一个细分市场的规模,但是只能获取到更上层的市场规模,就需要往下不断的细分得出相对准确的“细分市场规模”数字。通常“总市场规模”是从券商研报、研究机构发布的分析报告获得的,以我手边的一份“国产云端CRM的市场分析报告”为例:

报告中提出 2022 年全年的“国产 CRM”市场规模将近 30 亿,这个已经把 CRM 市场细分出“国产”了,所以其实是 CRM 的一个子集市场。但是,如果我们想在这个子集中,再细分出“医药企业的云端国产 CRM”的市场规模,应该怎么计算呢?

1)在 30 亿总规模中,由“医药、化工、互联网”等10多个行业组成,”医药企业“在这些行业中的占比约为 5%,即等于 1.5 亿元。

2)软件采购支出中,大中小型企业分别贡献 60%、30%、10% 的市场,而大型企业对 CRM 的诉求以私有化为主,云端的方式接受程度低,中小型药企才是可服务的对象,(30%+10%) x 1.5亿元 = 0.6 亿元,所以最终“药企云端 CRM”市场规模约为 6000 万。

这种计算方式的缺点非常明显,因为数据完全来自于第三方,所以结果可能不完全准确,因此仅在无法进行 bottom up 计算的时候采购,或者和 bottom up 结合使用相互验证。

2. Bottom up 自下而上统计

Bottom up 一般是从身边的实际出发来计算,因此结果会相对准确。计算时一般会考虑“客群数量、客单价、每年贡献费用”这几个因素,还是以 “医药 CRM”市场为例:

1)定位宏观市场的客户群:全国医药企业共计 20 万。

2)定位细分客群:对目标客户进行分层,如从“规模”上把企业分为”大中小型“,大中小型企业的数量占比为“1%,4%,95%”。实际上我们还可以进行更加细分的定位,如从企业背景上分为”外资/国企/民营“等。

3)计算客单价:客单价同样可以基于目标客群进行单一或组合计算,例如大型企业客单价为 20 万,中型企业客单价为 5 万,小型企业客单价为 5000 元。

4)每年贡献费用:如果是 2B 的模式,通常有“项目型”和“订阅型”,如果按照订阅型每年相同费用来计算,大型药企市场规模= 2000 x 20万 =4亿,中性药企市场规模= 8000 x 5万 =4亿,小型企业市场规模= 190000 x 5千 = 9.5亿。

相加后得到的金额为 17.5 亿,即为药企CRM 的市场规模。Bottom Up 通常是基于公司内部一手的数据生成,最终的计算金额和业务更加相关和准确,这应该是适用于大多数公司的最佳方法。

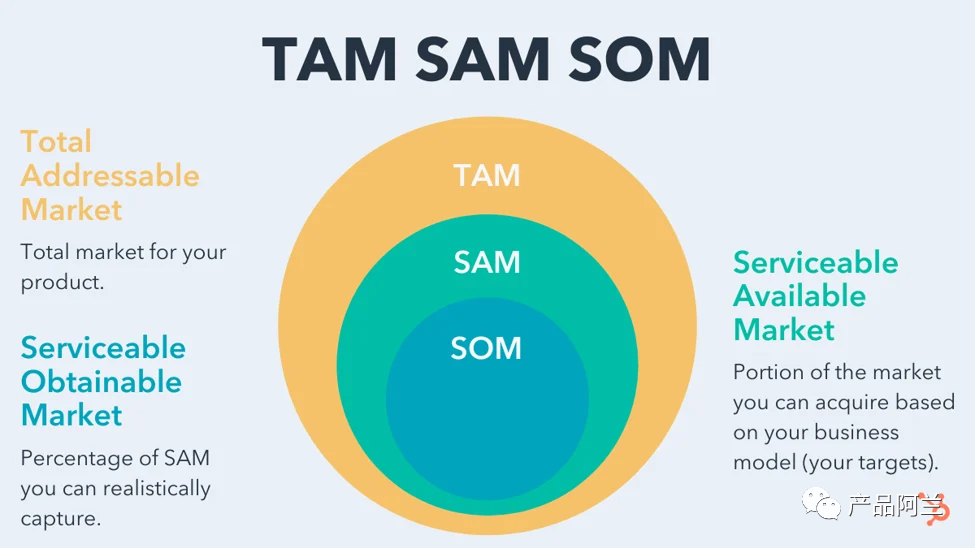

三、TAM、SAM、SOM

实际上通过以上方式计算的市场规模,是全量的大池子规模,并不等于当前可达成的收入,因为没有考虑到市场竞争等因素。为了更加精准地计算,对“市场规模”的概念也可以进一步进行分层:

1)TAM(Total Addressable Market)潜在市场规模。我们刚刚计算的医药市场规模,即是 TAM。是指产品/服务在市场上能获得的最大市场规模,不考虑任何其他的因素。

2)SAM(Serviceable Available Market)可覆盖市场规模。是指由于一些客观条件的限制,在整体市场中仅可覆盖部分。典型的是“地域”条件,例如在医药CRM市场中,早期提供的产品或服务只能覆盖一线城市。

3)SOM(Serviceable Obtainable Market)可服务市场规模。在上述的市场中,实际上我们还需要考虑到“市场竞争、销售渠道”等因素。例如,在医药CRM市场中,实际上已经50%的企业已经有CRM系统了,短期可替换性不强,那么这部分就不是“可服务的市场”。

这种分层方法是硅谷“史蒂夫布兰科斯”在《创业指导手册》中首次提出来的,后来被逐渐引用。对于创业者来说,只关注眼下的话应该看的是 SOM,即当前你的产品和服务真实能获得的市场有多大,能有多少营收。对于未来的预判,需要结合“市场增速”进行分析。

四、创业目标市场不是越大越好

对于创业者来说,并不是目标市场越大越好。如果早期定位的目标市场越大,那么服务的不同类型的客户就越多,而客户的问题就会五花八门,创业公司根本不可能处理这么庞杂的需求,以为自己到处都在发力,但其实处处都在做小修小补,最后的结果是无法真正解决哪怕一小部分群体的问题。

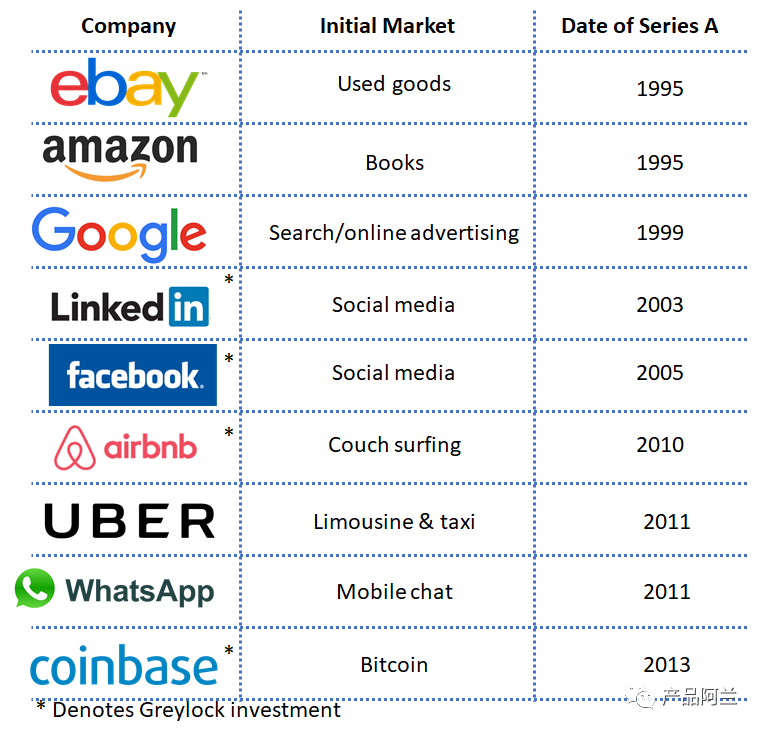

而很多巨头一开始都是从一个细分领域开始经营的,我们可以具体来看下 Uber 的例子。Uber 成立于 2009 年,而在 2011 年进行 A 轮融资的时候,定位的市场是替代“高级轿车服务”,司机穿著西装驾驶清一色黑头的林肯城市轿车、凯迪拉克凯雷德、BMW 7系列和梅赛德斯-奔驰S550等车系,美国那时的汽车服务市场总收入才 20 亿美元。到 2012 年推出 Uber X 开始涉足出租车市场,这让 Uber 跨进了 1000 亿美元的市场。

五、动态视角看“市场规模”

考虑市场规模的时候,一定要动态的来看市场的增长。市场规模的变化一般有几种驱动方式:

1)市场自身增长:公司提供的产品或服务改变了所处的市场,那么市场自身就会不断进行增长。这种改变有可能是“消除市场不对称、提供更多便利性、提供新的使用场景并大幅降低市场价格”。例如 Airbnb 就是减少信任障碍并降低价格,扩大了短期租赁市场的规模。

2)相邻市场扩张:初创公司的初始产品或服务只是进入更大机会的一个切入点。例如,亚马逊开始售卖图书,因为该类别有大量SKU,发货良好,并且几乎普遍受欢迎。事后来看,图书只是亚马逊的起点。后续亚马逊的产品扩展到音像制品、家具家电、玩具等多个市场。

3)新兴市场扩张:成功的初创公司通常会搭上一种今天还很小,但未来会变大的新市场的浪潮,而不管有没有这家初创公司,这个市场都会变大。例如”抖音”搭上了智能手机革命和4G的浪潮,在短视频市场中杀出一条血路。

4)使用/消费频次提升:在外卖市场刚出现的时候,很少有人会选择把点外卖作为日常吃饭的方式。现在经过了十来年的发展,消费者对每天点外卖已经习以为常了,通过在线进行餐饮消费的频次提升很多,而线下餐饮消费的频次则降低了。

除了要定期重新校准我们的市场规模,还需要思考怎样的方式进行市场扩张。

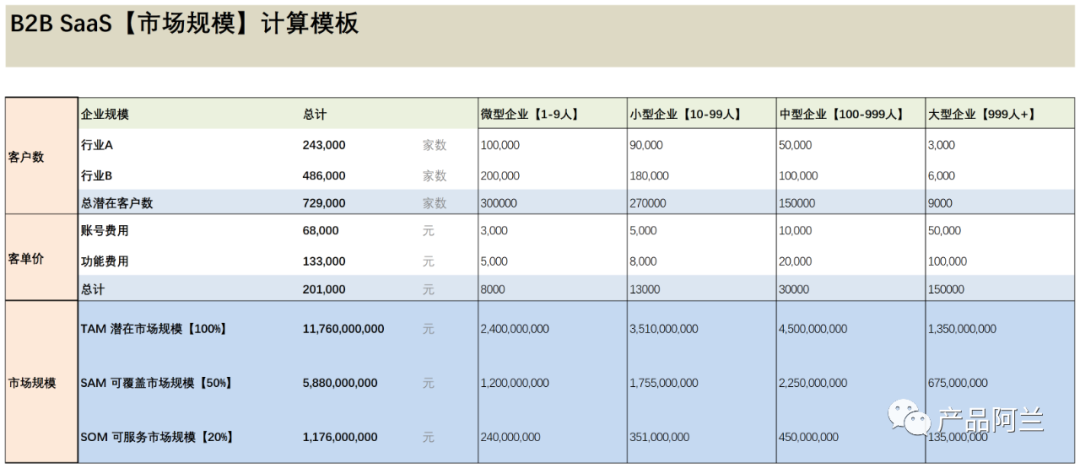

六、获取计算模板

由于工作原因,每隔一段时间都要做一些 B2B 行业 SaaS 类的市场规模估算,我发现只要按照 bottom up 的方法来做,基本上不会偏差太多,并且这种计算方式是可以用模板直接套用的。

作者:alan,一个多年的B端从业者;公众号:产品阿兰

本文由 @产品阿兰 原创发布于人人都是产品经理,未经许可,禁止转载

题图来自 Unsplash,基于 CC0 协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

起点课堂会员权益

起点课堂会员权益

产品经理的职业发展路径主要有四个方向:专业线、管理线、项目线和自主创业。管理线是指转向管理岗位,带一个团队..

产品经理的职业发展路径主要有四个方向:专业线、管理线、项目线和自主创业。管理线是指转向管理岗位,带一个团队..

写的很好呀,浅显易懂哈哈