如何运用大数据,助力汽车新零售、新金融的腾飞

汽车金融渗透率低、购车群体的年轻化以及超前消费观念的普及,加之资本的青睐和互联网的加持,使得汽车新零售新金融迅速成为了互联网金融领域的新风口。那大数据要如何助力汽车新零售新金融的腾飞呢?

进入2017年下半年以来,随着大搜车3.35亿美元E轮融资、花生好车10亿元战略融资、车好多集团8.18亿美元C轮融资的相继完成,使得汽车”新零售+新金融“这个模式一时间圈粉无数”,“以租代购”也迅速成为汽车金融行业里面的新兴代名词。

汽车金融渗透率低、购车群体的年轻化以及超前消费观念的普及,加之资本的青睐和互联网的加持,使得汽车新零售新金融迅速成为了互联网金融领域的新风口。

汽车新零售以互联网为依托,通过运用大数据、人工智能等先进技术手段,对汽车的生产、流通与销售过程进行升级改造,建立纵深结合、丰富立体的汽车新零售生态圈,使得行业中的汽车主机厂商、汽车经销商、消费者等各环节都可从中获益。

汽车新金融亦是如此,通过科技和数据,实现用户金融需求与金融机构汽车金融产品之间的智能匹配,帮助经销商为用户找到最优的金融解决方案。

然而,新零售新金融并不只是用技术打通线上线下这么简单,汽车金融企业或平台如何在新零售新金融模式下立于不败之地,其中最关键的一环就是运用大数据技术建立起核心竞争力,以数据来连接消费者的内心,从而以数据驱动来实现人心的驱动。

一、数据驱动下的汽车新零售模式

下面我们首先来看看如何借助数据来打造有竞争力的汽车新零售模式。

商业模式好坏与否或竞争力的强还是弱,最关键都是在是否能有效的解决用户的痛点。那么购车这个场景下,用户最关心的问题可以归纳为两个:

- 一个是能不能贷款购车;

- 一个是在可以贷款的情况下,能否提供一个适合且利率公允的产品?

为了解决以上问题,汽车金融企业或平台可以利用数据在如下几个方面进行发力:

1. 建立纯线上的自动化授信体系

融合业务数据和互联网大数据,利用先进的机器学习技术,打造纯线上自动化汽车金融大数据风控体系,从而改变传统汽车金融依靠线下提交材料人工审核的方式,给用户以更优质的购车体验。

同时以授信为主,也可以提前锁定一个潜在购车用户,因为一个肯在线上提交资料进行授信的用户肯定比只是APP上浏览车型的用户需求更明确。

2. 以用户为中心进行授信

以用户为中心的授信就相当于在你的平台上给用户发放了一张汽车领域的信用卡,只要不超过相关额度和使用期限,可以随便购买平台上任何车。也就是授信弱化了对车型和车价因素的干扰,从而极大提高了用户的体验。

试想下:如果你每改变一款车型或车价发生了改变就需重新走审批流程,这种体验会有多糟糕。

3. 动态风险定价,提供灵活多变的金融配套方案

互联网是为了消除信息不对称,如果利用用户不够专业、信息不对称而匹配给用户贵的产品或者对平台有利的产品,迟早是杀鸡取卵,得不偿失的。

根据用户的实际情况利用数据进行动态的风险定价策略,提供适合用户的金融配套方案,将有利于提高用户对平台的忠诚度和粘性,也更利于企业的长远发展。

二、汽车新金融的大数据风险控制

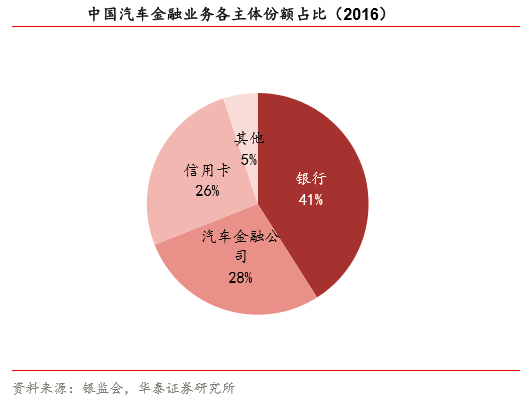

在中国的汽车金融业务中,最主要的参与方有四大类:商业银行、汽车金融公司、融资租赁公司和互联网汽车金融平台。

这其中银行和汽车金融公司无疑是最主流的玩家,银行有资金优势,汽车金融公司的主体则往往是整车厂或经销商,有渠道优势,这俩已经占据了95%的市场份额(见图1)。

图1:中国汽车金融业务各主体份额占比

作为汽车新金融代表的融资租赁公司和互联网汽车金融平台,均选择差异化竞争的道路:渠道下沉、针对银行、汽车金融公司无法覆盖的人群,以及产品、服务的持续深化。

目前各企业基本都是瞄准二、三线以下甚至农村地区缺乏购车资金的年轻人,他们消费意识超前,对金融产品接受度比较高,同时也熟悉互联网。

与此同时,汽车金融业务在低线城市的渗透,客户质量还明显低于银行、汽车金融公司,因此其中的风险是显而易见的。在扩大业务规模的同时,有力的风控能力,将成为新兴汽车金融机构在这一轮竞争中的决胜点所在。

首先我们来分析下汽车融资租赁业务(这里主要讨论直租)中存在的主要风险,可归为如下三类:

(1)信用违约风

信用违约,即通常我们说的偿还能力不足导致的违约,这类违约人群均是真实购车意愿用户。这类风险主要是由于申请时材料造假导致,比如:虚高收入等,或者后期由于某些原因导致的,如:失业等。

(2)车辆套现风险

这类风险主要是承租人出于现金周转的需要,而选择将车子去进行套现处理。汽车租赁过程中因为车辆的所有权不在承租人,选择这种方式去进行变现的代价过大。这类人一般都是在正规渠道(包括网络借贷平台)已经无法借到钱,或者已经是信贷黑名单客户。

(3)诈骗风险

汽车金融欺诈可以分为个人欺诈和团伙欺诈(中介欺诈)。可以认为:个人欺诈的概率很小。

假定10万元的车,按1成首付加上保险等费用差不多需小2万元,正常二手市场买差不多可以7-8万元。但因租赁车辆承租人无所有权,只能进入黑市转卖,大概在3-4万元,因此通过这个方式骗得的金额并不高,而手续却极其繁琐,代价很高。肯冒这个险的人其实都可以归为上述第二类风险人群里面。

对于第一类风险:

- 一方面建立多渠道交叉验证机制,避免用户信息的造假;

- 另一方面,融合业务数据和互联网大数据,利用先进的机器学习技术,全面评估用户履约能力;

- 再者就是建立贷中监控机制,如:发现用户异常(如工作单位经营异常、最近出现多平台借款行为等),则可提前主动介入,最大程度降低企业损失。

对于第二类风险,可以建立黑灰名单模型。

黑名单数据深得各家互金公司的宠爱,几乎是来者不拒。但因数据污染等问题的存在,市面上各家黑名单的质量参差不齐,而且整体质量有不断下降的趋势。因此如果还是按照命中黑名单就拒绝这种强规则逻辑肯定不适合,且会将很多本质上是优质的客户拒之门外。

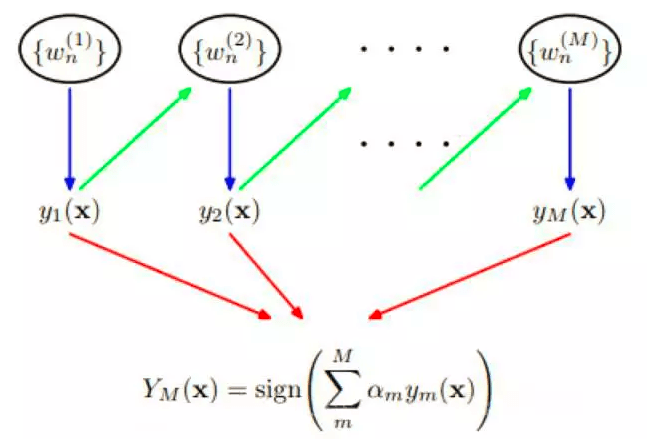

在这里我们可以借助Adaboost算法思想更好的挖掘黑名单的价值,集众家之所长。借助这个算法原理,可以把每家黑名单当成一个弱分类器,随着接入外部黑名单数据源的不断增加,根据各家黑名单的表现给予各家一定的权重,最终构成一个强的分类器。

根据最后模型的得分进行黑灰名单的划分,从而采取拒绝或者提高首付或降低授信额度等措施。

图2:Adaboost算法结构

对于第三类风险,因汽车金融里面欺诈不同于3C产品或网贷,手续却极其繁琐,均是需要专业产业链团队进行操作,而且持续的时间一般较长,涉及的链路较长。正是因为这样的欺诈特性,可以通过大数据建立关联知识图谱,同时结合线下人工审核的手段来有效防止团伙的欺诈。

结语

本文主要简单介绍了下如何运用大数据更好的帮助汽车金融企业健康稳定发展,关于大数据在汽车金融中的应用。除上面讲的这些外,还有很多有趣的课题可以研究,比如:在营销方面、在个性化推荐方面、在站外广告投放方面等等。

最后,希望有更多的同学加入到大数据在汽车金融应用的研究中来。

作者:甘华来,现为青年优品控股集团有限公司首席风控官。

本文由 @甘华来 原创发布于人人都是产品经理。未经许可,禁止转载

题图来自Unsplash,基于CC0协议

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益