阿里金融发展史,看产品如何形成闭环

虽然近期各大电商平台都在积极构建自己的金融系统,力图在互联网金融的风口分得一杯羹,但毫无疑问,它们相比于阿里巴巴已经落后了很多,作为电商领域最早的金融布局者,阿里巴巴已经打造出一个以支付宝为核心的金融生态圈,今天就跟大家一起来聊一聊阿里巴巴的金融史。

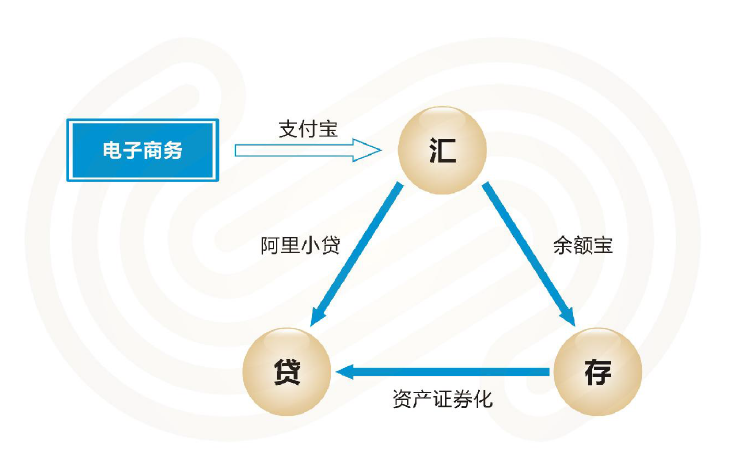

金融的根本业务可以概括为三点:存、贷、汇(考虑到宏观经济还有货币发行),三者相辅相成,构成动态平衡。以银行为代表的传统金融机构正是通过对存款的垄断才会拥有超额的利润,阿里巴巴想要建设自己的金融生态圈也必然要覆盖此三个方面,让自己没有短板,不受制于人。

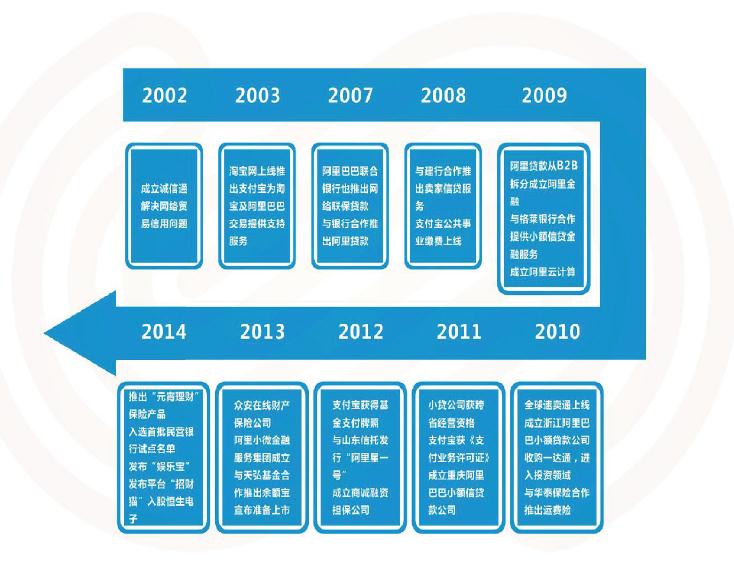

阿里巴巴的金融布局早在2002年就已经开始,当时为了确保卖家的诚信推出了“诚信通”服务,要求企业建立自己的诚信档案,做好征信工作。金融的本质是经营风险,高收益必然伴随着高风险。金融机构为了尽可能降低自身风险便要努力做好风控工作(最感兴趣的部分),风控的首要任务就是对客户的征信。然而征信又是一个存在政策垄断的业务,传统机构必须有征信牌照才可以开展征信工作,我国最好的征信系统就是银行业的征信系统,但它只对银行业开放,不会向阿里巴巴这类的企业开放,所以,阿里巴巴想要做好贷款业务,征信就是第一步(不知当时马云是否想到要做金融业务)。阿里巴巴早在十几年前就已经开始积累小微企业的交易数据,大数据这个东西很有趣,你的交易数据越多,得出的结果越准确。

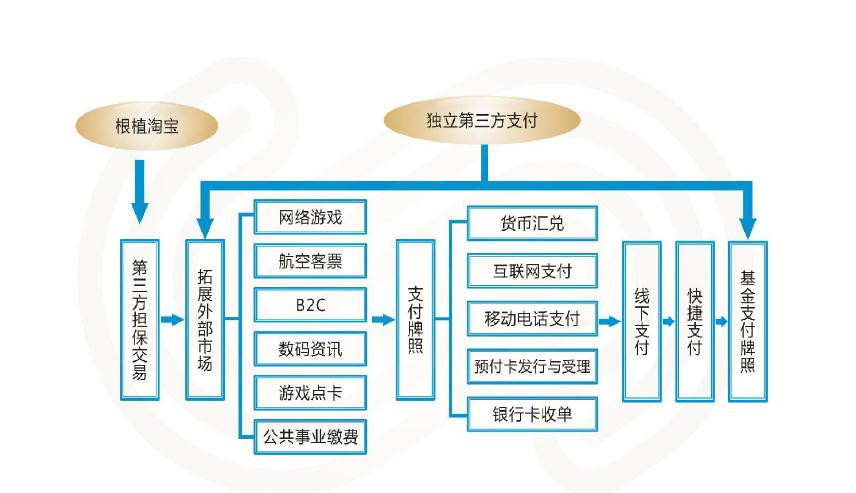

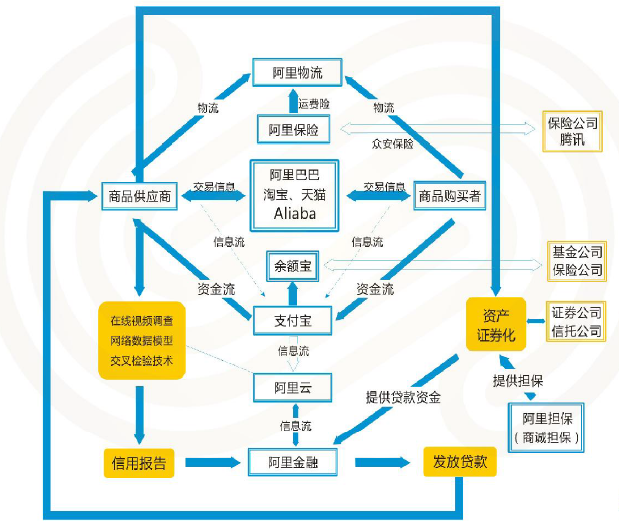

2003年支付宝上线,标志着阿里巴巴开始触及“汇款”业务。毫无疑问,支付宝在阿里金融生态圈处于核心地位,它串联着个人投资者与小微客户,扮演者信息中介的作用。支付宝的起源并不是支付业务而是“第三方担保交易模式”,从淘宝网分离之后才开始做支付业务。初期也只是做简单的缴费和机票业务,直到2011年拿到支付牌照,支付宝才开始涉及基金、保险等金融业务。支付宝通过分析一笔笔的交易记录,对不同的顾客打标签,判断其消费能力给出相应的信用评级,将信息流最大化利用。

阿里巴巴“存款”业务的开展是从余额宝开始的,余额宝是支付宝跟天弘基金的合作项目,个人投资者将闲散资金存到余额宝享受收益,余额宝再申购天弘基金。余额宝的成功是优化了个人投资者的用户体验,方便快捷的提款、每日的收益计算等服务,深深吸引了被银行抛起的“散户”。当然,要做到随时申购赎回对基金管理、成本和技术都有很高的要求,阿里巴巴借助于“大数据和云计算”很到的解决了此类问题。

当然,在我看来,阿里巴巴最有趣的还是贷款环节,也就是“阿里小贷”业务。阿里巴巴在10年、11年、12年分别在浙江和重庆建立三家小贷公司,借助于“诚信通+大数据”开展贷款业务。然而,小贷公司有两个监管限制:资金来源和跨地区贷款。银监会规定,从银行业金融机构融资的钱不得超过注册资本的 50%,也就是只有1.5倍的杠杆。阿里巴巴两个小额贷款公司,注册资本分别为 6 亿及 10 亿元,即阿里小贷只能从银行融到24 亿用于放贷。为了最大化盘活资金,阿里巴巴选择“资产证券化”这条路,简单说明下“资产证券化”,详细了解请自行百度。

拿上文举例,阿里巴巴将16亿注册资金中10亿贷款给小微企业,拥有其债权,简称“应收账款”(我是这样理解的),从会计学来看,“应收账款”属于企业的资产。然后,为了将此类资产变现,阿里巴巴与东方证券合作推出东证资管业务,作为投资类产品出售给个人投资者,如此操作阿里巴巴就将“应收账款”盘活了。理论上讲,通过此类模式阿里巴巴可以贷出无数的款(类似于变相P2P),但这样做会造成资金期限不匹配的问题(贷款者对平台的还款期与平台对投资者的还本付息期不匹配),于是采用循环购买的方式,基础资产相关债权获得偿还后,获得的资金循环购买新的合格小贷资产。

至于小贷公司的跨地区贷款则是通过监管漏洞解决,因为阿里小贷是通过网络平台操作的,也就是说业务操作主要在杭州总部,所以尽管阿里小贷的客户所在地是全国,但它的业务发生所在地却是杭州,即业务并没有跨区经营。

同时,阿里巴巴为了完善整个生态圈成立商诚融资担保公司,为商家贷款及资产证券化等服务做担保。还有,与平安保险合作推出“消保险”(商家免交保证金,盘活资金,减轻融资负担。买家可以获得优先理赔)。与一达通合作推出外贸金融服务。

总结,随着阿里向金融领域拓展,阿里金融在一定程度上扮演了银行的角色。阿里金融通过支付宝实现由“电商”到“汇”业务,通过余额宝实现由“汇”到“存”、通过阿里小贷实现由“汇”到“贷”、通过资产证券化打通“存”和“贷”的联系。

瞎猜:

- 阿里巴巴的最终目标是建立“网络银行”,拥有支付宝如此巨大的账户体系,减少了用户的教育及学习成本,更容易培养用户习惯。同时,拥有大数据+云计算的超强技术支持,更容易判断用户的偏好和信用状况。在此基础上,阿里银行可以把生活消费、理财,乃至买房购车这种大型消费逐步统一起来,比起卖单一的货币基金,全方位的覆盖才是阿里的野心。

- 理财平台。阿里凭借其自建的征信系统,结合大数据+云计算能力,搭建信息服务平台(类淘宝模式),接入所有的理财产品,消费者可任意挑选。

关于理财产品的构想:

在这个讲求用户体验的年代,各电商平台毫无疑问要满足用户的个性化需求。借鉴外资银行的理财经验,首先要做好风险偏好分析(两年前去证券公司开户还做过,属于激进型~),然后根据个人需求直接推荐或则定制投资品种,消费者只需要知道自己的收益率和风险就好,不用知道自己到底是买的货币基金、股票基金还是P2P(很多人都是啥也不懂,乱投资)。

多说点:

要想将存量巨大的民间资本最大化的利用,要做到两点:用户教育和基于需求的定制化服务。

有木有发现很多社会现象都与经济学最终目标不谋而合,简直有趣~

本文由 @TonyJianChina 原创投稿,并经人人都是产品经理编辑。未经许可,禁止转载。

起点课堂会员权益

起点课堂会员权益

B端产品需要更多地依赖销售团队和渠道合作来推广产品,而C端产品需要更多地利用网络营销和口碑传播来推广产品..

B端产品需要更多地依赖销售团队和渠道合作来推广产品,而C端产品需要更多地利用网络营销和口碑传播来推广产品..

您好,“理论上讲,通过此类模式阿里巴巴可以贷出无数的款(类似于变相P2P)” 请问这一句话怎么理解呢?我的理解是阿里巴巴最多也就能把16亿放出去做贷款,然后把这个部分做资产证券化,资产证券化之后也只能把未来预计产生的贷款收益转变为可以在金融市场上流动、信用等级较高的债券型证券进行发行,那么按照金融机构融资的钱不得超过注册资本的 50%,那么应该不可以贷出无数的款呀?

非常好的文章,本来想写一篇类似的,现在看来,tonyjianchina 已经写了。

http://www.woshipm.com/it/173643.html,“一张图看懂支付宝如何干掉传统银行!”是本人的一篇拙作,欢迎tonyjianchina 指正

http://www.woshipm.com/it/173643.html

阿里为什么急着上市,因为马云缺钱。马云会缺钱,是因为他在下一盘更大的棋。

马云的电商帝国已经越来越庞大了。未来会渗透到我们生活的方方面面,带来更多的便利和实惠。

说网络银行就有点小看阿里金融,或者更准确地说,蚂蚁金融了。

从商业银行角度来看,蚂蚁金融的确有这么一个完整的体系,但不仅仅局限于此。其还包括众筹、保险、支付渠道等,这些可不是单单一家商业银行就能完成的职能。蚂蚁金融更多是一个金融集团,而不是简简单单的商业银行。

作者可能对金融体系还需进一步理解,毕竟银行就不仅有商业银行,还有所谓的投资银行等分类。

多谢指正,,其实我所说的“网络银行”并不仅仅是单纯的银行业务线上化,而是用互联网思维去做银行相关业务~~