由新版支付宝看其发展之路

7月8日,支付宝9.0上线,阿里称之为十二年之最大变革,但几日内业界质疑之声不绝于耳,很多人认为新版本只是对大众点评与微信的纯粹抄袭,以不顾支付宝产品定位而强行加入O2O与社交功能。但如果透过现象看本质,可发现UI抄袭仅为表面之术,O2O与社交功能也并非粗暴复制,而实为支付宝在场景支付领域的进一步拓展深耕。新版本中,支付宝基于多年的技术积累、用户积累、数据积累,以“支付”与“信用”为两大核心,搭建起全场景支付闭环体系,开始实现由应用向生态的稳健转型。

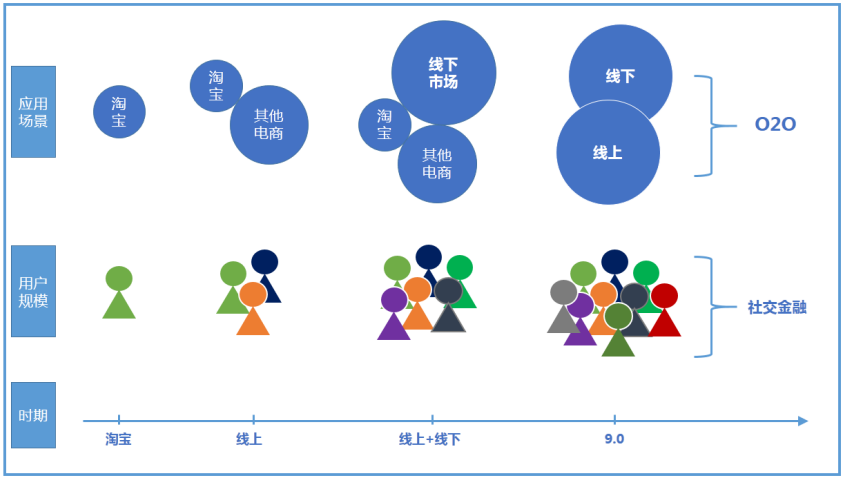

回首支付宝发展历程,其一直以支付能力作为自身核心功能进行打造,进而形成自身核心优势。由最初应用于淘宝发展至覆盖互联网,再由线上深入线下,支付宝始终以支付功能吸引用户,再迎合用户更丰富的支付场景,进而以更多的场景吸引更多的用户,形成良性循环。

抓住核心,以点带面,是支付宝的成功之路,也应该是其他产品的发展之路。

抄袭为虚,场景为实

支付宝9.0一经上线,就遭到了业界铺天盖地的吐槽,质疑集中于9.0版本新增的“商家”与“朋友”两个tab,毫不避讳的说,这两个tab几乎是丝毫不差地复制了大众点评与微信。乍看之下,新版支付宝完全不顾自身定位,强行塞入O2O与社交功能。鉴于之前淘点点与来往已被市场宣告失败,这让人不自主的怀疑阿里是否企图依靠支付宝的巨大用户规模与流量,重新首付O2O与社交领域的失地。然而只要抛开表象深入分析,就会发现收复失地或许是阿里意图之一,但绝不是核心意图。

从历史看当今

众所周知,支付宝的出现是为了满足用户于淘宝网购物时的快捷支付需求,随着淘宝网一步步壮大,支付宝的支付功能也越来越成熟,于是被更多的电商平台所使用。强支付能力带来巨大的用户量,据支付宝官方匹普,目前支付宝活跃用户规模已达4亿。由于用户的支付行为贯穿线上线下,于是近几年开始,支付宝逐渐在线下发力,便利店,菜市场等处处出现支付宝的身影。

纵观支付宝的发展历程,不难看出,支付宝一直以迎合用户更多支付场景作为前进导向,与此同时,越来越丰富的支付场景可吸引越来越多的用户。经过十二年的稳健发展,如今支付宝已具备了贯穿线上线下的支付能力,并积累了大量具有多远支付需求的稳定用户。线上、线下贯通而催生O2O,海量用户而催生社交金融。

场景之社交金融

于支付宝而言,新增“朋友”tab,并不是为了重新入主社交,而是为了满足用户于社交金融场景中的支付需求。

经过若干社交产品尤其是来往的失利,阿里已甚至自身并没有社交基因,其核心优势还是在于金融及金融中的支付。既然已经积累了巨大规模的用户,那用户之间必然有社交关系,用户的社会交往中必然会出现转账、平摊费用、借款等场景,这就是社交金融场景。既然已经积累了强大的支付能力,那何不用其支付能力来解决用户于社交金融场景中的支付问题?

在社交领域,微信始终是绕不过的话题,微信亦有支付,而且社交只用微信已是多数用户根深蒂固的观念。那么支付宝的“朋友”功能何以从微信版图中分的一杯羹?

用微信解决社交需求是用户根深蒂固的观念,而用支付宝解决金融需求亦是用户根深蒂固的观念。在社交金融中,金融所占权重应高于社交,以借款为例,一方面,凭据、自扣、芝麻信用等产品不仅解决出款方羞于催款等问题,亦可保证借款方的赖账成本高企;另一方面,由于产品属性不同,支付宝可保证用户实名等,而微信则不能,所以资金往来安全性也可得到更好的保证。

在支付宝的定位中,不需用户于支付宝聊天、不需用户于支付宝发朋友圈,只需用户在收款、借款等场景中选择支付宝,即达到了其想要的效果,毕竟用户的金融行为数据才是支付宝真正需要的。(具体见本文后续部分)

场景之O2O

如上文所述,在支付宝的前期发展阶段,已经奠定了强大的线上支付能力,并且已聚集了初具规模的线下资源。当线上支付能力与线下资源相结合的时候,O2O自然而然的被催生。

9.0版本以前,支付宝app已遭遇尴尬的困局,巨大规模的用户量并未带来同等规模的流量,与地位相当的微信、淘宝、百度等app相比,支付宝属于低频应用,毕竟用户打开支付宝app的目的是转账、还信用卡、手机充值等,用户并不会每天都遇到此类场景。在9.0之前,余额宝已是支付宝app上最高频的产品,然而用户亦不会每日都进行余额宝的买入与赎回。将用户量直观的转化为流量,是9.0肩负的重任之一。

既然已经具备了O2O的能力,且O2O属于高频互联网产品,而再考虑支付宝导流乏力的困局。将O2O功能整合入9.0版本几乎是最顺理成章的事。

纵观O2O领域,美团、大众点评、百度糯米已呈三足鼎立之势,尤其美团与大众点评已分别在该领域深耕多年,占据了O2O领域七八成的市场,目前的格局似乎已难容第四方插足。但支付宝做O2O具备天然的优势。

一方面,在支付宝发展前期,已具备了开拓线下的能力,虽然当时的目的是争取线下商家引入支付宝支付方式,但二者之间的联系已建成,既然可以与商家谈支付接入方式,那继续谈将线下业务搬至线上也就顺畅很多。此外,目前线下商家已非常愿意甚至渴望接入支付宝支付,于商家而言亦有与支付宝合作的意愿。

另一方面,虽然美团、大众点评等O2O厂商均使用支付宝作为支付工具,但支付宝可为自己的O2O提供更便捷的支付服务。在传统O2Oapp中,用户需首先购买优惠券,再提供给商家相应券号,支付体验甚不便捷。即使在美团的“先消费再买单”产品中,也需用户手动输入消费金额,甚至区分优惠金额与不优惠金额,支付流程也较繁琐。而在支付宝app中,用户支付时只需提供一个二维码,商家扫描后即可自动扣款。可以说支付宝已将线上支付优势最大化的应用于其自身O2O产品中。

虽然单纯依靠支付体验的差异不会吸引太多的用户,但当其与线下资源相整合,亦可形成一股不可忽视的力量。支付宝目前或许并无超越O2O巨头的企图,但O2O功能确实可以破解支付宝流量转化不力的困局,亦可更好的满足用户O2O场景中的支付需求。

以支付宝本身的用户规模,只要引入流量,就可以轻松的将流量变现。

抄袭之因

支付宝新版本的“朋友”与“商家”功能并非粗暴加入,而是多年发展下逻辑的必然。上线以来,大多数人并未关心功能背后的逻辑,而是将注意力集中于这两个功能UI面对友商的完整抄袭。

抛开商业道德而言,支付宝的选择是明智的,因为无论是社交还是O2O领域,微信与大众点评已获得了广泛拥护的认可并且培养了深刻的用户习惯,抄袭这两个产品的UI,有利于用户快速上手使用。

在产品界,相互学习甚至抄袭已是普遍规律,其中核心在于是否学到了精髓,是否超出了自己的特色。如果原封不动的抄袭别人的产品逻辑,即使重新设计了UI,也是必死无疑。而像支付宝这样,产品本身有自身的定位与逻辑,而仅仅是抄袭UI从而降低用户学习成本,实际是非常聪明的做法。

支付为本,信用为道

支付宝9.0版本的“朋友”与“商家”功能虽然博尽了业界的眼球,支付宝本身亦对新功能寄予厚望,但其本质上依旧是在满足更多场景支付需求上的进一步开拓。

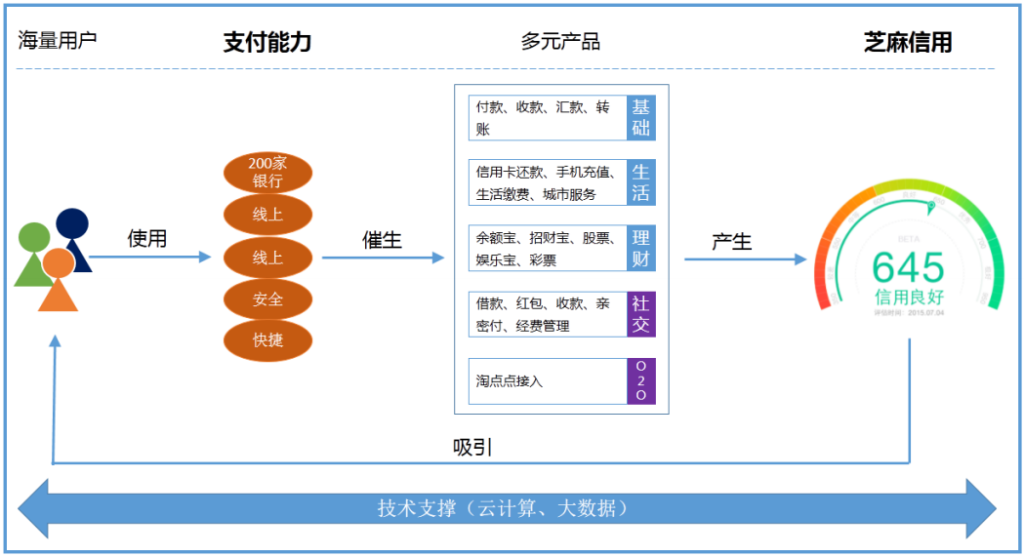

再回首支付宝app的发展史,最早只有汇款、转账等功能,满足用户的基础金融需求,之后的城市服务、生活缴费等功能,满足用户的生活金融需求,到余额宝、娱乐宝等产品上线,支付宝app已能满足用户的理财金融需求,到9.0版本新增社交交融与O2O,支付宝app支持的支付场景越来越多,但每个场景中均离不开其最本质的功能,支付。

截至目前,支付宝已与国内外近200家银行建立了合作,合作银行规模与银联不分伯仲,且支付质量与用户体验均远超其他支付产品。支付本身才是支付宝的本,至于其他产品,不论是“朋友”还是“商家”,不过是基于支付之本延伸出的产品而已。换言之,只要支付宝保证其在支付领域的绝对优势,就可以延伸出与支付相关的所有产品,只需选择最适合自己的罢了。

如果支付宝只以支付为本,即使其能力再强大,也不过只是一个好用的工具,用户并不会与工具发生强依赖关系,如果有了一个更好用的工具,用户随时可能弃之不用。支付宝亦认识到了只做工具的不足,于是年初时推出了其又一战略性产品,芝麻信用。

基于海量实名用户多年的支付行为数据,借助人民银行征信数据等外部信息,支付宝为每位用户提供了信用评分。高评分用户不仅可于阿里体系内享受“花呗”、“借呗”等金融产品,还可于班里签证等场景享受优惠。在未来的发展中,芝麻信用会越来越成为更多用户的信用证明,用户亦可使用信用评分在更多的场景享受便捷优惠。

鉴于芝麻信用于用户的作用会越来越重要,而欲想增加评分,用户就需要为支付宝提供更多的金融行为数据,即在阿里提供的产品中进行更多的支付行为。在强大支付能力的支持下,支付宝可为用户提供更多的产品,而用户为了获得更高的信用评分,就会更多的使用这些产品。使用产品的用户越多,支付宝获得的数据也就越多,信用体系也就更成熟,从而吸引更多用户,形成良性循环。所谓两仪生四象,支付与信用,就是支付宝的两仪。以支付与信用为两大核心,支付宝为用户的金融支付打造了完整的闭环,基于支付能力可延伸更多产品,而基于信用体系可吸引更多用户。

此时再回头看9.0版本上线的“朋友”与“商家”两大产品,“朋友”功能为支付宝提供更多的用户行为数据,以壮大信用体系,而“商家”可为支付宝导流,吸引用户加入支付宝的闭环。如此而言,“朋友”与“商家”不过是由支付与信用之“两仪”所生的“象”罢了,只是这些“象”可反馈壮大“两仪”,从而生出更多的“象”。

总结

发挥核心优势,围绕核心优势打造产品,将核心产品做精做透,以爆品建立品牌以及核心竞争力,从而具备吸引用户的能力。在用户规模达到一定量级之后,围绕用户设计更丰富的应用场景,以更丰富的应用场景吸引更多的用户。海量用户的积累将带来新的核心优势。所谓太极生两仪,两仪生四象。

这是支付宝的成功之路,也应该是其他产品的长远发展之路。

本文由招商银行信用卡中心产品经理 @李维丹 原创投稿,并经人人都是产品经理编辑。未经许可,禁止转载。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益