从备付金100%存管,看移动支付的前世今生

2019年1月14日,微信、支付宝等第三方支付机构完成了备付金100%存管。这对移动支付行业来说是一个剧烈变化。这篇文章我和大家一起分享一下移动支付的发展历程,就更能明白“断直连”和“备付金100%”存管对行业的影响。

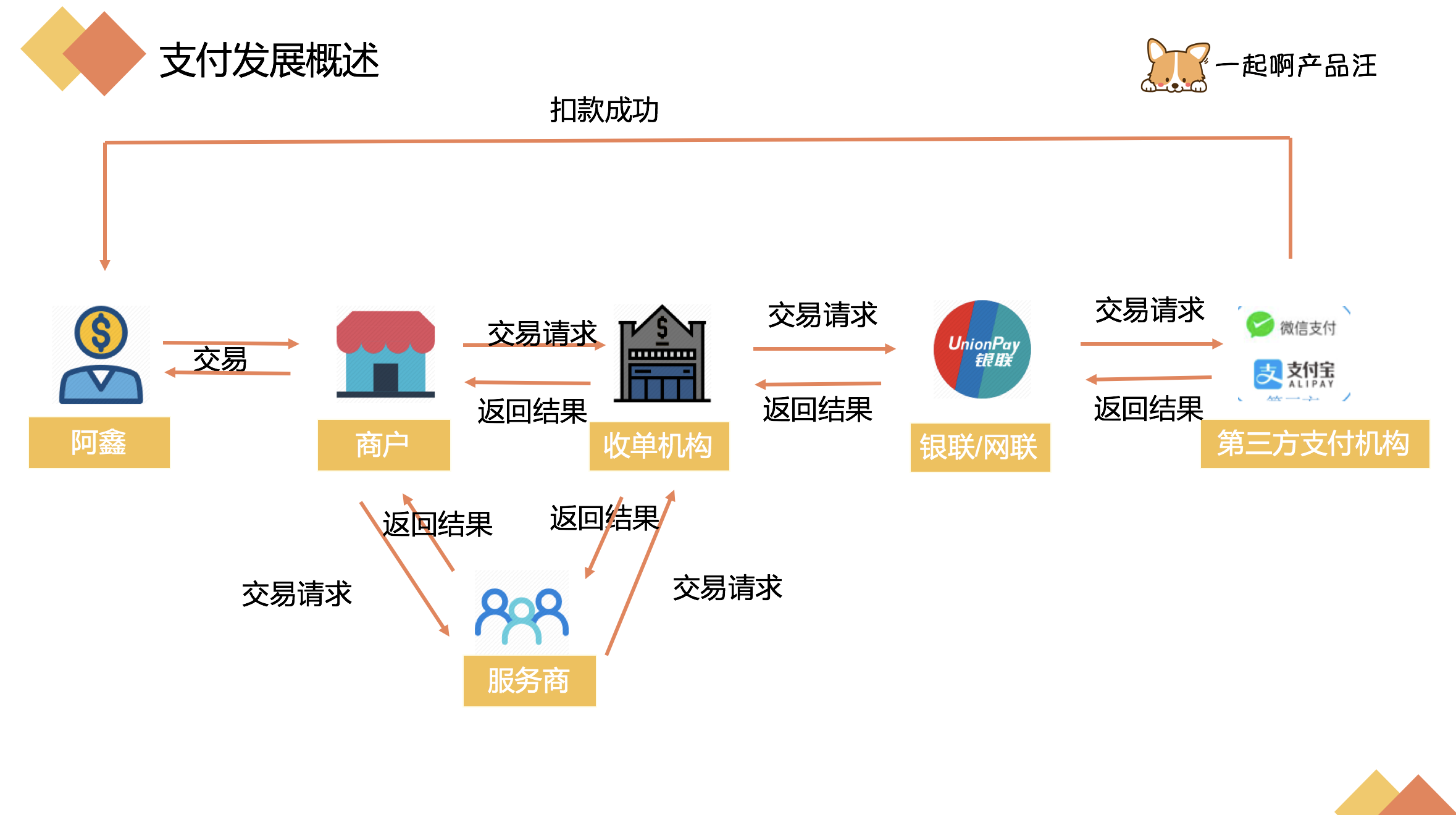

一、移动支付发展概述

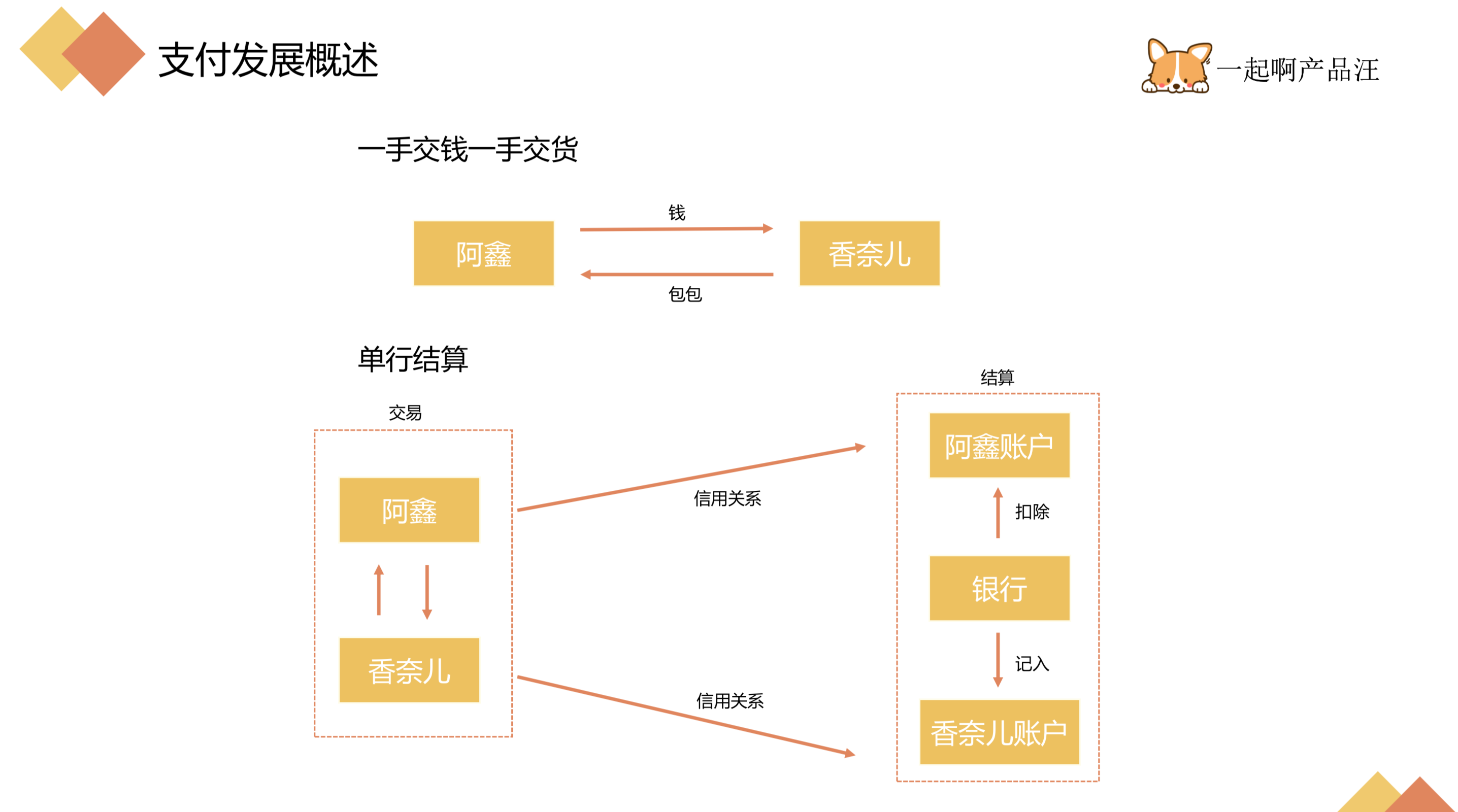

谈到支付,我们就想到交易,因为支付是伴随着交易而产生,而我们的交易又是从一手交钱一手交货中发展起来。所以先通过“笔者到香奈儿买包包”这个事件来一起回顾一下交易发展的过程。

笔者到香奈儿买了个包包,她用现金付款。在收银台和柜员一手交钱一手交货完成了交易过程。后来,笔者在银行A办理了一张银行卡,香奈儿也在A行有账户,笔者到香奈儿买包包。A行把笔者的钱从她的账户划到了香奈儿的账户。

再后来,笔者又在B行办理了一张银行卡,而香奈儿只在A行有账户,她再去香奈儿买包包,这时候B行需要把钱给A行,A行再把钱给香奈儿。千千万万个笔者去买包包,ABCDE行每笔都结算,显然是浪费资源,为了解决笔者的这个问题,国家成立专门的机构,这就是央行,以及后来的银联。这其中的步骤是这样的

- B行检查笔者的账户是否足以支付这一笔支出,如果足够,会首先从笔者账户上扣款。

- B行通知A行,香奈儿账户会增加一笔钱。A行按照这个指令在香奈儿账户上登记一笔收入。这过程中,B行的资金并不会直接打到A行,而是到了一定时间(每第二个交易日),开始执行清分,计算应该付给A行的钱,并扣除应该从A行这应该给B行的钱,最后计算出来出来支付(收到)给A行的资金,完成清分。

- B行将清分结果对交易数据进行净额轧差,提交并完成资金划拨给B行,这就完成了清算。

这时候,我们就会接触到2个概念,发卡和收单,定义如下:

- 发卡机构:向持卡人发行各种银行卡,并通过提供各类相关的银行卡服务收取一定费用,是银行卡市场的发起者和组织者,是银行卡市场的卖方。

- 收单机构:负责特约商户的开拓与管理、授权请求、账单结算等活动,其利益主要来源于特约商户交易手续费的分成、服务费。

简单了解就是给你发银行卡的就是发卡机构,给商户提供收单服务的就是收单机构。B行给笔者发了银行卡是发卡机构,A行为香奈儿提供收款服务属于收单机构。

为了让大家更简单的理解收单机构,我们再举个例子:偶像剧内高富帅出去刷卡支付的时候,商家要有pos机,提供给商家pos机服务的机构(一般是银行)就是收单机构。收单机构给商家提供了pos机服务,然后和商家收取一定费率当作服务费。

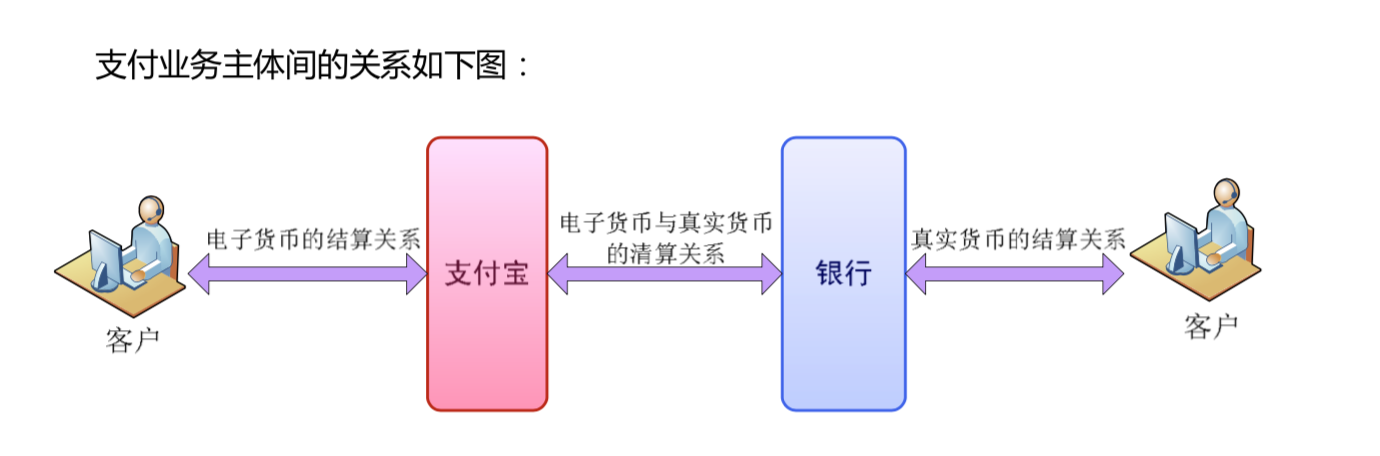

随着互联网的发展。为解决顾客和商家不信任的问题,阿里推出了支付宝业务。这个体系内主要包括3个主体:

- 客户:真是货币的拥有者(包括真是货币和电子货币),支付指令的发送者,电子货币结算、真实货币结算的被服务方;

- 第三方支付企业(支付宝/微信等):电子货币的管理者,支付指令的接收者,电子货币结算的提供方,电子货币与真实货币转换与清算的结算方;

- 银行:真实货币的管理者,电子货币与真实货币置换、清算的参与者,真实货币结算的提供方。

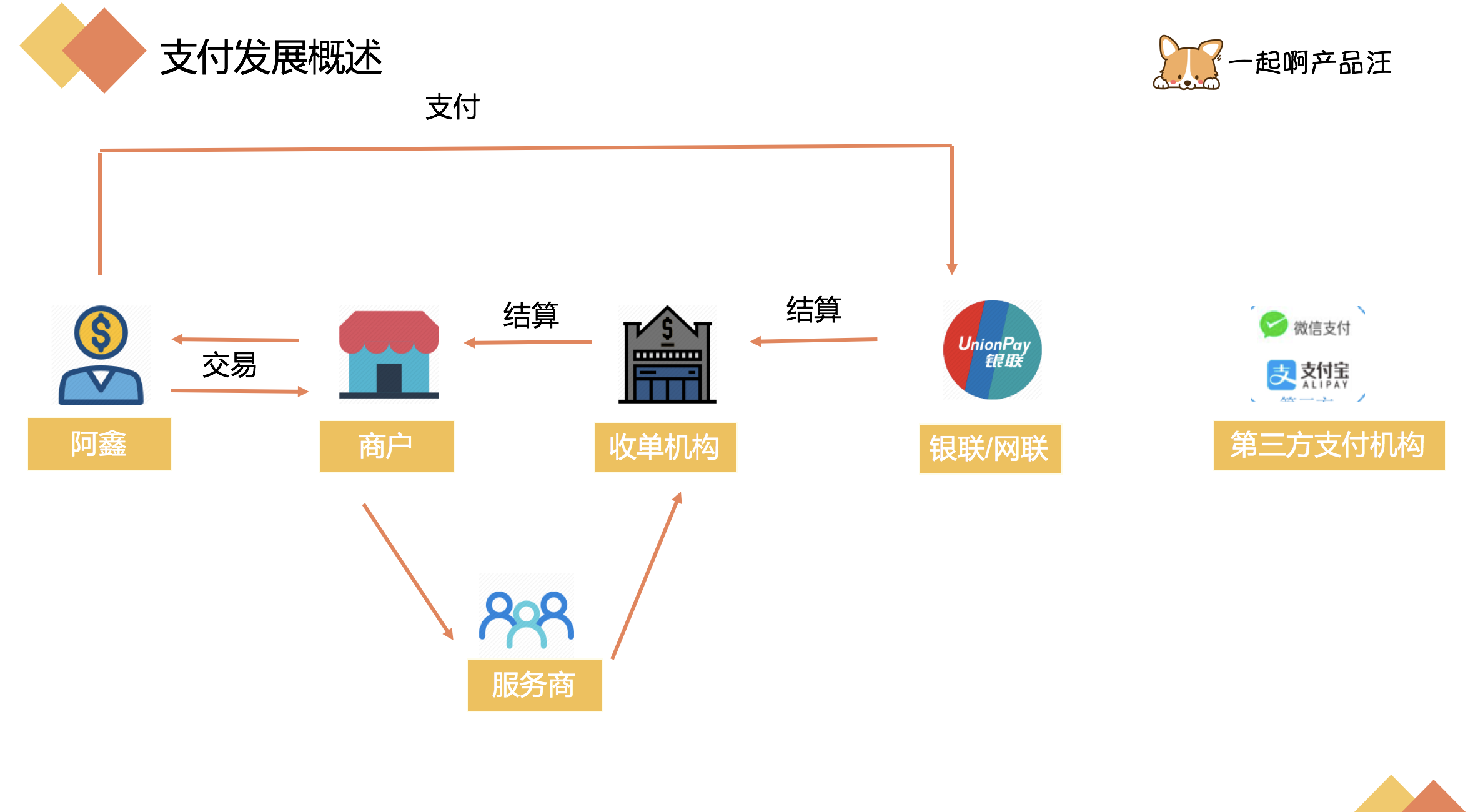

当支付宝微信这类的第三方支付机构接入后,具体的结算发展变成了如下的流程:

以上流程为线下支付流程,具体讲是我们平常买东西时扫商家的固定二维码或被商家用智能pos机/扫码盒子扫付款码后的支付流程,每一个商户并不是收单机构一家家拓展而来。多个服务商帮助收单机构拓展,这些服务商被称为四方服务公司,常见的有收钱吧、乐惠、美团(智能支付业务)、钱方好近、汇旺财、spay等。

顾客和商户发生交易,使用微信支付宝这类的第三方支付机构进行付款,其账户内的钱被实时扣走。钱进入第三方支付的备付金账户,第二天凌晨,第三方支付机构进行清算,向收单机构出具账单并打款。钱到了收单机构后,收单机构扣除提供服务的费后,打给商户。

如果是服务商拓展的商户,那收单机构也会帮服务商扣除他们应得的服务费,将服务商的服务费率给服务商,剩下的钱给商户。

举一个例子:笔者用支付宝扫描收钱吧给香奈儿提供的二维码立牌,向香奈儿支付了100块。这100块先到了支付宝的备付金账户,第二个交易日,支付宝进行清算。支付宝扣除服务费1元,给收单机构(比如招商银行)99元,招商银行扣除服务费1元,帮收钱吧扣除服务费1元。招商银行给收钱吧1元。给香奈儿97元。最后香奈儿实际获得97元。

在这个过程中,清算方变为了第三方支付机构,而央行这个承担清算职能的机构却无法监测到钱的流动。央行无法获知真实的交易情况,无法掌握资金流向,无法进行有效的金融监管,无法正常开展反洗钱业务以及宏观经济的调控,央行成了空架子。而另一方面,在巨额备付金的诱惑下,一大批的企业开始涌入这个领域,成为支付机构。

到2010年,根国内第三方支付市场规模超过1万亿元,已经对国家经济产生巨大影响。在这个背景下,央行首先开始了对支付机构的一系列整顿。第一个措施是发布《非金融机构支付服务管理办法》,也被称为2号令,开始规范支付市场,实施准入制度,目的是让第三方支付回归支付通道的角色。

随着央行停止发放支付牌照,支付市场竞争开始进入寡头时代。对于没有银联这样的机构从事线上的银行卡清算,这些线上的第三方支付更多比拼的是通道能力,接入的银行越多,越说明这个支付公司的受理能力强。

于是,在相当长的一段时间里,各支付机构费了很大的力气与银行谈合作,谈接入。大型支付机构动辄几百家的银行接入,百亿乃至千亿的备付金规模,使得他们在和银行谈判上拥有强大的实力,拿到的通道价格也远非中小型机构所能比拟的。

到2010年,在无卡支付市场,支付宝已经占据了70%的市场份额,到2017年,支付宝和微信已经占据了移动支付超过90%的市场份额了。就算像网银在线这样有京东支持的支付机构,也很难在京东之外的支付市场上分一杯羹。(为什么会有几百家银行的概念呢,很多银行分行也有也无压力,所以独立地和支付机构签约接入。)

巨额的备付金可以让支付机构躺着赚钱。预测支付行业的备付金金额在1.5万亿-2万亿,单单是利息就在500亿左右,占支付机构总收入的11%。

为了解决这个问题,央行提出了“备付金100%存管”和“断直连”两个方案。

备付金100%存管,指支付机构应逐步将客户的备付金缴存到指定账户内,该账户内的资金暂不计利息。(央行看着这些钱)到2019年1月14日,备付金必须完成100%的存管。

而断直连就是每一笔交易都必须通过银联或者网联,流程如下:

对比之前的各个环节主体的变更如下:

以上为移动支付发展的粗略流程。

二、常见问题

问:我平常扫煎饼摊的微信二维码也是这个流程吗?

答:不是,像煎饼摊这类的小微商户由于没有营业执照、固定经营场所等原因,无法走正常的流程,为了解决他们的需求,微信和支付宝为他们开通收款码,并提供账单等服务。但是这类收款码是限额的,每日职能收一定的钱。这种小微商户属于微信和支付宝的直连商户。还有很多大KA也是微信支付宝等第三方机构的直连商户。

问:余额宝是走这个流程吗?

答:余额宝每日随时提取是因为支付宝会提前计算每日要提取的金额,你花费的钱其实是之前已经提出来的钱。只是在用户端改变了数字。可以把余额宝支付看作是余额支付。

问:服务商可以碰钱吗?

答:不可以,这样会涉及到非法二清,16年之前,很多服务商在微信那里报备,假装自己是一个大商户,把从他手里进件的部分商户挂接到自己名下,这样钱先结给服务商,之后由服务商结给商户。非法二清可能会拿了商户的钱却不给商户,跑路了。为了整治这个问题,央行发文,所有服务商不可碰钱,二清非法。必须接入收单机构体系。所以钱是由收单机构结算后,把属于服务商的服务费结算给服务商。

作者:阿鑫,微信公众号:“一起啊产品汪”,希望大家和我一起持续思考、讨论、输出。

本文由 @阿鑫 原创发布于人人都是产品经理。未经许可,禁止转载

起点课堂会员权益

起点课堂会员权益

本人小白,看完您的文章,收获很大,十分感谢!

备付金集中存管到人行acs账户后,支付机构通过银联和网联的入金和出金,具体的资金流向是什么样的呢?