揭秘:票据与票据理财

说到票据,很多人可能觉得是个很高大上、很专业的的词汇。那票据究竟是什么东西?票据怎么从一个支付工具变成一个融资工具?票据理财到底又是怎么回事?紧跟笔者的步伐,我们一一揭开票据神秘的面纱。

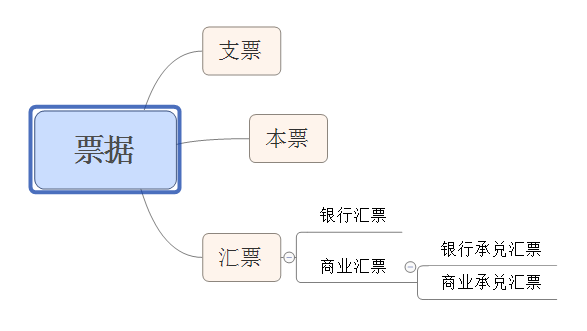

一、票据的组成

1. 支票

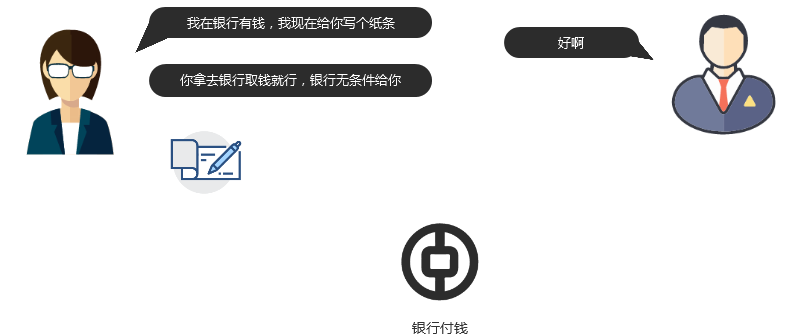

官方定义:是指出票人签发的,委托办理支票存款业务的银行或者其他金融机构在见票时无条件支付确定的金额给收款人或者持票人的票据。

通俗解释:出票人有足够的钱在银行,然后给收款人开出票据,收款人拿票到银行,银行无条件支付。(当然前提是真的有足够的钱在银行,不然就是开空头支票了,是违法的。)

2. 本票

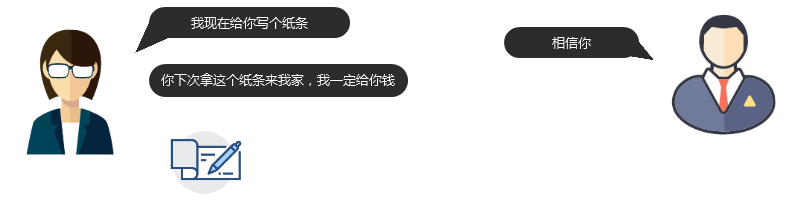

官方定义:是指发票人自己于到期日无条件支付一定金额给受款人的票据。这种票据只涉及出票人和受款人两方。出票人签发本票并自负付款义务。

通俗解释:相当于出票人给收款人写了个欠条,出票人看到此欠条无条件付款。(在国内只有银行才能开本票)

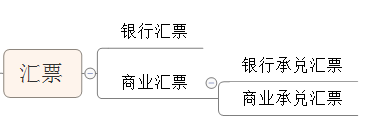

3. 汇票

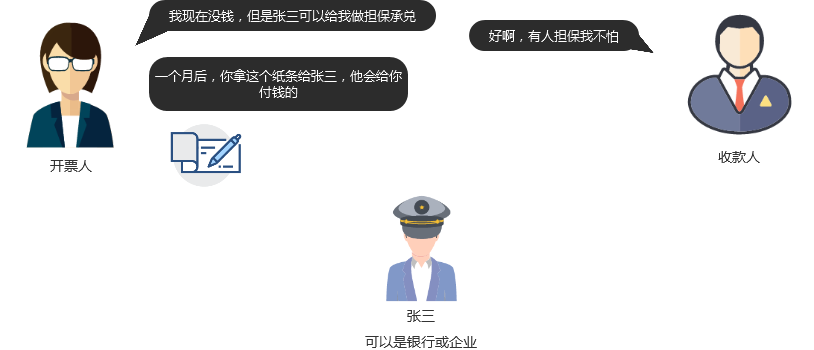

官方定义:是指出票人签发的,委托付款人在见票时,或者在指定日期无条件支付确定的金额给收款人或者持票人的票据。

通俗解释:出票人开出了委托第三方在指定日期付款的票据,到期后,第三方见票据无条件支付给收款人。

4. 支票、本票、汇票的差异

当事人不同:本票只涉及两方,出票人和收款人(出票人本身就是付款人);而支票和汇票涉及到出票人、收款人和第三方付款人;

付款日期不同:支票和本票是付款人见票就要付钱,而汇票是到了约定的期限才会付钱。

二、商业汇票

汇票又分为银行汇票跟商业汇票,两者的主要区别是出票人不同:

- 银行汇票的出票人是银行,银行出票,银行支付;

- 商业汇票的出票人是企业,由银行或企业承诺兑付。

我们平时说的票据,其实大多说的商业汇票。下面我们来重点说下商业承兑汇票的两个分支:银行承兑汇票(简称银票)、商业承兑汇票(简称商票)。

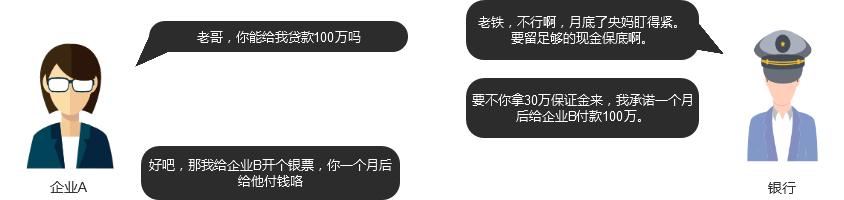

1. 银行承兑汇票

银行承兑汇票是指:企业向开户银行申请,银行同意承兑,并且在指定日期内无条件支付给收款人。

那么,为什么银行原因做这样的承诺呢?收款人为什么愿意收这种票据呢?

举个例子:

企业A想跟企业B买一批100万元大豆,但是企业A目前没有足够的钱,然后企业A跑去向银行贷款100万,银行跟A说要不你先拿30万保证金过来,我做承兑人,你给B开个银行承兑汇票,叫他一个月后来银行取钱。

A和银行愉快决定了,然后,A在银行的同意下给B开了张一个月后付款的银票。一个月之后,B就拿着票去找银行付钱,银行无条件支付,然后银行再跟企业A追回剩余的70万。

那么,这个银行承兑汇票对于3方来说都有什么好处和缺点呢?

- 企业A:在目前没有钱的情况下,也能先买到了大豆;但是需要多付银行一些开票据的手续费之类的。

- 企业B:在企业A没有钱的情况下,也能把大豆卖给它,增加了业务量;但是不能马上拿到现金,要一个月后才能去银行取钱。

- 银行:本来企业A是想找银行贷款的,但是贷款是银行的表内业务,且会让钱马上流出银行体系,但银行现金不能太少,因为这是央妈考量的一个标准。而刚好银行承兑汇票可以先收企业A一定的押金,不但没有让银行的现金减少,反而还能增加,并且还增加了银行的表外业务量。但是,银行也会面临是否能向企业A收回剩余款项的风险。

开票人跟银行商量,银行同意承兑:

到期后,持票人找银行付款:

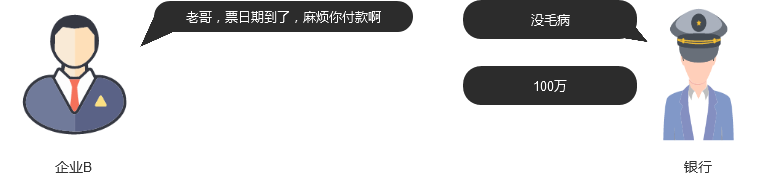

2. 商业承兑汇票

商业承兑汇票是指:开票人在银行开设了账户(有没有足够的钱不知道),然后给收款人开票(不需要银行同意)。

到期后,持票人拿票到银行找银行付款,若开票人在银行的存款足以支付,则银行付款;若开票人在银行的存款不足以支付,则银行可以拒付。

3. 银行承兑汇票和商业承兑汇票的差异

- 承兑人不同:银行承兑汇票的承兑人是银行,商业承兑汇票的承兑人是开票人;

- 信用程度不同:在中国国情里,当然普遍银行的信用程度一般比企业要高;因为在中国,银行倒闭的概率基本为零,而企业就不好说了。

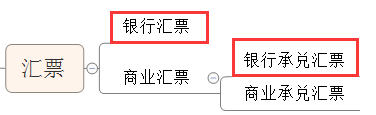

4. “银行汇票”跟“银行承兑汇票”的区别

- 银行汇票是付款人先把钱存入银行,银行才会开票;银行汇票的出票人是银行,是见票即付。

- 银行承兑汇票是商业汇票的一个分支,出票人是企业,是即使付款人存入的钱不足以支付票面金额,银行也会先对收款人足额支付,再向付款人去追偿。

三、如何通过商业汇票理财

下面介绍下,目前市场上主流的两种票据理财方式:票据贴现利率套利、票据质押融资。

1. 票据贴现利率套利

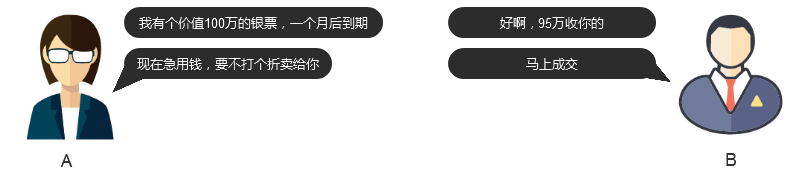

首先B从A手里低价买入票据:

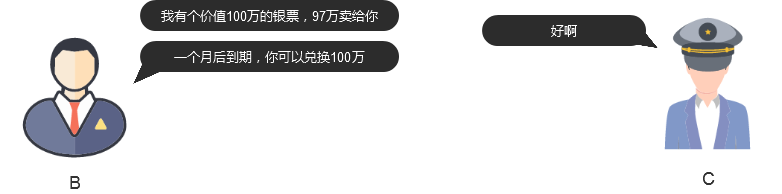

然后,B再把票据以比买入更高的价格卖给C,赚取中间差价:

最后,B就赚到了2万块钱的差价。

2. 票据质押融资

票据质押融资模式,是市面以票据为旗号的互联网金融平台,主流的经营模式。

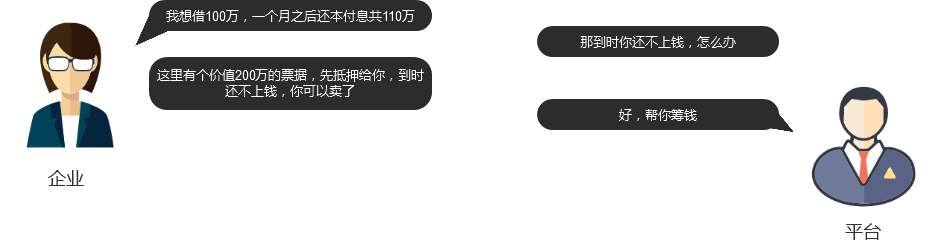

首先,平台找到需要借钱的企业,并取得票据质押:

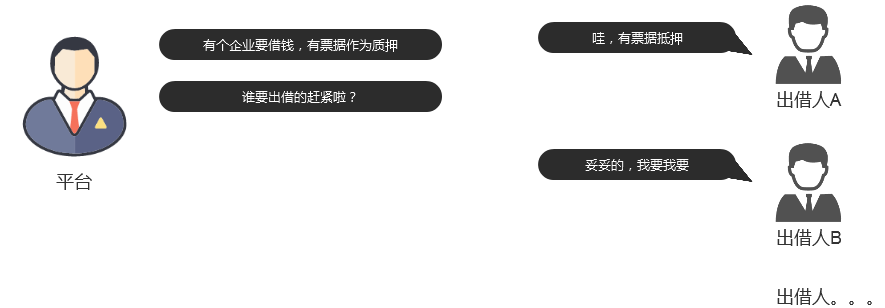

然后,平台给企业发布借钱标的,投资人出借:

那这种模式相对于个人对个人的P2P平台有什么优势呢?

- 资产更健康:个人对个人的P2P模式,基本上是纯信用贷款;而票据作为抵押模式,毕竟有了票据作为第二还款来源。

- 逾期款项追回成本低:个人对个人的模式,如果发生逾期了,如果是多个出借人,需要召集齐出借人办理各种手续才能起诉;再者对于出借人来说体验很差。票据质押模式,如果发生了逾期,可以通过第三方的保理平台直接向欠款企业起诉。

那票据质押模式互联网金融平台是怎么赢利的呢?

很简单,平台首先把借款标的包装成一个产品,以收取服务费为由赚取其中的利差。比如说:企业借款的利息是15%,出借人拿到的利息是10%,那中间5%的利差就当做服务费给平台收取了。

四、票据理财有哪些风险

主要有以下两种风险:

- 假票据风险:人民币都有假的,当然票据也有被作假的风险;随着电子票据的普及,假票也越来越少。

- 信用风险:比如说承兑人银行倒闭了,承兑人企业倒闭了,那就可能收不会账款了。

那些说零风险的理财平台都是忽悠人的,毕竟金融理财的本质就是风险收入,只有敬畏风险,控制好坏账率,让收益能覆盖坏账才是硬道理。

本文由 @Jimmy 原创发布于人人都是产品经理。未经许可,禁止转载

题图来自Unsplash,基于CC0协议

起点课堂会员权益

起点课堂会员权益

通俗易懂,点关注啦

写得很棒

大赞,图文+通俗

感谢!