金融科技赋能者,金融淘金卖水客

在淘金潮中,人人奔着金子去,只有水才是必需品。当淘金的人多起来,有些淘金人便转而卖水。在金融业,金融科技成了水一般的必需品。风口里,遍地都是淘金的人,有一类机构,慢慢不再淘金——做业务,专注地卖起了水,这就是金融科技服务商,或者称之为赋能者。问题是:如果卖水的人多了呢,如何识别谁是强者?

品鉴金融科技赋能者

在金融行业,新概念、新模式一旦出现,很快就会席卷行业。

2016年,金融科技被奉为金融业先进生产力的代表,次年,只要是金融机构,没有一家不是金融科技机构——起码宣传上如此;2017年,行业中掀起金融科技开放赋能的热潮,次年,只要是金融科技机构,没有一家不对外输出金融科技——反正都这么说。

遍地都是赋能者。

这里面,有真正的巨头,有独立第三方,有把科技赋能当防晒霜的传统金融机构,还有拿科技赋能做挡箭牌的新金融创业者。

鱼目混珠,哪些是滥竽充数的南郭先生,哪些是真正有实力的赋能者?

一看流量能力

赋能者搭建金融科技开放平台,打造生态圈。任何一个机构,无论是资金方还是资产方,加入这个生态圈,就获得了一种跨界连接能力,以此为桥梁,连接多方资金、多元资产和各类解决方案,共享生态圈内的资源。

生态圈越丰富、多元,吸引力就越强。银行等持牌机构资金丰裕,开放平台首要的吸引力就是流量。流量可直接转化为业务规模,是转型成果的直接体现,以流量为纽带,后续科技合作才有深化的空间。

市面上主要的金融科技开放平台,背后都有场景方作流量支撑,如BAT、京东、苏宁,如360金融、简普科技、品钛科技、任买科技等。苏宁金融、任买科技主打O2O线上线下流量,其他平台以线上流量为主。

二看风控能力

流量事关规模,风控事关生死。

早期的开放平台,为博取资金方信任,对风险兜底,现阶段,则普遍由资金方独立承担风险。此时,持牌机构不仅要看流量,更要看赋能者的风控实力(赋能者初步风控,损失由资金方买单)。

若控不住风险,做得越大,亏得越多,得不偿失。举个例子:单说流量,不少贷款超市流量很大,但因为风险不可控,对持牌机构而言,吸引力很有限。

金融风控实力,具体又可分解为账户安全、交易反欺诈、营销反欺诈、骗贷防范、信用风险评估等多个层面。要识别2B赋能者的风控能力,机构自身宣传仅供参考,还需要一些外围观察指标。

- 历史不良率数据:不良率是机构风控实力的综合反映,但不良率的口径太多,且不同底层资产对风控能力要求不同,以不良率来衡量风控能力,需要擦亮眼睛,很多时候,直接比较绝对值的高低都有失偏颇。

- 自有场景和自有数据:如果说不良率是易被打扮的小姑娘,那么不妨把自有场景和自有数据作为衡量巨头风控实力的佐证。大数据风控以场景和数据为基础,场景本身就是风控的一部分,而自有场景产生的自有数据,通常体现为差异化的风控能力。

- 欺诈风险防控:在互联网金融领域,从骗贷、账户盗、刷库攻击用到刷单、虚假申请、虚假注册等,欺诈风险是可以比肩信用风险的存在。

据统计:当前黑产从业人员达到200多万,是国内第三大黑色产业,反不了欺诈,金子都进了欺诈团伙的腰包。

分化将至

流量很宝贵,流量也越来越贵。

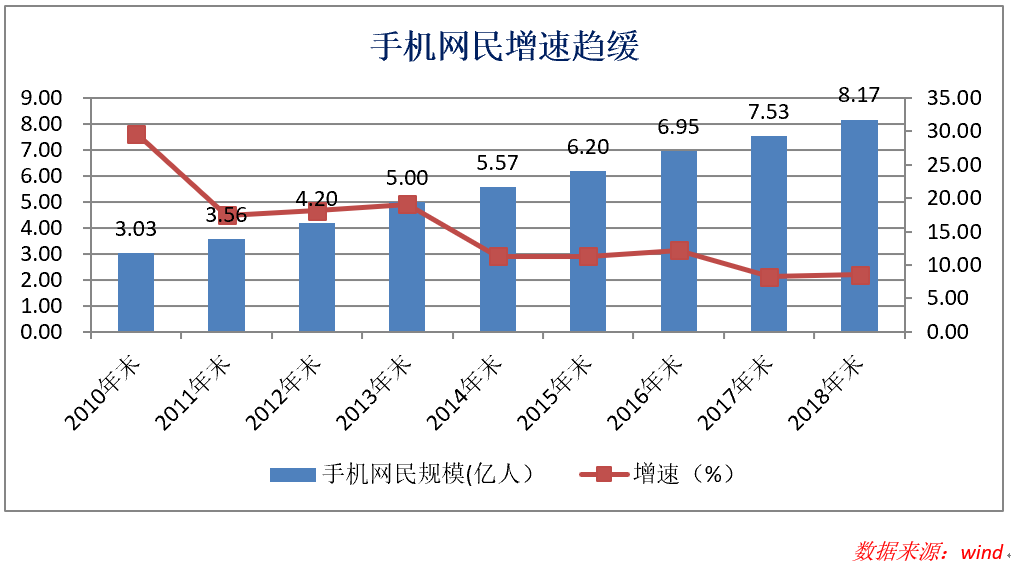

不少从业者感慨,与三年前比,消费金融的获客成本涨了十倍不止。线上新增流量趋于枯竭,自然越来越贵。截止2018年末,我国手机网民数突破8亿,而15-59岁的人口总数不过9.1亿,手机网民数量已接近天花板。

羊毛出在羊身上,当流量越来越贵,借款人的综合借款成本将不断提高。毕竟,消费金融产业链中的所有成本,都有终端借款人买单,正如商品制造流通链条中的所有成本,都有最终消费者买单一样。

借款利率不断上升,优质借款人将会用脚投票,加速逃离,若缺乏源头活水,沉淀在开放平台里的借款人,将越来越差。

优质借款人跑了,银行等持牌机构也留不住了。银行是资金方,资金方走了,遍地都是的赋能者,必然难逃分化与洗牌。

哪些赋能者能活下来呢?

——至少有两类:

- 有自营场景导流的赋能者:这类开放平台,不用外购流量,综合运营成本低,不必把成本转移到借款人身上,能留下优质借款人。同时,自营场景作为新增流量的源头活水,可确保水质清澈、生态优美。

- 就是具有强大线下获客能力的赋能者:线下获客多与场景结合,客户精准,线上流量越来越贵,线下流量就越来越有商业价值。

问题是:线下流量,获取容易,风控难。事实上,2018年以来,有多少机构发力线下场景,几乎就有多少机构折戟于线下场景。

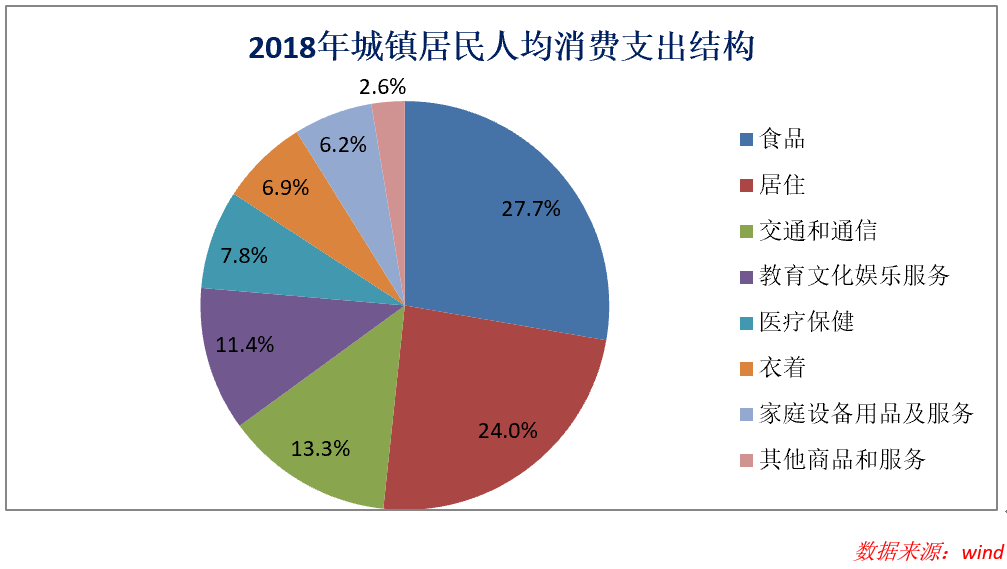

从2018年城镇居民人均消费结构看,食品、居住、交通通信位居前三甲,教育文化娱乐服务、医疗保健分列第四、五位,除了(衣)食住行外,教育娱乐、医疗保健是主要的线下场景。

从金融机构的探索看,租房分期(居住)、教育分期(教育文化)、医美分期(医疗保健)便是热门的线下贷款品种,也是被诟病套路贷丛生的品种。

以教育分期为例,渗透率很高。据IT职业培训机构达内科技披露数据显示:参加培训的学员以刚毕业的学生和年轻人为主,自有积蓄有限,学费主要来源于贷款。2013-2017年的入学学员中,分别有56.9%、55%、50.4%、55.1%和52.4%的学生使用了教育分期。

问题是:教育贷的口碑并不好,一度被视作套路贷的代名词。

网上大量关于教育分期的负面报道,都集中于培训机构卷款跑路,学员兼借款人利益受损,拒绝还款,负责撮合的开放平台、放贷机构和借款人,陷入典型的多输困局。

线上流量贵,线下风控难,但市场呼唤新的玩家。

线下玩家

线下风控难在哪里?

——难在还款意愿。

线下场景以服务性场景为主,先付款,后享受服务,不同于实物交易中的一手交钱、一手交货。如教育培训中,先支付学费,再参加培训;医疗美容中,先付整形费,再做手术。

此时,即便借款人信用很好,也可能因服务效果不佳而拒绝还款。如教育分期中,借款人借款2万元参加培训,结果发现培训很水,感觉自己被骗了,后续就不愿还款;医美分期中,因对整容效果不满意而不愿还款的现象也屡见不鲜。

如果发生场景方卷款跑路的恶性事件,如原计划要上15节课,3节课后培训机构就跑路了,借款人(此处为学员)更是有了充分的理由(借口)不再还款。

此外,合伙欺诈问题也让线下风控难上加难。

站在场景方的角度,追求的是营业额最大化,不对贷款逾期负责,其“最优”选择便是帮助消费者兼借款人成功借到钱,以促成业务层面成交,这就有了合伙欺诈的动机。

场景方熟悉合作消费金融机构的放贷条件和审批要点,场景方“反水”后,配合借款人批量骗贷,于放贷机构而言,便是一个大坑。特定情况下,场景方虚构所谓的服务场景,伙同消费者坑完放贷机构,还要接着坑消费者兼借款人。

不难发现,线下风控之难,难在对场景方的把控。要搞定线下场景风控,诀窍也在于搞定线下场景方,既要确保服务品质,让消费者满意消费、乐意还款;更要杜绝卷款跑路、合谋欺诈等恶性事件。

说起来很容易,但做到很难,难在重度运营、重度参与,与场景方打成一片。

相比线上场景,线下场景很分散,且涉及成百上千的门店,分布于全国各地,只靠线上集中运营、大数据精准监测行不通,还需要依靠人力,深入一线。

以近日刚刚完成业务整合升级的任买科技为例,专注于线下服务性场景——医美、汽车、旅游等领域,累计服务资产规模超过450亿元,其中,消费分期类资产M3+不良率保持在小于1%以下。

任买科技的经验是什么呢?

——除了深耕大数据算法模型和人工智能技术之外,O2O运营模式功不可没。

任买线下网点可覆盖全国30个省份、160多家城市,既是线下获客渠道,也是初步风控的基础。

以医美分期为例:一方面只选择头部机构进行合作,确保服务效果,巩固消费者(借款人)还款意愿;另一方面,采取驻店服务模式,多看、多见、多接触,最大限度控制场景方欺诈风险。同时,深度参与商户运营策略,确保打成一片。

线下场景需要长期耕耘,要在慢慢踩坑填坑的过程中积聚竞争力、构建护城河。习惯了线上大干快上的巨头们,未必适应;不能持续投入、久久为功的机构,则不能适应。

2018年下半年,几个匆匆布局线下的互金龙头,匆匆裁撤线下团队,收缩战线。究其原因,多是线下运营成本高、风控效果不理想,没有资金、也没有意愿持续投入、筑造护城河。

由于线下风控难,所以遍地赋能者里,聚焦线下的不多,但也正因如此,线下玩家才更加不可或缺。

优胜劣汰

过去三年里(2015-2018年),“新晋”贷款人超过2亿,相当于90后人口总和。随消费金融大繁荣而来的,还有居民杠杆率的整体提升,尤其是特定群体,负债率高企。

如贝壳研究院发布《2018年全国购房者调查报告》显示:90后平均月供收入比为43.5%,80后为40.8%;融360曾发布一项调研报告,显示近三成的受访人借钱用来还债。对这些人来说,还债支出早已超过可支配收入,需要拆东墙来补西墙。

风险在积聚,消费金融市场也将在大繁荣中大分化。

作为送水工,金融科技赋能者们难逃优胜劣汰的洗礼,只有真正的强者,才能看到风雨后的彩虹。

作者:薛洪言,公众号:洪言微语,苏宁金融研究院互联网金融研究中心主任。

本文由 @薛洪言 原创发布于人人都是产品经理,未经许可,禁止转载

题图来自Unsplash,基于CC0协议

起点课堂会员权益

起点课堂会员权益

科技赋能者落脚到借贷风控,似乎内涵少了些,期待后作