消费金融:行业洗牌,谁主沉浮?

一向崇尚节俭的民族,为何让贷款这一行业发展迅猛?带着这个问题笔者做了深入调查和分析,旨在为读者盘清楚消费金融的“前世今生”。

在过去的三年里(2015~2018年),“新晋借款人”超过2亿,相当于90后的人口总和…

这两亿新晋借款人,成为消费金融风口上的中坚力量,使得那些追逐风口的机构,赚得盘满泊满。

一向崇尚节俭的民族,为何让贷款这一行业发展迅猛?带着这个问题笔者做了深入调查和分析,旨在为读者盘清楚消费金融的“前世今生”。

消费金融产品的概况

消费金融是指“以消费为目的的信用贷款”,期限在1~12个月,金额一般在20万以下,通常不包括住房和汽车这种大件消费贷款,专指电子产品、服饰、房租等小额信贷。

根据场景的不同,消费金融分为:消费贷、现金贷。消费贷依托于特定的场景,贷款资金直接划入消费场景中;现金贷没有场景依托,贷款资金直接划入申请人借款账户中。

1. 消费金融产品总量分析

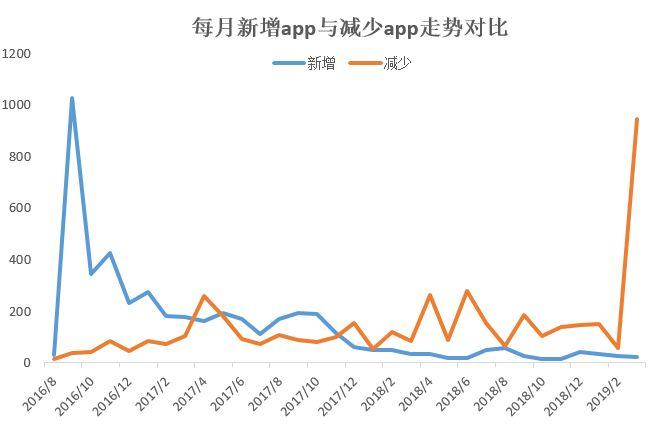

截止2019年4月中旬,消费金融类app总历史存量为5730个,其中已下架数量4637个,在线上数量为1093个,有效包体(18至19年有更新记录)的为461个。下架数约是上架数4倍,这是由于两年来市场的大力监管,使得该行业开始变得“战战兢兢”。

2. 消费金融开发者概况

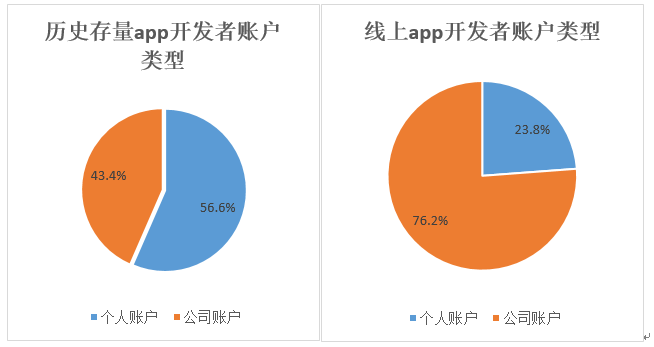

消费金融行业历史存量app开发者账户类型中个人账户占比较多56.6%,但排除掉已下架app,目前在仍线上的app开发者账户类型公司账户占比较多达76.2%,可见经过一年的洗礼,很多个人及小型的开发商已退出行业,市场上仍有竞争力的是整体团队能力更强,体制完善,技术先进的开发者。

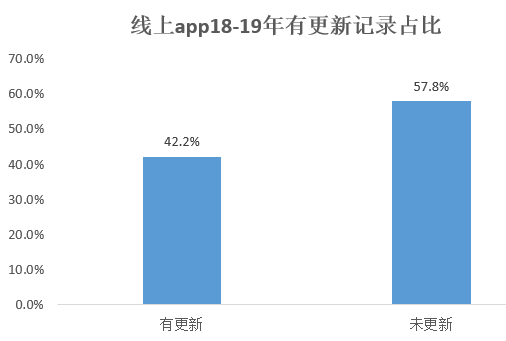

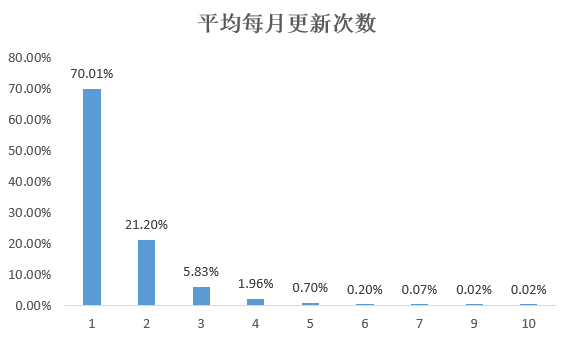

目前线上的app数量中,18-19年有过更新记录的占42.2%,有超过半数以上的app未更新过,有更新的大部分开发者平均每个月会更新1至两次。

发展阶段和当下局势

1. 互联网金融经历的三个阶段

- 第一阶段,2013~2014年,“分期乐、京东白条、趣分期”等平台纷纷上线,行业进入启动期。启动期的相关政策以鼓励业务发展为主,至2015年6月政策共批准成立了15家持牌消费金融公司。

- 第二阶段,在2015年,大量互联网消费金融机构、产品涌现,其中包括2015年4月上线的花呗,行业进入快速增长期。

- 第三阶段,在快速增长的背后,出现了“过度授信、暴力催收”等不合规经营方式,2017年出台监管政策,行业进入整顿期。

2015年4月蚂蚁花呗上线,消费金融放贷规模达千万亿元,在2017年消费金融放贷规模增速达峰值904.0%,但从此之后遭到监管,增速逐年下降,但放贷规模逐年增长,预计2021年达465723.2亿元。

2. 电商金融成为行业佼佼者

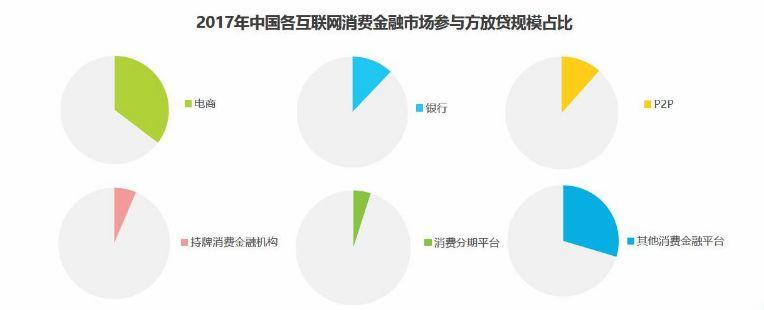

中国消费金融的市场参与方包括“电商、银行、P2P、持牌消费金融机构、消费分期平台、其他消费金融平台”。

其中电商平台是指从电商开始兴起消费金融业务的机构,包括阿里旗下的“蚂蚁金服”,京东旗下的“京东支付”。电商平台消费金融凭借高流量,电商场景获得早期快速发展的优势,而后通过支付打通各消费场景,加上风控优势从而实现行业佼佼者。

银行凭借其资金成本优势在2017年快速发展。消费分期平台包括“趣店、乐信、爱财”,消费分期平台起步较早,通过线下推广等方式实现早期市场教育和获客,这个阶段积累的用户成为它们长期发展的关键。

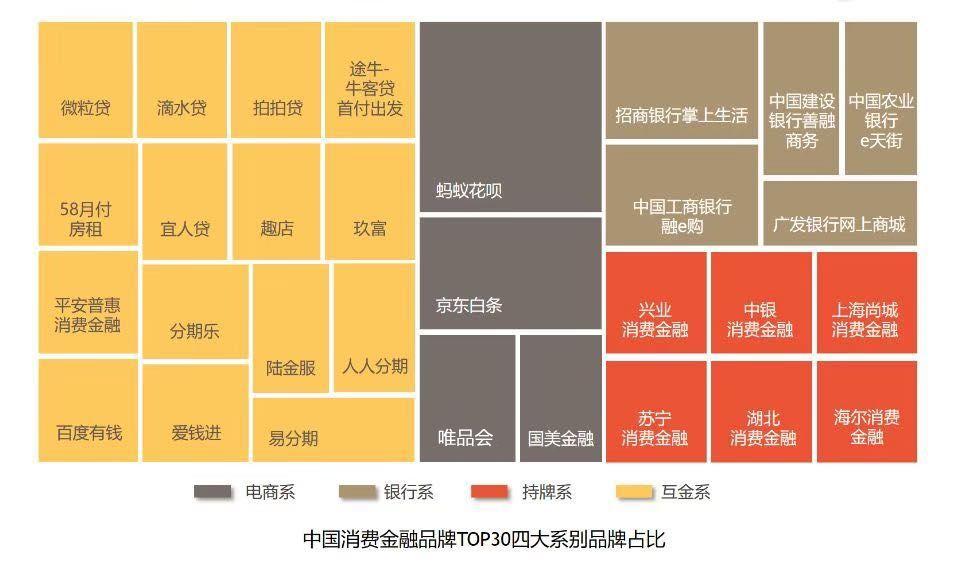

对于2018消费金融的局势,《消费金融报告》根据消费金融品牌2018年消费者使用人数,统计出前30位消费金融品牌。

从市场份额来看,互金系品牌占据半壁江山,电商系、银行系和持牌系则分布均衡,除蚂蚁花呗和京东白条使用的人数较多外,其他消费金融品牌相差不大。其中,互金系占比42.90%、电商系占比21.40%、银行系占比18.47%、持牌系占比17.23%。

行业在经历2018年“强监管”后,行业剧烈洗牌,同时也在洗牌中走向规范化和成熟化。2018年消费金融口碑指数TOP 30中只有17家曾入选过2017年榜首,新增了5家银行系品牌,7家互金系品牌,1家电商系品牌。

3. 当下消费金融局势

在消费口碑方面,蚂蚁花呗和京东白条连续三年优势明显,国美金融、平安普惠消费金融与湖北消费金融三家排名连年上升,发展趋势良好。

四大类型的品牌则表现各异。前两年互金系的在榜品牌在2018年的排名都出现了不同程度的下降,有些甚至已经跌出榜单。与此同时,2018年新上榜了微粒贷、宜人贷、爱钱进等7家互金系品牌,表明互金系品牌排名波动较大,竞争较为激烈。

持牌系品牌表现则退步较大,2018年只有6家进入消费金融Top30,比2017年少了8家。

面对“强监管”下的消费金融行业经历的坎坷,专家们表示,消费金融的未来依然可期。待洗牌过后,一批实力较弱且不合规的参与者退出市场,会留下真正有场景、有技术、合规经营的参与者,同时新的流量巨头也在不断进入消费金融领域。长远来看,消费金融行业将进入规范、成熟的发展阶段。

消费金融未来趋势

消费金融行业有着明显的资本密集型和技术密集型的特点,行业领先巨头在技术和资本的优势下,再依据当前的背景环境,将进一步扩大和其他市场参与者的差距,进一步提高基层业务支撑的征信和风控模型。

随着消费金融业务的不断发展,消费者”信用白户”,风控体制不完善等问题会极大的增加开发商和整体行业的坏账率。因此,基层业务的征信和风控体制的优良程度将会成为消费金融公司的硬性评判标准。

这里,闯奇为消费金融从业者总结了如下建议:

(1)产业链协同,线上线下融合

线上渠道具有自动化、成本低的优势,但缺乏足够的对场景的渗透,而线下渠道根植场景,但运营成本高。以线下渠道进行渗透,线上进行运营,二者结合将是未来的发展方向。

(2)小额货币化,大额场景化

随着消费金融行业的细分,用户更注重于体验,消费金融提供主体更注重风险。“小额货币化”方便消费者的资金脱离场景进行流转。“大额场景化”出现在家装、婚庆等大额贷款领域,便于企业控制风险。

(3)警惕消费金融崩盘

警惕不良贷款率的激增。风控不足、消费者“信用白户”等问题都会极大的增加行业“坏账率”。从美日韩等国际发展历史及趋势看,当消费金融随着经济的增长而呈爆发时,信用卡及信贷余额同样会爆发式增长,当信用卡余额占GDP 10%以上,人均持卡四张以上时,具有较大概率行业崩盘,我国目前距离危险水平空间较大,但发展迅速,应及时警惕。

作者:奇奇,闯奇科技(公众号闯奇研究院)高级数据分析师

本文由@闯奇数据 原创发布于人人都是产品经理,未经许可,禁止转载。

题图来自Unsplash, 基于CC0协议。

起点课堂会员权益

起点课堂会员权益

好多是2018互联网消费金融报告里的图和信息 😡