互联网车险产业链全景、主要模式和玩家

过去2年一直在公路物流保险领域,车险和非车险做了很多尝试和探索。我们不断地尝用大数据、AI、移动互联网等互联网技术去改变传统的保险行业,提升传统保险行业的效率,坑不少,收获也不少。在此分享给大家。

本文目录:

一、车险是一个万亿级的的市场,创业机会涌现

二、车险产业链全景

三、车险行业痛点

四、车险主要方向和模式

五、过去的一些实践经验

一、车险是一个万亿级的的市场,创业机会涌现

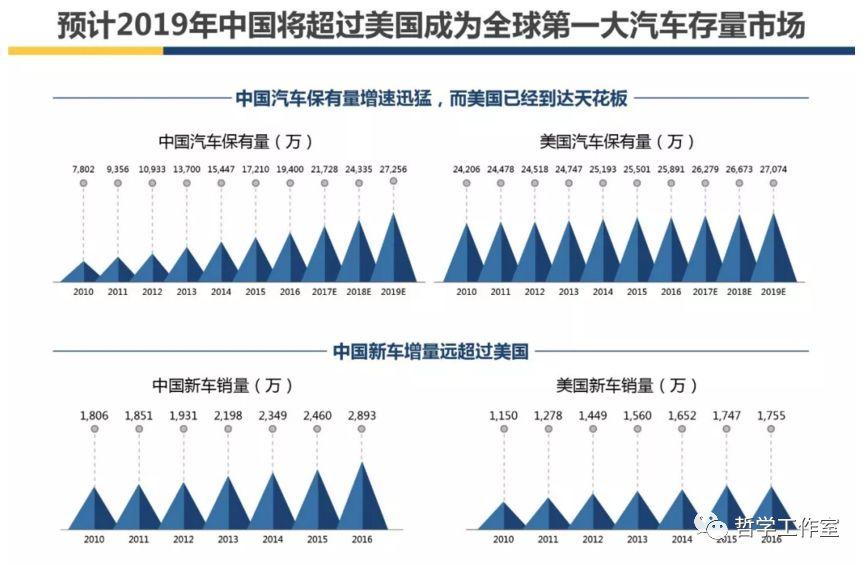

车险是伴随新车市场发展的。从新车市场来看,2017年全国新车产销双双突破2000万量,我国成为全球最大的新车市场。过去十年,新车销量猛增,中国汽车存量市场从7800万辆迅速增长到2017年底突破2.2亿辆,我国逐渐成为全球最大的汽车存量市场(图1)。这样的红利下,车险逐渐成为一个万亿级的市场,创业机会涌现。

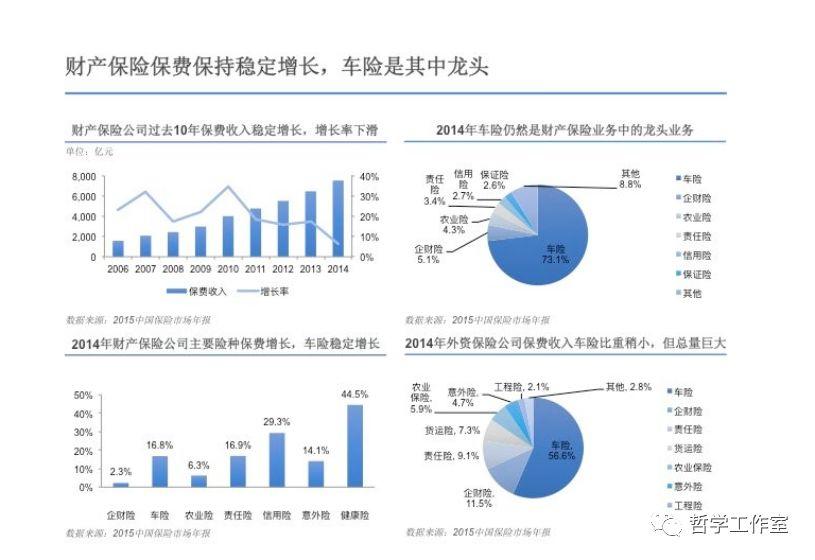

从保险规模来看,预计2019年车险规模将突破一万亿元(图2)。从保险品类来看,车险占规模的7层,是绝对龙头(图3)。车险与寿险相比,车险是一个标准化产品,用户认知成本相对比较低,很容易线上化售卖,所以一直是互联网创业公司关注焦点(寿险是一个非标准化产品,条款、产品解释比较复杂,具有很强的专业度,售卖严重依赖于线下销售人员水平,很难线上化)。

数据存在一定局限性,没有区分民用私家车和商用货车,行业里面暂时没有看到明确的数据。但是估算来看私家车:商用货车保费规模约6.5:1。估算依据:公路货运的满帮集团汇集了全国基本所有的货车司机线上信息,总量货车司机约700万,按每台车保费1.5万元来看(货车车险客单价比私家车高很多,私家车车险客单价5000元),年规模1050亿元。按2017年车险总规模来比较约6.5:1。但是私家车车险和商用货车车险又是两个不同的行业,私家车车险最大的渠道是4S店,但是货车车险70%都被线下挂靠公司垄断。本文也未对私家车车险和货车车险进行区分。

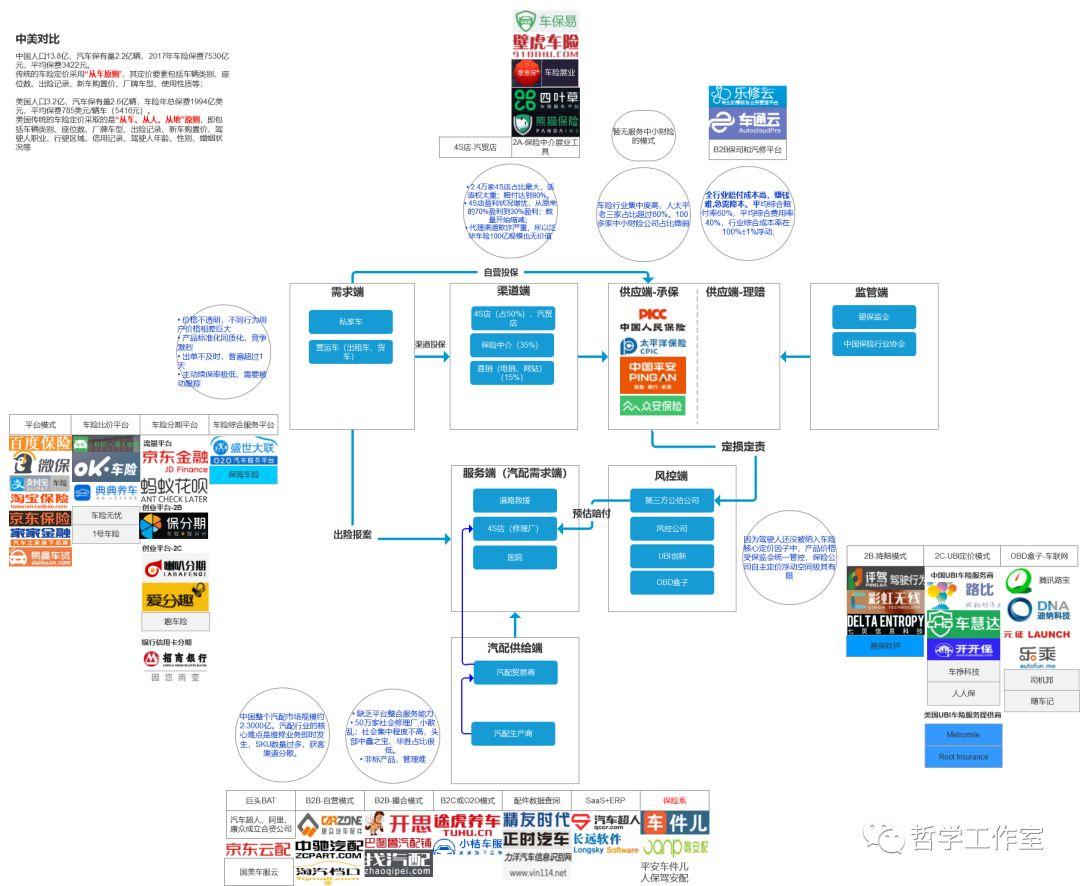

二、车险产业链全景

在产业互联网趋势下,发现一些创业者根本没有产业链全局意识,发现了一个局部痛点就快速投入资源试错,结果不尽人意,团队士气也受打击。所以进入一个新的行业,首先是透视产业链全局,把每一个产业链条的痛点分析清楚,结合自身的优劣势,选择一个合适的场景切入才能提高试错的效率。当格局很低的时候,试错的成本无形中变大了。(点击可查看大图)

三、车险行业痛点

从车险产业链全景来看,链条很长,分为:

1. 需求端(消费者)

车险价格信息不透明,不同行为用户价格相差巨大

- 车险保单出单不及时,普遍超过1天

- 主动续保率极低,需要被动跟踪

2. 渠道端(4S店、保险中介、保险公司电销直营等)

- 2.4万家4S店占比最大,话语权太重,新车售卖通常都是4S店捆绑销售车险;这个渠道车险赔付率达到80%

- 4S店盈利状况堪忧,从2012年的70%盈利到2017年30%盈利;4S店数量开始缩减

- 代理渠道欺诈严重,所以泛华车险100亿规模也无价值

3. 供给端(以人太平老三家保险公司为首的传统保险公司和众安为首的互联网保险公司)

车险承保:车险行业集中度高,人太平老三家占比超过60%。100多家中小财险公司占比微弱;

车险理赔:全行业车险赔付成本高,赚钱难,急需降本。平均综合赔付率60%,平均综合费用率40%,行业综合成本率在100%±1%浮动;车险直观理解就是必须说,但是又不赚钱。

4. 监管端

车险是一个高监管的行业,必须时刻关注监管动态,有的红线不能碰。2017年之前还有很多车险比价模式的平台,但是2017年以后保监会下发了新的监管规定,直接扼杀了这类互联网平台。

关于发布《财产保险公司机动车辆增值服务操作实务要点》的通知各财产保险公司应加强对第三方网络平台合作车险业务的合规性管控。财产保险公司可以委托第三方网络平台提供网页链接服务,但不得委托或允许不具备保险中介合法资格的第三方网络平台在其网页上开展保费试算、报价比价、业务推介、资金支付等保险销售活动。

中国保险监督管理委员会-保监财险〔2017〕174号-2017-07-11

5. 风控端(第三方公估公司)

- 因为驾驶人还没被纳入车险核心定价因子中,产品价格受保监会统一管控,保险公司自主定价浮动空间极其有限。一些创业公司也通过UBI定价模式和OBD盒子介入风控端,但是目前也稍有规模化平台;

- 传统公估公司定损人员成本大,耗时长;而且和维修厂之间灰色地带比较多,通过AI、大数据智能定损的提升效率可能是一种可行路径。

6. 服务端(4S店和修理厂)

当我国成为最大的存量汽车市场,汽车保有量突破2.2亿量的时候,车后服务市场会出现很多的商业机会,涉及车后市场,后续在讨论。

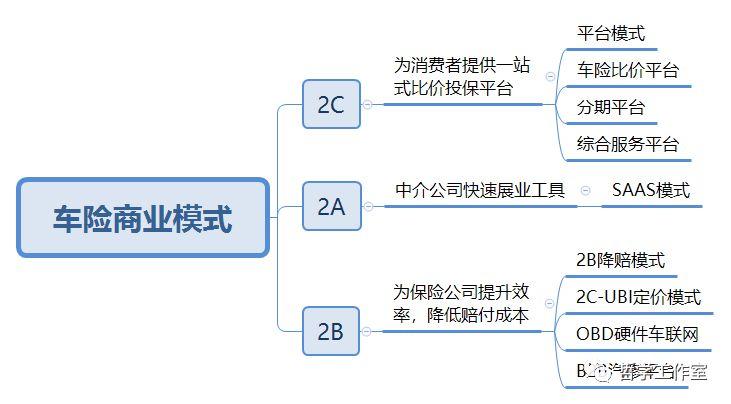

四、车险主要方向和模式

从业务方向来看,2C方向适合京东、支付宝这类大流量平台和易车、汽车之家这类垂直流量平台,车险作为一种增值产品完善平台服务体系。因为大流量平台获客成本低,有规模经济优势;而垂直流量平台人群精准,转化高。创业类公司没有流量优势,获客成本高昂,很容易LTV<获客成本,商业模式走不通。另外由于前面提到的强监管,2C的模式下,用户最关心的是车险低价格是无法及时显示出来的,解决不了价格低的本质问题。这也是为什么没有看到C端车险创业公司走出来的原因,个人是强烈不推荐创业公司继续走2C模式。

2A方向

因为车险供给端掌握在保险公司,保险公司的出单系统之落后;加上总公司分公司的架构组合导致中介在开展车险展业的时候产品可选择性少,议价能力差;出单时间长;而且保险公司对中介缺乏有效的效能监控,SASS模式确实可以提升行业效率,也帮助保险公司在线化拓展中介渠道,降低线下渠道成本。熊猫车险这类展业工具活的也不错。这个市场基本已经被几家展业工具占领,新的切入机会不容易发现。

2B方向

保险公司降本增效的痛点十分强烈,目前还未找到一种成熟的模式帮助保险公司降低赔付成本,把车险业务变成优质资产。2B模式符合产业互联网改造的趋势,机会也比较多,适合没有流量优势的创业公司切入。这或许是互联网车险业务最佳的方向。

2B方向值得一提的是UBI车险(Usage-Based-Insurance,即基于使用行为的保险)。UBI通过收集驾驶人行为、车况、不同区域的特征,按不同人群不同风险定价,符合用大数据和AI方式改造传统产业趋势。

对比美国来看,美国出现了两家UBI车险公司Metromile和Metromile,估值都超过了10亿美金,发展迅猛。然而两边的车险政策是不同的。美国传统的车险定价采取的是“从车、从人、从地”原则,即包括车辆类别、座位数、厂牌车型、出险记录、新车购置价、驾驶人职业、行驶区域、信用记录、驾驶人年龄、性别、婚姻状况等,对于保险公司来说,需要有一个工具服务商来收集、存储、使用这些数据,提高数据利用率。

但中国车险定价采用“从车原则”,其定价要素包括车辆类别、座位数、出险记录、新车购置价、厂牌车型、使用性质等;而且车险定价权主要还在监管,工具服务商暂时没有太多需求。这就是为什么UBI现阶段无法在国内运行的原因。

五、过去的一些实践经验

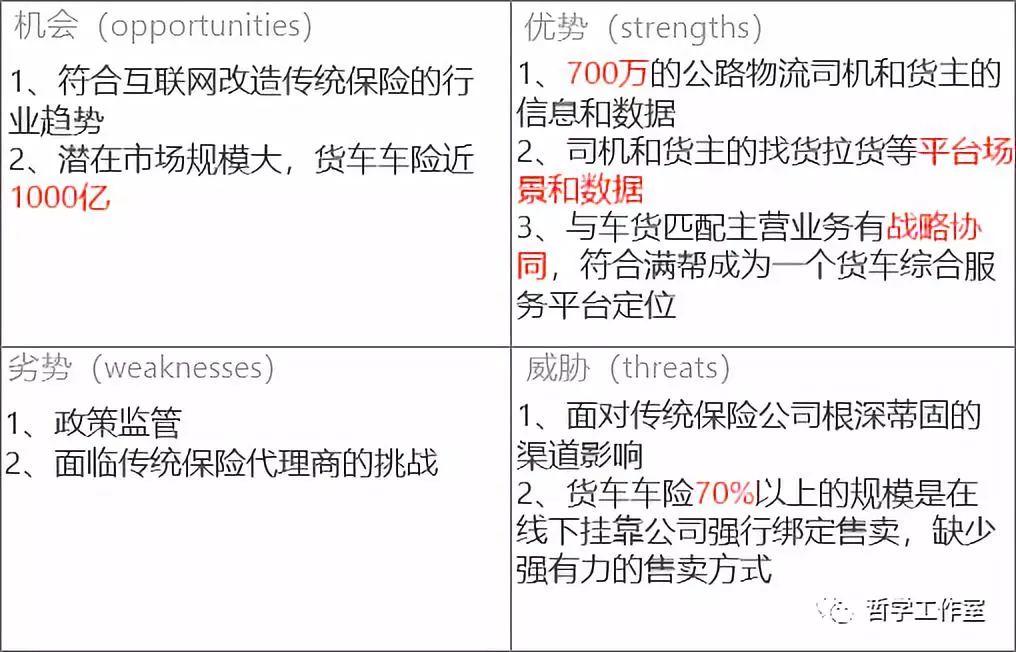

满帮集团作为公路物流车货匹配模式的领导者,平台聚集了700万货车司机,所以过去我们主要从货车车险领域探索车险市场。如前文所述,从货车车险规模来看,1000亿规模,非常可观。满帮进入货车车险SWOT如下:

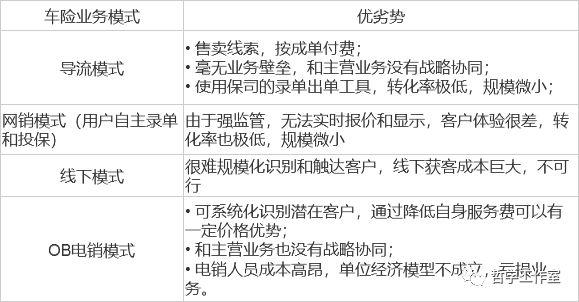

从SWOT上看,满帮有精准的货车司机用户群和场景,这些都是其他平台无法比拟的优势。但是我们错误在于低估了线下挂靠公司这个强大的渠道的影响力,没有找到突破口,而选择了C端的方向,从实践来看C端四种模式优劣势对比:

综合来看C端模式都走不通。

最后尝试2B方向找突破口。2B方向主要有两个:

1. 满帮依靠低成本的综合服务(找货、加油、ETC、保险等)取代线下单一功能(仅提供挂靠服务获取挂靠费)的挂靠公司,成为一家崭新的互联网挂靠公司,从而进入商业车险市场。

2. 结合满帮全量司机用户和场景行为数据,联合保险公司建立定价风控模型,帮助保险公司识别高风险客户,降低赔付成本。

这两点是未来的趋势,不在本文中展开。

作者:哲学工作室,微信公众号:哲学工作室(ID:zouxiaoyang11),探索、感知、发现、分享互联网商业

本文由@哲学工作室 原创发布于人人都是产品经理,未经许可,禁止转载。

题图来自Unsplash, 基于CC0协议

起点课堂会员权益

起点课堂会员权益

“结合满帮全量司机用户和场景行为数据,联合保险公司建立定价风控模型,帮助保险公司识别高风险客户,降低赔付成本。”

这块的相关文章哪里能看得到呢?

由于保监得2050政策,现在2A模式和2C模式利润空间不大,个人觉得2B应该是下一个风口。

你好 我是互联网保险产品经理

一起交流一下吧

欢迎交流,show your email address ,please

您好 车险风控公司产品 求交流~

互联网保险产品经理,求交流。微信402596771

讲的特别好。

666

多交流