消费金融,在鸡蛋上跳舞

增长仍在持续,风险仍在积聚。消费金融的商业模式愈来愈复杂。一部分机构,将被淘汰出局;活下来的,将持续在鸡蛋上跳舞。

在消费金融行业,所有人都想远离风险,所有人也在追逐增长。

- 行业早中期,蓝海红利,顺风顺水,此时的增长,是无约束的增长——既能远离风险,又可追逐增长;

- 行业中后期,红海竞争,逆水行舟,此时,要增长,就不得不拥抱多重约束——要拥抱科技也要拥抱开放,要控制用户风险也要拥抱风险用户。

增长背后的约束条件越来越多,消费金融,正在鸡蛋上跳舞。

圈层

风口之下,消费贷款产品不止万千,若用年化利率划线,只有三类:

- ( 0, 18%]

- (18%, 36%]

- (36%,∞]

其中,(0, 18%]的产品以银行和巨头为主,其他持牌产品多在(18%, 36%]区间,(36%,∞]属于违规产品,本文不做讨论。

年化利率36%,所有贷款产品的合规上限。

2015年8月,最高人民法院发布《关于审理民间借贷案件适用法律若干问题的规定》,第二十四条明确指出:

“借贷双方约定的利率未超过年利率24%,出借人请求借款人按照约定的利率支付利息的,人民法院应予支持。借贷双方约定的利率超过年利率36%,超过部分的利息约定无效。借款人请求出借人返还已支付的超过年利率36%部分的利息的,人民法院应予支持。”

里面提到两条线,24%和36%。

未超过24%的部分,受法律保护;超过36%的部分,约定无效,借款人可以起诉放贷机构要求返还;介于二者之间,属于自然债务,法院既不保护,也不禁止。

2017年12月,监管机构发布《关于规范整顿“现金贷”业务的通知》,明确要求:

“各类机构以利率和各种费用形式对借款人收取的综合资金成本应符合最高人民法院关于民间借贷利率的规定,禁止发放或撮合违反法律有关利率规定的贷款。”

至此,36%,成为贷款定价的合规上限。

年化利率18%,银行的隐形天花板。

随着利率市场化的推进,早在2004年银行贷款就已开放上限,18%,本是信用卡头上的紧箍咒。1999年发布的《银行卡业务管理办法》明确要求信用卡透支日利率为万分之五;之后,随着利率管制的放松,万分之五变成了信用卡业务的定价上限,如2016年4月人民银行发布《关于信用卡业务有关事项的通知》,明确提出“对信用卡透支利率实行上限和下限管理,透支利率上限为日利率万分之五,透支利率下限为日利率万分之五的0.7倍”。

日息万分之五,对应年息(日息×360)18%。信用卡是银行主力消费贷款产品,用户辐射范围最广,慢慢地,信用卡的定价上限也成了银行消费贷款利率定价的隐形天花板。

利率分层,对应用户圈层。优质用户,在银行射程之内,年息低于18%,对高息网贷产品无感;银行射程之外的群体,成了网贷机构的座上宾。

通常,当消费贷款机构这样介绍自己时,如“为传统金融机构无法覆盖的年轻人提供贷款服务”,或“为中低收入消费者提供贷款服务”,潜台词就是它们不跟银行竞争,只面向银行不做的用户,提供利率定价(18%, 36%]的贷款(也可能超过36%)。

出圈

定价区间(0, 18%]的限定,强化了银行用户偏好。

传统上,银行消费贷款偏好公务员、国企和事业单位员工三大群体(车贷、房贷等抵押贷款暂且不论)。这三类用户,工作单位信誉卓著,凭“在职证明”即可申请贷款,且额度最高、利率最低;非此三类,则需先通过公积金、代发薪、房贷、信用卡消费记录等方式展示财力,银行才酌情批复额度,定价通常较高。

三大客群,毕竟数量有限。如截止2016年末,我国国企员工(含事业单位)总数3049万人,公务员719万人,合计不足四千万,按十分之一的渗透率计,贷款客群不足四百万。

在“对公放贷、零售吸储”的时代,这个客群勉强还可应付;当银行力推零售转型,指望消费贷接棒公司贷时,死守三大群体就行不通了,出圈势在必行。

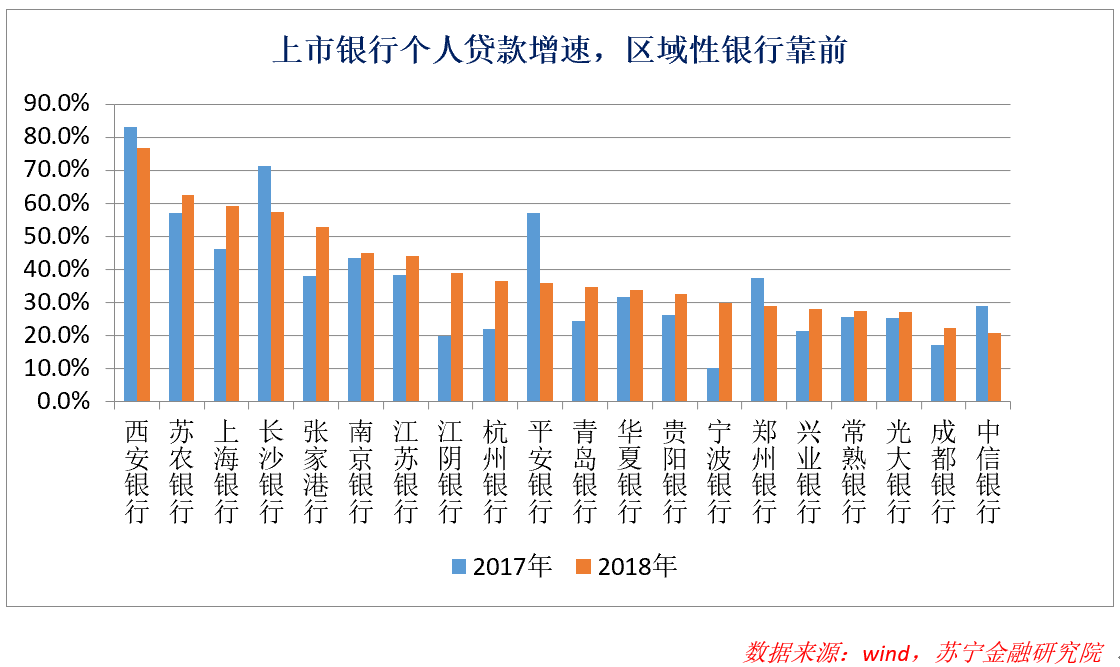

出圈,意味着拥抱风险客群(相比三大客群而言)。在拥抱策略上,与互联网渠道合作,很快成为主流手段。不过,在具体产品选择上,大行与小行选了不同的路:全国性银行出圈靠信用卡,消费贷仍固守优质客群;区域性银行出圈靠消费贷款,借力助贷全面下沉。

客观来讲,下拓用户边界,信用卡强于消费贷:

- 一则信用卡需要面签,可有效规避欺诈风险;

- 二则信用卡与消费场景强相关,资金流向真实可控;

- 三则信用卡导流是真导流,风控主导权在银行手中,用户主导权也在银行手中。

2016年以来,全国性银行发力信用卡,与互联网渠道合作,发卡量、未偿贷款余额均保持高速增长;消费贷延续稳健道路,靠公积金、代发薪等硬核收入数据缓慢转化。就区域银行来讲,发力信用卡在线下激活环节受到网点数量较少的制约,只好把零售转型的希望寄托在“助贷”上。

在助贷模式下,消费贷款由传统的B2C业务演化成B2B2C业务,银行作为资金方,是第一个B;助贷机构作为中介,是第二个B;借款人为C,多数没有央行征信,也缺乏公积金等硬核财务数据。

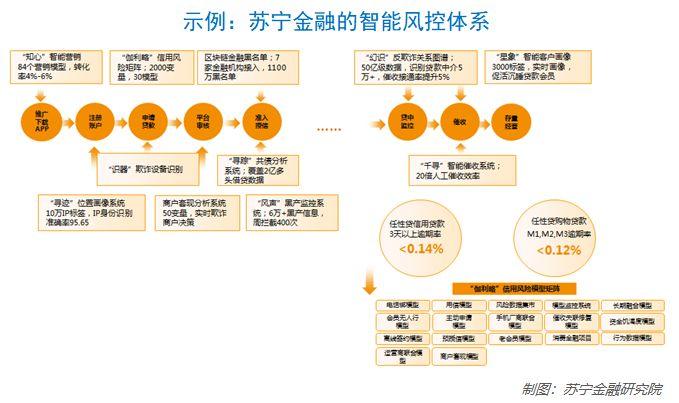

这个客群,不再是传统意义上的优质客群,风控不靠“在职证明”靠大数据,银行却不掌握用户数据。所以,助贷业务中,银行不仅依赖助贷机构流量,还依赖其风控能力。

慢慢地,银行蜕变为资金方,拿着10%左右的固定收益;助贷机构作为导流方和风控方,切走10%-15%的收益;对应到借款人,便是20%-36%的年利率。登上助贷的船,银行消费贷资金,突破了18%的限制,出圈了。

重混

圈层意味着格局固化与停滞,跨圈重混则带来活力和增长。如凯文·凯利就认为,增长源于重混,并引用两位经济学家的观点予以佐证:

“纽约大学经济学家保罗•罗默专门研究经济增长理论,他认为真正可持续的经济增长并非源于新资源的发现和利用,而是源于将已有的资源重新安排后使其产生更大的价值。圣塔菲研究所的经济学家布莱恩•亚瑟专门研究技术增长的动态过程,他认为所有的新技术都源于已有技术的组合”。

——《必然》

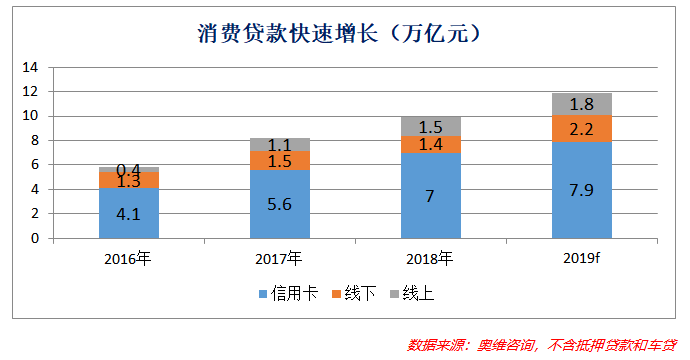

银行资金混合互联网流量,消费金融行业如脱缰野马,迎来爆发式增长。增长强化增长,消费金融风口效应形成后,引来各方加速布局,消费金融便如雪球般越滚越大。据奥维咨询估算,2018年末,线上消费贷款余额1.5万亿元,较2016年实现近四倍增长。

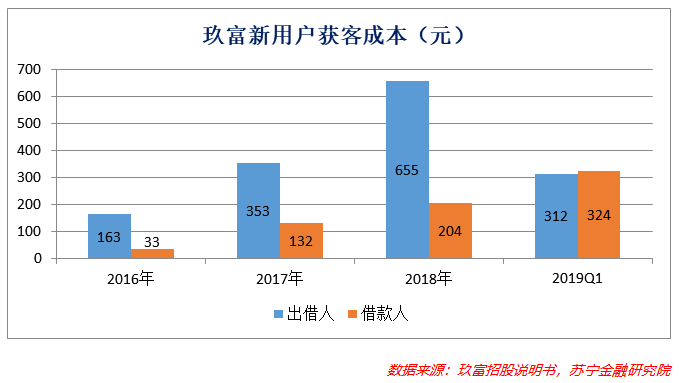

行业爆发式增长,消费金融获客成本水涨船高。以玖富为例,2016年,新增借款人平均获客成本33元,2019年一季度涨至324元,两年内十倍增长。其中,网民增速的下降是重要原因,据Questmobile数据,2019年一季度,移动互联网月活用户仅净增762万,就市场中450万APP来分,平均新增2个活跃用户而已。

流量愈发稀缺,为了增长,消费金融机构想尽一切办法。

有些机构铤而走险,重操旧业,通过会员费、意外险、强制搭售商品及各种名目的服务费,变相提高综合收费,破了36%的限,向高风险用户渗透。

有些机构,则聚焦存量用户,提高复借率,提升借款额度。如360金融,季度复借率超过60%;拍拍贷,超过70%;玖富和趣店,高达90%。

在发掘自家存量用户的同时,大家也在密集、高效发掘行业存量用户:

- 如以卡下卡,你在工行有信用卡,那我浦发也给你发张卡;如信用卡代偿,你是持卡人,那信誉肯定不错,我来帮你做账单代偿吧;

- 如芝麻分,你的芝麻分还不错,给你提高额度吧;

- 最厉害的还是贷款超市,流量越来越金贵,一个用户恨不得卖给100个放贷机构;

- ……

增长自带魔力,大家对增长上了瘾,尽力发掘着增长空间。可增长的尽头,是风险。

隐忧

贷款风险取决于借款人还款能力。决定还款能力的是收入,收入又分为两类:工资性收入和其他收入。工资收入稳定可预测,常被作为还款能力的晴雨表;其他收入波动性大,在信用评估中不被认可。

就传统的银行消费贷来看,无论是公务员、国企及事业单位员工的身份认证,还是公积金、工资流水的财力证明,银行所看中的,无非是收入的稳定性。

出圈之后,互联网借款人缺乏稳定收入,收入逻辑不再适用,风控交给大数据。大数据风控标榜上千个模型、上万个变量,效果有目共睹。

但大数据风控依赖统计学模型,展示的是相关关系,而非因果关系。一旦没能掌握核心变量,相关关系的存在逻辑便失去支撑。

比如说,A是一个现象,B是一个现象,基于共同的原因C,A和B在统计上存在显著相关关系。如果模型没有观测到C,而是通过D、E、F等变量注意到A和B的相关性。这个时候,模型就存在缺陷——C若不变,模型有效,C若逆转,模型瞬间失效,甚至在建模人眼中失效地莫名其妙。

我们知道,互联网借款人存在广泛的以贷还贷现象。当借款人以贷还贷时,多头借贷是因,正常还款是果。我们假定大数据模型无法准确掌握多头借贷数据(某种程度上也是客观现实),而是通过学历、消费数据、社交信息等变量做信用评估,从结果上看借款人果真履约良好、不良率低,便认为模型是有效的。

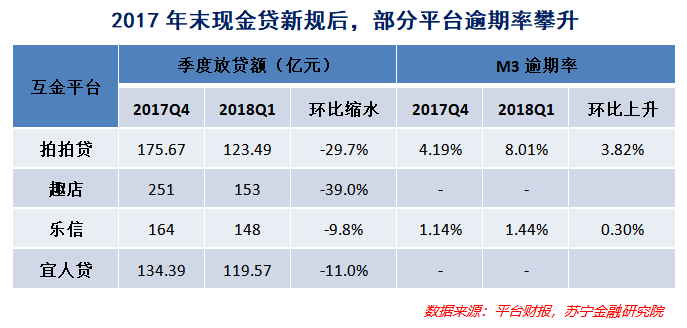

一旦因监管等外部因素导致贷款供给快速下降,借款人以贷还贷链条断裂,“优质”用户会变不良用户,让人措手不及。2017年12月现金贷新规发布后,信贷供给短期内大幅缩水,部分借款人多头借贷链条断裂,导致平台逾期率普遍攀升,背后便是这个逻辑。

这一缺陷并非无法弥补,理论上,变量越多,遗漏核心变量的概率越低,模型稳固性越强。但这里也有一个悖论,大数据模型的完善是渐进的,模型完善之前业务存量已经巨大,一旦某个核心变量在中后期纳入,导致对特定借款人群风控结论逆转,后续调整策略本身就会引发风险。

举例来说,随着多头数据的完善,平台一旦发现存量借款人中隐藏着大量多头人群,为控制风险,必然要掐断这些人的续贷申请,导致其资金链断裂,继而通过多头链条引发行业风险。

贷款是风险资产,规模越大,风险越大,这个规律不因“科技驱动金融”而改变。

复杂

增长仍在持续,风险仍在积聚。

增长与风险为伴,合格的金融机构,不因风险而退缩。问题是,借“助贷”出圈的银行,连同风控一并外包。自己踩油门,别人踩刹车,联动与协调一旦出错,必然要出车祸。

但是,这既非助贷的问题,也非风控外包的问题,只是与开放趋势相伴而来的复杂化在风控领域的表现。站在更广的视角,行业分工加速细化,要增长就要开放合作。合作者也是竞争者,竞争者又是合作者,协同与博弈同在,业务必然走向复杂化。

对于这种复杂化,金融机构既无法回避,更不能奢望时机成熟再涉身其中,因为一旦贻误战机,就会丧失竞争力。

商业模式愈来愈复杂。一部分机构,将被淘汰出局,活下来的,将持续在鸡蛋上跳舞。

#专栏作家#

薛洪言,公众号:洪言微语,人人都是产品经理专栏作家。苏宁金融研究院院长助理、硕士生导师,关注互联网金融、金融科技与银行转型领域。

本文原创发布于人人都是产品经理,未经许可,禁止转载。

题图来自Unsplash,基于CC0协议。

起点课堂会员权益

起点课堂会员权益

赞赞赞,简单通透,非常喜欢这样的文章~

消费信贷产品