P2P 是一条“变色龙”

2011 年电影《商海通牒》(Margin Call)讲述了发生在 2007-2008 年金融危机爆发前华尔街一家投资银行一个 36 小时内发生的故事。行政总裁兼董事会主席 John Tuldrebuked 说道,“所以,你是说,音乐即将停止。”分析师 Peter Sullivan 回答 ,“从这个商业模型上看,音乐只是放缓了节奏,如果音乐停止的话,…会比现在糟糕百倍。”

上述情节是对当前金融行业发展状况的一个恰当描述。而令音乐放缓,还没让其停止的颠覆,正是 P2P。

那么 P2P 的正反面作用是什么?为什么 P2P 令许多现有行业望而生畏、造成冲击,但又在某程度上带来希望和契机?任何政府将如何管理这样一个为不同行业既带来机遇又产生破坏、变化莫测的“变色龙”?会有怎样的启示?未来又将怎么对待这股具有破坏力和革命性、为所有行业提供新机遇的势力?

P2P 的诞生

P2P 的概念大家都熟悉,这种商业模式可描述为 “共享经济”。

但在过去 30 年里,已有许多企业和大学实践过这种“共享经济”。上世纪 60 年代末,互联网原本就是以点对点“共享经济”系统形式设计的。共享经济的概念在 1997 年开创了历史——以歌迷为基础的互联网众筹,英国摇滚组合 Marillion 的歌迷包销了 Marillion 整个美国巡回演出,筹得 60,000 美元,这一事件标志着众筹的开端。P2P 也常被归到此一类别中。

众筹分为两种——奖励众筹以及股权众筹。而后股权众筹衍生出债务型众筹(也称作点对点、P2P、众贷)。一如既往,英国金融行业中主导出现了 Zopa(2005 年)引领了变革;美国也紧随其后,分别出现了 Lending Club(2006 年)及 Prosper.com(2006 年)。

2007-2008 年全球金融危机加剧了“音乐”放缓的节奏。这一危机撼动了一切根基,尤其是传统借贷市场。只不过,音乐仅仅是放缓了,还没有停下来。

P2P 市场解说

2007-2008 年金融危机, 所有数据都将矛头指向了不负责任的融资人们。他们先是向信誉低的借款人批出了贷款和抵押,事后投资机构还,进而投机取巧将“次级贷款”打包成金融产品,以投资产品的形式对蓬勃的市场下一剂猛药。

结果, 国际银行业方面的法律和政策(例如巴塞尔资本协定第二版以及现在的巴塞尔资本协定第三版)力求阻止愚昧的融资与投资者重蹈覆辙。可是商业经济的齿轮不能停也不会停:商业市场需要融资去周转、项目例如创意需要烧钱去实践,企业家们也需要金钱去实现发展。

在商业世界里,哪里有空缺,哪里就会被填补;哪里有需求,哪里就会有解决方案。P2P 平台和网站的出现迅速填补了空缺,帮助企业和个人在全球范围内募集所需的资金。P2P 透过不断扩大的在线平台匹配借方与贷方,成为了银行及融资机构的一种替代品。通常 P2P 借贷也被称为影子贷方。

P2P 并不是影子银行,它是一个实现共享经济的透明借贷平台。投资者可以自行判断一位企业家提出的项目或者一个构思的信贷价值。借款人向在线平台提交所需基本资料,并接受信贷检查和尽责审查。举例子说,Prosper.com 的申请流程与申请信用卡相似,都需要提交个人基本信息、生日、邮寄地址、工作经历等。而其他的比如 Lending Club 则设立了 Q&A 问答环节供投资者向借款人提出问题。事实上,这就是互联网时代共享经济模型中的“采纳与被采纳”的特征。

透视全球不同地区的 P2P

尽管 P2P 市场是目前是由借贷业务主导,但由它衍生的相关准则正在蔓延至各行各业。

Avant Credit 被广泛认为是美国最热门的金融科技平台,它广受欢迎的原因在于大部分的贷款网站要求最低的信用评分是 640 分,而 Avant 接受评分低至 580 分的申请。不仅如此,不收取贷款发放费这一做法也使 Avanti 更具吸引力。从 2013 年 1 月首次批出贷款至今,它已为超过 3,000 名客户服务。

美国另一家举足轻重的业者是 Lending Club。它是第一家通过自身平台公开销售股份的 P2P 网站,尽管拒绝审批将收取 15 美元的标准费用,Lending Club 为投资者带来稳定的回报依然使它受到热捧。稳定的回报率从风险最低的 4.9%到高风险的 8.3%不等。更有趣的是,Lending Club 是 2014 年规模最大的 IPO 技术公司之一,募得 9 亿美元资金。这一 IPO 的范例也因此令不少习惯稳扎稳打的技术公司心动起来。

其他的企业,例如主打学生贷款的 SoFi,现在转向抵押贷款;另外还有 Greennote 帮助大学生(包括非美国本土学生)获得大学的学费。而如果是中小型企业需要贷款,则应该找 Funding Circle,这一机构已经向超过 10,000 家小型企业借出贷款。除了这些,比特币也加入舞台。随着当前对区块链技术的需求,Bitlending Club 的模式十分特别,借款人取得贷款后,是用比特币偿还贷款。

尽管 P2P 始于英国,但英国的很多 P2P 平台已经不复存在或者不再营运了。作为向来习惯系统化和规范化的英国,该国的 P2P 信息也被列表整理在 http://www.p2pmoney.co.uk/companies.htm 中,供人查询。这个网站提供了基本上涵盖所有 P2P 及 P2B(商业贷款)公司和平台的列表,并且附上相关的信息,包括上线日期、关闭日期、目标借款人、借款模式、贷款期限、付款属性、借贷类型(零售、高净值、成熟投资者类型等)及地区(英国、美国)、货币种类、支付类型(还贷、仅付利息或两者兼有)等。真希望有人可以把美国的 P2P 平台也整理成这样的列表。

其他地区的热门公司还有荷兰阿姆斯特丹的 Adyen,它吸引人之处在于向 Facebook、优步和 Airbnb 提供支付服务。目前这家公司的价值是 450 亿美元,2015 年里取得 3.3 亿欧元的收益。我们都应该把目光聚焦 P2P 的未来。比如,德国柏林的 Number26 自称是面向未来的银行,因为它既保留了传统银行业的特性,同时在传统银行 Wirecard 基建的基础上,它更具灵活性。瑞士苏黎世的 Fractal Labs 将自身打造为“自动化首席财务官”,可进行现金流量分析,并就备选平台提出建议。

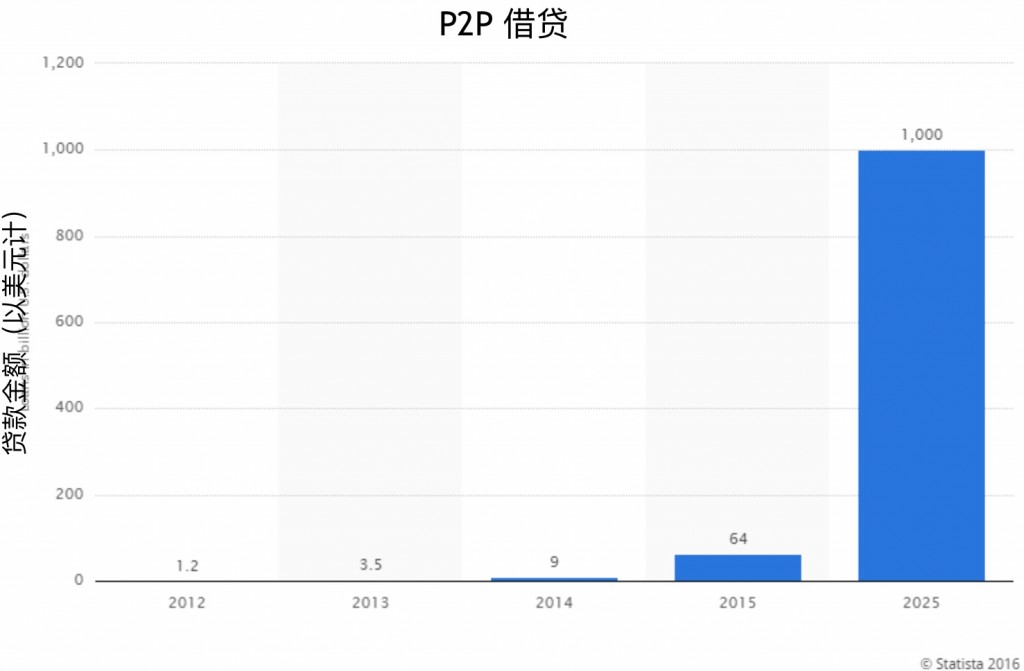

总的来说,调研门户 Statista 在研究超过 18,000 份数据后表示“2014 年到 2015 年间,全球 P2P 借贷价值有望从 2014 年的 90 亿美元增长 7 倍到 640 亿美元。预计到了 2050 年,这一价值将接近 1 万亿美元。” 但是,这仅仅是个开始。这种共享经济已经转向物流,医院的资源管理。这是一个勇敢的新世界。

透视中国 P2P 市场

低准入门槛和股票市场的跌宕起伏为 P2P 的发展打开了大门。实际上,共享经济的概念在中国文化背景里植根已久,想想中国家里的饭桌上:互相夹菜还有围着圆桌就坐,不正是反映了这一底蕴。许多西方人起初断言 P2P 在中国无法通行,而事实却让他们大吃一惊。

2016 年 1 月 2 日,新华财经引用了 网贷之家 刊发年报中的结论,与 2014 年的 1020 家这一数字相比,P2P 平台数量到 2015 年年底已达 2595 家。一家互联网金融服务门户网站称“2015 年全年网贷成交量达到了 9823 亿元(约 1510 亿美元),相比 2014 年全年网贷成交量 (2528 亿元) 增长了 288.6%。截至 2015 年 12 月底,中国 P2P 网贷平台已累计成交量已经超过 13,700 亿元。”

政府有必要开动脑筋去把握和平衡 P2P 带来的这一对正反面作用:既对现有金融行业具破坏性,同时又创造新的共享模式使得行业更加透明和具灵活性。

需要应对这一难题的不止有中国政府。美国和英国也正努力地希望能快点想出如何管理和监督这对破坏性和创造性力量。不过如同我们在《阿拉丁》里读到的“精灵已经出来了”,P2P 共享经济的步伐已无人可挡。最好的应对办法是加以管理和引导,以政策管理,以方针引导。

后 P2P 时代会面临什么?

中国能否借助“共享经济”消除传统金融系统里的某些固有弊端,成为大众关注的焦点。而共享经济模式以 P2P、B2P 和 P2B 等形式潜移默化对经济产生帮助,也是毋庸置疑的事实了。

然而,任何做法都总会平衡。2007-2008 年全球金融危机之后,金融银行业依然存在,未被取代。音乐节奏放缓了,但没有停止,行业的经营如今需要受到更严格的监督和规管。正如《商海通牒》(Margin Call)里的台词,如果音乐停止的话,会比现在糟糕百倍。我们期盼中国、美国和英国能够做的是及早出台一系列的政策引导和管理这一新生事物,与此同时,给予现有金融业者们更多的时间和空间去适应这个新旧交织的产物。

毫无疑问,目前在中国、在美国,有越来越多的金融业者正积极投身 P2P 平台或进行投资。如果打败不了,那就加入其中。未来的互联网金融领域将更有章可循,银行业等现有金融行业将更有风险觉悟,从而能够及时调整他们的经营和思路。

总之,金融模型为客户提供了选择和算法,引导他们在投资和风险分析上更准确地进行自动化的财富管理。在中国新一代的互联网金融平台中, 钱大人 提供了独具特色的思路,通过大数据分析,进行算法投资,钱大人进行了创新。

许多 P2P 创业者们只懂计算机知识,缺少必要的银行保险公司背景和底层经验。想要熟悉掌握,就必须读透包括中国和英国在内的银行和保险公司政策和流程。新旧事物形成互补,就如同我们前文提到瑞士苏黎世的 Fractal Lab 正是这样一个例子。

在中国,互联网金融将继续刺激经济的增长,前提是必须营造良好的环境。2016 年 1 月以前,已经有 P2P 指导意见以及政策陆续出台,包括:任何机构/个人须在相关机构登记备案、各机构须成立客户储备基金、投资者须知晓结构化披露、必要的金融教育、加强自律措施、反洗钱措施、互联网安全责任及数据监管协调等八项监管准则。总而言之,中国的互联网金融正朝着健康的方向发展。

希望中国在互联网金融方面的经验,能成为全球其他国家的范例。新的音乐已然诞生,开始奏响,而旧的音乐放缓了,但也不会被取代。

本文作者: Dr.AgathaFraser(黄淑仪博士)是哈佛大学商学院教授,哈佛大学肯尼迪政府学院博士后院士,英国曼彻斯特城市大学校监(原),香港大学学士,英国阿伯拉丁大学国际战略硕士与博士,曾任 IBM、GE、西门子、ABB、奔驰、谷歌、微软、世界银行、苏黎世金融集团、汇丰银行等高级战略顾问;麦肯锡、埃森哲等咨询公司顾问导师;拥有超过 40 年的咨询实践经验,并同时作为德国工业 4.0、大数据分析专家,美国工业互联网专家与政府智囊机构成员。

本文来源于人人都是产品经理合作媒体@动点科技

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益