隐私保护升级,大数据金融会死吗?

大数据金融与隐私保护看来相悖,逐渐升级的隐私保护,大数据金融还能走多远?

近期,经侦突查个别大数据公司,全行业谈虎色变,心里都没底——这是杀鸡儆猴呢,还是顺藤摸瓜、一网打尽呢?

自然不能一网打尽,但也不是杀鸡儆猴这么简单。

数据保护喊了很多年,突查大数据公司也非首次,突查会很快过去,同过去一样。但相同的是表象,不同的是土壤。

数据,一直有两面性:强调数据资产性,数据是油门;强调数据安全性,数据是刹车。

现在,到了踩刹车的时候。

一、进退由它

最宝贵的资源,都有双面,既是动力,又是武器。石油重要,有石油禁运;技术引领,有技术封锁。在消费金融行业,数据也有这样的双面:进退由它。

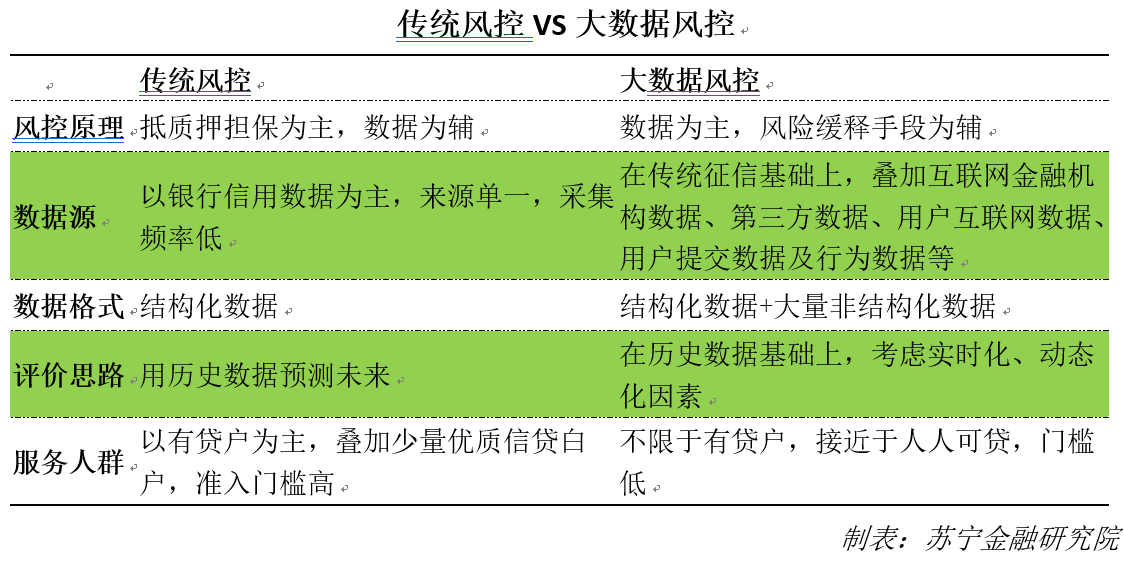

对数据的利用已贯通消费金融全环节,但敏感数据主要集中于风控,数据的不可替代性也体现在风控,数据的双面性,在大数据风控环节得以充分体现。

传统风控手段,主要是对物风控而非对人风控,更重视抵押物而非借款人本身。抵押物,代表100%可追偿,安全无风险;个人信用再好,也不能排除不确定性。

所以,对抵押物的依赖,实则是对风险的极度厌恶,厌恶风险的金融机构,必然辐射范围有限。消费金融,久久被困在一个小圈子里,做不大。

数据风控,则是对人风控,基于人的信息、行为、标签予以评分,根据评分确定额度和利率。评分结果,本质上是对还款概率的模拟,概率的背后是不确性和风险。

当风控模式从传统风控过渡到数据风控,对风险的认知和承受有了质的突破,消费金融也就突破了抵押物的牢笼,空间被打开了。

数据风控的典型场景是信用卡,银行凭借一套信用评分卡体系丈量天下申卡人;最负盛名的信用分产品是FICO分,已成为美国消费金融繁荣生态的核心支柱。

这两年兴起的大数据风控,不过是数据风控在数据层面的扩围,继而实现了业务空间和边界的再延伸。

从模式沿革角度看,大数据风控并非无根而生的划时代创新,仍是渐进创新和演变的典型。仅靠这种渐进式创新,还不足以驱动消费金融的风口,大数据反欺诈的成功,才是不可或缺的助力。

2016年,动辄有小贷平台被骗贷大军薅光之死的传闻。当贷款从线下到线上,核实申请人身份、辨别借款人(骗贷)意图这种原本不是问题的问题成了问题,线下亲见,核身很简单;线上面对一个数字化的身份,辨别真假不容易。

骗贷大军专业化运作,持续迭代更新;多数贷款公司缺乏人力和实力进行攻防,第三方大数据公司反欺诈的价值凸显,逐渐成为消费金融产业链里的重要一环。

这一环补上了,消费金融的风口也起来了。2016年下半年起,现金贷崛起江湖,撑起消费金融的大梁。

不过,当数据越来越重要,双面性就出来了。

二、不离监管

数据无足轻重时,也是数据监管宽松时;一旦重要性凸显,监管和规范必然跟上。

因为重要的东西要可控,不可控,越重要,越危险。

《大数据产业发展规划(2016-2020年)》(工信部规[2016]412号)开篇强调“数据是国家基础性战略资源,是21世纪的‘钻石矿’”——这么重要,乱采乱用岂不后患无穷?若不加规范,资源流失谁的罪过?

此外,从行业健康发展角度看,数据行业也离不开监管。原因有二:

1)监管介入,才能驱逐劣币

市场之手追求效率,劣币会驱逐良币。

以大数据公司为例,坚持合规采集数据,成本高、数据源受限,与肆无忌惮的数据公司竞争,必然处于下风。久而久之,肆无忌惮的公司反倒成了主流。

监管介入,明确数据规范,竞争的重心不再是哪家机构更大胆,整个行业的发展才有坚实基础。

2)数据乱象频发,不得不管

数据,是向善的动力,也是作恶的武器。

受惠于数据乱象,国内欺诈团伙从业者已超过200万人,每年造成经济损失近千亿元;各种“精准”骚扰更让人不胜其烦。

打击数据乱象,是打击欺诈的重要一环,与民众财产安全息息相关,已超越大数据行业自身的范畴。

2017年6月,《网络安全法》正式落地,与数据相关的有以下几点:

1. 网络运营者收集、使用个人信息,应当遵循合法、正当、必要的原则,公开收集、使用规则,明示收集、使用信息的目的、方式和范围,并经被收集者同意。

2. 网络运营者不得收集与其提供的服务无关的个人信息,不得违反法律、行政法规的规定和双方的约定收集、使用个人信息,并应当依照法律、行政法规的规定和与用户的约定,处理其保存的个人信息。

3. 网络运营者不得泄露、篡改、毁损其收集的个人信息;未经被收集者同意,不得向他人提供个人信息。但是,经过处理无法识别特定个人且不能复原的除外。

4. 任何个人和组织不得窃取或者以其他非法方式获取个人信息,不得非法出售或者非法向他人提供个人信息。

配合法律落地,2017年6月前后,网传经侦集中约谈15家大数据公司,严打不合规数据交易。风声鹤唳之下,大数据公司多有收敛,但不久又故态复萌了。

国内大数据服务公司尽享数据红利,向来对数据合规关注不足。照市场说法,属于“创新从灰色地带开始”,一次两次敲打,自然难以奏效。但监管环境已经改变,数据规范使用势不可逆。

2018年9月,人大常委会公布立法规划,《数据安全法》位于第一类目,属条件比较成熟、任期内拟提请审议的法律草案——《数据安全法》已在路上。

此次集中突查大数据公司,是数据治理开端,也是环境突变信号。风雷兴,雨将至,大数据公司,是时候踏上转型路了。

三、转型之路

大数据产业,应用范围广,在金融、互联网、政务、智慧城市、医疗、工业等领域均有广泛前景,也有切实成绩。

据中商产业研究院发布数据:2017年我国大数据产业规模为4700亿元,预计2020年有望赶超1万亿,复合增速近30%。据艾瑞估计:2020年大数据软件市场规模将达到268亿元。

回到金融领域看,大数据应用最彻底、最成熟。同时,与钱打交道,敏感信息多,数据乱象也最为突出。

数据治理之网已经打开,大数据服务商的生存土壤已经改变,表现在三个方面:

- 隐私保护意识觉醒,监管介入,数据获取难度大增,从业门槛大幅提升,一些实力较弱、经营规范性差的大数据服务商将逐步退出市场,头部机构也面临经营转型压力;

- 业务巨头不断在产业链上下游拓展布局,在B端转型的背景下,相继侵入数据服务领域,携综合经营优势对现有大数据服务商带来巨大压力,市场将重新洗牌;

- 消费金融行业处于周期拐点阶段,大数据服务解决方案能否经受这轮周期调整的检验,将在很大程度上决定一部分大数据公司的存亡与空间。

就大数据服务商而言,转型将沿着三条路径展开:

1. 远离数据,侧重于能力输出

从直接提供数据和解决方案转向大数据能力输出,即协助持牌机构或工业产业进行大数据能力建设,不再触碰数据,专心做服务支持。

这条路径比较适合缺乏合规数据获取渠道,或在数据获取上缺乏差异化优势的大数据公司。

2. 远离敏感数据,远离敏感行业

转变服务对象,远离金融行业,向互联网、医疗、工业等领域进行转型,助力推动数字中国建设。

《大数据产业发展规划(2016-2020年)》明确提到,要“推进工业大数据全流程应用……推动大数据在重点工业领域各环节应用,提升信息化和工业化深度融合发展水平,助推工业转型升级”。

工业领域数字化,还有很大的发展空间。

3. 延续现有模式,强化合规意识

对于头部公司,仍可坚守现有市场。不过需强化合规经营意识和前瞻经营意识,关注行业趋势变化;不断尝试新的产品和服务,在迭代中逐渐摆脱对传统服务模式的依赖,尽快适应新的数据环境和行业环境。

四、连锁反应

受影响的,不止大数据公司,金融科技公司和金融机构的金融科技业务,均需做针对性调整。连锁效应下,消费金融拐点会加速到来。

1. 对高利贷和超利贷平台一刀切

此次被调查的大数据公司,有个共同点,即都曾为高利贷平台提供数据支持。

突击曝光后,超利贷平台成了烫手客户,除了不要命的,多数大数据公司都在主动切断对此类客户的服务。没了大数据公司提供反欺诈支持,超利贷平台直面骗贷团伙,在技术对抗上或被秒杀,结局惨淡。

2. 多头借贷小范围断裂,平台逾期率提升

超利贷平台遭遇困境,那些跨越合规线两边(36%)的多头借款人资金链趋紧;借款人在高利贷平台借不到钱,在合规平台还不上钱,合规平台将出现一波逾期潮。尤其是利率定价24%-36%之间的产品,首当其冲。

3. 慎贷情绪抬头,风控策略转向

逾期率抬头后,持牌机构会调整风控策略,有意规避多头群体,导致多头人群资金链收紧,更多的平台出现逾期,产生自我强化式循环,行业逾期率普升。

4. 资金方抽资,拐点来临

银行作为资金方,规避风险,或减少资金投放,或提高合作门槛;以次优借款人为主的平台开始遭遇资金压力,放贷下降、盈利放缓,在行业层面表现为明显拐点。

5. 终局,现金贷萧索,消费分期抬头

在上述演变链条中,监管机构会适时介入,一手拉、一手压,引导行业结构调整。

拉的是场景分期,扶持资金用途真实可控的消费金融发展壮大;压的是现金贷,以有效缓解特定群体高杠杆,解救被高负债压得透不过气来的年轻群体。

行业的演变,反过来会左右大数据风控的进化方向。

- 对合规优质数据源的争夺升级,规避数据风险,夯实数据质量;

- 强化多头借贷模型,降低容忍度,对多头群体说不;

- 重视贷后管理和实时风控,评估借款人现金流压力,调整信贷策略;

- 降低风险偏好,借力传统风控,拥抱抵押担保等缓释手段。

在这个过程中,大数据风控将经受周期考验,大潮褪去,裸泳者现。不同大数据公司之间风控效果的无差异性将被打破,悬殊拉大——效果好的公司迎来利好,效果差的也无处可逃。

大数据公司个个声称数据扎实、实力一流,究竟谁在尬吹、谁有真水平呢?时间会揭开答案。

五、风口转向

当前,居民杠杆率高位运转、信贷支撑的消费主义颓势已现。大数据,启动了消费金融风口,冥冥之中,或许也该由它来结束这个风口。

“沉舟侧畔千帆过、病树念头万木春”——悲观与乐观并存,风口转向,拖累一部分机构,也利好一部分机构。于机构而言,唯有不断转型、调整,才能久立潮头。

最后,简单为“科技中立论”正个名。

有人讲,科技是中立的,监管有碍科技中立。

科技是中立的,但科技公司不是中立的。相反,越是强调科技中立,就越要强化对科技公司及使用者的监管与规范——唯有如此,才是捍卫科技的中立性。

#专栏作家#

薛洪言,公众号:洪言微语,人人都是产品经理专栏作家。苏宁金融研究院院长助理、硕士生导师,关注互联网金融、金融科技与银行转型领域。

本文原创发布于人人都是产品经理,未经许可,禁止转载。

题图来自Unsplash,基于CC0协议。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益