从宠物电商市场分析中,窥见行业痛点

本文以宠物电商为主题,分析了这一方向的行业现状、市场现状、用户画像等内容,为相关产品提供了一定的方向指导。

一、文档目的

通过分析宠物物品相关市场环境,收集、分析和讨论目前行业现状,探索用户群体特征和核心痛点,提供产品发展的方向。

二、行业分析

2.1 宏观经济分析(PEST分析)

PEST分析是指宏观环境的分析:通过政治、经济、社会、技术这四个因素来分析企业所面临的状况。

2.1.1 Politics 政治

(1) 养宠政策逐步放开及完善

从1980年由于狂犬病疫情流行、卫生部禁止养犬开始,至2000年以后由北上广深、杭州等地先后出台相关政策引导规范养宠,养宠政策从禁止逐渐到有条件放开。

图片来源:艾媒咨询/数据来源:国家统计局

(2)国家对宠物行业兴起,监管逐渐加码

近年来国家为了监管宠物相关行业,出台了一系列法律法规,开展了多次整顿工作来加强监管和规范,促进行业有序、健康发展(信息来源:中华人民共和国农业部)。

(3)国家出台法规,加强人才队伍建设

随着宠物行业的兴起,伴随的是兽医极度紧缺,也制约着国内宠物医疗和医药行业的发展。

2016年国家发布了《全国兽医卫生事业发展规划征求意见稿(2016-2020)》,提出要深化兽医管理体制机制改革,构建监管服务标准体系,以强化兽医人才建设。(信息来源:中华人民共和国农业部)

(4)2019年中国与宠物相关的社会组织超90个

得益于许多国外社会组织的经验,中国成立了众多宠物协会。截至2019年5月,在地方登记的以关键词“宠物”相关的社会组织工93个,与关键词“动物”相关的社会组织共576。目前,中国已形成以各地分会、各种专业委员会、各种俱乐部等组成的格局。

图片来源:艾媒咨询/数据来源:中国社会组织公共服务平台

2.1.2 Economy 经济

(1)人均可支配收入提高

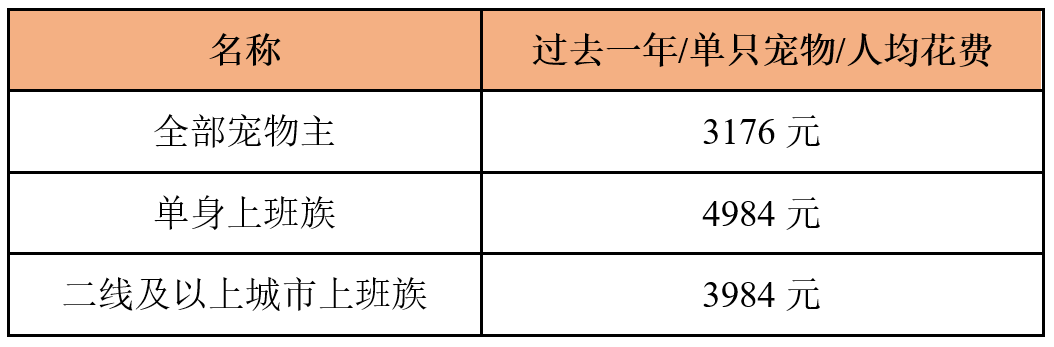

单身上班族以及二线及以上城市上班族更愿意为爱宠买单,单身贵族往往更容易选择宠物陪伴,也更有时间去照料。

而如下表格中包含购买食品、用品、医疗、宠物服务等各方面支出也显现出,二线及以上城市上班族由于薪水水平高而更愿意承担爱宠费用。

数据来源:极光大数据

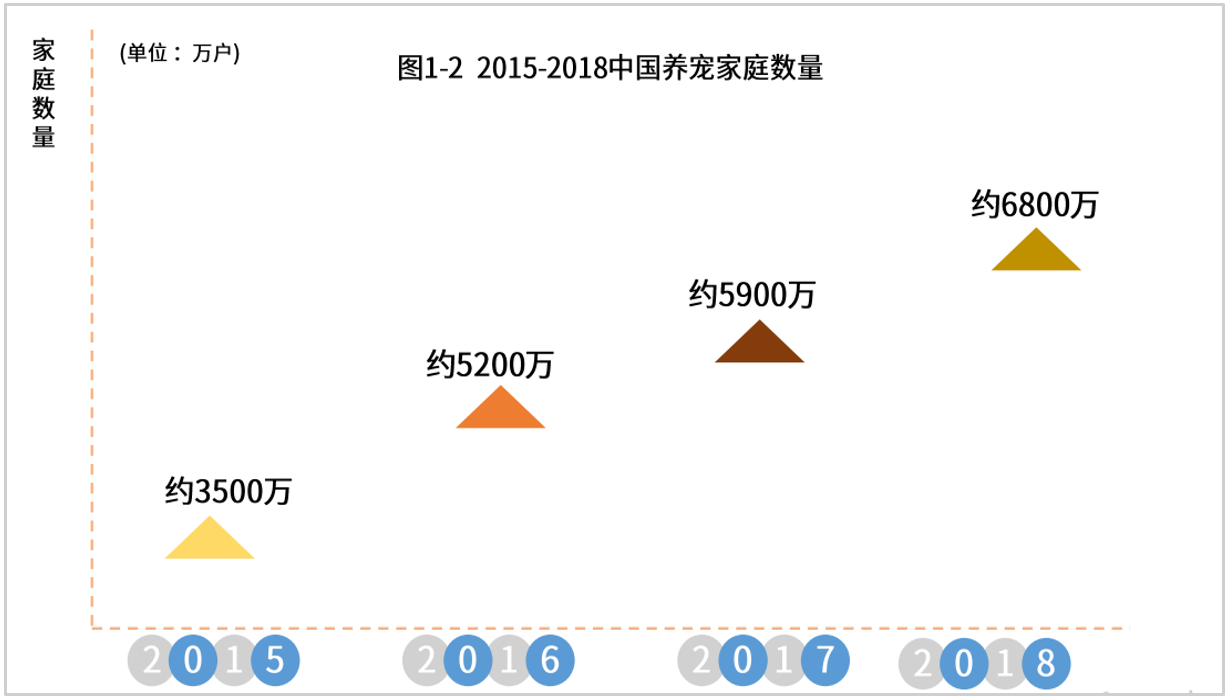

(2)中国养宠家庭数量超六千万

截至2018年,养宠家庭数量已超六千万,其中全国城镇养狗总数约5000万只,全国城镇养猫总数约4000万只。

欧美主要发达国家的家庭养宠比例基本都在50%以上,而中国一线城市的人均GDP已经开始接近发达经济体。随着人均可支配收入的上升和老龄化的日渐加剧,中国家庭养宠比例将持续上升。

图片来源:艾媒咨询

2.1.3 Society 社会

(1)单身经济及银发经济推动宠物经济崛起

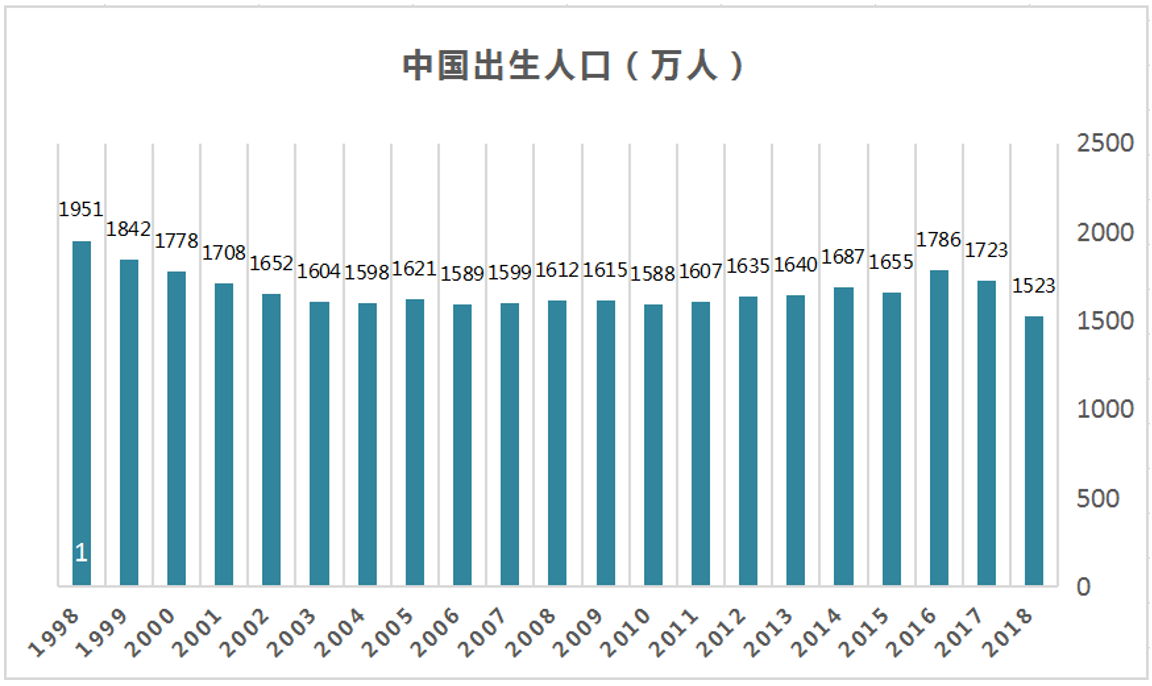

2017年中国结婚登记2016.1万对,同比上一年下降7.0%。而2018年中国人口出生率为10.9%,比2017年下降了1.5%。宠物具有陪伴的功能,可成为单身青年的精神寄托,同时也可缓解工作与生活压力。

2014年起,全国65岁以上人口逐年增加,到2018年达15005.0万人。养宠物可提高老年人生活幸福感,代替子女的陪伴,排解孤独感。

中国出生人口,2018年创20年来新低

图片来源:国家统计局,国金证券研究所

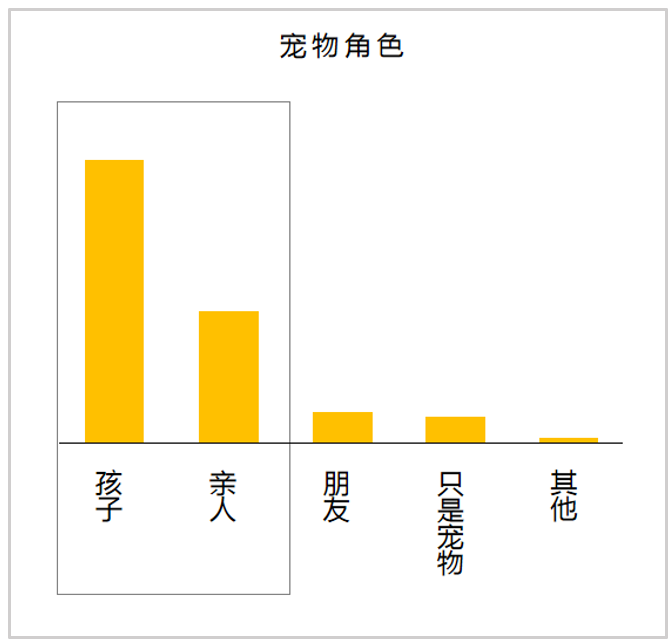

59.1%的宠物主把宠物视为自己的孩子,其次是亲人,占比达27.8%,此外,已婚人士更愿意把宠物当孩子,占比为47.6%,单身群体更愿意将宠物视为自己的亲人,缓解孤独感,占比为50.1%。

数据来源:《2019年中国宠物行业白皮书》

(2)云吸宠物的盛行也极大刺激了宠物相关消费

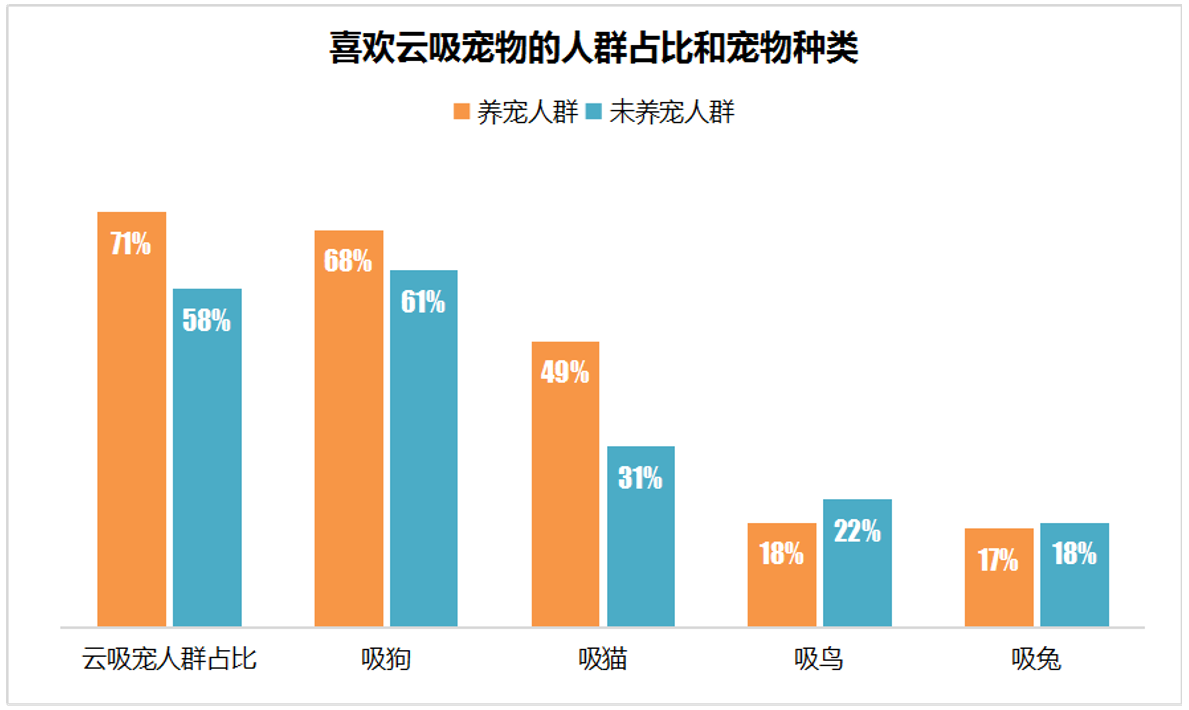

58%的未养宠人群有云吸宠物的行为,养宠人群中此占比高达71%。养宠人群和未养宠人群均最偏爱狗和猫。

数据来源:极光大数据

2.1.4 Technology 技术

(1)线上支付和网购的发展促进了宠物行业消费

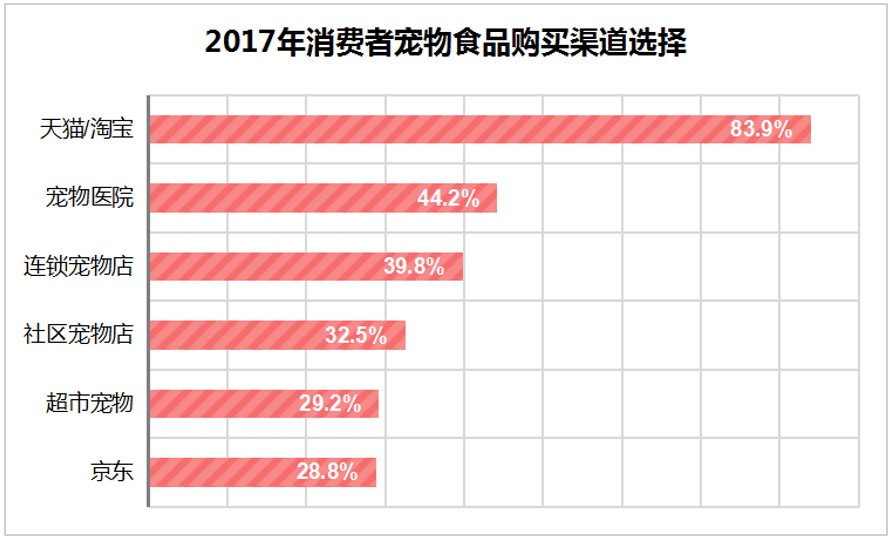

83.9%消费者会经过天猫/淘宝购买宠物食品。线上消费不仅产品丰富,价格优惠且透明,而且更加方便,更符合城市居民的节奏。

资料来源:《2017年中国宠物行业白皮书》,长江证券研究所

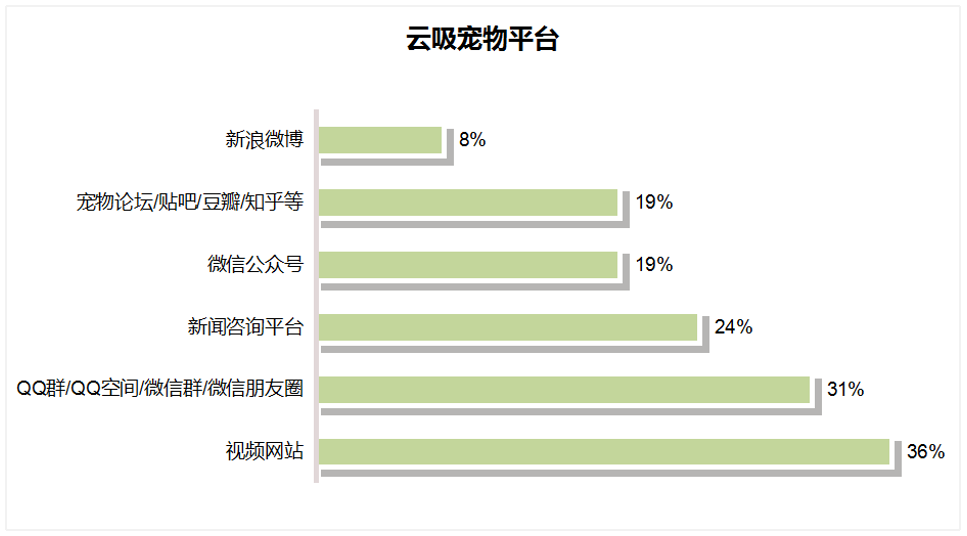

(2)互联网发展衍生了各大平台对视频、文字和图片的传播。

原创内容对宠物娱乐的分享促进了人群对宠物的喜爱。而且这些平台也便于广告传播,年轻群体比起听从医生或宠物店主等专业人士的建议,更倾向于从网上获取各方信息了解,在主动了解的过程中,也就促进了消费。

数据来源:极光大数据

2.2 竞争态势(波特五力模型)

波特五力模型分析一个行业的基本竞争态势。竞争的五种主要来源,即供应商和购买者的讨价还价能力,潜在进入者的威胁,替代品的威胁,以及最后一点,来自在同一行业的公司间的竞争。

2.2.1 供应商

A 宠物食品供应商

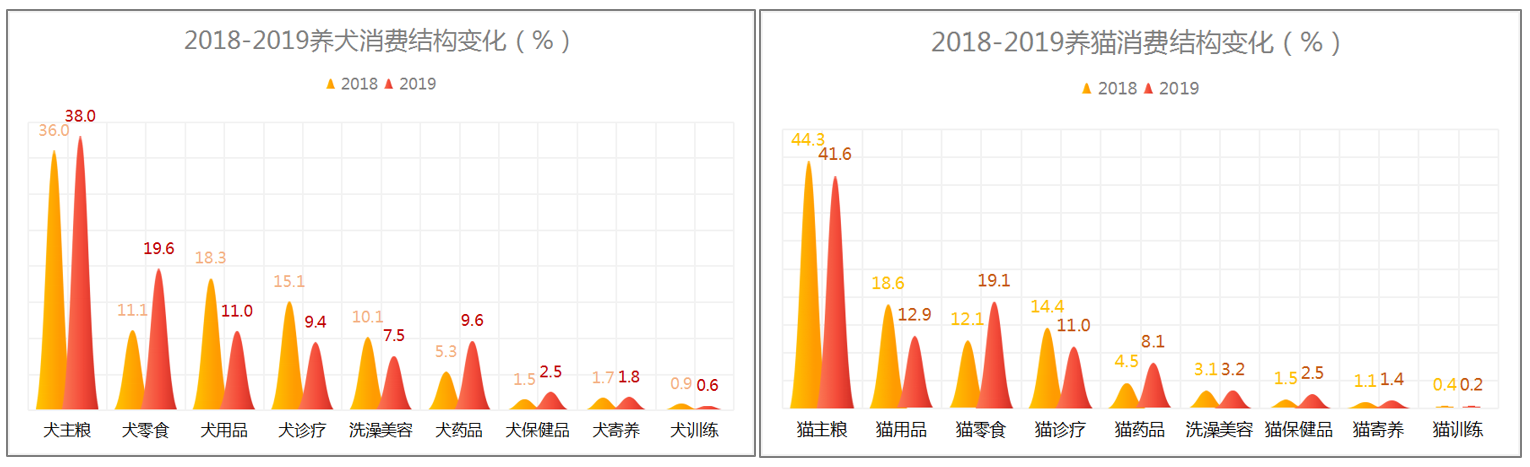

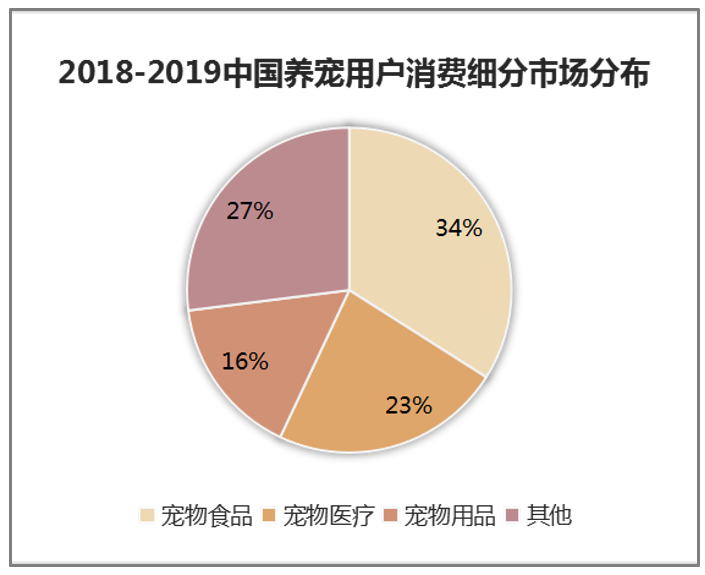

宠物市场最大的消费模块,主要包括主粮、零食、保健品,其中主粮占最大占比。

目前国内宠物主粮市场的竞争格局仍以品牌竞争为主,而且由于国外宠物市场成熟较早,目前还是以外资品牌占据主导地位。国外品牌宠物主粮更可靠,营养更完善但是价格更高。

国内品牌则相反,国内自主品牌多拥有自营店,而且国外大厂在国内少有直营商铺,一般通过国内代理或海外代购渠道售卖,整体价格比较透明,议价能力不强,重点是渠道是否真实可靠。

数据来源:《2019年中国宠物行业白皮书》

数据来源:Strawberry Pie

B 宠物医疗系统

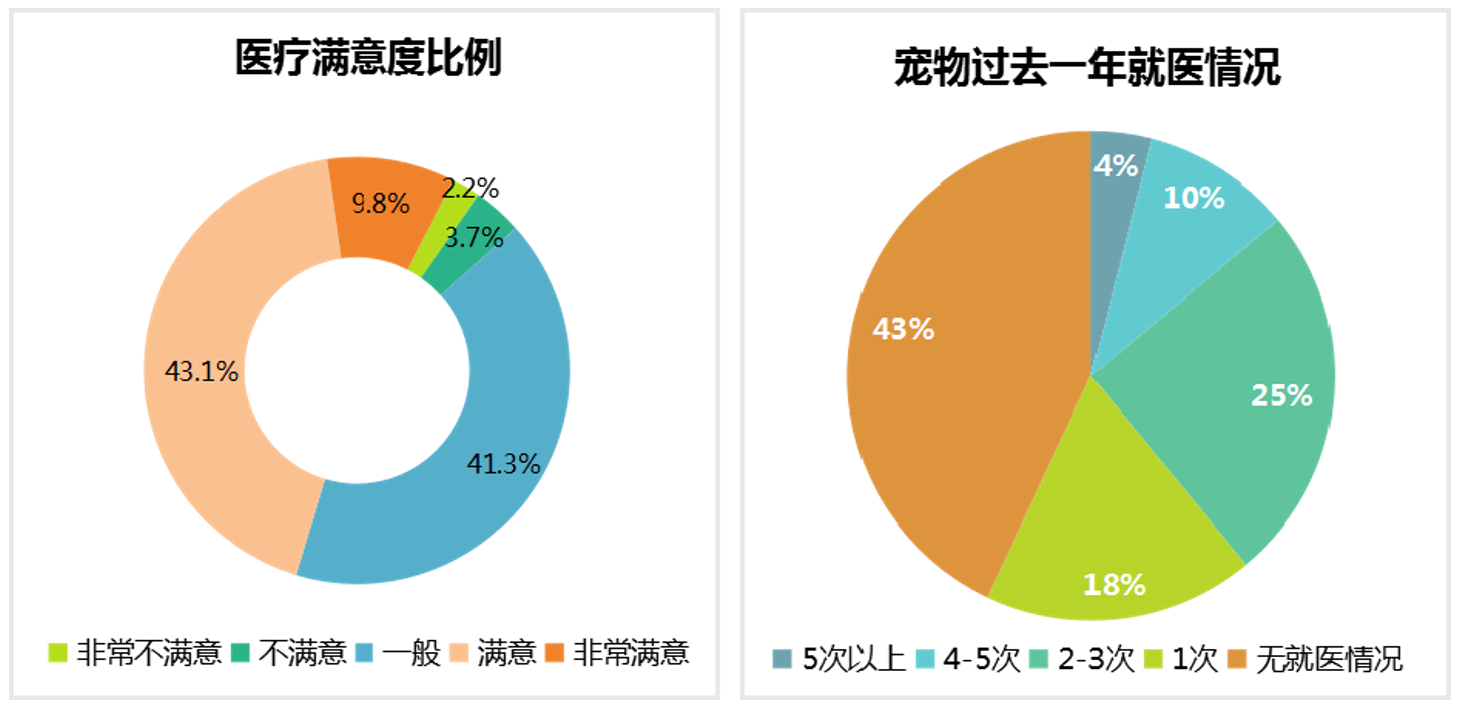

医疗是宠物相关市场中最灰色的模块,收费没有统一标准且信息不对称。多集中在一二线城市的中心城区,但是彼此竞争大,医患信任低(仅52.9%的宠物主对医疗服务满意,47.1%的宠物主对医疗服务不满意)、收费高昂等原因,淘汰率比较高,议价能力不强。

数据来源:《2018年中国宠物行业白皮书》/数据来源:极光大数据

2.2.2 购买者

- 宠物饲主:目前饲养宠物,大多需要涉及一般生活用品、玩具、食品、宠物美容、宠物医疗的消费,从传统较“散养”的方式,逐渐变为“精养”。

- 活体宠物店/宠物美容店:这两者通常合二为一,即售卖活体宠物,也带动宠物食品和用品的销量,侧重点不同。既是消费者也是卖家,但是比普通宠物饲主消费更多。

- 宠物医疗系统:医药品的主要消耗场所,也有兼宠物美容和食品用品服务的诊所。

- 流浪动物投喂者:很多爱心人士,即使自己不是饲主,也会购买食品喂养流浪动物。

2.2.3 行业内竞争者

A 综合电商

E宠商城、波奇网等:有线上网店、淘宝店和手机APP商城,食品为主,用品为辅,主要宠物对象为狗和猫,优势为体量大、商业化程度高,有部分品牌合作,但网上评价褒贬不一。目前也在发展一些内容服务,提供UGC测评类、医疗指导、饲养指南等,但尚不成熟。

B 自主品牌电商

疯狂的小狗:与上两者不同,为自产自销,面对狗宠市场,线上+线下商铺直营模式,近两年异军突起,走高性价比-低端市场,被视为手机里的“小米”品牌。

C 社区类电商

有宠、鲸宠、铃铛宠物等,类似于“小红书”,以内容为主,商城为辅。看似是满足宠物领域细分市场需求,但是内容流量仍远不如其他主流平台(小红书、抖音、B站、微博等),而且商城没有优势,属于比较劣势的一类。

2.2.4 潜在进入者

- 上游供应商:尤其是食品用品类,为主要消费出口,上游供应商不仅“真实可靠”而且“价格更低”。

- 微信渠道:很多零散商家或宠物店店主,会通过线下交易扩充自己的客户群,然后通过微信朋友圈直接销售商品。

2.2.5 替代品

- 线下购买渠道:很多宠物活体店会自营宠物食品和用品,这些店主往往更能够和宠物主建立信任关系,且宠物店本身就有低价进货渠道,具备一定价格优势。

- 手工定制食品:目前猫狗主粮都主打无谷天然,但真正的好粮都价格昂贵,所以很多宠主会自己动手做,甚至在网上也可以直接买到新鲜食材加工的现成食物,而非商品粮。

2.2.6 总结分析

综上分析,其中直接竞争对手主要是已存在的体量大、商业化程度高的电商平台,已经积攒起了一批信任度比较高的用户(因宠物粮市场鱼龙混杂,宠物主多为上班族,怕麻烦,且同一规格产品价格短期浮动不大,一旦建立了信任感,就比较难打破),而用品市场多伴随食品市场发生。但目前大品牌的官营渠道不多,再加上这些电商口碑参差不齐、品牌入驻仍少,影响力尚不足够。

而潜在进入者中最大的竞争者就是上游供应商,虽然他们优势很明显,但目前很少有上游供应商直营。

- 一是比起零售,批发明显销售更快,也更方便;

- 二是国外粮进口渠道本身就是成本高、耗时长、风险大,价格昂贵,受众群相对较小;

- 三是国内品牌大多知名度不高,口碑参差不一,质检不如国外成熟,大多甚至不如成熟的电商平台知名度高。所以整体来看短期也很难形成竞争力。

三、市场现状

3.1 市场阶段

市场阶段一般分为导入阶段、发展阶段、成熟阶段和退出阶段。从前面的宏观分析来看,国外品牌仍主要靠海淘代购,缺少 官方渠道,国内品牌质控标准不一,去年农业部才发布一系列规定和要求。医疗系统更是完全受市场调控,对价格没有监管和标准,也没有渠道去规范医患矛盾。市场需求已经催生出多个细分市场,但尚未出现行业垄断现象,故而认为该行业处于发展阶段。

3.2 市场规模

(1)宠物行业市场前景广阔

中国宠物行业在2018年达到1708亿元的市场规模,增长率接近30%,并且近几年的增长率持续上升,预计到2020年,市场规模达到3千亿级别。

数据来源:艾媒咨询

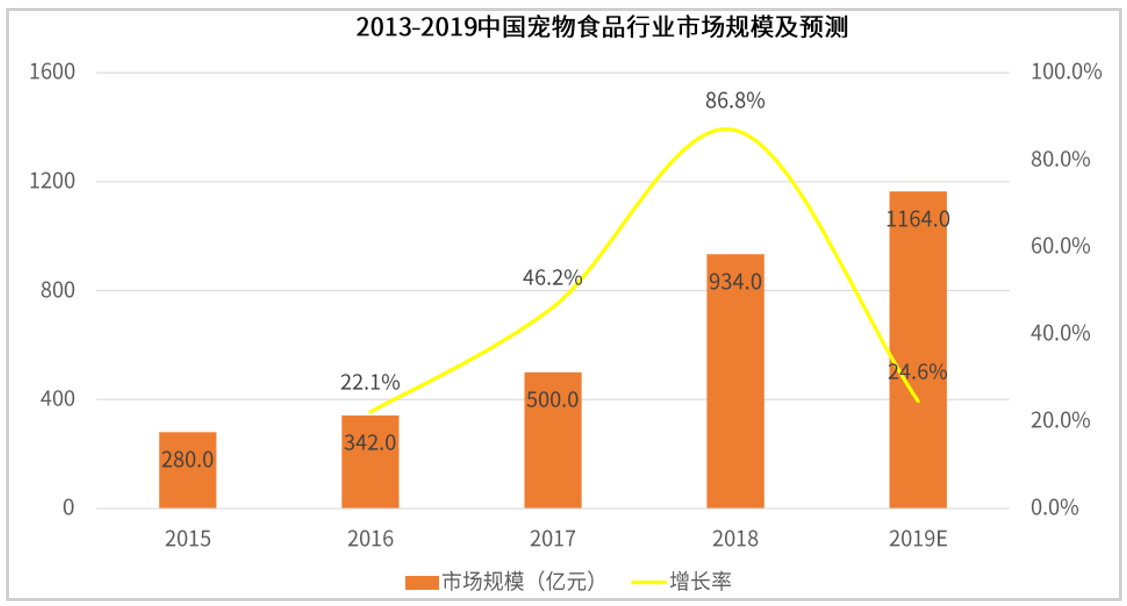

(2)宠物食品行业迎来巅峰

宠物食品行业在2018年达到934.0亿元的市场规模,增长率达86.8%,较2017年有了较大幅度的提升。

数据来源:艾媒咨询

四、用户研究

4.1 用户群体特点

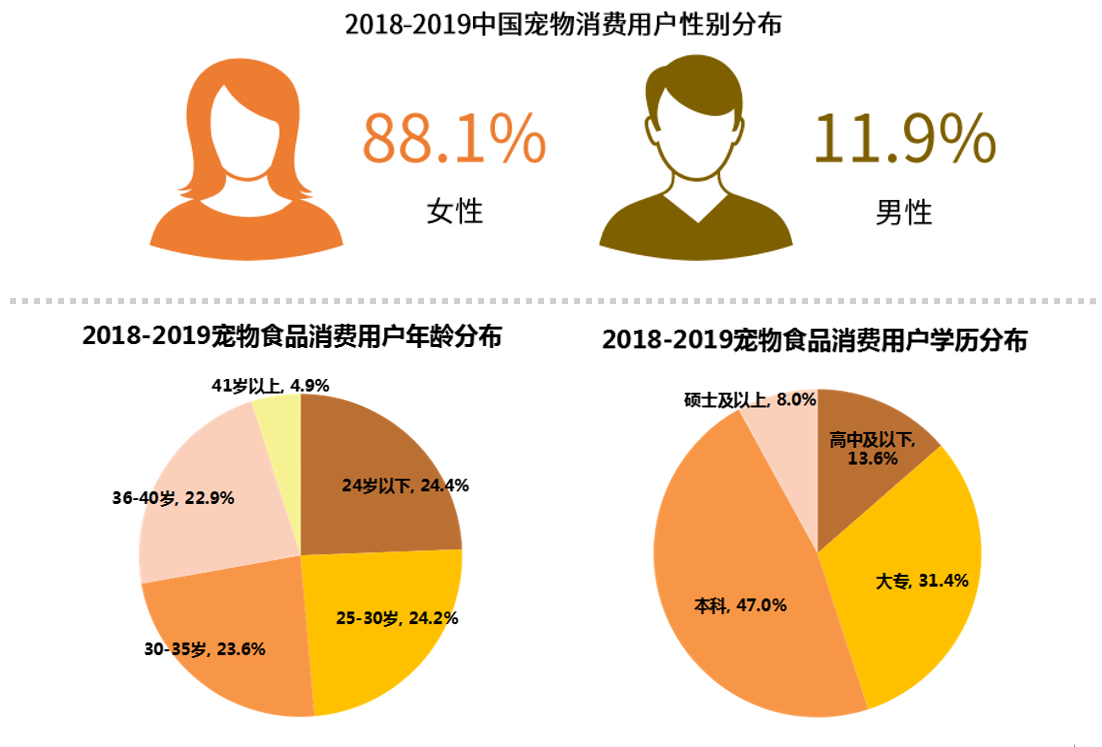

(1)女性、年轻、高学历为主要人群特征

数据来源:艾媒咨询

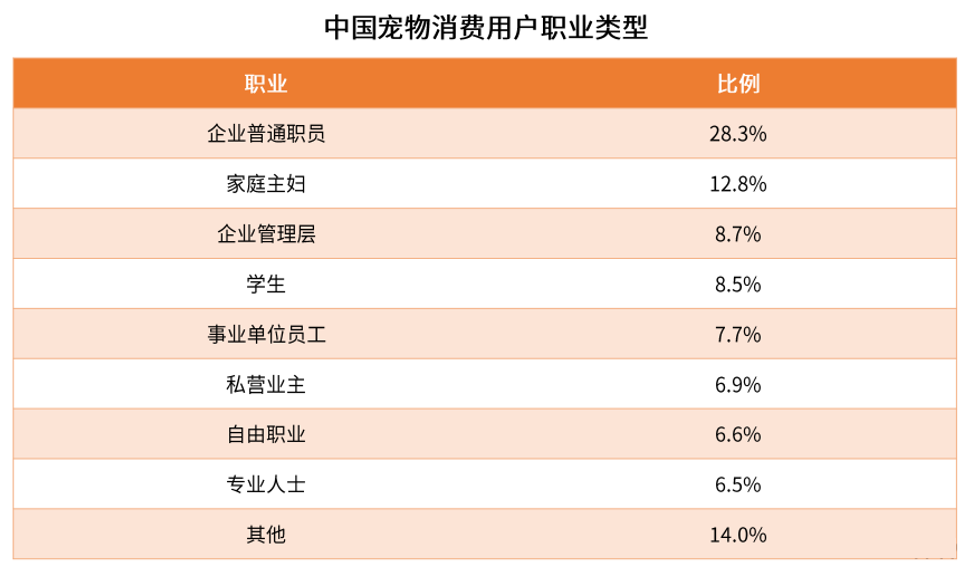

(2)宠主职业以企业职员居多

在中国宠物消费用户职业统计当中,企业职员站28.3%,其次为家庭主妇12.8%。这些群体多数是处于工作和经济压力之下的空巢人群,缺乏陪伴。

数据来源:艾媒咨询

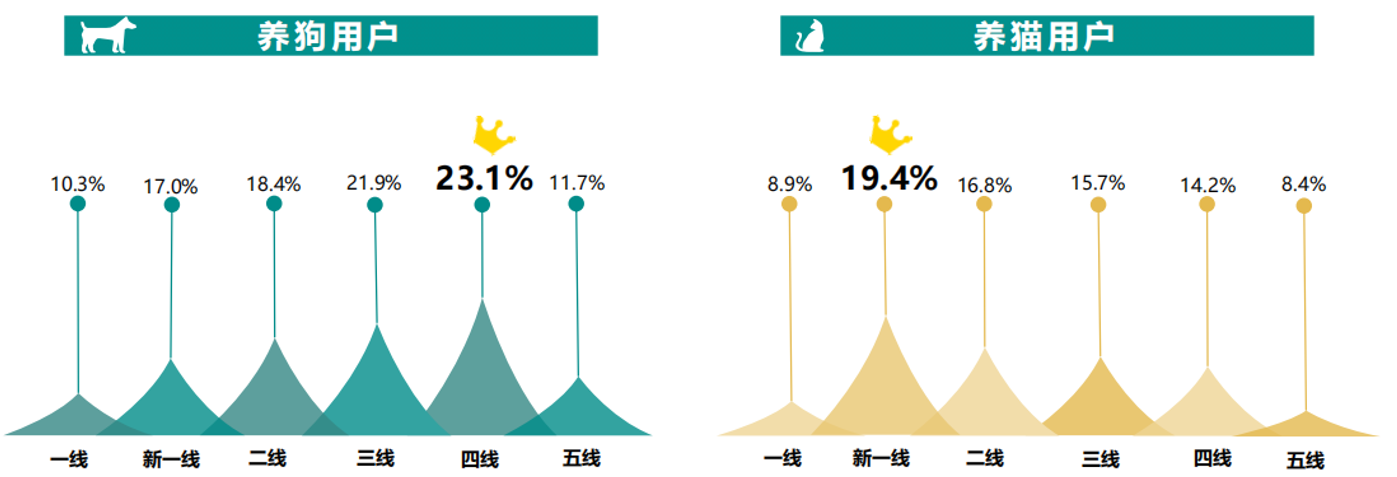

(3)新一线城市养猫居多,四线城市多养狗用户

汪星人偏爱安静祥和的三四线城市;喵星人偏爱生活节奏较快更便利的新一线、二线城市。可能是因为狗狗更需要投入更多精力陪伴以及更广阔的空间,且一二线城市对狗狗的管制更严格,而猫猫不需要遛,仅室内饲养即可,偏安静,更适合在大城市饲养。

数据来源:MobData研究院

(4)未婚人群更多

多数宠主不仅未婚且无财产,其中猫猫铲屎官更甚。且收入大部分处于中等偏下水平,有房有车比例不高。

数据来源:MobData研究院

4.2 目标市场

根据以上数据分析,目标市场更倾向于一二线城市、单身或未婚的年轻奋斗群体。该用户群体接受新事物更快,更易受互联网信息影响。有数据表明,养宠人群的日常生活更偏好“安静”,闲暇时间喜欢追剧或上网,而且习惯网购和线上支付。

4.3 市场定位

综上,市场定位倾向于服务年轻奋斗群体,特别是养宠新手,旨在提供更多有效信息,节省养宠精力成本(社区原创内容)。另外由上述数据可知,尽管养宠越来越“精致”是一种趋势,但是养宠群体仍大多是中低收入人群,高性价比商品才是核心(商品部分)。

4.4 SWOT分析

SWOT分析(Strengths优势、Weaknesses弱势、Opportunities机会、Threats威胁)实际上是将对企业内外部条件各方面内容进行综合和概括, 分析组织的优劣势、面临的机会和威胁的一种方法。

四、结论

国内养宠行业兴起不久,每年宠物数量和带动的相关消费量都在高速增长,中国人口巨大,但是目前宠物领域消费额还是远低于发达国家,但是科学养宠观念已经逐渐从一二线城市普及开来。

但是目前市场痛点,从两个大方向来说——食品用品和医疗,在国内都不尽完善。

养宠用户,尤其是养宠新手,每天从网上接受海量信息,但无法做出自己的判断,给宠物买的食物用品也难辨真假,宠物医疗更是不尽人意。

国外的宠物行业比较成熟,目前国内也在逐步规范,但是行业也亟待建立标准。但需要把握两个核心:

- 保障可靠的购买资源或渠道;

- 能提供专家专业的科学养宠知识。

本文由 @只喵 原创发布于人人都是产品经理,未经许可,禁止转载

题图来自 Unsplash ,基于 CC0 协议

起点课堂会员权益

起点课堂会员权益

能借一下数据吗

只喵聊聊?

楼主有兴趣一起聊聊宠物市场啊

找到工作了吗?

我是做宠物营养的

你好,方便加个微信1150857631嘛

!!!要一起试试做这个么!

加个朋友?我也对宠物有兴趣?您擅长哪方面?

qq975493962,一起聊一下 😉

一起聊一下吗? 😉 我对这个也有点兴趣

qq1049059097

加你了,😄

加您了

我是产品

qq1049059097

wx fjqiuyurong759 有机会聊一聊 产品

什么?

425609. 大家聊聊