网络互助“围城”:巨头涌入,玩家用户逃离

从2014年网络互助开始被人关注,到2016年成为“互助风口”,再至2017年出现“互助撤离”,如今支付宝等互联网巨头密切关注甚至亲自下场,再次让网络互助成为热点。

在我看来,火热背后不是碰巧发生了某个热点事件,而是这件事情本身的价值一定会被认识、发掘。

01 互联网巨头涌入

- 2011年,一个叫抗癌公社的网站(曾名互保公社)静悄悄上线。

- 3年后,因为被广州日报、光明日报报道,抗癌公社(现康爱公社)开始被人们关注,人们开始用“大病互助”、“网络互助”一词称呼这一模式。

- 2016年是市场爆发的一年,互助平台由2015年底的不足10家发展到上百家。

- 2017年市场归于平静,多家互助平台相继出局。

- 2018年10月蚂蚁金服与信美相互联合推出“相互保”让互助再次成为热点。随后,京东上线“京东互保”。

- 2019年1月滴滴上线“点滴相互”开启了新的一年里互联网巨头对互助的热逐。此后,苏宁、360、美团、百度均陆续入场。

2015、2016年创业正火热,那时候创业圈流传着一个热门话题“如果BAT成为你的竞争对手你该怎么办?”,我们也一直在思考,后来这事终成了事实。

2015年网络互助平台只有康爱公社(此时称抗癌公社)一家,2016年轻松筹上线轻松互助让我们觉得压力山大,上亿体量的玩家入局,压力可想而知。

2018年10月,蚂蚁金服联合信美相互推出“相互保”,与大病互助产品极其相似但因其是保险产品,所以更具优势,“BAT终于成为我的竞争对手了”。

11月,因各种原因,“相互保”被银保监会叫停,后改保险产品为网络互助计划,更名“相互宝”。

10天1000万,1个月超2000万,2019年11月相互宝宣称加入人数超1亿人,与传统保险公司对比来看,平安的客户数量大概五六千万,相互宝为1亿人提供了保障服务,这相当于建立了一个中等国家的医疗保障体系。

这个体量、这个速度也足以让任何一家保险公司汗颜,不得不说相互宝正在创造一个保险保障行业的奇迹。从这个角度看,相互宝是成功的。

目前,自己官方公布的会员数量超百万的互助平台主要有:相互宝、水滴互助、康爱公社、轻松互助、众托邦、美团互助、点滴相互、e互助、壁虎互助、爱心筹互助(如未提到,只能怪太低调了……)

网络互助广受青睐,2018年前参与者以互联网科技公司和慢病管理公司居多,我身边一个从事肾病管理项目的朋友也上线了关于肾病患者的互助项目。现在已由此前的创业科技公司转移至金融科技公司。

也不难理解,头部金融科技公司拥有大量的用户,在金融领域严监管的趋势下,大家一直在另辟蹊径。而网络互助的模式绕开能传统保险公司,具备互联网金融属性符合要求,同时也非常切合互联网用户的体验与消费习惯。

2018年底时候我们有一个判断,网络互助会成为互联网流量平台的标配。

02 互助玩家大撤离

互助被热捧的背后是多家网络互助平台关停、大量互助用户退出项目以及相关服务机构经营惨淡。

近三年来,同心互助、八方互助、全民保镖、她互助、斑马社、未来互助、蝌蚪互助、比肩互助、比邻互助、置上互助、17互助、蒲公英互助、大树互助等众多平台相继倒下,其中不乏带着明星创业者、BAT员工离职光环的项目。

2019年4月,17互助发布公告并宣布关停平台,宣传公司没有找到成熟的盈利模式,导致项目亏损严重。

没有找到持续稳定的盈利模式,项目亏损严重;用户粘性不高,退出率高;用户发展缓慢,用户规模成为瓶颈;监管若干预,进行相关约束性说明。这就是大多数平台关停的原因。

一边是老玩家们纷纷撤离战场,一边是互联网巨头蜂拥而入。颇有点“围城”的意思,城里的人想出去城外的人想进来。

03 互助用户大逃离

互助平台关停的背后是市场的不成熟,互助平台用户留存率低的背后是用户教育的缺乏。

一般的互联网补贴打法通过跑马圈地的粗放模式带来用户,在互助上的留存率特别低。这可能是由网络互助的性质决定的。互助不同于普通的互联网项目,难以通过补贴实现大规模的用户增长。

从产品角度来讲,加入互助门槛很低,但需要一直不断的掏钱参与分摊,没有更多获得感;从价值角度来看,这是一个关系民生、社会问题的事情,是一个需要认同并长期参与的项目;从用户角度来看,它并不是所有人都需要的。

保守估计,很多网络互助的用户流失率超过50%。而平台普遍以虚夸数字来模糊视线。

举个水滴互助的例子,最新一期(12月2期)参与分摊会员1561万,平台会员人数是8867.6万,两个数字差7000万。

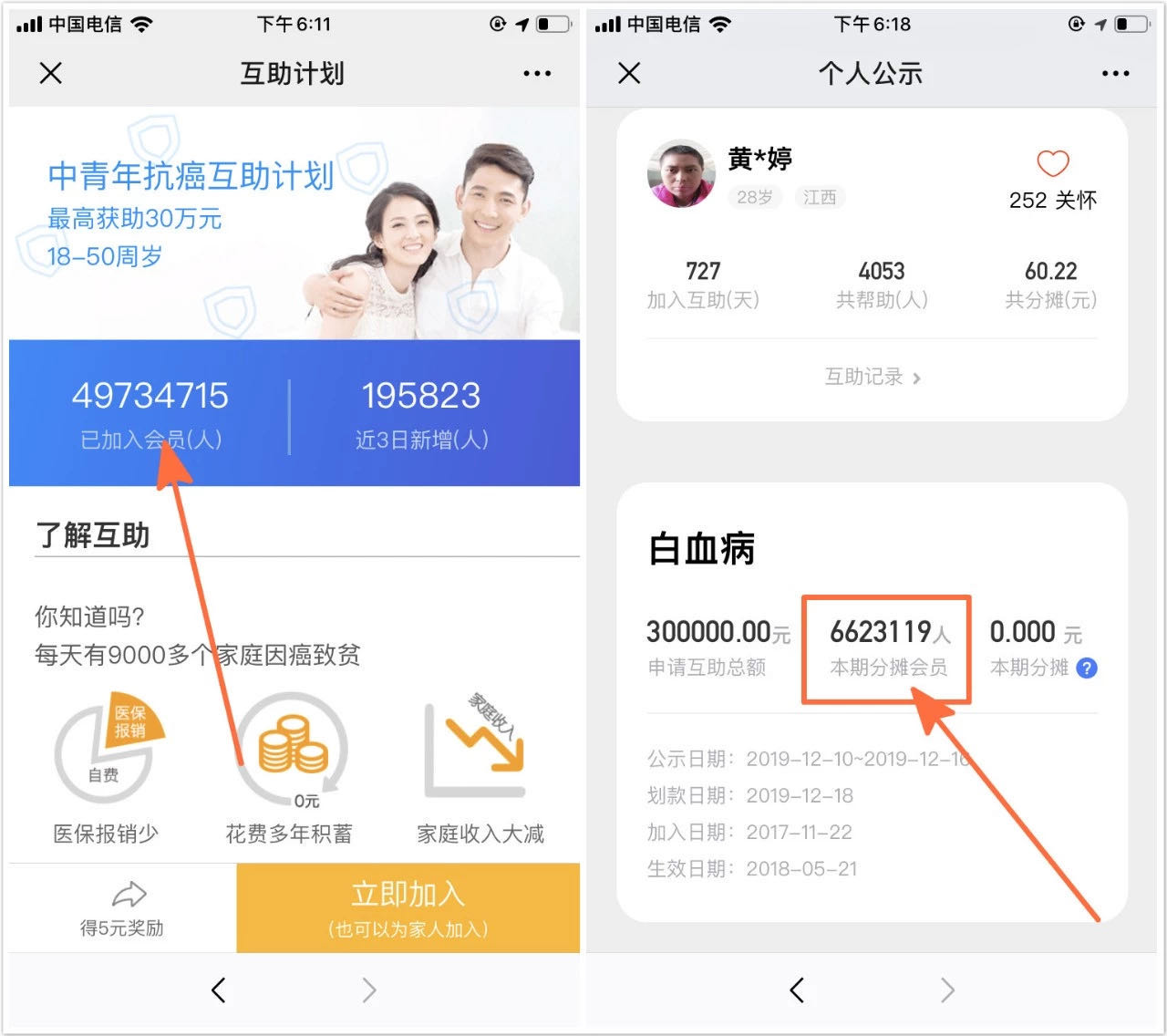

我们再看其中的《中青年抗癌互助计划》,目前加入人数4973万,而本期改互助计划参与分摊的人数仅有662万,两个数字差4000多万。

我的理解有两种可能:

- 一是相差的数据大多是“逃离的用户”,他们只是因为各种原因注册并没有进行后续的缴费;

- 二是数据不是真实的。当然不仅仅水滴互助存在这样的问题。

也有很多平台默认选择不公布相关数字,以掩盖问题。之前看过一篇文章讲互联网的数据你要除以10再去看,这么说来,在这里似乎得到验证了。

为什么会有如此大的差距?

一般健康险保险产品续保率也没这么低,加之网络互助门槛低,让人大跌眼镜。

我试着分析一下原因:

- 粗犷式的获取用户。大比例用户可能是被营销噱头或补贴吸引。

- 市场教育缺乏,用户成熟度低。

- 网络互助平台有意无意的误导。比如“9元加入享30万保障”,“平时1毛钱,大病变30万”,让用户产生只需要付几毛几元钱就行,其实远不止如此。

- 存在暗箱操作、有意无意的数据造假的可能。

04 互助基础服务创业者的无奈

随着网络互助兴起而投身于互助行业基础服务的创业者也不在少数,比如专注于互助领域的媒体公司、服务于互助平台的调查公司等。

网络互助的模式和发展历程与P2P太像,对标P2P行业的网贷之家、网贷天眼等的模式,既然P2P行业有做的不错的垂直媒体、第三方监督、测评平台,那么网络互助应该也可以成。

投身于互助行业垂直媒体的创业者主要以帮互助平台发新闻稿、策划品宣方案等为主提供相关媒体服务;从事第三方信息披露、测评的平台主要是提供网络互助数据、网络互助咨询、论坛交流等服务,并有可能成长为监督网络互平台的资讯、社交平台。

但是由于很多网络互助平台的关停、由热转冷,这些公司也随即出现问题,很难继续存活下去。这也让很多人重新思考,网络互助行业是否存在类似模式的发展条件、是否存在这些需求。

影响最大的就是互助行业媒体公司,目前都已经关闭了。调查领域则未受什么影响,被认为是互助上下游获得最好的公司,有成熟的模式、稳定的收入。

05 相信且坚守,激情依旧在

我国因病致贫、因病返贫的贫困户占贫困总数的42%(2016年数据),这让我相信互助大有价值,网络互助火热的背后需要理性思考,脚踏实地地解决不断凸显出来的问题。

“互助参与人数超一亿人,超过一半人有购买保险意愿”,非常鼓舞人心,非常光鲜亮洁。这背后,相互宝的问题也一定很多,而且因为基数的庞大,小问题也会成为大问题。

有这样一组数据,医疗机构服务收入来源中,基本医保支付56%,个人自付40%,商业医保占比3.33%(2016年数据)。总结为一句话就是,个人支出比重很大,商业保险比例太小。

有朋友曾给我讨论网络互助的未来是什么样子的,我一直都说我知道现在需要做什么——不是急着变现急于找到成熟的盈利模式,而是证明能够发挥它解决问题的价值。

- 互助需要明确自身的定位

- 互助产品需要不断迭代更新

- 通过创新方式提高参与感、信任感

- 互助行业需要一定程度的监管与协作,预防系统性风险与非系统性风险

- 互助要有内生性盈利模式

在很多人眼里,网络互助是传统保险行业的搅局者,就像P2P之于传统金融商业模式。在很多互助行业人士的口中,网络互助是要成为与医保、商业保险并列的补充保障形式之一的。

这么重要的形式是需要像医保、商保类似的协作/监管机制(监管的出发点是规避行业风险、促进行业间合作、形成良性发展),需要靠行业标准与规则制度去规避可能发生的系统性风险与非系统性风险。

移动医疗、大健康市场是大势所趋,但远不成熟,那先入局再说,把有需求的人聚集起来;保险是未来十年最有前景行业之一,公认中国将进入保险发展的黄金时期,但保险是一门持牌生意,那先用低门槛的方式参与进来。这是很多玩家的想法。

说这么多,不是要证明我是对的、别人是不对的,而是为了这件事往正确的方向走。就像讨论的目的,不是为了争高下,而是为了少走弯路,少浪费低投入有效率。网络互助行业爆发的同时,也有很多问题值得注意。

本文由 @陈志恒 原创发布于人人都是产品经理。未经许可,禁止转载

题图来自 Unsplash,基于CC0协议

起点课堂会员权益

起点课堂会员权益

目前互助平台盈利模式很清晰了吧

商业保险变现本身就是网络互助的盈利方式之一,持续性如何、有什么内生性模式,有待观察。