付费订阅增长、ARPU不断下降,Spotify给流媒体音乐行业敲响了警钟

任何产品都有其发展的生命周期,即便Spotify仍然在全球不断扩张,其用户数也在持续增长,而也有迹象也表明,Spotify正在遇到增长危机。

2020年,由于疫情原因,出行场景音乐消费大大减少,业界普遍担心像Spotify、Apple Music这些流媒体音乐平台的增长情况。事实确实如大部分人所预期,Spotify的广告业务受到了影响,但好在付费订阅数仍在增长。

根据Spotify在4月29日发布的2020年第一季度财务数据显示,截至3月31日,2020年第一季度的广告收入为1.48亿欧元,同比增长17%,但环比2019年第四季度的2.17亿欧元,大幅下降32%。

另一边,月活用户和付费用户的增长,让Spotify不至于太着慌。数据显示,第一季度Spotify在全球的月活用户总数达到2.86亿,环比增长1500万,同比增长6900万。

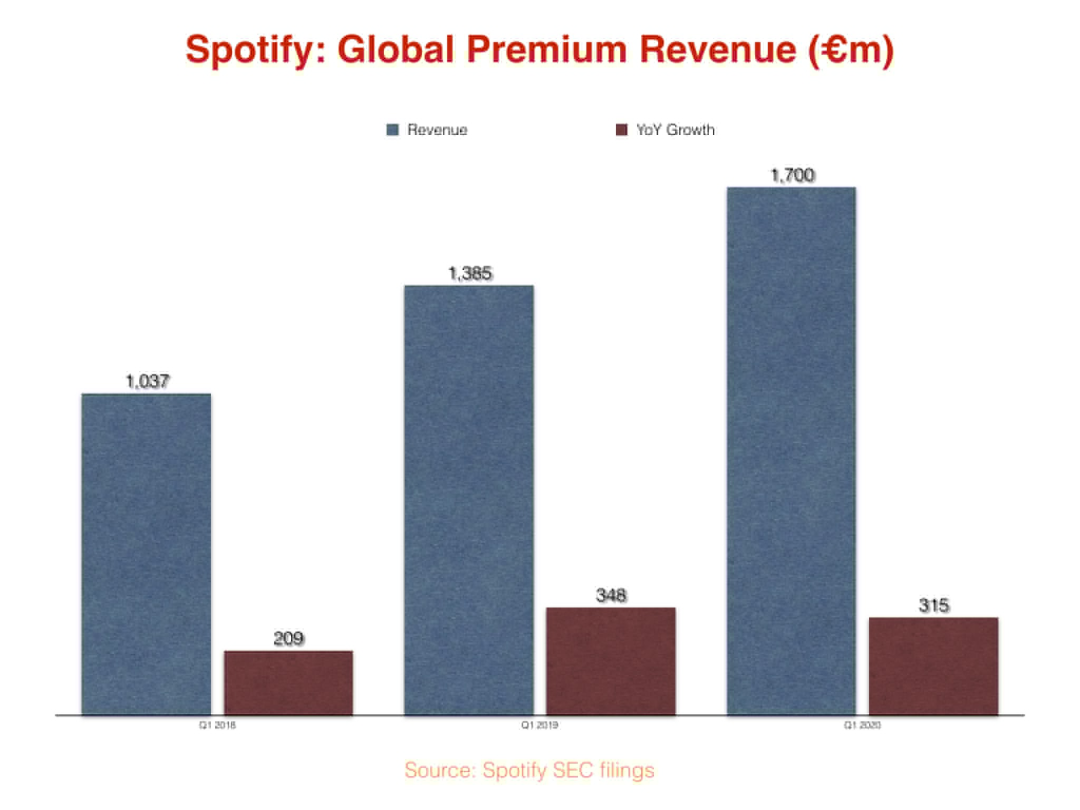

其中,付费用户达到了1.3亿,与2019年第四季度相比,增加了600万。同比2019年第一季度,2020年第一季度的付费订阅用户增加了3000万,同比增长了31%,增速依然喜人。

但我们知道,任何产品都有其发展的生命周期,即便Spotify仍然在全球不断扩张,其用户数也在持续增长,而也有迹象也表明,Spotify正在遇到增长危机。

01 付费人数还是ARPU,如何评价Spotify的付费业务?

5月4日,IFPI发布了《2019全球音乐报告》。数据显示,2019年,全球录制音乐市场达到202亿美元,其中流媒体为114亿美元,占总收入56.1%。

很明显,流媒体已经是整个录制音乐市场的驱动力,但我们注意到,这个驱动力的动能似乎不如以前了。对比可知,相比2018年的92亿美元,2019年的流媒体收入增长了22亿美元,而较2017年的65亿美元,2018年流媒体收入增长了27亿美元。这意味着,2019年整体流媒体收入(包括音频/视频和广告/付费订阅)比上一年减少了5亿美元,年度增长呈放缓趋势。

流媒体增长放缓的大背景,也反映到了Spotify的订阅业务增长上。

剔除外汇汇率的影响,Spotify在2020年第一季度的付费用户月度ARPU(人均付费)同比下降7%至4.42欧元。相比Spotify 2008年在欧洲推出了每月9.99欧元订阅价格,现在全球平均每个付费订阅用户每月只需支付不到一半的价格,而这也是自2008年以来,Spotify的ARPU的历史最低值。

其实Spotify的付费用户ARPU近年来一直在下降,但从订阅用户数来看,却是处于增长状态的。而如何评价Spotify的业务发展,是处于上升还是下降阶段,取决于选择的维度。当我们将视角放到付费订阅人数的增长上时,2020年第一季度同比增长的3000万人数显然要比2019年第一季度同比增长的2500万要高。

股票分析公司Arete research的分析师Richard Kramer就向Spotify的CEO Ek Daniel Ek提出了疑问,Spotify如何确定其付费订阅用户在主要市场现在并未达到饱和。

从用户数据上看,Spotify在北美、拉美和欧洲等成熟或较成熟市场的增长日趋饱和,已处于一个平台期,而为了进一步吸引用户订阅,Spotify也在这些市场采取了更多的促销活动。

例如,Spotify与美国电信运营商AT&T达成合作,加入了Unlimited&More Premium活动,选择这一捆绑套餐活动的用户无需为Spotify的订阅服务额外付费。不仅如此,AT&T的普通用户还可以申请Spotify为期6个月的免费高级订阅。

除此之外,Spotify还拥有学生优惠和家庭套餐。据了解,美国的学生用户每月仅需4.99美元的订阅费用;美国用户在使用“家庭计划”时,六个人一个月仅需要14.99美元。

华纳音乐集团CEO Cooper曾针对这一趋势毫不避讳地评价道:

“艺人和音乐在这样的增值模式中贬值,滥用的家庭计划和其他促销手段都是在以牺牲创作者的利益为代价。”

除了在主力市场的大幅度促销外,Spotify也在全球不断扩张来发掘新用户,中东、非洲等新兴市场中的价格定制也拉低了全球付费用户的ARPU。

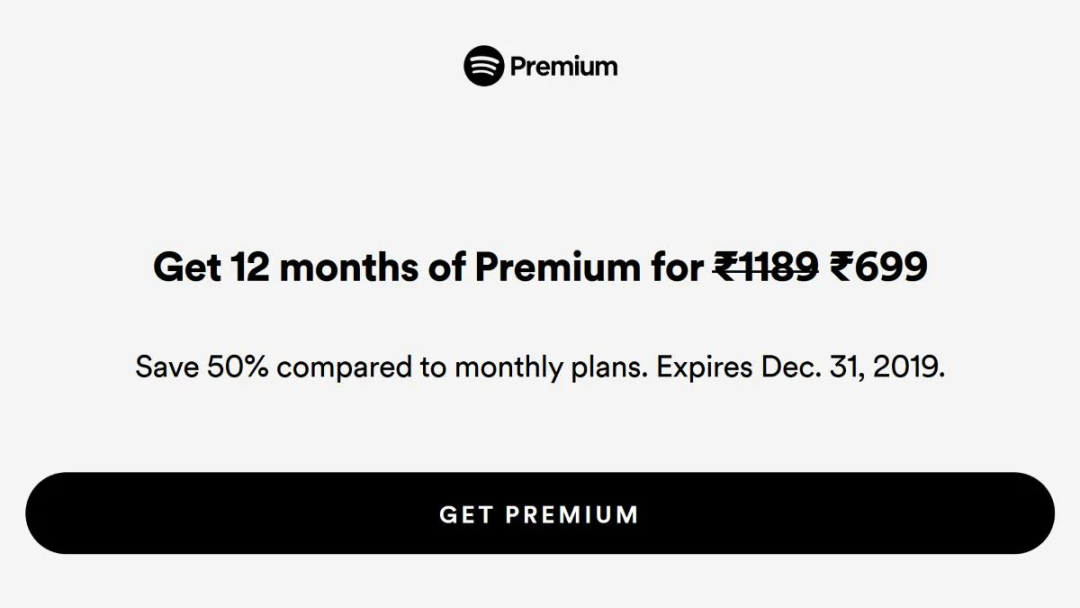

例如,Spotify在印度的年度订阅价格原为1189卢比(约15.6美元),之后的促销价低至699卢比(约9.20美元)。而Spotify在南非推出的家庭计划每月的费用为99.99南非兰特(约5.35美元),可绑定六个账户。

当然,在全球战略、营销策略和汇率、通货膨胀等多方面的影响下,我们不能仅凭ARPU来评判Spotify的订阅业务增长放缓。在全球流媒体业务增速放缓的大背景下,尽管Spotify的表现已经可圈可点,但降价带来的营收空缺始终是一个不小的代价。

02 Spotify的市场份额游戏,养肥了再杀

在全球音乐产业受到疫情重创的同时,Spotify的逆势增长给从业者和投资者们带来了信心。Spotify创始人兼CEO Daniel Ek在4月29日提到:

“我们的主要策略还是增长,而不是最大化收入。我们将抓住消费者从传统广播转移到在线音频的机会。”

Spotify的整体策略是“玩市场份额游戏”。换句话说,就是先吸引用户使用服务,扩充自己的用户群,直到成为行业主导者,最后再调整价格。根据媒体市场分析公司Midia的数据,按付费用户计算,该公司拥有36%的主导市场份额。毫无疑问,Spotify已经引领音乐流媒体这一垂直市场。

在全球市场战略中,Spotify不仅仅是在印度等新兴市场下调价格,在部分发达国家的市场中,Spotify已经开始进行上调价格的试水。例如2018年7月1日起,Spotify上调了挪威地区的高级订阅、家庭计划和学生优惠价格。

从挪威的市场情况中,我们可以预见流媒体发达市场的一些情况。

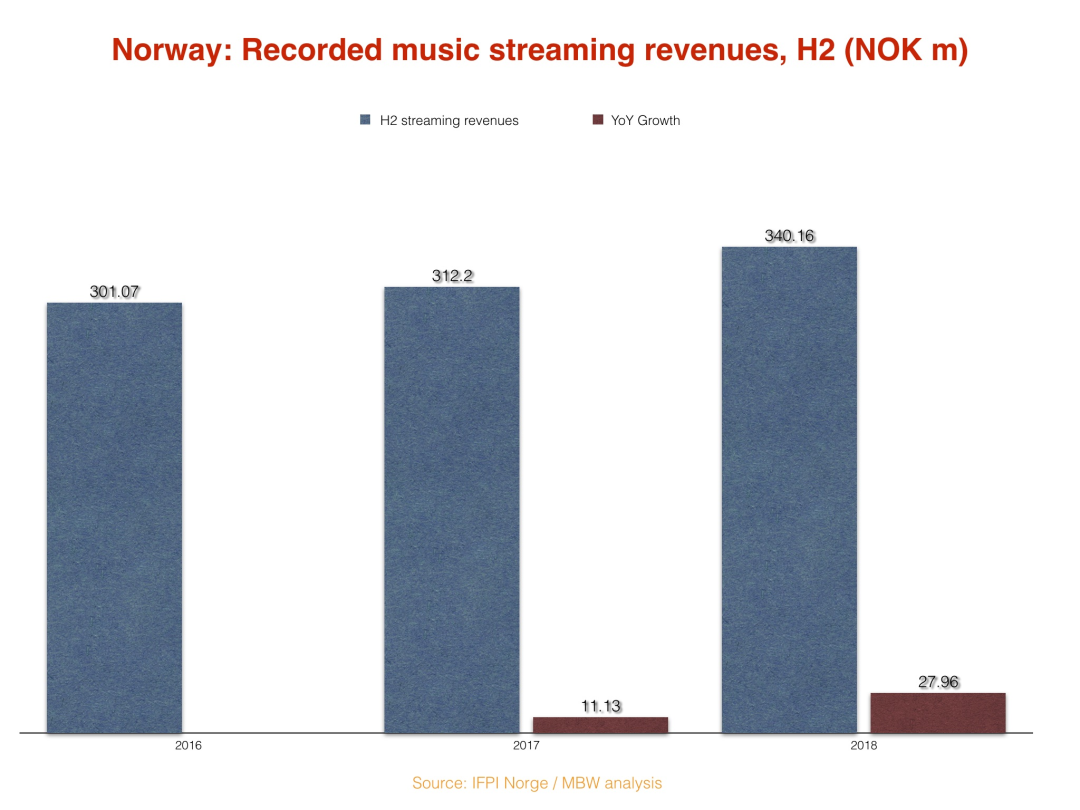

业内人士指出,Spotify在挪威本地遥遥领先,市场份额大概在80%至90%。如今,挪威标准的订阅费用为每月109挪威克朗,折合12.12美元,比之前的价格点99挪威克朗高出10%。同样,每月的家庭计划订阅费用从159挪威克朗上调至169挪威克朗,学生优惠价格从49挪威克朗上调至54挪威克朗。虽然Spotify的CFO麦卡锡称“这仅是一次测试”。然而,至今挪威地区的价格并没有调回原价。

根据IFPI的数据,挪威整体录制音乐市场收入长期以来保持着小幅度的增长,例如2017年增长了3.7%,2018年仅增长1.9%,达到7.407亿挪威克朗(约8300万美元)。同时,流媒体在录制音乐市场中的增长也趋近饱和,2017年底,流媒体占市场上所有录制音乐市场收入的85%;到2018年底,这一比例攀升至89%;2019年年底,流媒体的的销售额为7.34亿,市场份额为90%。

那挪威地区的价格上调,到底有没有给Spotify在当地的增长带来负面影响呢?

根据IFPI和MBW的统计,挪威去年下半年的流媒体收入同比增长几乎是2017年下半年的三倍。不仅如此,Spotify订阅价格的增长还拉动了挪威整体音乐行业的增长。2019年挪威的整体音乐录制市场为8.12亿挪威克朗,比上一年增长9.6%,是近三年来增长率最高的一年。显然,Spotify的提价不但没有对当地市场造成负面影响,反而起到了拉动作用。

2019年8月15日,彭博社报道,Spotify计划在其总部所在地瑞典将上涨13%的家庭计划价格。Spotify 前CFO麦卡锡当时表示:

“我们可能在各个市场中有机会测试价格弹性,但策略不会有所改变。例如挪威,我们看到增长出现了短暂的放缓。几周后,增长恢复到了历史水平,客户流失率没有任何不利的变化。”

事实上,与竞争对手苹果、亚马逊、Youtube相比,Spotify的不同之处在于,音乐是Spotify的主营业务,因此其需要找到更多盈利途径。针对经济发达市场来说,在流媒体市场趋于饱和后,在Spotify的市场份额占据主导地位的情况下,这样的提价行为也可以理解。

古典音乐流媒体服务Primephonic委托第三方专业研究和咨询机构YouGov PLC对美国1000个18岁以上的消费者进行调查。受访者被问及是否愿意为“真正满足其需求”的服务支付超出标准9.99美元订阅费的费用,有超过52%的付费用户回答“是”,其中一些人表示甚至愿意每月交纳20美元以上的费用。

正如前文所提到的,Spotify在发达市场进入了平台期。针对北欧这样的发达国家,当Spotify在当地已经占据主导地位后,订阅价格上调已经成为必然趋势。而另一面,在新兴市场的价格敏感地区,音乐流媒体的付费转化率一直低迷,该市场的音乐付费增长还需要时间,因此Spotify的全球ARPU连年下降可能持续很长一段时间。

03 全球播客市场即将迎来一番激烈厮杀

今年2月,Spotify CEO Daniel Ek在博客中提出了新的发展战略:“音频,而不仅仅是音乐,将成为Spotify的未来。”该战略的调整,缘自音乐流媒体增速放缓、广告收入的焦虑以及版权成本的控制。

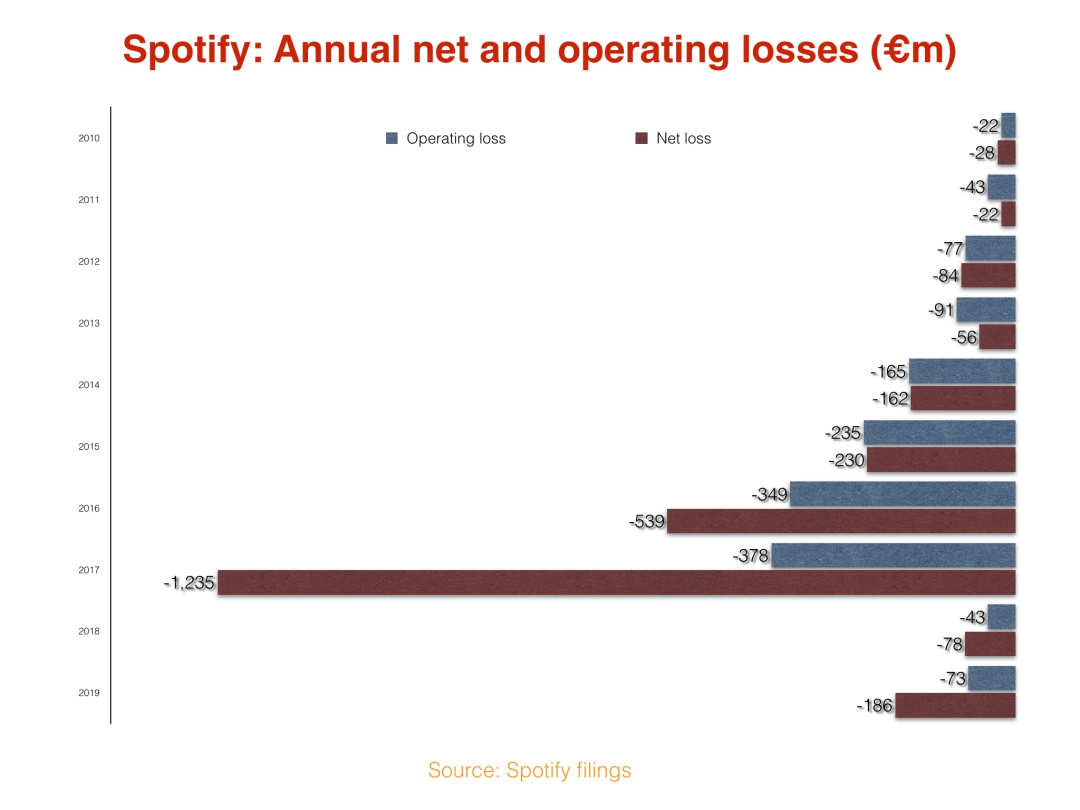

根据MBW的报道,Spotify从成立以来一直处于亏损状态,其在过去十年中的累计年度净亏损总计达26.2亿欧元,按今天的汇率计算约为28亿美元。但是Spotify业务的高速增长,理应让其越来越具备盈利能力。

在全球音乐流媒体增速放缓、竞争日益激烈的大环境下,spotify不得不寻找新的盈利点。

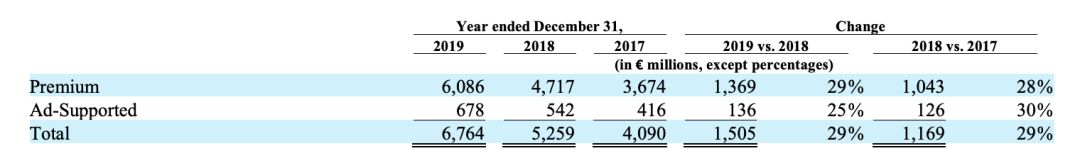

Spotify的广告收入一直不尽如人意,从2017-2019年,广告业务的年收入占比一直在10%左右。Ek在近期接受彭博电视台采访时表示,最近一年,美国广播业产生了约180亿美元的广告销售额。

Spotify的策略就是广告业务拓展至播客领域。目前,Spotify已经将广告安插在原创播客节目里面,然后由播客主持人将广告读给听众,这甚至打破了Spotify一直以来坚持的永远不会向付费用户推送广告的立场。

而在加速收购播客公司的同时,Spotify也在不断更新自己的广告销售业务。今年4月,Spotify将自助广告业务Ad Studio扩张至全球。根据数据,2019年Ad Studio的使用量比去年同期增长68%,广告数量几乎翻了一番。

播客除了能在广告业务上带来新的发力点,还能解决Spotify的商业模式问题。分析师Ben Thompson在2018年就通过分析成本和营收,指出了“Spotify的利润率完全掌握在唱片公司的手中,即使在利率变动之后,不仅无利可图,亏损也还在增加”。

这是由于Spotify的商业模式中的边际成本很高,这是由于每多卖出一份音乐,都要付给唱片公司多一份版税。而想要降低边际成本,必须三大唱片公司都同意降低版税。但是就目前的形势来看,不论是唱片公司还是歌手,都认为流媒体平台的版税费用过低,显然不愿意做出让步,降低版税的路子目前并不好走。

因此,Spotify转型在线音频,某种意义上也是为了摆脱唱片公司的”控制”。由于播客由个人制作者控制,且不需要授权下载就可以被任何人播放,其成本显然要远远低于音乐。

Spotify创始人兼CEO Daniel Ek在公司的博客中写道,“尽管目前看来播客仍是一块相对较小的业务,但这个领域其实蕴藏着很大的增长潜力”。播客分析公司Chartable进行的一项调查发现,新播客节目的数量正在迎来井喷式的增长,2018年,播客节目数量突破20万大关,发展迅速。Chartable表示:传媒领域正进入“播客黄金时代”。

值得注意的是,越来越多的音乐流媒体平台也开始加码播客市场,去年Pandora以1.45亿美元的价格收购了Spotify的广告网络合作伙伴AdsWizz,Apple Music也依托苹果公司的资源加大了对原创播客内容的投资力度,TME也在日前宣布将“长音频”作为未来发力方向。在用户红利见顶、版权争夺激烈、音乐付费转化有待提高的现状下,另辟蹊径来增强自己的业务盈利能力十分必要。可以预见的是,播客市场即将迎来一番激烈的厮杀。

除此之外,短视频社交业务继续冲击音频社交也是全球音乐流媒体遇到的问题。就在5月7日,海外媒体报道Spotify正在测试视频播客,这也意味着Spotify即将试水短视频领域。

一边是音乐流媒体增势变缓、付费用户APRU降低,一边是播客业务的未知前路,Spotify的战略转型不仅事关公司的营收和股价,而在音频领域的争夺也让全球音乐流媒体领域的同行们站在了同一个战壕。

作者:贰叁叁;公众号:音乐先声

本文由 @音乐先声 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自 Unsplash,基于CC0协议。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益