消费贷款,走入了死胡同?

编辑导语:近日,最高法拟调整民间借贷利率上限,业内紧急讨论应对,舆论场里却没能掀起浪花。失宠于舆论,说明消费金融正走向成熟,变得模式清晰,未来可预测。但成熟都有两面性,好的一面是有共识、有规则,消除了冲击性和破坏性,坏的一面则是有惯性、有惰性,失去了多样性和灵活性。在快速变化的时代,惯性太强容易把车开进死胡同。

一、风控的四大问题

凡事均有利弊。有些弊端,在行业初期不明显,无碍大局;到了一定阶段,就会被激活,显现出杀伤力。

大数据风控之于消费金融便是如此,早期几乎全是优点,随着外部环境的剧烈变化,弊端显现,一些优点也在变缺点。

贷款的关键是风控,风控的核心可归结为四大问题:谁在贷款?贷款干什么?拿什么还款?还不上怎么办?

在这四大问题上,传统风控与大数据风控给出了不同的解决方案。

传统的消费贷款流程,强调资料证明。申请消费贷款时,银行要求借款人提供在职证明、收入证明、公积金缴费记录,甚至还要查验户口。这些证明文件,能很好地解决“谁在贷款”“拿什么还款”的问题,但手续繁琐,体验较差。

引入互联网技术后,大数据风控用数据取代了这些繁琐的现场手续;便利了借款人,大幅提升了借款效率;满足了消费场景对付款时限性的要求,促进了消费贷款与消费场景的融合。

对于“还不上怎么办”,传统风控强调以抵押担保为抓手。只有借款人收入稳定(如公务员、国企员工、大型企业员工等)且借款金额不高时,银行才会妥协,发放纯信用贷款。

相比之下,大数据风控仍然以数据为抓手,摆脱了对抵押担保的依赖,大幅降低了借款门槛,推动了消费贷款普惠化。

至于“贷款干什么”,无论传统风控还是大数据风控,都未给出解决方案,面临相似的困境:房贷、车贷、消费贷的用途是可控的,现金类贷款难以监测用途。

总的来看,大数据风控更强调便利性、突出普惠性,在上行周期,给增长松开了枷锁,引领了消费金融大发展;但大数据风控也有自身的问题,行业高增长既掩盖了问题,又拖延了问题的解决,到了下行周期,这些问题开始被放大。

二、大数据风控的“一体两翼”

传统风控,以收入和抵押物为核心抓手,大数据风控给出的解决方案,可以总结为一体两翼策略:以“群体风控”为主体,以“定价覆盖风险”、“催收覆盖不良”为两翼。

所谓群体风控,是指重群体、轻个体。

就单个借款人看,大数据风控做不到精准识别,偏差大(这里仅评价行业一般情况,不同机构间的大数据风控能力有显著差异),相比传统风控手段有差距;但胜在效率高、门槛低,借款人数量足够大,客观上把单个借款人风险湮没在群体之中。

2016年前后,国内居民杠杆率低,且消费金融处在风口期,借钱容易,借款人个体层面的信用风险很低。只要群体层面借款人的财务状况不恶化,模型差一些也能凑合用,不会出大问题。

此时,很多机构的大数据风控,追求的是反欺诈能力。相比传统风控模式,大数据风控接触的不是活生生的人,而是姓名、手机号、身份证号、银行卡号等构成的虚拟字符串。

一旦虚拟字符串与真实借款人的映射关系被篡改,如身份证显示为A,实际借款人却是B,就会产生骗贷问题。

综合利用人脸识别、黑名单、网络图谱等手段,大数据风控可以把业务线上化释放出来的猛兽(骗贷风险)重新关进笼子里。但很多机构的大数据风控,对信用风险评估始终重视不足,“只要不骗贷,谁都可以贷”。

所谓“定价覆盖风险、催收覆盖不良”,是指在“拿什么还款、还不上怎么办”的问题上,大数据风控并未给出直接解决方案,而是依靠较高的利率定价、积极的催收进行风险补偿。

大数据风控的“一体两翼”,前几年运转良好;这两年环境快速变化,“一体两翼”正由助力变阻力。

三、隐患在凸显

从宏观环境看,这几年居民杠杆率快速上升,导致借款人群体的信用风险不可逆地攀升。疫情之后,失业率上升、收入增速下滑,更是雪上加霜。

此时,行业面临的不再是中低信用风险的借款群体,“群体风控”策略,正失去对行业的庇护力。

当借款人违约概率普遍增大时,单个借款人的信用风险识别能力,就成为消费金融类机构的核心竞争力。

一旦金融机构正视信用风险评估,会发现难度比想象中要大:高质量、多维度的数据获取难度在加大,动态变化的环境对数据解析能力的要求也在快速提高。除非前期一直持续进行试错、投入,一直进行模型升级迭代,临阵磨枪是没用的。

“定价覆盖风险”、“催收覆盖不良”,则因监管介入而不同程度失效。

这两年,消费贷款利率定价屡屡受限,早期没有限制,导致高利贷泛滥;之后是36%的红线,倒逼高利贷平台退出市场;当前又在研究上限下调,以降低实体经济融资成本。

随着定价的不断下移,刨去资金、营销、运营等刚性成本后,留给风险成本的空间越来越小了。当定价覆盖风险不可行,放贷机构只能抛弃中高风险借款人,或依靠抵押担保进行风险兜底。

业务空间,正逐步收窄。催收覆盖不良,效力也已大幅削弱。

疫情之下,不少消费贷款机构被“反催收联盟”钳制,连正常催收都受影响。催收,再也不是解决“还不上怎么办”的致胜法宝。

以上种种,环环相扣,让“一体两翼”从助力变阻力。消费金融,正经历着严峻考验。一些机构的逾期率仍能保持低位,更多机构的利润,几乎被拨备吞噬殆尽。

四、扩张的惯性

很多消费贷款机构,却仍活在过去“高增长、低不良”的幻觉中,过去的美好明明是风口红利,却误以为是自身风控能力超强。当对自身实力存在误解时,消费贷款机构往往会把外部挑战看作机遇,逆势而行,保持扩张的惯性。

这两年经济下行,削弱借款人的收入偿债能力;大量非持牌放贷机构破产离场,削弱借款人的借新还旧能力;利率定价中枢下行,削弱中高风险群体的融资能力;互联网贷款上征信,让多头借贷无所遁形……

一边是借款需求下降,另一边是借款人整体风险上行,消费贷款机构在这种情况下逆势扩张,会带来一系列连锁反应。

举例来说:KPI指标100亿,行情好的时候,业务部门能轻松营销200亿,给风控部门留有较大的挑选空间,业务与风控能和谐共处,互为促进;当前环境下,业务部门费心费力只营销来120亿,风控部门几乎没了挑选余地,自然会对抗加剧。

此时,公司层面如果重视风控,会牺牲KPI保风控,接受规模的缩水。但如果对行业环境缺乏清醒认识,基于扩张的惯性以及逆势做大份额的诉求,公司层面很可能牺牲风控保KPI,必然要走入死胡同。

不幸的是,很多机构既缺乏自知之明,也有扩张的惯性。随着大数据风控“一体两翼”逐步失效,即期越追求增长,未来越会以苦涩收场。

五、空间还在,但要换个活法

当然,也不是不能追求增长。增长空间还在,但增长的来源发生了改变。

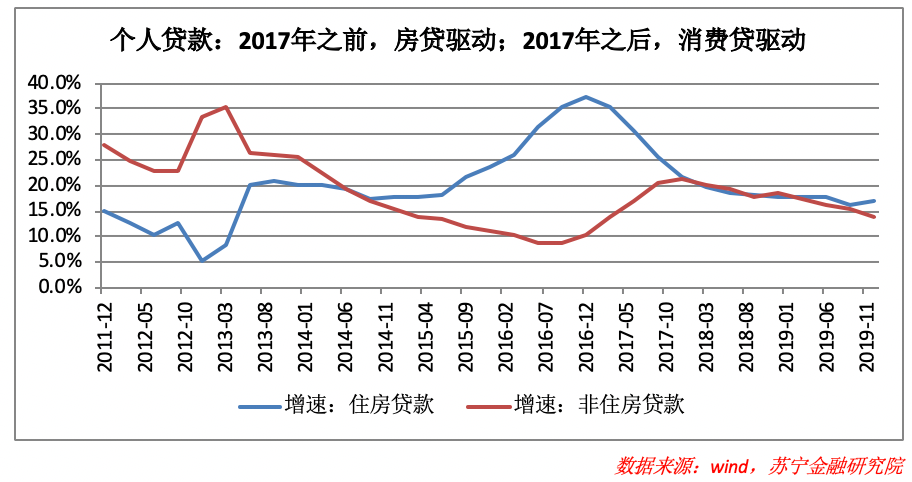

从我国居民负债结构看,2017年之前,个人贷款高增长主要是房贷驱动;2017年之后,房贷增速开始下行,消费贷接棒,成为居民杠杆率持续高增长的主要驱动力量。

当前,监管机构对控制居民杠杆率三令五申,宏观经济形势和收入增速也不支持杠杆率继续大幅攀升,依赖于用户下沉的增长模式,已经走入死胡同;未来的增长,更多地要靠中高收入群体的负债调结构。

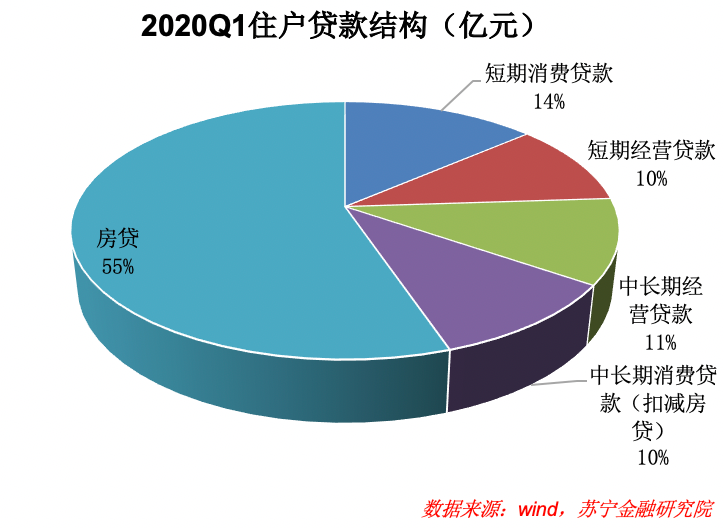

消费贷款并不是居民杠杆的全部,住房抵押贷款才是大头。即便控制居民杠杆率不增长,也可以通过内部调结构为消费贷款挤出空间——即居民房贷还本付息留出的存量缺口,由消费贷进行增量填补。

不过,既然消费贷款的增长源于房贷下降产生的缺口,也就是说增长主要依赖的是有房群体和有实力购房的群体。与过去几年依赖下沉用户、边缘群体的增长逻辑是完全不同的。

这个时候,考验的不再是谁敢下沉、谁敢放贷,而是谁能有效激活中高收入群体的借贷欲望。

靠什么激活呢?消费场景。

过去几年的消费金融,是现金贷的风口;未来几年的消费金融,得场景者得天下。鉴于不同消费贷款机构对场景的把控力差异很大,新一轮的洗牌开始了。

#专栏作家#

薛洪言,公众号:洪言微语,人人都是产品经理专栏作家。苏宁金融研究院副院长、硕士生导师,关注互联网金融、金融科技与银行转型领域;公众号:薛洪言微语

本文原创发布于人人都是产品经理,未经许可,禁止转载。

题图来自 Pexels,基于CC0协议。

起点课堂会员权益

起点课堂会员权益

感觉分析的不太对,就常识来说中等收入家庭或者有房家庭收入支出稳定,不会进行消费贷。消费贷用户一般为年轻群体,刚刚工作,无积蓄。

写得挺好的