新加坡支付监管及支付牌照梳理

编辑导语:在上一篇章:新加坡支付体系梳理中,笔者对新加坡的支付市场进行了概要性的梳理与说明;在本篇中,笔者将对新加坡的监管及牌照进行进一步的说明,我们一起来了解一下。

本文将对新加坡的监管及牌照进行进一步的说明,跟中国类似,做支付,第一件需要考虑就是当地的监管环境,还有牌照的事情,不然干着干着就违法了。

一、监管机构

涉及支付的监管机构主要有金融管理局(简称MAS),此外还有新加坡清算所协会(Singapore Clearing House Association)和新加坡银行协会(Association of Banks in Singapore);由于发牌方是MAS,所以我们常规上理解的监管机构就是金融管理局(MAS)。

金融监管机构MAS大致相当于我们的一行三会(人行、证监会、银监会、保监会),MAS用了许多年时间,陆续颁布和实施了包括银行法、保险法、证券法、期货交易法、基金管理法、外汇交易法等在内的一火车皮金融律法,对新加坡所有金融机构和持有资金服务牌照的公司履行监管职能,还包括对财富管理、信用评级等准金融类机构的管理。

二、法律法规

2006 年以前,新加坡一直没有覆盖整个支付体系的立法。新加坡金融管理局MAS对支付体系的监管规定散见于《银行法》、《汇票法》以及一些非正式的、合作性的文件中。

随着金融业的不断发展,MAS 逐渐认识到支付体系对于货币政策、金融稳定和公众利益的重要性。

在经历了多年的酝酿、起草、修改和完善的过程后,MAS 于 2006 年颁布了《支付体系监督法》(PS(O)A),为其监管支付体系提供了统一的法律基础。

新加坡根据 2006 年颁布的《支付体系监督法》(PS(O)A)和 1979 年颁布的《货币兑换和汇款业务法》(MCRBA),监管各类支付服务;前者主要针对辖区内重要支付系统、储值类支付工具(SVF)做出统一规定,后者则对开展汇款类业务的企业设立了牌照等监管要求。

随着支付领域创新的演进发展,新兴支付工具和业务模式使得这2项法案(06年颁布的《支付体系监督法》和79年颁布的《货币兑换和汇款业务法》)所调整的业务边界日益模糊,在监管范围之外的新兴业务带来了新的风险。

新加坡废除了之前的2部法律,并且经过了更新(在上一篇中有提到2017年的一个版本),颁布了新的法案,现在最新的版本是2020年生效的《2019支付服务法案》(后文中提到的《支付服务法案》均指这个版本),

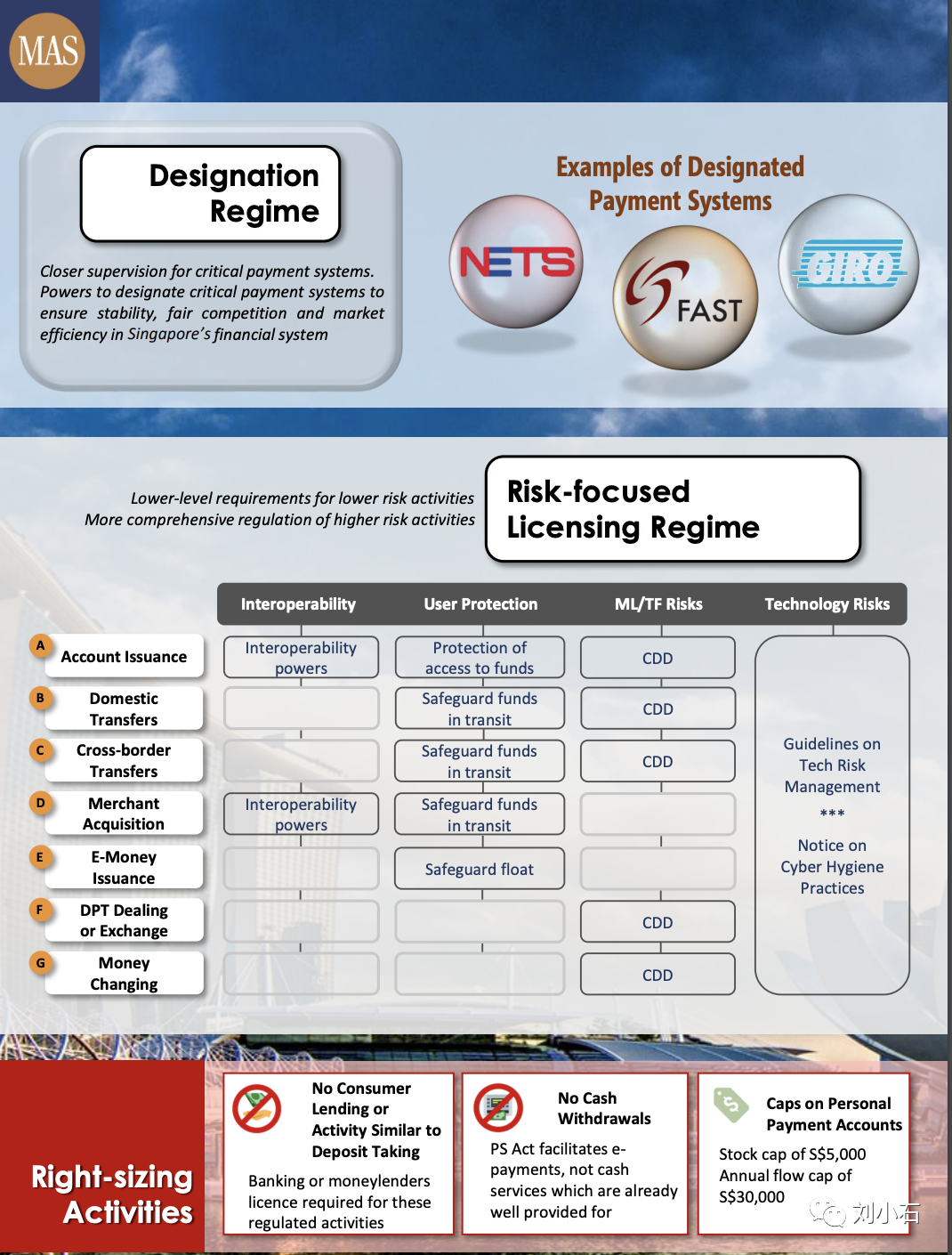

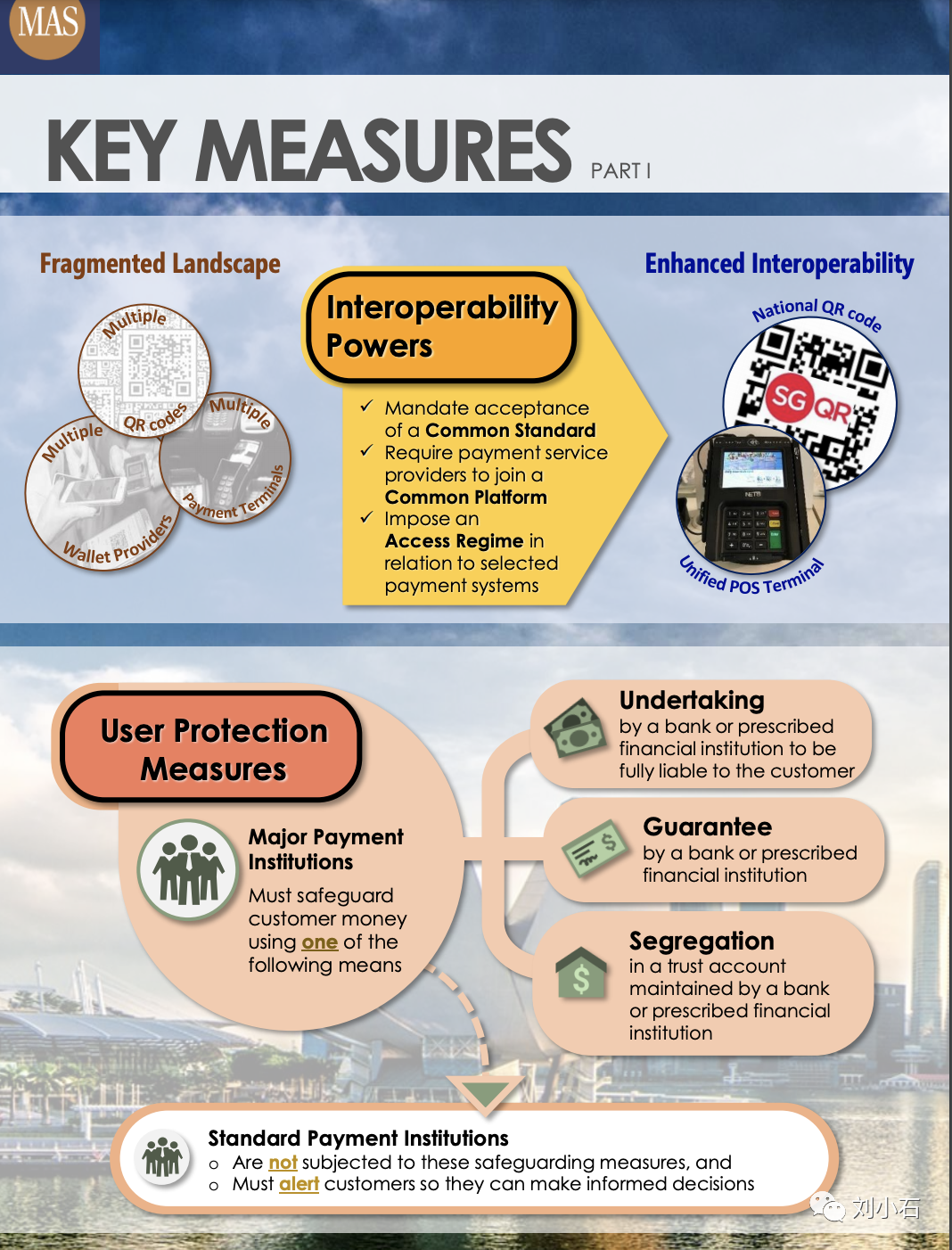

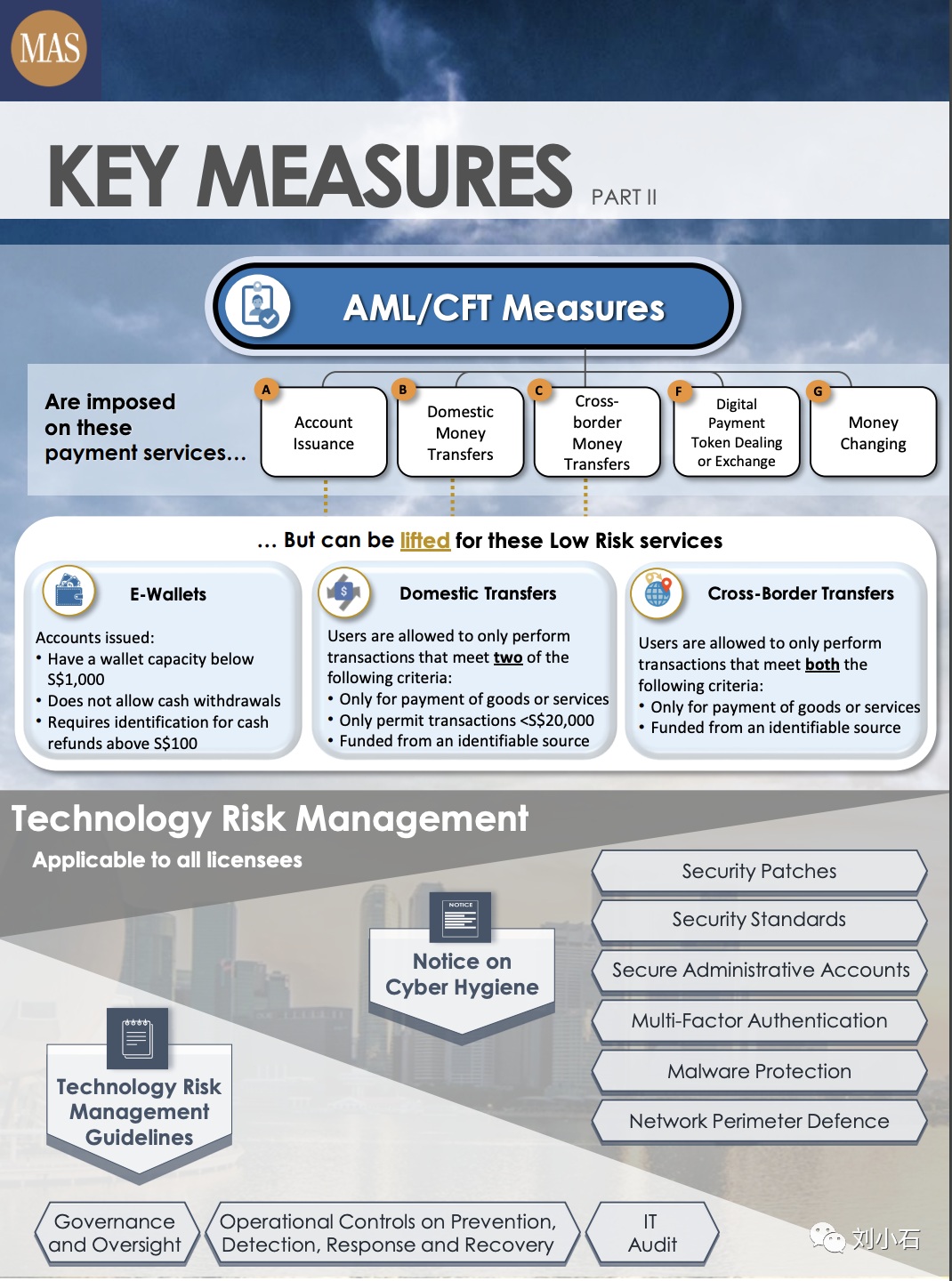

新的《支付服务法案》对之前的《支付体系监督法》和《货币兑换与汇款业务法》进行了合并,它提供监管确定性和消费者保障,同时鼓励支付服务和金融科技的创新和发展。

在新的规定中,将支付进行了分类,一类是支付服务商,支付服务商提供收单、汇款、账户发行等服务,也是我们下文主要讲的;另一类是支付系统,这个支付系统可以理解为我国的清算系统,如银联、网联等,支付系统促进了参与者之间或参与者之间的资金转移。

由于支付系统与消费者、商户的关系不大,主要是底层的金融基础设施,所以下文主要说的支付服务商。

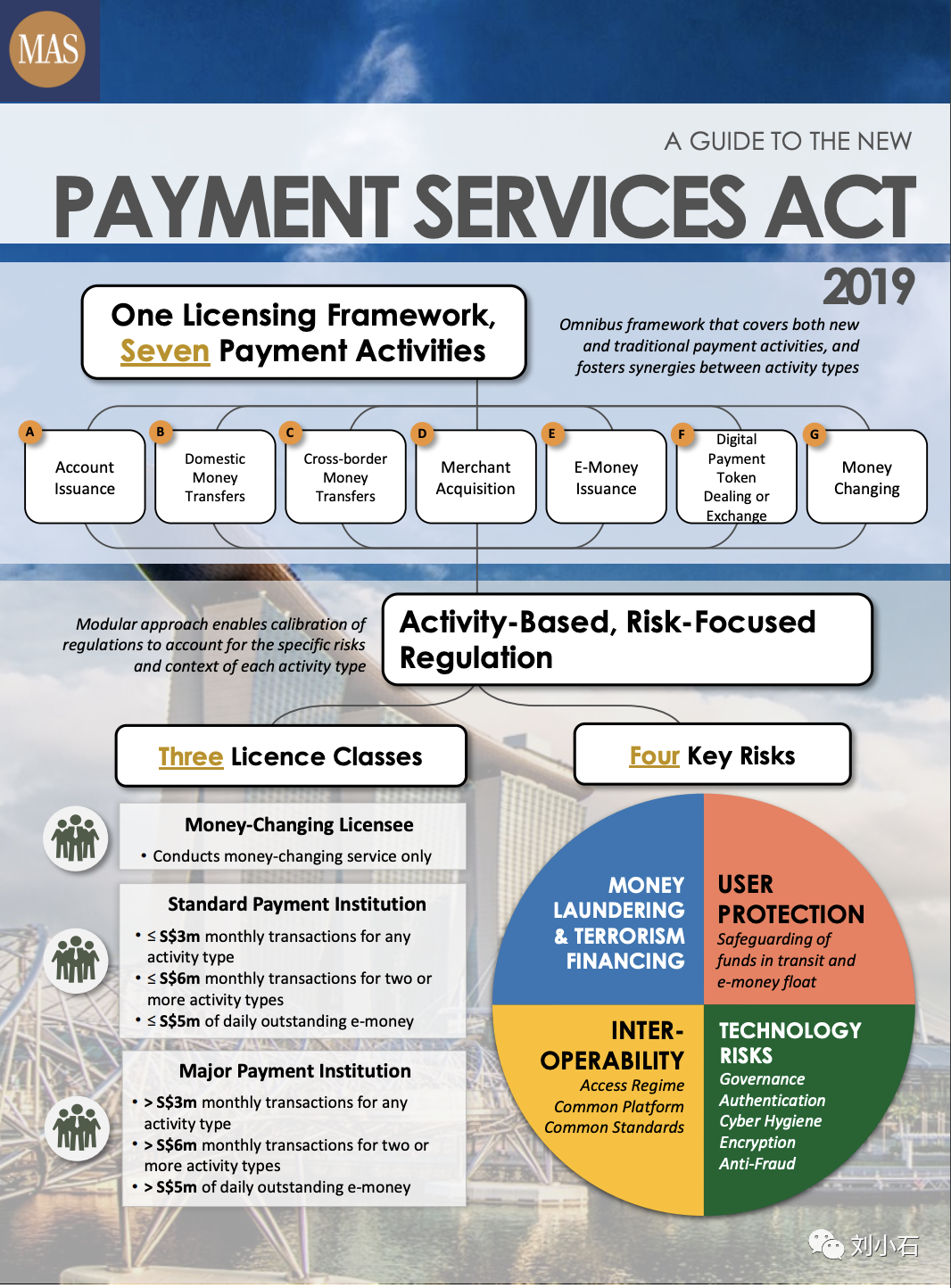

MAS为新的《支付服务法案》制作了一个信息图,非常详细,这里贴一下:

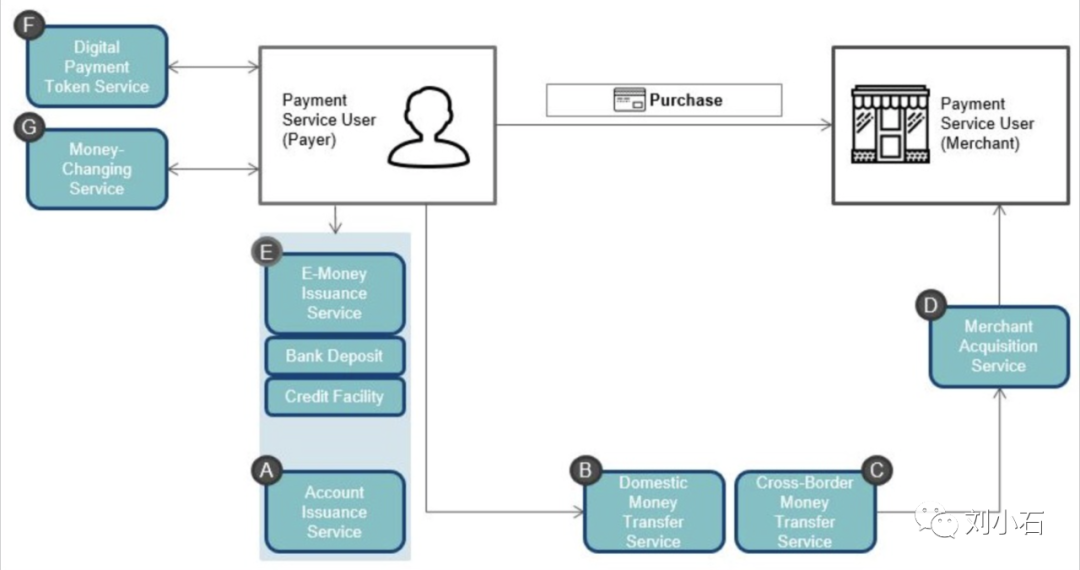

三、支付牌照分类

涉及到支付服务商的牌照总共有3类:

- 货币兑换许可(Money-Changing Licence);

- 货币兑换被许可人只能进行货币兑换服务;

- 标准支付机构许可(Standard Payment Institution Licence)(简称SPI);

标准付款机构能够执行低于指定阈值的多种付款服务:

大型支付机构许可(Major Payment Institution Licence)(简称MPI)。

主要的支付机构能够进行多种支付服务,而对交易量或浮动金额没有任何限制。

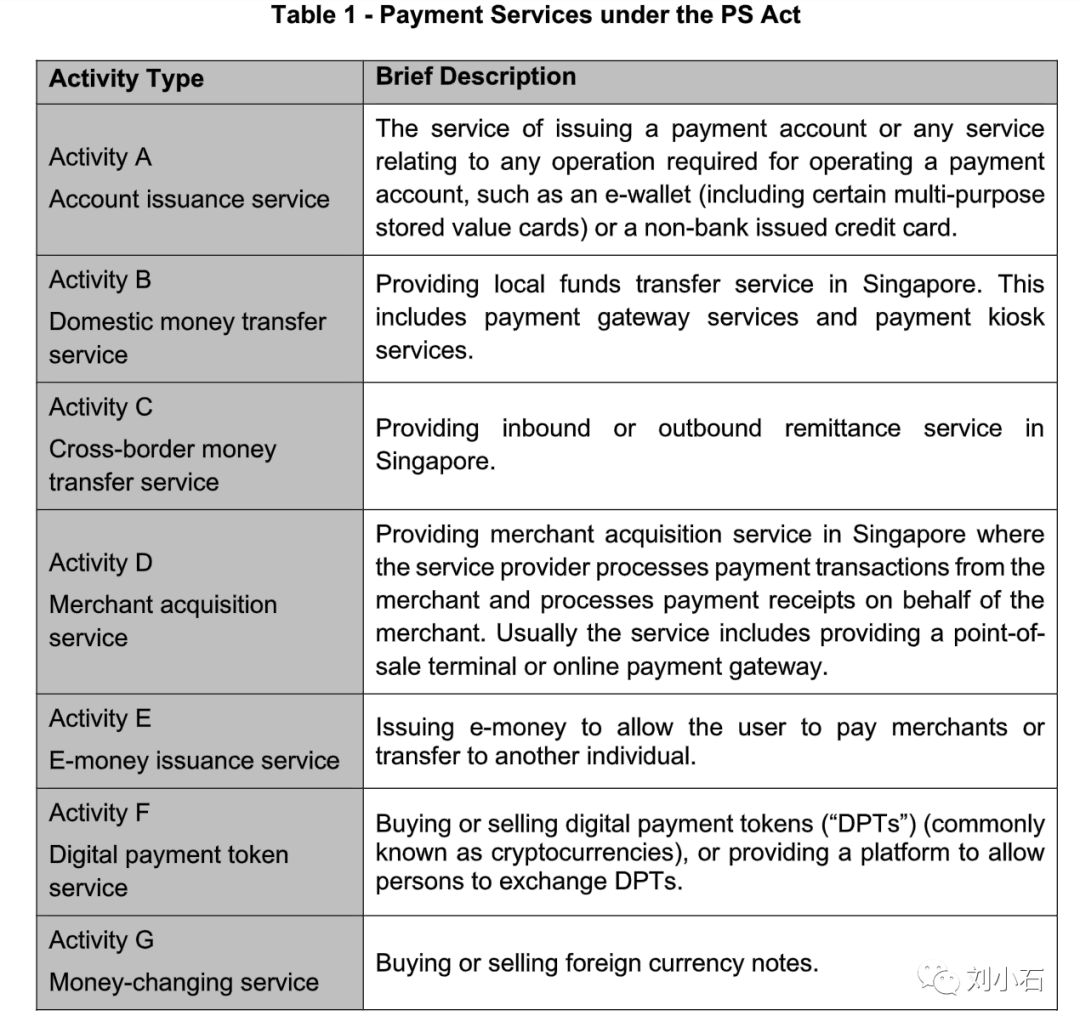

然后新加坡针对这3类牌照,又拆分了7种活动,我找个中英文都有的版本,中文在翻译上会有一些问题,同时由于境外的国家对一些名词的定义可能与国内的理解略有出入,以英文的为准吧。

这里举个例子说明,比如你申请大型支付机构的牌照(MPI),然后你可以在申请牌照的时候,申报以上几种活动,即你准备用牌照来做什么业务,比如做收单、做钱包、货币兑换、数字货币等;你可以全部都申报,但监管不一定全部都批准,监管也是需要看合理性和必要性的。

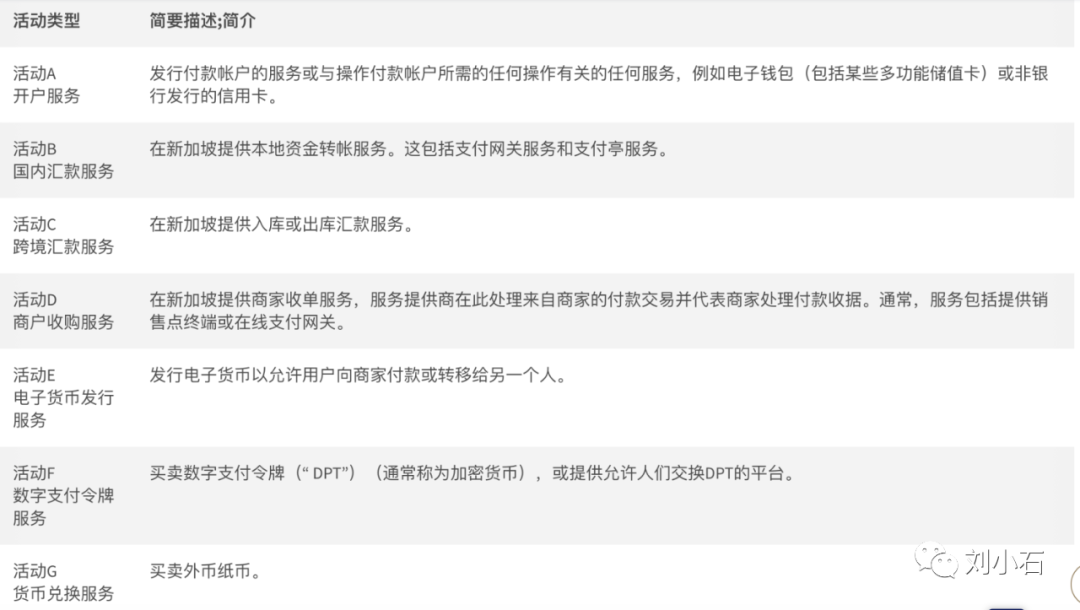

下图将7种服务全聚合了,并说明支付服务商如何与商家、还有消费者之间的交互:

四、如何申请牌照

1. 谁可以申请牌照呢?

那么哪些公司可以申请牌照呢,我们以申请大型支付机构为例,另外的2个大同小异,以下是当地的要求:

- 申请人必须是在新加坡注册的公司或在新加坡注册的外国公司。

- 申请人必须具有永久性营业地点或注册办事处。

- 申请人的最低基本资本必须为S $ 250,000。

申请人的董事会应具有:

- 至少一名新加坡公民或新加坡永久居民的执行董事

- 至少1位是新加坡公民或新加坡永久居民的非执行董事,以及至少1位是新加坡就业准证持有人的执行董事。

在评估申请时,MAS会根据申报的实际情况,作不同的考虑,也就是说,并不是只要你满足了以上条件,就一定能申请到。

在评估申请时,MAS会考虑以下因素:

- 控制人和董事的适当性和礼节。

- 治理结构。

- 资格和经验,特别是在经营支付服务业务和遵守法规要求方面。

- 财务状况和往绩记录。

- 业务计划和模型,包括运营准备情况。

- 能够遵守PS法案规定的义务,包括合规,保障,技术风险管理和审核安排。

- 适用的其他司法管辖区的法规状态。

- 对于拥有控股公司的申请人,承诺在新加坡开展业务。

- 是否通过授予许可来维护公共利益。

2. 申请的流程是怎么样的呢?

MAS提供了一个决策树,帮助考虑在进行支付服务时,申请哪个类型的牌照。

当地政府有提供一个详细的申请牌照细节与指引,还发布了类似我国一号文二号文这种的监管文件,可以在政府网站上下载。

3. 收费标准

所有申请人都必须缴费,并且费用不可退还;跟美国的MSB不同,美国有的州是可以退还的。

申请费概括如下:

货币兑换许可证,500新元。

对于标准付款机构,应为1000新元或以下所申请付款服务的总和,以较高者为准。

对于大型支付机构,为1500新元或以下所申请的支付服务总金额中的较高者。

(注:图片中的主要付款机构,即上文提到的大型支付机构)

作者:刘小石;微信公众号:刘小石

本文由 @ 刘小石 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自unsplash,基于CC0协议

起点课堂会员权益

起点课堂会员权益

hello,请问一下在新加坡有界定二清的法规吗?