i美股:58同城投资研报(IPO版)

小编导读:分类信息网站@58同城 (美国投资者称其为“中国的Craiglist”)昨日在纽交所挂牌上市,上市首日大涨41.88%至每股24.12美元。58目前市值19亿美元,CEO姚劲波身价4.4亿美元。近期浑水攻击#网秦#欺诈对中国概念股形成压力,但58看起来并未受到太大影响。

58同城是一家神奇的网站,和分类信息网站的鼻祖Craigslist一样,58为用户提供招聘、租房、二手等生活服务内容的信息交换平台。然而,和Craigslist仅30人的轻模式大为不同的是,它聘用了超过5000人的团队才撬动整个国内市场;它愿意一年砸4亿人民币做广告,树立行业地位;但一开始没被足够重视的信用问题,却成为了平台良性生态建立的制肘……

58同城将于10月31日IPO,发行价格17美元/ADS,i美股投资研报将从业务模式、商业模式、增长策略、竞争风险、财务、公司及股权结构等方面,逐一分析58同城的投资价值。

一、业务模式

————————————————————————————————–

分类信息网站的出现,源于细分领域里,传统线下分类信息广告和线上搜索引擎,已无法满足人们对更高效、更精准获取信息的需要。分类信息网站以一种新的信息发布和信息收集的形式诞生,它相当于一个线上公告栏,在包括房产、招聘、二手车、二手物品置换、黄页等生活服务领域,为个人信息交换和商业信息发布提供了一个本地化的平台。

很多人认为58在招聘、房产领域面临强大的竞争对手。实际上,58抢的并不是垂直网站的份额,而是传统分类信息行业的份额,这个行业以往集中于线下渠道,效率极低,未来很难期待其增长了,信息分类行业的增量将完全取决于线上渠道,58、赶集这类网站作为线上的典型代表,将是该行业最大的获益者。所以,不用特别计较在细分领域,58和垂直网站的差距有多大。

运营数据—

今年第二季度,58同城每独立用户的网页浏览次数PV较去年第二季度翻翻,同时移动端流量增长迅速,大约39.4%的PV来自移动端APP ;每月发帖量达到5640万,每天发布新信息近200万条;活跃商户量近400万,2013年第二季度付费商家数量达29.77万,第三季度35.3万。

58在招股书中披露,目前主要收入来源于招聘、房产和黄页几个领域,集中在北京、上海、深圳、广州、成都几大城市,58缓引了艾瑞数据称,2013年5月,58在房产、招聘及二手车三大垂直领域,月独立用户数均排名在前三。当然,具体到垂直领域,58与细分领域老大的差距也不小。

招聘:在招聘领域,前程无忧、智联招聘等垂直网站占据着该领域主要市场份额,前程无忧2012财年总营收为2.427亿美元,净利润7550万美元,今年第二季度总营收为6590万美元,净利润为1940万美元。

和垂直行业老大相比,58在低端招聘市场享有不错的人气,销售、技工、建筑装潢、美容美发、餐饮、保险等领域的招聘是它们的强项,58同城在招商页面上,专门举了北京连锁餐饮云海肴、韵达快递、泰康人寿等公司的案例,它们在北京几家分店的招聘工作基本通过58同城完成。

房产:58在房产领域的竞争对手要更为强大,搜房2012年营收为4.303亿美元,归属于股东的净利润5580万美元;今年第二季度总营收达到1.441亿美元,归于股东净利润为5540万美元,远高于58同城的整体营收。

但58在房产领域也有它的独特性,和搜房在新房、二手房、及租房全覆盖领域相比,58和赶集主要提供租房和二手房交易信息平台,为中介和个人发布房源信息服务,除了以我爱我家为代表的大型房产中介外,有很多分散的规模较小的中介公司,如恒洋地产、中和信恒等房产经纪人出来单干组建的本地小中介公司,购成了58在房产领域相当大一部分客户群。

而搜房在二手房和租房领域的房源,绝大多数是链家、我爱我家这类大型连锁中介公司提供的,在搜房网,中介主要是通过频繁发帖、刷新的手段,使信息保持更新,单条信息付费推广的使用率非常低,规模较小的中介公司在这样环境下,并没有优势,相反58同城的付费推广模式,能够将这些小中介零散的分类信息,置于检索结果较为靠前的位置。

二手车:汽车网站领域,已经上市了的易车,和即将推进IPO的汽车之家,是垂直领域的佼佼者,两家公司到目前为止竞争态势仍十分激烈,在新车线上营销市场扮演着相当重要的角色,但二手车领域尚未建立明显优势。

比起垂直网站自己动手整合二手车商资源,58同城的平台氛围,在吸引并聚拢分散、甚至混杂的“车贩子”市场上,要容易的多。不少个体二手车商及个人车主,通过在58发布车源以及使用58的推广服务,迅速收到有意向购买二手车用户的反馈。但即使是58,也没有和竞争对手拉开距离,整个二手车市场还处于相当分散和不规范的阶段,二手车网络平台也处于培育期。

二、商业模式

————————————————————————————————–

2.1 产品形态

1)58同城以免费的形式,将个人或企业发布的生活服务信息,以分类的形式聚合在网站上,用户有针对性的主动寻找信息,相比传统的分类广告,线上模式大大提高了用户获取有效信息的效率;

2)虽然在细分领域面对着强大的竞争对手,但58的门槛更低,能为规模较小的企业提供价格低廉的营销的服务,可以看做是垂直网站的补充;当然,免费在降低信息发布门槛的同时,各种虚假欺诈信息成为平台生态的破坏者,客观上对分类信息网站诚信机制的要求非常高;

3)由于58在产品和服务上和对手几乎同质化,护城河较浅,所以行业竞争,主要依赖资本支撑下的迅速扩张和高额营销投入,未来行业格局和竞争态势,难免在资本的推动下再次发生较大变革。

2.2 商业化

在地推和营销的驱动下,2010年到2012年,58同城营收规模从1100万美元增加到4200万美元、8700万美元,三年复合增长率高达185%。根据艾瑞数据,按收入规模统计,58同城的市场份额不断扩大,从2010年的22.7%,跃升到2012年的38.1%。

58同城通过向商家和用户提供免费的信息发布平台,给需求方和供给方搭建了平台,双方可以有针对性的发布和获取信息,这是58的底层生态;在此基础上,58的用户越来越多,流量越来越丰富,越来越多的中小企业开始重视这种针对性更强的线上推广方式。

对于企业用户,他们首先需要有信誉、更多的发帖量和刷新机会、数据分析及客服等服务,这时就产生了针对企业用户的会员收费服务;随着企业用户、个人用户的发帖量,尤其是招聘、房产、汽车类的发帖量越来越多,部分分类的流量高度集中,要想被用户优先看到自己的发帖,排序靠前位置的流量价值提升,于是流量购买的需求产生,企业可以采取竞价及信息置顶的流量购买手段,将自己的信息置于靠前的位置。

所以,58同城目前的货币化采用了用户免费、企业收费的模式。会员费主要满足商家认证、建站工具、优先发帖和刷新、客服及账户管理等功能;在线推广服务则主要包括,精准推广、智能推广及置顶服务。

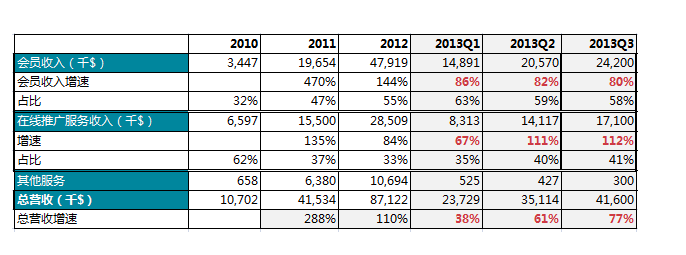

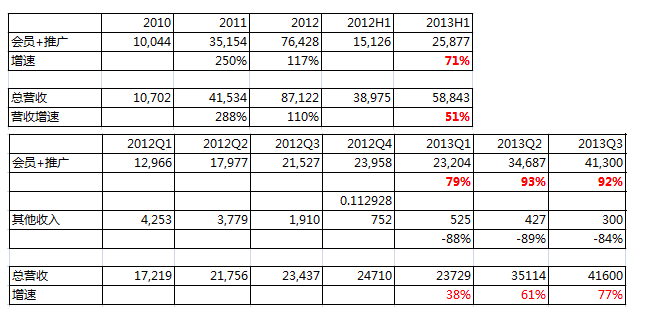

从营收构成上来看,会员费是58同城最近三年增长最快的业务,该块业务2010年时仅贡献344万美元营收,占总收入比重仅为32.2%,2013年上半年已超过3546万美元,占总收入比重提升一倍至60.3%。

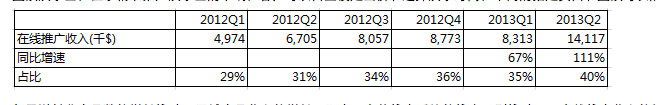

在线推广业务2010年时贡献659万美元营收,占比为61.6%,2013年上半年贡献2243万美元营收,增速不及会员费,收入占比下降至38.1%。但2012年下半年起开始推出的竞价推广服务逐渐在全国范围普及,带动在线推广业务出现二次增长,2013年上半年增速超过会付费会员收入增速。

其他服务则主要指包括团购在内的服务,该服务主要靠收取一定比例的交易佣金,58在2011和2012年,加大了对团购业务的投入,但从2012年下半年起,收缩此项业务线,2013年上半年,包括团购在内的其他业务收入占比降低至1.6%。

2.2.1 会员服务:付费会员规模大幅增加拉动

58同城的会员收入主要来自招聘和房产两类,一般招聘和黄页服务的会员费主要是一年期打包购买,房产领域则主要是打包1-3个月的服务期限。除了基本的线上服务外,58在天津的客服中心有超过400名客服人员,维护58会员的客户服务。

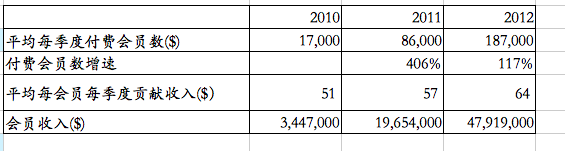

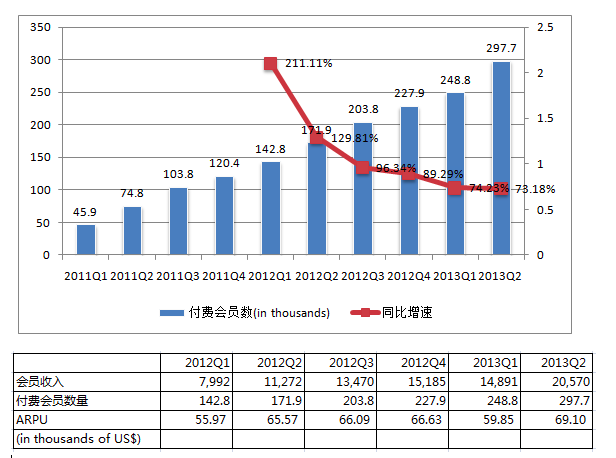

会员费是58同城近几年增长较快的业务,会员收入占比由2010年时的32.2%,快速上升至2013年上半年时的60.3%,这主要是58付费会员数大幅增长所拉动的。招股书披露,2010、2011、2012年、2013年上半年,58同城平均每季度付费会员数量分别为1.7万、8.6万、18.7万及27.3万。2012年平均每季度付费会员数较上年增长117%。

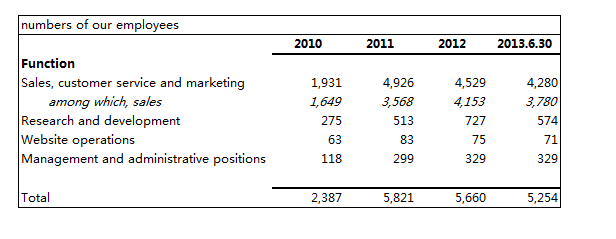

为了开拓中小企业市场,58同城2011年开始加大了地推人员建设及品牌营销投入,大面积扫街进行市场教育,销售人员数量由2010年时的1649人,迅速膨胀至2011年时的3568人,支撑了付费会员数量3位数增长。

2012年起,销售人数增速下降,但付费会员数增长依然十分迅速,截止2013年第二季度末,58付费会员数达29.7万,同比增速达73.18%;2013年第二季度,会员收费总计贡献2057万美元收入,同比增82.48%;Q2平均每会员贡献69美元。自2012年起,58同城平均每会员每季度贡献会员费大致在55-69美元附近,由此看出,58会员费提价幅度不算太高。

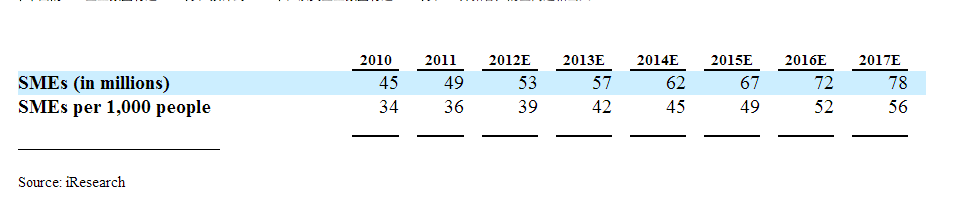

根据艾瑞数据,2013年,中国中小企业数量约5700万,预计到2017年将达7800万。目前,58同城的活跃商户量近400万,每季度付费会员数接近30万,客户数拓展空间仍十分广阔。

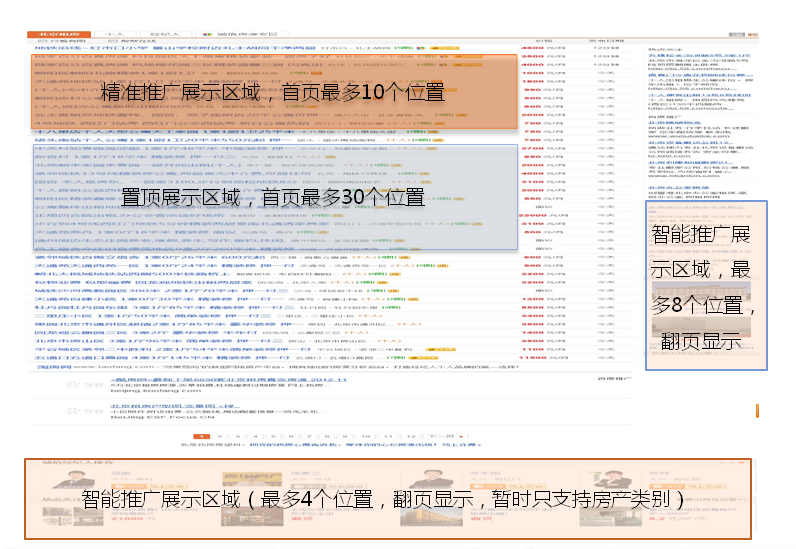

2.2.2 在线推广:竞价模式带来二次增长

58同城网站每月发帖量达到5640万,每天发布新信息近200万条,在海量的内容更新下,信息很容易被淹没,尤其是在租房、招聘这种流量高度集中的栏目,单条信息的在线推广服务就显得异常重要。58主要为客户提供精准推广、置顶、智能推广几大类服务,并且定价非常低,非常适合规模较小的企业或个人使用。

精准推广展示区采取竞价排名的机制,按天付费。首页最多有10个广告位,各个分类栏目的竞价标准不等,例如房产栏目,该位置的竞价底价是2元,每次加价以2元为单位;招聘栏目的底价为0.1元。

智能推广展示在页面的右下及底部,以图片推广的形式展示,并按照点击效果收费。用户可以自定义城市、随时出价、并设置预算,成本可控,例如招聘信息每次点击0.3元起,房产信息每日预算最低可以设置为10元/天。

置顶展示区,位于精准推广展示区的下端,客户可以自主设定出价和选择展示时间,不同的指定页面和置顶时长的资费不同。

如果说付费会员数的增长推动58同城会员收入的增长,那么,竞价推广系统的推出,则推动了58在线推广收入的增长。

在线推广业务大大提升了58的流量价值,低廉的定价降低了小企业付费推广的门槛。2013年第二季度,58同城的付费会员当中,有28.1%使用了58的在线推广服务。2012年下半年,58推出了竞价推广系统,从2012年第三季度起开始在部分城市的部分分类频道试行,今年第一季度开始面向全国范围使用。在财报中可以明显看出,58同城今年Q1和Q2在线推广服务业务的增速加快(Q1同比增速为67%,Q2同比增速111%),主要就是竞价服务全面普及的作用。

竞价推广的模式,基于客户的需求,由商家自行出价,进一步提高了营销效率,2013年第二季度,58同城大约6.6%的商家使用了竞价推广服务,未来将继续对58在线推广收入增加起到主导作用。

三、增长策略

————————————————————————————————–

在分析58同城及其所在行业增长前景之前,有必要再简单回顾一下58的商业模式:

58同城通过向商家和用户提供免费的信息发布平台,给需求方和供给方搭建了平台,双方可以有针对性的发布和获取信息,这是58的底层生态;在此基础上,58的用户越来越多,流量越来越丰富,中小企业开始愿意为58的增值服务买单。

3.1 用户数量增长是基础

58同城提供平台型的服务,只有越多人用58,包括用户和商家,网站信息量越来越丰富,流量才会越来越值钱。整体来说,用户是基础,是货币化的前提。因此,58同城要实现增长,首先要保证用户量的增长。

承接上篇几篇分析,在产品形态上,58同城和竞争对手差异不大,因此只能采取广告的手段,在短时间内有效获取大量用户;在此行业竞争态势下,谁有能力抢占更多市场,吸引更多用户,拉开自身平台与对手的差距,网络效应下,谁就能成为赢家。

58同城在2011年斥资近7000万美元广告费,初步树立了品牌形象,教育了一大批城市用户,在有相关生活服务需求时,能够第一时间想到上网找工作、找房子、找搬家…… 成功获取新用户之后,用户体验要好,才能尽量减少用户流失,因此,自2012年开始,58在逐步缩减销售及市场费用、管理费用等开支的同时,却没有放缓加大研发投入。尽管仍然无法完全过滤所有虚假或欺诈信息,但可以看出58近期一直在提升信息审核、信用体系、移动端等方面的体验。58路演文件指出,2010年Q2到2013年Q2,网站每独立用户的页面浏览量翻番;来自高频用户的流量占比由2010年6月的26%,提升至2013年6月的38%

58目前月独立用户数量约1.3亿,已经是不小的量级。未来,58仍将继续通过广告的形式,吸引更多潜在用户转移到线上来获取本地生活服务,同时将继续优化用户体验,提升用户忠诚度,将底层生态搭建的更稳固。此外,生活服务的内容还很广泛,58目前重点提供招聘、租房、二手车、二手物品置换等类型的服务,未来还有可能继续扩大生活服务的范围,吸引更大范围的用户群。

3.2 开拓更多的客户

58同城的主要客户是中小规模的服务型企业,目前每季度拥有400万的活跃本地商家,58主要为这些商家提供会员服务和在线推广两类增值服务,目前每季度付费会员数接近30万。2013年中国的SME企业数量将达5700万,预计到2017年,该类企业数量将达7800万,58开拓客户的空间还相当大。

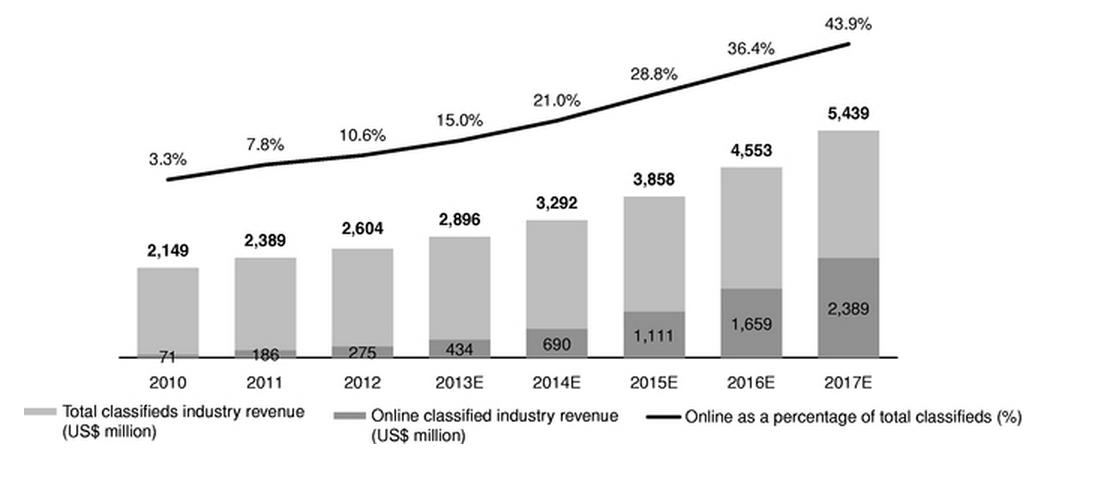

从信息分类行业的发展趋势上来看,信息分类行业正在从线下向线上转移,同时,线上信息分类网站的优势将为整个行业带来不小的增量。对比传统电视、报纸等媒体渠道,在线分类网站的优势在于投放成本更低、范围更广、更精准,更适合规模较小的企业。根据艾瑞数据,2012年,中国在线分类信息行业市场规模2.754亿美元,在整个信息分类行业的占比是10.6%;预计2017年时将达24亿美元,市场份额将达43.9%。

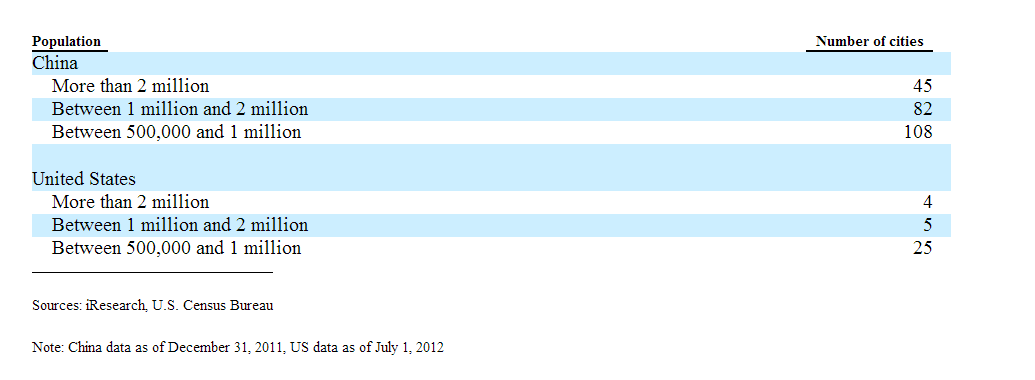

客观环境来看,规模较大的城市,对于本地信息和本地广告的需求更强,而中国人口密度高度集中地城市居多,是58的机遇。对比一组数据,中国有45个城市的人口规模超过200万,而美国仅4个城市人口超过200万,可以看出,中国在线分类信息行业有十分广阔的空间。

目前,58同城很大一部分收入来自于北京、上海、深圳、广州、成都5个城市,长期来看,在二三线城市还有很大开拓空间,同时规模较小的城市拓展难度,很可能大大高于一线城市。

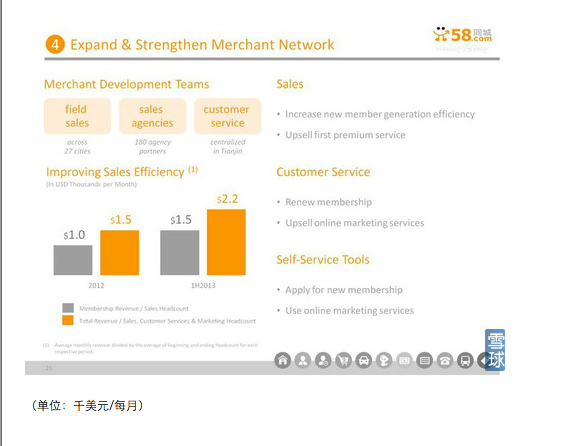

58过去几年在27个城市建立了区域销售,以及180个销售代理,并通过天津的客服人员维护客户关系,大部分收入是区域销售团队带来。未来IPO融得资金,一部分将用于继续扩大销售团队,在原有城市以及新城市开拓更多的客户,建立更大的客户网络。

3.3 提升货币化水平,提高流量变现效率

58主要为客户提供会员和在线推广形式的增值服务,会员数量的增长将直接影响58会员服务收入的增长,网站流量的增长将直接影响在线推广收入的增加。当然,未来58也可能尝试新的货币化手段,比如长期来看,58希望在订阅服务、个人付费、以及介入交易等领域有所作为,但目前,我们的分析将着眼于会员收入和在线推广收入。

2011和2012年是58同城大规模扩张的阶段,销售团队规模集中扩大,直接推动会员数量和会员收入大幅增长;2013年逐渐进入收获期,58销售开始逐步缩减销售团队人数,同时提高销售效率,2013年上半年平均每名销售 ,每月拉来的会员费收入约1500美元,而2012年时的平均值为1000万美元。整体上,随着收缩扩张,会员收入增速将下降,但销售效率将继续提升,随之利润率升高。

在线推广收入过去两年的增速没有会员费增速快,该情况在58同城推出竞价系统后发生逆转,2013年Q2,在线推广服务收入的同比增速,重新超越会员收入的增速,高达111%。未来几年,随着流量增长,以及潜在客户量增加,58网站流量的货币化潜力将继续放大,在线推广收入将继续保持高速增长,并有可能重新成为58最大的收入来源。

此外,团购业务于2012年为58贡献较大规模的收入,约为1069万美元,由于行业竞争过于激烈,58又在该领域缺乏竞争优势,因此逐渐缩减团购业务投入,该项业务贡献收入规模逐渐萎缩,2012年Q1贡献435万美元收入,2013年Q3时仅剩30万美元。

58同城的两种收入模式,在未来几年都将实现不错的增长,在线推广业务的增长潜力可能超越会员费。与此同时,随着运营效率、尤其是销售效率的提升,公司利润率将具备较大优化空间。

注:

会员收入/销售人数 = 2012年每月1000美元;2013年上半年每月1500美元

总营收/销售、客服及市场人员数 =2012年每月1500美元;2013年上半年每月2200美元

3.4 移动端将带来巨大增值

既然定位于”同城”,58的本地化属性自然不会弱。用户和商家在手机端均可以方便的完成信息发布、即时通信、基于地理位置及关键字的搜索、账户管理及实时竞价,目前,58已有39%的PV来自移动端,并有部分移动端流量开始变现。

未来,58同城移动端流量增速将继续大大超过PC端增速,并最终将超越PC端流量。移动端带来的增量,将继而为58带来收入上的增量,极大地提升58货币化的潜力。为此,58同城将继续加大移动端研发投入。

四、投资风险

————————————————————————————————–

和Craigslist相比,58同城的护城河要浅很多,行业竞争态势也不甚理想。Craigslist成立于1995年,在全球50多个国家有分站,该公司员工人数仅32人,并且主要任务是反垃圾。

Craigslist先发优势明显,并处于垄断地位,网络效应相当明显,公司几乎不需要主动开拓市场,就能持续不断的吸引越来越多的用户使用,每年广告预算不超过100万美元。而且这家公司从不给自己太大业绩压力,目前只对美国17城市的招聘广告收费,并且收费非常低。2012年营收超过3亿美元,公司每年还会将部分收入用于公益事业。

4.1 信用体系不健全,长期破坏平台生态

虚假信息、欺诈信息的大量存在,无疑是当前困扰着58同城和赶集网最大问题,信用体系长期无法建立,将严重影响用户体验,甚至摧毁公司自2011年开始,重金砸下的品牌,导致大量用户及客户资源流失。

信用体系是平台类公司生态系统当中最核心的要素,包括沟通、交易、评价等体系,都将建立在信用基础之上,这也是淘宝生态系统相对完善,护城河相对较深的重要原因。

58同城建立初期,并没有把信用机制放在足够重要的位置,为了培育更多的用户使用该服务,58将使用门槛降的非常低。长期积累下来的信用风险越来越严重,甚至导致劣币驱良币,网站生态系统遭到破坏。58显然在信用体系不健全上吃了大亏,很多人在58上遭遇欺骗后,或是听说朋友在58上被骗之后,不再使用58。

因此公司也采取措施,试图重新建立信用机制,包括规范审核机制,认证体系,认证越完整,信用评级越高,商家需要提供营业执照等证件需求,并设有类似于淘宝的红心、钻石、皇冠的信用级别标识,遭到举报则信用评级会下降。但该机制仍算不上成熟,如果信用问题长期得不到改善,58的用户忠诚度将很难提高,公司需要不断的买新用户、买流量,50%左右的营销开支很难降下来,收入和利润空间都将受到影响。

4.2 缺乏护城河,资本驱动下竞争态势或起变

无论是产品还是商业模式上,58同城和最大的竞争对手赶集网,几乎是完全同质化的。由于该模式护城河较浅,行业的竞争和洗牌几乎取决于资本。

58同城融资历史:2006年2月,软银赛富投资500万美元;2008年6月,软银赛富追加投资4000万美元;2010年4月,DCM和软银赛富共投资1500万美元;2010年12月,完成C轮6000万美元融资,华平领投,其中姚劲波个人投资500万美元;2011年年底获得华平5500万美元融资,其中1300万美元由姚劲波个人以借贷方式融资获得;2013年10月,58提交IPO上市申请,发行价格17美元/ADS,融资规模2.15亿美元。

赶集网融资历史:2009年,蓝驰创投向赶集A轮投资800万美元。2010年,诺基亚成长伙伴基金和蓝驰创投向赶集网B轮投资2000万美元。2011年,由今日资本和红杉资本参与的C轮7000万美元投资到位。2012年,来自中信产业基金,和来自安大略教师退休金基金(“OTTP”)和麦格理的两轮融资总规模达9000万美元。未来,赶集网也可能择机推进上市。

两家公司之所以幸运的成为行业领先者,很大程度上取决于资本及时到位,加大了参与竞争的筹码,客观上也加速了行业洗牌。我们无法排除未来再次出现2011年时竞争势态的可能性,由于分类信息网站护城河较浅,一旦出现恶性竞争,两家网站的营销费用将大幅上涨,利润率大幅下降是难免的。

此外,该领域进入门槛低,如果该市场的空间和价值足够大,我们也无法排除巨头们的进入,尤其是已经拿到移动互联网门票的巨头,很适合基于地理位置、用户关系、信用及支付体系,将业务延伸至本地生活服务平台,甚至投资入股58同城的竞争对手,颠覆原有竞争格局。

总的来说,就公司本身来看,信用体系如不能得到彻底的改善,将长期成为平台生态环境的破坏力量,进而影响公司收入增长及利润率的提升;从行业的角度看,由于该行业护城河较浅、进入门槛不高,未来在资本的推动下,行业格局和竞争态势有可能发生巨大改变,是投资58不得不考虑的风险。

五、财务分析

————————————————————————————————–

5.1 营收增长靠广告及销售驱动

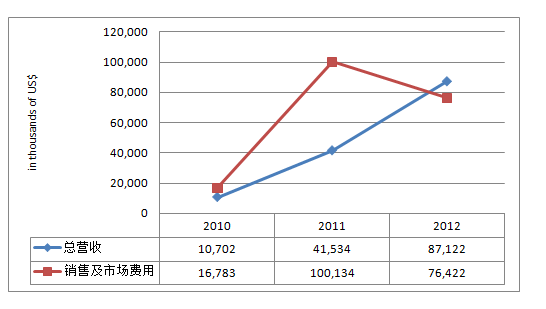

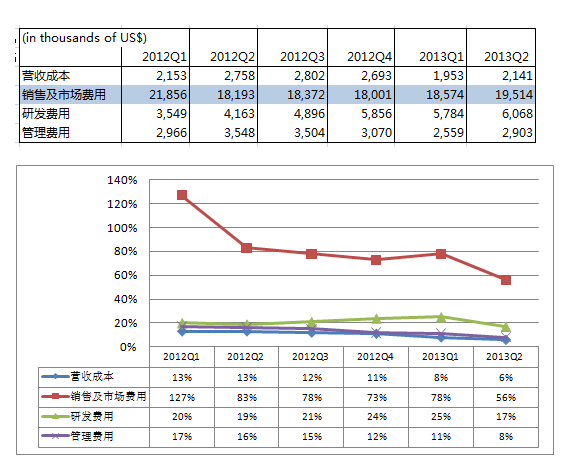

2012年全年营收8712万美元,同比增110%;2011年营收4153万美元,同比增288%。营收高速增长,主要靠2011年大幅投入广告及销售投入拉动,2011年,58同城销售及市场费用超过1亿美元,是2010年的投入的5倍,甚至是当年营收规模的2.5倍。经过这轮广告投入,58的行业地位和品牌逐渐树立,吸引了大量的用户,并有很大一部分沉淀下来成为其忠实用户,之后的广告投入大幅缩减,但营收仍保持了较高增速。

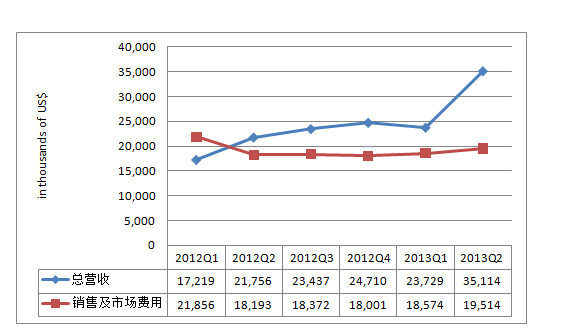

2012年Q2开始,58同城销售及市场费用规模和营收规模越过平衡点。此后,58营收继续保持平稳增长,2012年Q1到2013年Q2,营收复合增长率为15%;与此同时,销售及市场开销增速明显低于营收增速。需要补充的是,一般Q1是淡季,春节期间,很多中小企业暂停营业,因此Q1的营收出现环比下降。

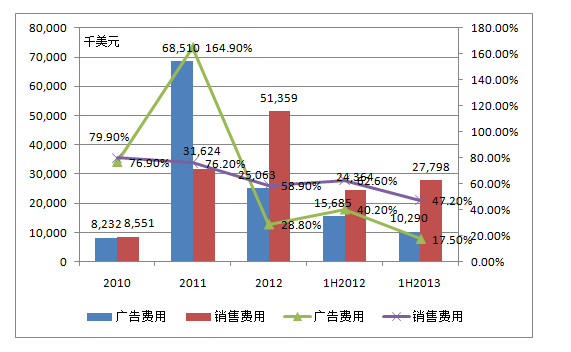

具体来看,58同城的销售及市场费用,主要用于广告和销售。大体上来看,广告费用用于获取用户,销售费用用于开拓客户,当然,用户是基础,具备了足够庞大的用户规模,才有能力吸引更多的客户为58的服务买单。

2011年是58同城集中扩张的阶段,全年销售及市场费用高达1亿美元;其中,用于广告的费用高达6851万美元,占营收比重高达165%;用于销售的费用达3162万美元,占营收比重76%。为了支持该轮扩张,58同城2011年员工数较2010年翻番至5821人,当中,仅销售人员就由2010年的1649人,膨胀至2011年时的3568人。

近7000万美元的品牌投入,初步树立了58的品牌,很多目标用户在有相关需求时,能第一时间反应上58同城获取服务。因此,2012年58的广告投入砍去了大半,2012年7642万美元的销售及市场费用当中,2506万美元用于广告;但开拓商业客户的步调依然没有放缓,销售人员规模继续膨胀至4153人,因此销售费用较2011年增62%,至5136万美元。占营收比重方面,广告占比骤降28.8%,销售占比稳步下降至58.9%。

继续观察2013年情况,上半年58用于广告的开销继续减少,为1029万美元,上年同期为1568万美元;销售费用继续增长至2780万美元,但增速明显放缓,上年同期为2436万美元。占营收比重方面,广告下降至17.5%,销售费用占比进一步降低至47.2%。

综上,58同城的营收规模,在广告和销售的双重推动下,高速增长。2011年高额的广告开销,为获取用户和流量产生了极大作用,在奠定了品牌基础后,不再需要如此大规模的广告投入,2012年和2013年上半年广告投入大幅下降,该项费用占营收比重大幅下降;与此同时,销售团队的扩张,直接拉动了58客户数量及营收的增长,近几年58同城销售费用持续上升,但在规模效应作用下,销售费用占比平稳降低。双重作用下,58同城总销售及市场费用增速低于营收增速,该项费用占比逐渐下降,2011、2012、2013年上半年占比分别为241%、87.7%、及64.7%。

5.2 运营效率提升

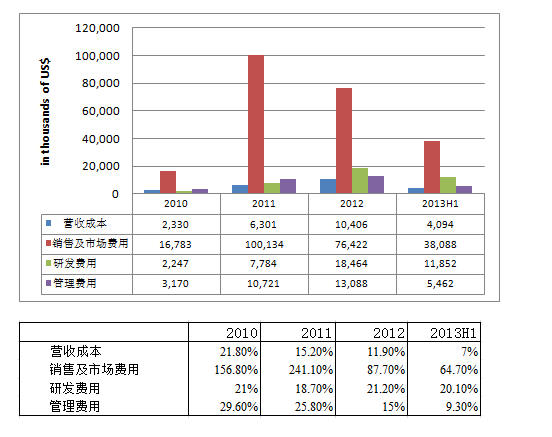

58同城的开支主要包括营收成本、销售及市场费用、研发费用及管理费用,当中销售及市场费用是最大开销。营收成本主要包括营业税、增值税、带宽、租金、设备减值,及相关网站运营及维护人员的工资福利及股权奖励开支。销售及市场费用主要包括,销售人员工资、福利、佣金及股权奖励开支,线上搜索引擎、导航网站、及传统电视、地铁等线下广告投放。

2010-2013年,58同城营收成本、研发费用、管理费用逐渐扩大,支撑了公司业务增长;但规模效应作用下,各项费用占营收比重逐步下降。2013年上半年,营收成本、销售及市场费用、研发费用、管理费用分别为409万、3808万、1185万、546万美元,占营收比重依次为7%、64.7%、20.1%、9.3%。

进入2012年,58同城运营效率继续优化,2012年Q1到2013年Q2,营收成本、销售及市场费用、管理费用整体呈稳步下降趋势,研发费用开支加大。2013年第二季度,营收成本约214万美元,销售及市场费用约1951万美元,研发费用约606万美元、管理费用约290万美元。

此外,除研发费用外,其他各项开支占营收比重也稳步下降,2013年Q2,营收成本、销售及市场费用、研发费用、管理费用占比依次为6%、56%、17%、8%。未来,随营收规模继续加大、市场占有率继续提升,规模效应及有利的竞争格局下,58同城的成本结构仍将有优化空间。

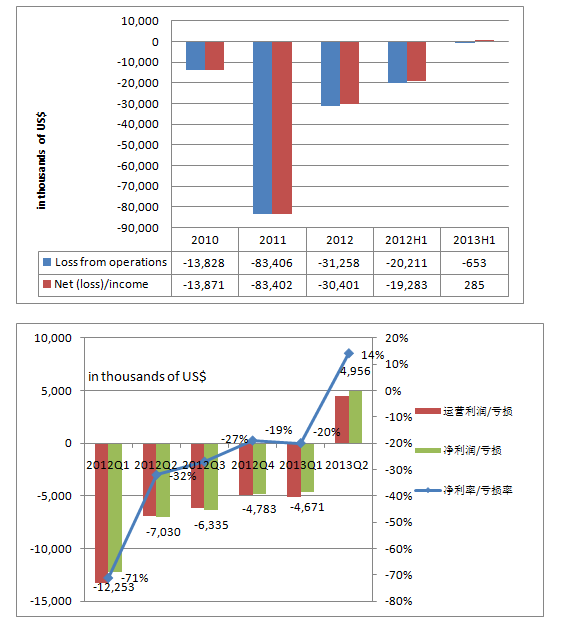

营收高速增长、运营效率提升,58同城亏损逐渐缩小,并于2013年第二季度扭亏。2012年58同城净亏损3040万美元,2013年Q2净利润495万美元,净利润率14%。

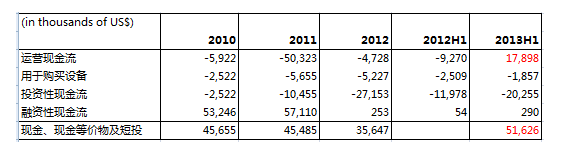

2013年开始,58同城运营现金流转为正值,上半年产生运营现金流1789万美元。截止2013年6月30日,58现金、现金等价物及短投总计5162万美元。

5.4 盈利预测

根据58过往两年的财务表现,及未来两年的增长策略,可以对58未来两年的盈利前景进行简单预期。过往业绩表现:

营收:2011、2012年,58处于高速扩张期,营收增速非常快,分别高达288%、110%;2013年Q1、Q2增速大幅下降,分别为38%、61%,主要原因是2012年800万美元的团购收入,今年上半年仅剩95万美元,团购业务收缩对2013年营收增长造成负面影响。此外,2013年开始,58进入收获期,扩张显著放缓,营收增速不会像扩张期那么快。目前来看,58同城的品牌建设和销售团队建设基本上告一段落,不需要激进地加速扩张,未来两三年,扩张重点可能主要在移动端获取更多流量,用以提升货币化潜力。

利润:扩张期销售及市场开支巨大,亏损严重;收获期收缩扩张,提高运营效率,尤其是销售效率,2013年第二季度首次实现扭亏,单季度净利润495万美元,净利润率14%。2013年Q2,销售及市场费用占比56%,研发费用占比17%,管理费用占比8%。2013年的净利润提升至850万美元,净利率达20%,未来随着规模效应发挥作用、以及运营效率的提升,58同城净利率仍有提升空间。

团购业务萎缩,对2013年营收增速产生极大负面影响,未来团购业务将继续萎缩。如排除团购对收入的影响,58同城2013年上半年会员费+在线推广收入增速超过70%;排除团购影响,2013年Q1、Q2、Q3,会员和推广收入增速分别为79%、93%、92%。

未来团购业务将继续萎缩,该业务对收入的影响将逐渐消除,因此未来几年的收入增长速度仍比较乐观。

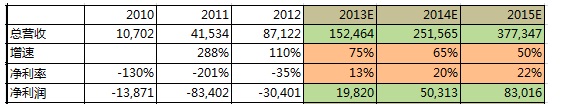

假设2013、2014、2015年,58实现75%、65%、50%的营收增速,对应营收规模分别将为1.5亿、2.5亿、3.8亿美元;假设净利率分别达13%、20%、22%,则净利润将分别达2000万、5000万、8000万美元。

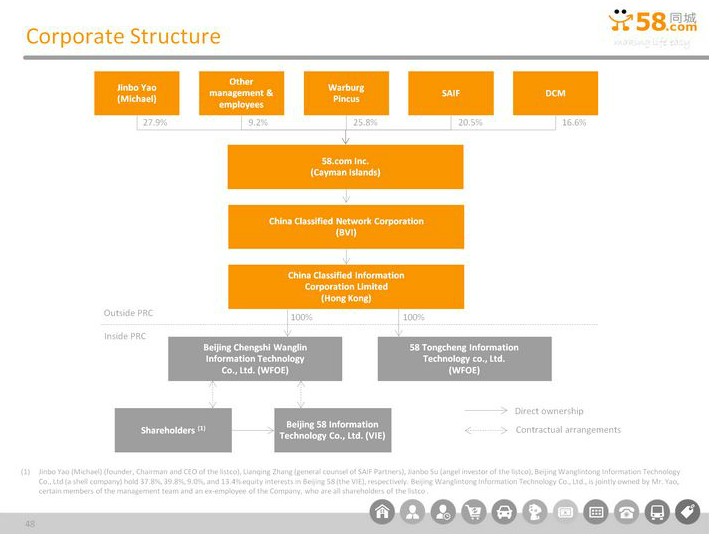

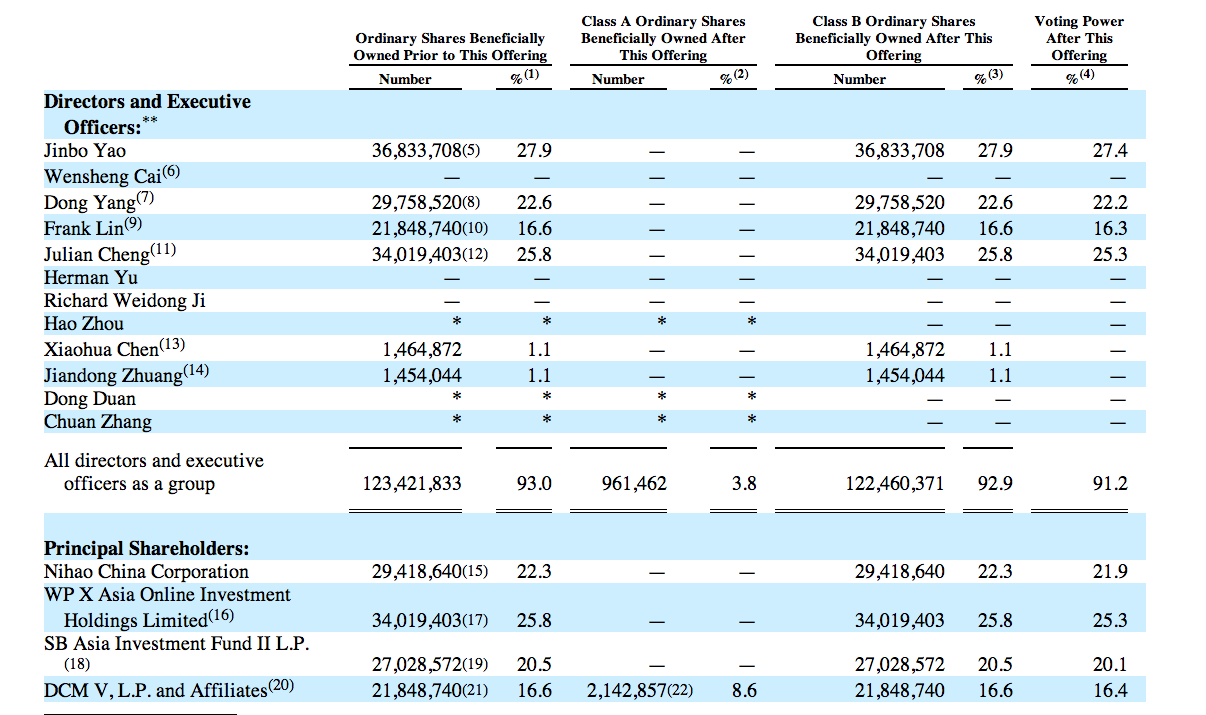

招股书显示,58同城CEO姚劲波目前持有公司27.9%股份,是公司第一大股东。软银赛富持有58同城20.5%的股份。DCM的持股比例为16.6%,华平为25.8%。

招股书显示,58同城CEO姚劲波目前持有公司27.9%股份,是公司第一大股东。软银赛富持有58同城20.5%的股份。DCM的持股比例为16.6%,华平为25.8%。

IPO发行情况:

计划发行1100万ADSs(1ADS=2普通股)

超额配售165万ADSs(发行股数的15%)

原有股东将以IPO价格购买价值1500万美元的A类普通股

发行价格17美元/ADS

融资规模2.15亿美元

IPO时间10月31日

承销商摩根斯坦利、瑞信、花旗

发行后总股本155,954,844 (77,977,422 ADSs)

按照IPO发行价区间计算,公司估值13.3亿美元

(报告所引用数据,均来自58同城招股书及路演文件)

via:199IT

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益