去哪儿IPO大涨!40亿美元市值40倍市销率!这份报告要看!

$去哪儿网(QUNR)$ 预计将于2013年11月1日在纳斯达克上市,发行价15美元,发行1100万份ADS(相当于3普通股),融资约1.65亿美元;以发行价计算,公司市值约17亿美元。上市后,百度将以IPO价格再认购2.3亿美元,以此计算其市值达20亿美元。

去哪儿网成立于2005年,由戴福瑞、马来西亚人Douglas Khoo和庄辰超共同创办;是一家旅游垂直搜索网站。去哪儿成立后得到过金沙江创投、雷曼兄弟、Mayfield、纪源资本的三轮投资。2011年6月百度出资3.06亿美元购得去哪儿62%的控股权,原创始人戴福瑞和部分老股东退出,庄辰超接任CEO。如今,去哪儿已经超过携程,成为了中国流量最大的在线旅游网站。本文将从去哪儿的历史、业务、财务、行业等方面介绍去哪儿的相关情况。

一、业务模式

去哪儿主要做的事情是将各大小OTA销售的机票、酒店信息汇集到其网站上;让用户可以很方便的找到低价的机票、酒店产品,以及冷门产品信息;之后又引入航空公司和酒店官方网站直接在上面销售产品。随着接入的产品越来越多,吸引的用户也不断增长,去哪儿就可以向那些OTA网站收一些流量导入费用,也就是我们通常所说的CPC点击付费收入。

之后去哪儿又发展了酒店团购业务,还与商家直签了一些酒店,所以现在又还有部分按效果付费的CPS收入。另外,作为一家网站,去哪儿也会卖一些广告,有一些广告收入。(关于去哪儿业务模式的演变过程请参考@从易 此前的文章:http://xueqiu.com/6313049521/25782189 )

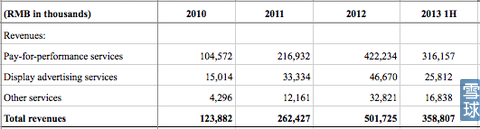

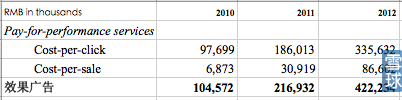

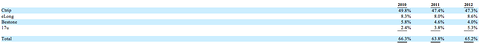

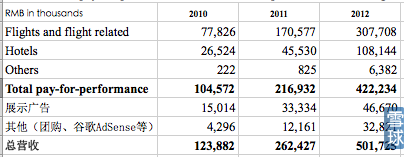

去哪儿招股书数据显示,以CPC为主的效果广告是其最主要的营收来源,2010年以来都占据公司83%的营收,2013年上半年占比更是上升至88%;展示广告业务营收从2010年的12%下降至2013年上半年的7%;剩下的其他业务是包括了团购、谷歌Adsense广告联盟等业务在内的收入,2012年这部分营收占比最高达到7%,但2013年上半年又下降至5%左右。

效果广告

去哪儿引入TTS交易系统后,其网站上有站内完成的闭环交易和跳转到OTA网站进行倒流的两种模式;但在TTS内完成的交易大多也是按点击付费的CPC模式,只有一些与去哪儿直接签订协议的酒店是按效果计费的CPS模式;不过这部分收入占比在提升,已经从2010年的7%提高至2012年的20%。去哪儿这里的效果付费模式与携程、艺龙等OTA稍有不同的是,他除了接受按成交间夜收取佣金的模式外,还接受按成交订单收费(一个订单通常包含几个间夜)。

TTS(Total Solution)系统

作为一个搜索平台原本只需要完成信息查询的功能;像百度一样,大家找某个网址,或者使用百度知道找某个答案,搜索出来的结果就满足了用户的需求。但涉及到交易的旅游产品搜索不一样,用户找到某个航班或者酒店之后是想要预订这个产品;这就涉及了用户信息的填写,支付安全和服务追踪等许多环节。

在没有TTS之前,用户在去哪儿网站找到某个产品后都是需要跳转到OTA的网站去完成预订的,一些小的网站速度很慢,常出错就会导致用户体验很不好;甚至出现一些用户与OTA之间的纠纷,去哪儿也很难判定是不是通过去哪儿的渠道出去的,与供应商的协调会出现许多纠纷。所以,去哪儿便退出了TTS系统希望解决这些问题。

所谓TTS(Total Solution)系统其实是一套集合了产品信息展示,交易信息留存,支付等在内的销售系统解决方案;去哪儿在其招股书中也成为SaaS 。有了TTS系统以后,用户可以在去哪儿的网站上完成预定,用户预订完之后也会在去哪儿的系统里留存一份预订信息。这样,不但用户预订过程中的体验好了,支付的安全有保障了;之后的客服环节去哪儿也可以更有针对性地与商家交涉相关问题。

TTS系统的引入不但优化了用户体验,也让一些小OTA减少了很大的成本开支。一些小的OTA,几个人的小团队要让他们单独开发一个交易网站并且花时间做推广是一项很大的成本,效果却不是很好;有了去哪儿的平台后,他们把交易和支付的环节都放到平台上省去了很多事情,只需要集中精力做好产品供应端的事情就可以了。所以,TTS系统也受到小OTA的青睐。2013年上半年,去哪儿机票交易有84.5%是通过TTS系统完成,酒店交易有52.3%是通过TTS系统完成。

去哪儿推出TTS的初衷是为了解决用户体验的问题,但是到了移动互联网时代就变成了一项重要的战略路线。智能手机里APP跳转到网页的体验比直接在APP内完成交易差得太多;如果是去哪儿依然像PC一样采用跳转到OTA网站的方式,那他的用户体验就会下降很多,转化率自然也会下降。而移动旅游时代,移动端的市场又将是一个大于PC端的市场,如果去哪儿不能在移动端实现更好的用户体验,那他未来可发展的市场规模将会小很多。所以,推行TTS成为了去哪儿的一项战略性举措。

虽然TTS系统对许多小OTA有很大的好处,去哪儿非常希望所有的OTA都能接入TTS系统;但对大OTA而言TTS有个不好的地方是它会将用户截留在去哪儿的平台内。虽然去哪儿会把所有的用户信息都提供给供应商,但用户停留在去哪儿网站内部之后,对供应商的品牌是一种弱化,供应商也不能进行二次营销。这点对小OTA比较无所谓,他们本来就没有什么品牌,二次营销也不好做;但是对于携程、艺龙、同程这样的大OTA他们就不一样了。不管是不是接入去哪儿,他们都需要推广维护自己的网站,进入TTS不能降低他们的成本;而如果用户在去哪儿平台完成交易,他们就不能对用户进行二次营销,也弱化了给用户的品牌印象,相当于是降低了流量价值。当然,让大OTA更担心的是,用户在去哪儿上预订成了习惯之后,他们对去哪儿这个入口的依赖太大而失去主动权。所以,现在去哪儿网站现在依然有跳转到OTA网站的倒流模式。

去哪儿未来的模式

在PC端,去哪儿现在有TTS和跳转两种倒流模式(主要还是CPC收费);但是在移动端,跳转到浏览器的体验极差,所以基本就废除了,就只能用TTS模式(也还有少量嵌套wap页面模式)。

在机票领域,去哪儿的供应商大部分都已经接入了TTS系统;所以这种模式发展下去没什么问题。但是在酒店领域,虽然有很多OTA已经接入了TTS系统,但携程和艺龙还没有接入(PC有接入,用的是跳转模式),而行业中又只有这两家公司有好的库存,所以去哪儿在移动端的酒店产品丰富度会低很多。为了解决这个问题,去哪儿一方面引入酒店官方网站直销,一方面也与酒店直接签约销售(签约酒店数量已经与携程艺龙差不多);不管价格怎样至少让用户能够预订到相关的产品。

与酒店直接签约后,去哪儿就有了多种模式可以选择,一种是继续保持目前的CPC导流为主,OTA作为补充的平台模式,一种是直接做OTA,还有一种是等艺龙或者携程中的一家接入后慢慢弱化直到放弃自己发展OTA的模式。当然,还有一种最终极的模式是,只连接航空公司和酒店;短路OTA的大平台。相信去哪儿未来的商业模式演变不是一种现在可以设定的路线,更多的是在商业之间博弈的一种结果。比如艺龙如果很快能够把所有库存都接入到去哪儿,他就可以慢慢弱化自己签约酒店的业务;如果携程艺龙还是一直抵制,不将好价格的酒店放到去哪儿的平台卖,那去哪儿为了提高用户体验也可能干脆做大OTA业务直接替代携程艺龙的作用。未来的走向仍未可知!

二、运营情况

搜索量

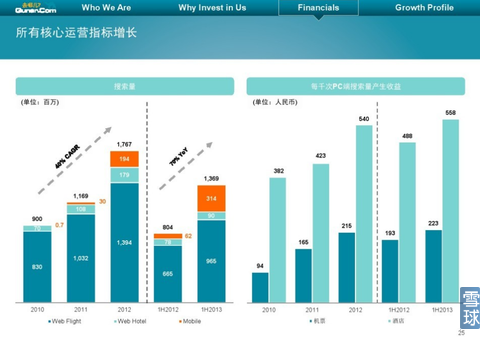

去哪儿最主要的收入来源是基于点击的付费广告,搜索请求成为了其营收增长的直接驱动因素。2010年至2012年,去哪儿的搜索量从9亿次增至17.7亿次,年复合增长率40%;2013年上半年增速达到70%。2013年上半年的增量主要来自移动端,增速达到400%;PC端的增速也还有42%(酒店还受TTS风波影响)。在搜索量增长的同时,去哪儿的平均点击售价也稳步增长,酒店每千次点击收入从2010年的382元人民币增至2013年上半年的558元人民币,机票则从94元人民币增至223元人民币。

去哪儿招股书数据显示,其自有流量占比从2010年的56%增至2013年上半年的66%;受益于与百度的合作和品牌的增强提高了10个百分点。2012年和2013年上半年,去哪儿来自百度各个渠道的流量都占到了51%,这其中包括了SEO等免费流量和付费流量;其中付费流量部分占比从2012年的36%下降至14%。

移动端

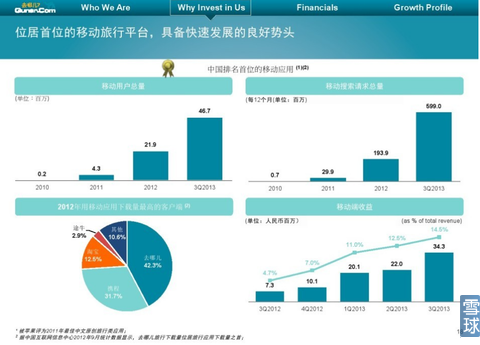

去哪儿移动端从2010年开始布局,2012年快速增长;截止2013年第三季度其移动端用户数达到4670万人,各类APP总安装量超过1亿。随着用户数的增长,去哪儿的移动端搜索量也迅速增长,从2011年的300万次增至2012年的2亿次,占整体流量的11%;2013年前三季度再暴增至6亿次(2013年Q2移动端流量占比已达24%)。

随着移动端流量的快速增长,去哪儿也从2012年6月开始了移动端的货币化;2013年Q3,去哪儿移动端营收达到3430万元人民币,环比Q2增长56%,不过占总营收的比例还只有14.5%。不过,移动端已经是去哪儿重点布局的一项业务,公司有28%的人员(469人)都在做移动业务相关的事情。

供应商

去哪儿的机票覆盖12.5万条国内航线和410条国际航线,酒店覆盖6.4万家国内酒店和19.6万家国际酒店,今夜特价酒店2500家,模糊定价酒店580家。这些产品由17家本土航空公司和11家国际航空公司或运营商、1240家OTA(490家机票OTA和750家酒店OTA)、53,360家酒店(截至2013年6月30日)提供。这里面为去哪儿贡献100万元人民币以上年营收的供应商数量从2010年的25家增加至2012年的86家。2012年前十大供应商为去哪儿带来的收入占比为21.7%,没有一个供应商贡献的收入占比超过6%。

三、行业发展前景

中国旅游总产值2012年占全国GDP比重达到了5%,成为支柱性产业;但中国旅游产值占GDP的比重依然不高,远低于美国的10%。世界旅游组织研究表明,当人均GDP 达到2,000 美元时,旅游将获得快速发展;当人均GDP 达到3,000 美元时,旅游需求出现爆发性需求;当人均GDP 达到5,000 美元时,步入成熟的度假旅游经济,休闲需求和消费能力日益增强并出现多元化趋势。 2012年中国人均GDP为6000美元,进入了多元化旅游的发展时期。

中国旅游业发展情况

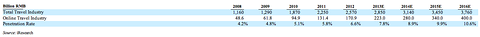

根据艾瑞数据,中国旅游行业总产值从2008年的1.16万亿元增至2012年的2.57万亿元人民币,年复合增长率22%;预计2016年将增长至3.76万亿元人民币,年复合增长率10%。2012年,中国人均出游人数1.8次,远低于美国的3.2次;人均出游消费296美元,也远低于美国的2698美元。

1)机票业

从2009年的1900亿元增至2011年的2400亿元,复合增长率达12%;航空公司直销的机票比例为7.5%,占在线机票销售的比例为35.2%;而美国对应的数字分别为37%和72%。

2)住宿业

Euromonitor的数据显示,截止2012年,中国有31万家酒店,其中2.7万家连锁酒店,7.5万家独立酒店,21万家其他住宿业单位。313,926 travel accommodations, including 27,359 chain hotel properties, 74,910 independent hotels and 211,657 other travel accommodations

其中前五大酒店集团拥有12.3%的市场份额,远低于美国的54.3%。

3)旅行社

国家旅游局数据显示,2012年中国有2.5万家旅行社,传统旅行社占据了61.6%的市场份额(艾瑞);高于美国的49%(PhoCusWright数据)。

中国在线旅游行业

在房产、汽车、旅游这些大的行业里面,都会出现一些大的垂直互联网公司,如房产领域的搜房,汽车领域的汽车之家、易车等。在旅游领域,携程从十年前至今一直保持着在线旅游领域老大的位置,不过从2008年开始,特别是2010年以后一批新的在线旅游企业开始发展了起来,老牌企业艺龙也重新焕发活力;这主要是因为中国在线旅游从早期的商务旅游时代进入到了大众休闲旅游时代;中国大众的旅游需求开始爆发,同时这其中又有一大批熟悉互联网的年轻人,所以在线旅游市场也迅速膨胀;行业增长率都达到了37%。

艾瑞的统计数据显示,中国在线旅游市场从2008年的486亿元增长至2012年的1709亿元,年复合增长率36.9%;在线旅游的市场份额从4.2%增至6.6%。虽然中国在线旅游在过去几年发展速度这么快,但其在整体旅游业中的占比只提升了2.4个百分点,并且远低于欧美等发达国家的水平(美国2011年的在线旅游市场份额已经达到40%)。艾瑞预计,今后几年中国在线旅游仍将保持快速增长,2016年将达到4000亿元人民币的规模;届时在线旅游的占比也依然只有10.6%。

机票是占在线旅游最大份额一块业务,2012年占据了61%的在线旅游市场份额;交易额从2009年的454亿元人民币增至2012年的1043亿元人民币;年复合增长率32.3%。但在线机票占整体机票的市场份额也只有21.2%,而2009年时只有12.4%。美国的机票在线销售比例为51%;中国还有很大的提升空间。

酒店是在线旅游领域的第二大市场,2012年占23.3%的市场份额;交易额从2009年的128亿元增至2012年的397亿元,年复合增长率高达45.8%。但中国酒店业的在线销售比例只有12.4%,2009年则仅为6.3%。而美国2011年已经达到了31%。

此外还有度假、门票、租车等业务在线旅游的占比则更低。

四、中美在线旅游对比

前面的行业数据显示中国与美国的旅游业发展处于不同的阶段。美国旅游业占GDP比重达10%,市场已经成熟稳定,寡头化格局已经形成,集中度高;而中国市场还处于快速发展的阶段,在线旅游占比还很低,市场非常分散;所以中美在线旅游领域里的竞争格局业不尽相同。

去哪儿与Kayak

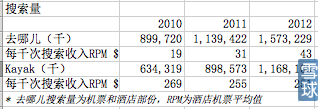

虽然去哪儿与Kayak有许多的不同,但还是最相似的公司。去哪儿与Kayak都是从旅游垂直搜索起步,也都是依靠机票搜索吸引大量流量;但去哪儿与Kayak最大的不同是他已经完成了交易闭环,让用户能够在其系统内完成交易。在营收方面,去哪儿也还比Kayak低很多。虽然2012年去哪儿仅机票和酒店在PC端的搜索量就是Kayak所有搜索量的1.35倍左右;但每千次搜索带来的收入只有Kayak的六分之一,所以去哪儿的整体营收只有Kayak的28%。

在营收构成上,去哪儿有70%的收入来自CPC广告,而Kayak有大量的弹窗广告收入,2012年CPC收入只占42%。因为去哪儿发展了团购、直接与部分酒店签订了协议,所以去哪儿还有部分CPS收入;而Kayak还没有这块收入。运营方面,去哪儿毛利率81%,比Kayak低12个百分点,研发成本占比37%,比Kayak高20个百分点;所以去哪儿出现了1241万美元的运营亏损,而Kayak实现了4800万美元的运营利润。

虽然在应收方面去哪儿与Kayak有不小的距离,但在流量方面,去哪儿已经远超Kayak;2010年以后,去哪儿仅PC端的机票和酒店搜索流量已经是Kayak的1.3-1.4倍。

因为美国OTA的发展远早于Kayak,所以Expedia、Orbitz、Priceline等发展起来之后才出现旅游搜索,所以Expedia和Priceline等OTA的流量都高于作为搜索平台的Kayak,所以Kayak需要不断地投放广告,购买流量来增强自己的品牌知名度。所以Kayak虽然投入了大量的资金进行营销推广,但其流量依然比前两名的OTA低不少。

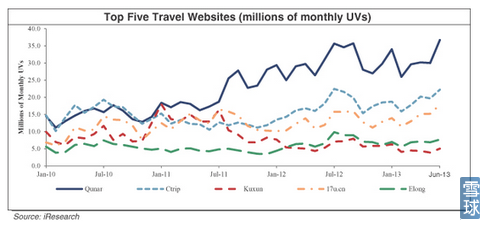

在中国旅游市场上,去哪儿2010年的流量已经与中国最大的OTA携程相差不多;2011年百度入股携程后又拉大了与携程的差距。在市场最关注的移动端业务上,去哪儿APP 1亿的安装量也超过了携程的5000万。在品牌上,中国旅游搜索与OTA的差距也不会像美国那么明显;在百度指数的关键词搜索排行上,“去哪儿”、“去哪儿网”与“携程”、“携程网”等搜索量是相近的。

作为一个垂直搜索平台,流量是最关键的指标。通用搜索引擎是流量最大的网站,美国的谷歌收购了ITA与Kayak有竞争关系;而中国的百度是去哪儿的控股方,有很好的合作关系。此外,去哪儿已经完成了TTS的闭环设计;在对供应商的控制力和用户体验方面都有所提高(TTS闭环模式似乎是旅游平台发展的趋势,旅游点评网站TripAdvisor也在力推在其网站内完成闭环交易)。 所以,这些各种不同因素决定了去哪儿在中国旅游市场的品牌知名度、行业地位、竞争优势这三方面的竞争力都会强于Kayak在美国旅游市场的竞争力;中国的在线旅游领域各模式之间的较量也会出现与美国不完全一样的竞争态势。

去哪儿与中国OTA

前面提到中美竞争环境的不同导致了去哪儿与Kayak在中美的在线旅游市场地位的不同;相应的他们与OTA之间的竞争关系也会不同。Kayak在美国主要为Expedia、Orbitz、Priceline等大OTA导流量,而去哪儿则主要是聚集众多的中小OTA做成一个搜索平台;特别是在机票搜索领域,在携程没有入驻前就已经形成了一股强大的势力。

在中国的OTA领域,携程十几年来一直在中国保持着一家独大的优势;虽然近几年市场份额略有下降 ,但依然占据47.3%的份额。这与美国市场也比较相似,2011年的时候Expedia占据43%的份额;不过排在其后的Orbitz和Priceline分别占22%和11%的份额,这个市场占有率远高于艺龙、同程、腾邦国际的OTA的份额;这就为去哪儿的发展提供了更好的空间。在一个分散的市场下搜索平台的价值会更大。Kayak前五大客户为他贡献的应收超过了50%,而去哪儿没有一个客户为其贡献的应收超过6%。

如今,去哪儿在机票领域的平台出票量已经超过了携程,酒店领域的平台预订间夜量达到携程一半左右,与排名第二的艺龙相当,超过之后的腾邦国际和同程。

五、去哪儿财务状况

营收

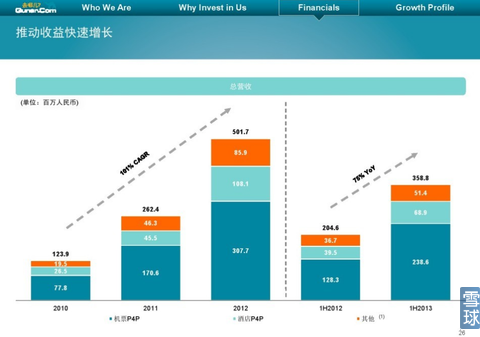

去哪儿的营收从2010年的1.2亿元人民币增至2012年的5亿元人民币,符合增长率达101%;2013年上半年同比增长75%至3.59亿元人民币;其中Q1同比增长92%,Q2增长61%。

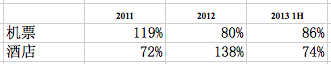

在机票和酒店两大块业务上,机票2012年增速从上年的119%下降至80%,2013年上半年又提高至86%;酒店2012年收入增速较2011年大幅提升,但2013年上半年受TTS风波影响大幅下降至74%。

除了机票和酒店之外,去哪儿还有门票、度假旅游、团购等业务还处于早期发展阶段,但营收增长很快;最传统的CPM展示广告业务也还有百分之二三十的增长。

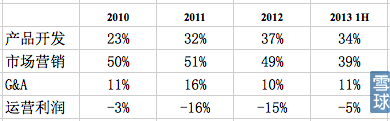

运营成本

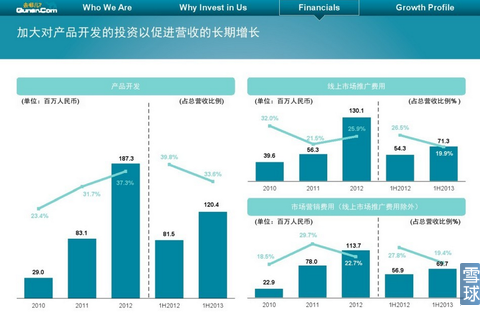

去哪儿的毛利率一直维持80%左右,但2010年至2013年上半年都处于运营亏损状态;主要是因为公司产品开发和市场营销费用还处于比较大的投入阶段。

去哪儿作为一家技术型企业在产品研发上的投入快速增加,产品和研发人员从2010年底的126人增至2013年6月30日的800人(307个产品经理和493个开发工程师,其中有159人是专门负责移动产品的设计和研发人员);占全体员工数1700人的将近一半比例。所以,去哪儿的产品开发费用也增长很快,2011和2012年的增速都超过100%,2013年上半年增速也有50%。

此外,市场营销费用也是去哪儿很大的一笔支出;2010年到2012年占到了营收的一半,2013年上半年有所下降但也还高达39%;不过增速从2011年的115%下降到了2013年上半年的27%。这块费用包括三个方面:1)购买搜索引擎、导航页流量等支出;2)营销广告支出;3)销售人员、酒店拓展人员工资。为了发展酒店业务,去哪儿市场和营销人员2011年猛增至515人,比上年的80人增加了435人;2013年上半年进一步增至738人。目前去哪儿的线上推广费用和市场营销费用各占一半左右,2013年上半年分别占应收的19.9%和19.4%。随着去哪儿酒店布局的完善,未来市场营销费用增速或趋缓,占营收比例有望继续下降。

盈利状况

去哪儿近年来一直处于运营亏损的状态,但运营亏损比例从之前的15%左右下降至2013年下半年的5%左右。从路演文件可以看到,2011年Q3和2013年Q1去哪儿已经实现了季度盈利(调整后)。

增长趋势

去哪儿的酒店业务已经拓展得和携程、艺龙差不多了,未来在这块的人员投入增速会降下来;技术开发成本随着营收规模的扩大也有望下降。此外,去哪儿已经与百度达成了知心搜索协议;根据协议,百度将在2014年至2016年为去哪儿网提供的最低用户网页浏览点击量分别为21.9亿、21.9亿及21.96亿;这部分收入的17.9亿元以下的部分全部归去哪儿,超出部分去哪儿可以获得24%的收入。这也将驱动去哪儿未来三年的增长。

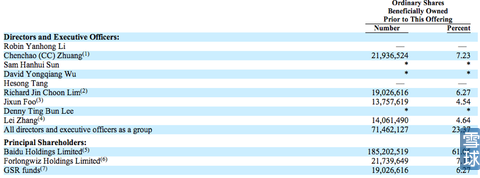

六、去哪儿股权结构

百度是去哪儿目前最大的股东,占股61%,IPO后百度又将以IPO价格认购总额2.3亿美元的去哪儿股份;所以百度的持股比例会继续保持60%以上。创始人兼CEO庄辰超在IPO之前持股7.23%;其余是前期投资基金的持股。

七、募集资金用途

去哪儿在招股书中表示,将用本次募集资金用于公司的技术、基础设施、产品开发建设,加强公司的市场、销售、品牌建设;以及一般运营资金需求。如果有合适的并购对象也会进行并购,但目前去哪儿并没有正在洽谈中的项目。

注:以上数据均来自去哪儿招股书和路演文件。

来源:i美股

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益