免费小说市场群雄逐鹿,谁能问鼎中原?

编辑导语:在付费小说格局稳定之后,随之而来的是免费小说的挑战,而免费小说的收入来源主要是广告。作者对免费小说的市场情况、商业发展、免费小说的单元经济模型以及内容供应链等角度展开分析,免费小说能否在市场中群雄逐鹿,答案还有待探讨。

前一段时间学习了解了“文教娱”中“文”相关的一些业务,把一些思考记录下来。

抛砖引玉,欢迎交流指正。全文目录如下:

- 移动免费小说市场情况:群雄逐鹿

- 主要玩家介绍

- 商业模式:两入三出,收支同源

- 收入侧详解

- 免费小说的单元经济模型

- 内容供应链

- 总结

一、移动免费小说市场情况

首先,在线小说并不是一个新的市场。

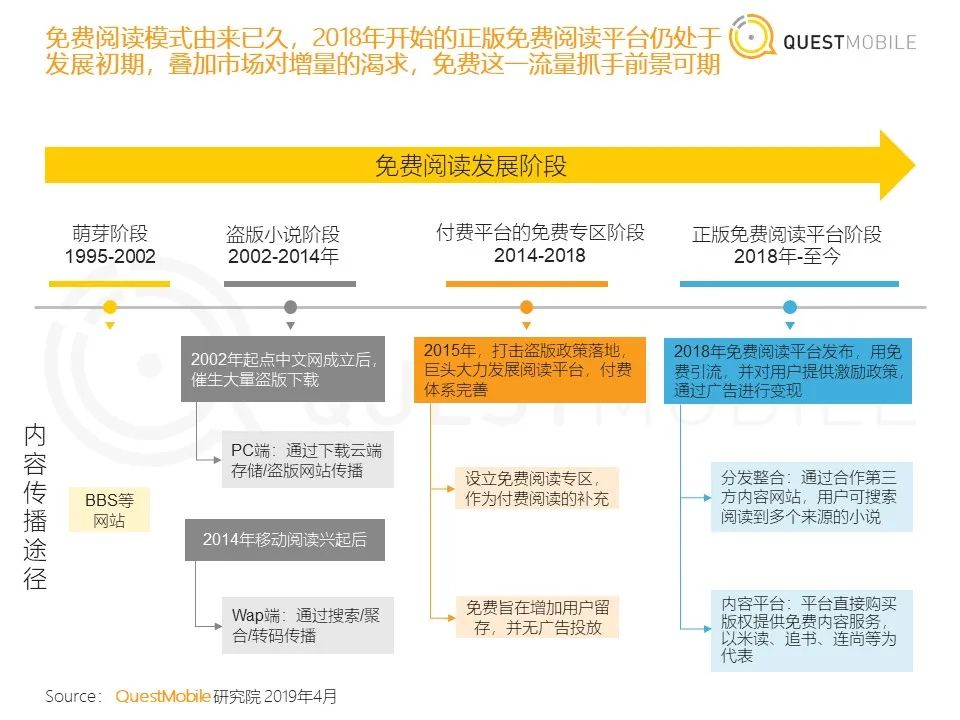

2002年之前:早在PC时代,在线小说就开始在BBS连载萌芽。不过在那个上古时期,这些网文作者并没有清晰稳定的收入,只有爆火后出版一条变现路径,比如网文“开山之作”——《第一次的亲密接触》。

2002年到2014年:包括起点、纵横、17K在内,一系列专门的网文网站开始出现并发展壮大。在这一时期,VIP、月票等网文核心付费模式也逐渐发展成熟,稳定的收入让更多作者有了创作动力,作者和读者数量在这一时期均飞速增长。不过,大量盗版小说网站同时出现,也成为了行业的顽疾。

2014年到2018年:移动时代,让网文读者群体进一步扩大。腾讯等巨头也在这一时期纷纷入场布局,经过了多年兼并、收购、整合,和对盗版的打击之后,在线小说市场在2018年左右形成了以阅文(腾讯系)、掌阅和书旗(阿里系)为第一梯队的稳定格局,CR3一度超过50%。

然而,2018年却成为了在线小说市场的分水岭。

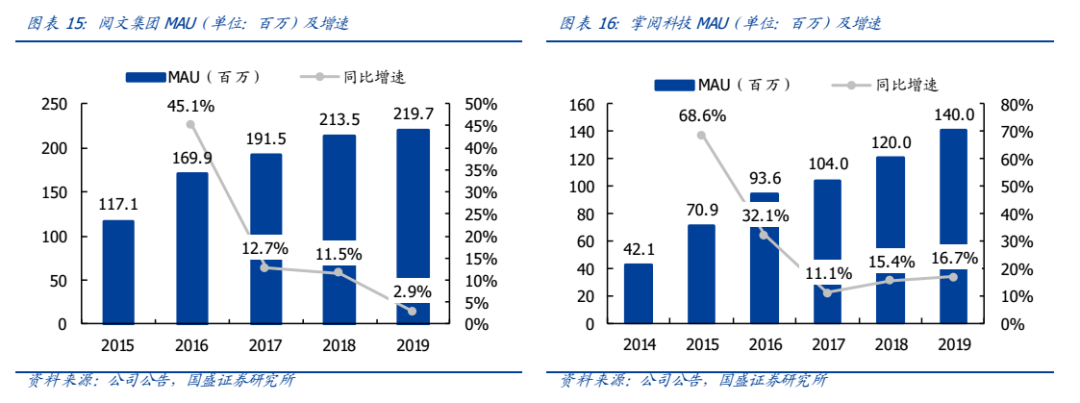

我们会看到,无论是阅文还是掌阅,头部付费小说MAU的增速都在2017-2019期间放缓。

在原有玩家增速放缓的同时,免费正版小说开始兴起。

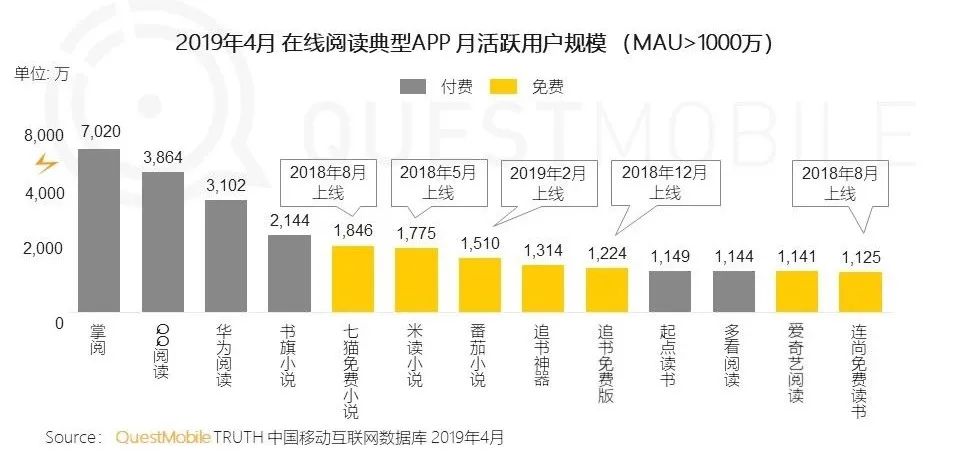

2018年下半年,从米读小说开始,各免费小说平台如雨后春笋般出现。各流量玩法出身的新玩家纷纷入场,开拓第二曲线。

其中就包括孵化了米读小说的趣头条、孵化了连尚小说的WiFi万能钥匙、孵化了疯读小说的触宝,以及内部孵化了番茄小说的字节跳动,这些都是原本就深谙流量获取和流量变现的资深玩家。

当然,阅文和掌阅没有坐以待毙,也在同一时期分别孵化了自己的免费小说平台——飞读小说和得间小说。

这些免费小说App的内容另辟蹊径,以爽快明朗的行文方式,不做铺垫直接切入故事情节。小说多以都市逆袭、总裁甜宠等男频女频爽文为主,满足了手机看小说场景下,一大批用户杀时间的需求。

这批免费小说App发展非常迅速,从2018年开始井喷,到2020年底,两三年的时间,整体月活用户规模已经达到了整个阅读APP的40%。

二、主要玩家介绍

免费小说App的市场格局变化一直很快,到2020年12月为止,排名前四的依次是:

- 番茄小说:2019年2月上线,是字节跳动旗下孵化的一款免费小说App。背靠字节这棵大树,番茄小说后来居上,发展非常迅猛,现在已经坐稳了免费小说市场的头把交椅。

- 七猫小说:2018年8月上线,是综艺广告投放最凶猛的一家。别看它的logo和名字与天猫很像,其实它背后的控股股东是百度。七猫小说目前排名第二。

- 疯读小说:2019年7月上线,由上市公司触宝科技孵化,起步较晚但发展迅速,后来居上赶超了米读小说,成为排名第三的玩家。

- 米读小说:2018年5月上线,由上市公司趣头条孵化,曾一度排名免费小说市场Top3,后被疯读小说赶超。

QuestMobile-免费小说MAU变化

可以看到,头部的这几家免费小说App,背后其实都有巨头或上市公司的身影,这也说明这个市场早已成为大公司角力的战场。

关于免费小说市场的更多情况,可以找到很多文章、研报,这里就不展开了。

三、整体商业模式

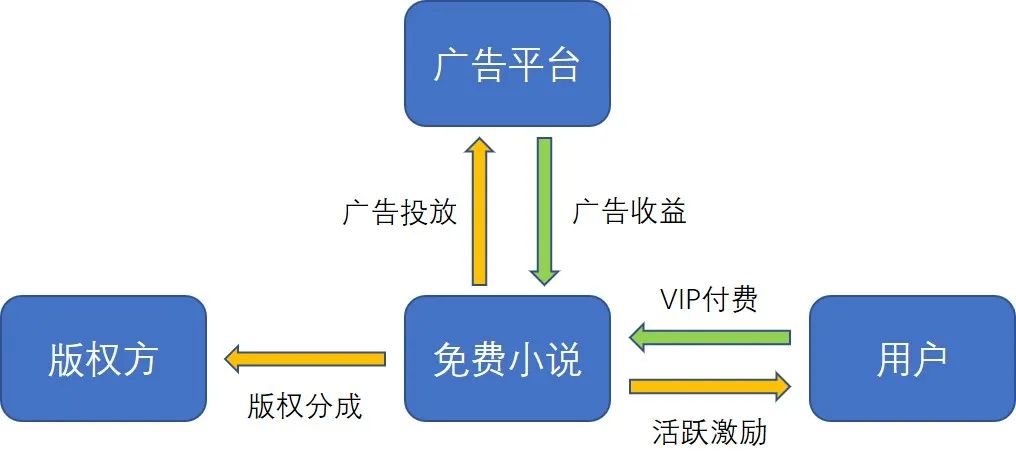

免费小说的整体收支结构,可以用「两入三出」来概括:

两入包括广告收入和付费用户收入,前者是用户阅读小说时,页面上展示的广告位为小说App产生的收入;后者一般为会员收入,用户购买会员可以免广告,作为一个主打免费阅读的App,这部分收入基本上只有广告收入的零头。

三出则包括营销费用、运营成本和版权成本,其中营销费用主要是在各信息流平台投放广告的支出,运营成本和版权成本则分别包括给用户的活跃激励,和给版权方或作者的分成。

免费小说业务的「两入三出」

总的来说,这是一个比较简单清晰的商业模型:免费小说App通过广告投放获客,从第三方采购或自建作者团队获取小说内容;用户可以在App免费消费这些小说内容,App最后通过广告变现。

值得一提的是,这个商业模型有一个特点,核心的收入和支出都是广告,也即收支同源,好处是比较稳定,但同时也对流量的精细化运营提出了更高的要求,这也是为什么跑出来的都是流量玩得好的几个玩家。

四、收入侧详解

免费小说业务的收入侧这一块,可以拆分为广告收入和会员(VIP)收入。

其中会员收入较少,一般不到总收入的10%,而且这里面有一个比较有意思的定价问题。

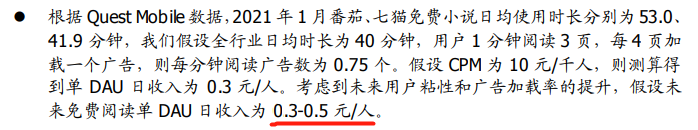

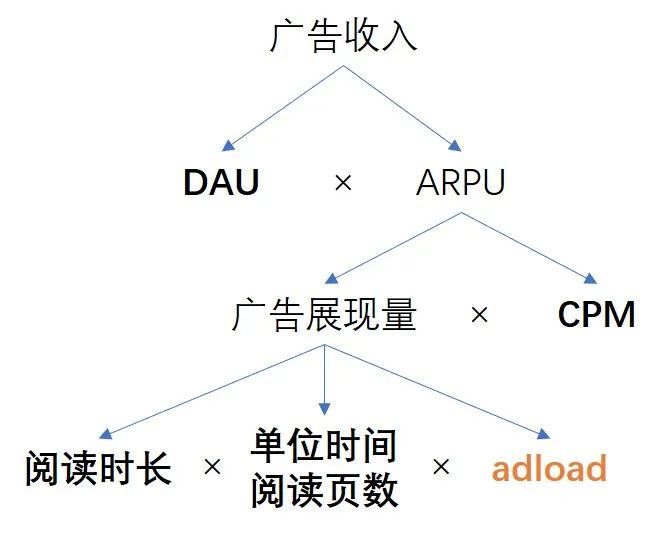

按券商报告的预估,免费小说的广告ARPU为0.3~0.5元/天,这个范围和趣头条(米读)曾在财报电话会议中提及的数字是吻合的。

而愿意买会员去广告的用户又是高度活跃的用户,假设这些用户一个月30天都活跃,那么他们能够带来的广告收入就是9~15元,刚好是一个月的会员费:

换句话说,会员这块的收入起到了广告收入的替代作用,这样一来我们实际上就可以整体地用广告收入的公式,来计算总收入:

总收入≈DAU*ARPU总收入如果进一步对收入做拆解,如下图所示:

其中,CPM指广告展现价格,与用户画像、接入的广告主数量有关;单位时间阅读页数与用户手机大小、字体大小有关,这两个指标可操作空间不大,各平台之间没有显著差异。

阅读时长和adload(广告加载率)则是平台相对更有操作空间的两个指标,其中前者与内容质量、激励策略有关,后者则主要取决于各平台商业化的策略。

相比之下,adload是平台间差异更大的一个指标。截止2021年8月底,我用两台手机测算了一下,这四家app的adload如下:

除番茄小说以外,其他三家都是固定的adload,疯读小说的adload最高(33%),竟然每隔两页小说就有一个全屏广告,简直丧心病狂。

番茄小说是动态的adload,具体来说会根据阅读的深度,动态调整广告的展现率,有时是4页一广告,有时是9~10页一广告,平均下来我预估adload在15~20%的样子。

adload这块的差异,说明两件事情:

- adload越高,对用户留存的损伤就越大,疯读小说依然选择这么高的adload,说明它们的变现压力非常大;

- 动态adload要比固定adload更难以实现,但番茄小说依然选择了更难的方案并保持更低的综合adload,一方面说明它们的商业化程度已经领先其他友商一个阶段,另一方面也说明它们的现金流也更为从容。那么,为什么番茄小说这么有底气呢?

五、免费小说的单元经济模型

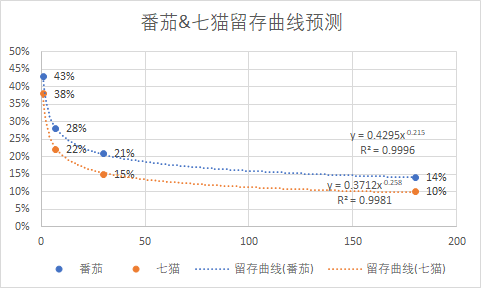

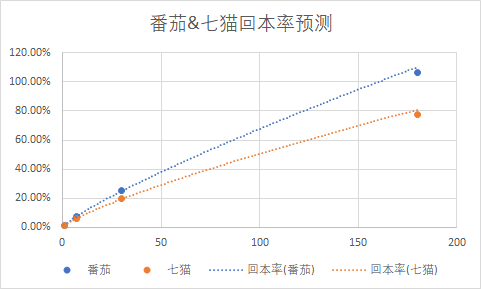

根据QuestMobile提供的留存数据,我大概估算了一下番茄小说和七猫小说的留存曲线和回本率(图中采样点分别为次日、7日、30日和180日留存):

其中,ARPU按中值0.4元/天计算,CAC按12元计算。

可以看到,按行业通行的180天回本率计算,番茄在180天左右刚刚回本,相比之下,七猫等其他一些留存率更差的玩家,LTV更低,回本周期则要更长。

值得注意的是,这里面还没有计算版权成本,同时行业ARPU提升有限,CAC又因为激烈的竞争水涨船高。

考虑到免费小说现在还处于竞争态势的情况下,大部分玩家应该还属于亏钱的状态。

如果我们从账期的角度看待免费小说,会发现现金流的压力,让这个原本就不怎么挣钱的业务雪上加霜。

由于主要的收入都来自广告,而广告平台和流量主的结算账期一般要去到2~3个月。

另一方面,免费小说app的获客又主要来自广告投放(尤其是抖音、快手等短视频平台),假如要在这些平台直投,又有一笔广告费用的预付费需要支出。

可见在收支同源都来自广告的情况下,免费小说app两头不讨好,上下游都让出了账期。

所以,这类应用一般都会找广告代理商进行投放,借助代理商提供的账期,缓解自己的资金压力,同时还能提升投放的管理杠杆。

不过广告代理商提供的账期也不是免费的,在素材等其他条件一样的情况下,势必要在竞价环节失去一定的竞争力。因此从这个角度看,与其他几家相比,内部结算广告收支的番茄小说就没有这种烦恼了。

不仅如此,它还有机会第一时间了解到竞对投放效果最好的素材和人群包,同时字节提供的强大的中台能力和组织能力,又保证了它在留存效率、商业化效率方面的领先优势,底气从何而来也就一目了然了。

六、内容供应链

文章结束前再聊聊内容供应链,这块了解不深,简单提一下。

从上面我们算的账大概可以看出来,免费小说这个业务,挣钱难,基本上就是广告费左手进右手出的流水生意。

如果真的要说有什么价值留存,那么IP、内容价值是唯一的可能。当一部作品阅读量达到一定水平之后,后续的IP开发才能成为可能。

所以,除了免费小说平台本身,我们还可以从头部作品的上游内容供应链,了解平台之间的差异和潜力。

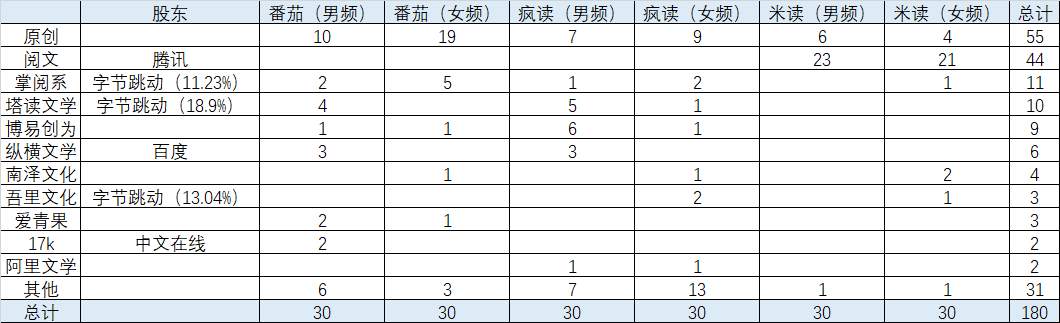

观察了这几家免费小说平台的人气榜单,除了七猫没有列明版权来源以外,其他几家人气榜Top30的版权来源分布如下:

可以看到,番茄大约50%的头部作品来自自有版权,同时还对上游版权方进行了资本运作,入股了掌阅、塔读等几家版权平台;

米读的头部作品则基本上分为两个部分,大约75%来自阅文,15%来自自有版权,从供应链角度看基本上可以算是阅文系平台了;

疯读的头部作品版权则比较分散,既有来自其他中小平台的版权,也有不小比例(25%)的作品来自竞对(番茄所属的字节、七猫所属的百度)所投资的版权平台,以及一部分自有版权(不到30%)。所以,从供应链的角度来看,与其他平台相比,番茄对大部分作品都具备了一定的掌控能力,同样也是底气十足。

七、总结

好了,总结一下。

在付费小说格局稳定之后,免费小说模式异军突起,一些过去擅长流量的玩家孵化出了新的头部应用,打破了这一格局。

与过去付费小说不同,免费小说模式以广告为主要的收入来源,对DAU、Adload、CPM等指标更为敏感。

通过对这一模式单元经济模型的估算,目前大部分玩家还处于烧钱换增长的阶段,留存率是大家最关心的核心指标。

但如果站在整个生意的视角,留存率只是其中一个环节。

综合来看,番茄小说在各个方面都占据了绝对优势,包括且不仅限于组织能力优势、账期优势、广告情报优势、内容供应链优势,目前是领跑者,也是将来最有可能持续领跑的玩家。

作者:青十五;公众号:青十五,新书《策略产品经理:模型与方法论》作者

本文由 @青十五 原创发布于人人都是产品经理,未经作者许可,禁止转载。

题图来自Unsplash,基于CC0协议。

起点课堂会员权益

起点课堂会员权益

逻辑挺清楚的,赞一个

回本时间太长,但是用户留存率不足,怎么赚到钱,还是个问题