中国电商为什么越来越“散”?

编辑导语:电商行业这几年在互联网市场中蓬勃发展,势头很猛,但为什么中国电商行业的竞争格局却越来越散了呢?带着这样的疑问,本篇文章的作者将逐一给出解释,推荐想要了解电商的群体阅读。

中国互联网企业是最幸运的。

既赶上了技术转换的风口,又搭上了中国经济高速发展的便车,发展至今,已成为深入社会各个角落的毛细血管。

站在流量变现鄙视链的最顶端,电商平台无疑是互联网世界中最“得意”的一个群体。

到2021年,中国实物商品网上零售额已突破10万亿元至10.8万亿元,近乎是美国电商市场规模的两倍。

庞大的人口基数、未被满足的物质消费需求,与线上化运动形成共振,中国电商能有如此规模并不奇怪。奇怪的是,过去几年电商行业的竞争格局不仅没有进一步集中,反倒持续发散,前浪更是在后浪的野性进攻下不断丢掉地盘,这与互联网企业强者恒强的固有认知完全背道而驰。

这一切,究竟是如何发生的?

一、虹吸效应失灵

2017年之前,中国电商基本是阿里和京东的“二人转”,二者率先完成移动化迁移,合计控制着超过85%的市场。

拼多多半路杀出,在2018年成功上市。有钱之后一掷千金,2019年推出百亿补贴,走农村包围城市的道路,商业模式复杂到连段永平都看不透。

财散人聚,拼多多的目的达到了。

截止到2020年Q4,其年活跃买家已经飙升到8.24亿,超过阿里,成为电商江湖新的“瓢把子”。至此,中国电商正式进入“三国杀”时代,但对于守城的人来说,利空远不止这些。

早在2020年9月,抖音就决定断开直播电商的外部链接,不再给传统电商平台导流,快手于12月跟进。两家掌握巨大流量池的公司宣布自立门户单干,中国电商的版图再一次分裂,进入“五霸争雄”的阶段。

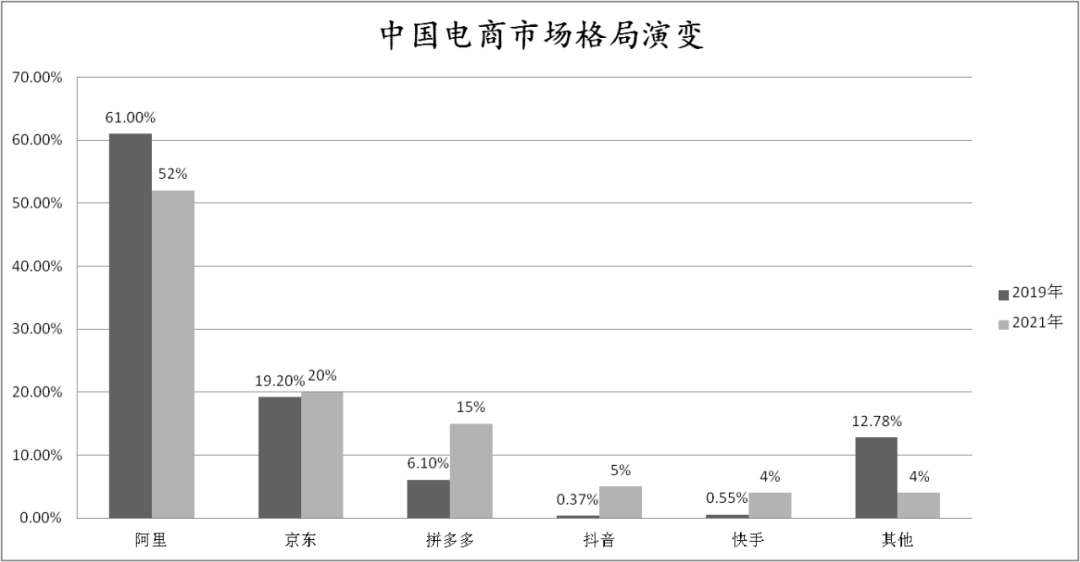

截止到2021年,按GMV计,阿里、京东、拼多多、抖音、快手的市场份额分别为52%、20%、15%、5%、4%,相较于两年前,市场格局已显著发散。

数据来源:公开资料整理

对比之下,美国电商业则消停的多。

亚马逊一手遮天,在过去十年不断扩大地盘,市占率已从2011年的23.3%提升到2021年的41.4%,并和沃尔玛、eBay等同行拉开了绝对的安全距离。

图片截取自eMarketer

对于擅长“抄作业”的中国互联网而言,很多细分领域的发展轨迹都能在美国找到镜像。唯独电商,走出了中国特色。拓荒者似乎并未凭借先发优势建立有效抵御竞争的护城河,因而在新玩家入局后显得手足无措。

一个行业,一个企业,它的起家、发展与归宿早在商业模式的原始基因里就已埋下伏笔。要想洞察变化的根源,必须切入底层逻辑的深处,抽丝剥茧,找到混沌世界里那根关键的线头。

二、规模经济反戈

理解电商,首先要理解零售。

零售,简单来说就是对接供给与需求,实现信息流、商品流和资金流的传递。

让生产与消费在线上见面,并通过“三流”的高效运转来降低商品流通的交易成本,这便是电商存在的价值与基础,其中交易成本是平台核心竞争力所在。

所谓交易成本,可大致分为信息成本与履约成本两部分,前者指的是撮合成交过程中的费用,包括买卖双方的搜索、匹配、谈判等;后者指执行订单所花的费用,大头主要是物流。

中美电商截然不同的命运在履约环节就已埋下种子,但这并非产业界主观喜好所决定,而是两个国家之间客观经济、地理条件使然。

美国制造业从上世纪就开始大量外移,目前消费品以进口为主,尤其依赖生产成本极低的亚洲地区,一般在西海岸卸货,然后运到人口稠密的东海岸。在物流上体现为收件端集中、运距长,权衡成本与体验,注重时效的仓配模式更优。

亚马逊先发建立仓配设施,目前已经是全美第四大物流商,承载了超20%的美国电商件配送,机构预计到2025年这一数据将实现翻倍。相较同行,亚马逊在履约环节形成了愈发强势地竞争壁垒,兼具成本与时效优势,其用亏损20年的代价才换来了今天的江山永固,后来者几乎不可能撼动。

中国则完全不同,作为全球第一产业大国,生产制造主要集中在人口大量聚集的东南沿海,需求与供给在空间上重合度高。收件端零散,运距也较短,使得快递模式的成本优势被放大,生存空间也就更大。

更大的不同在于,国内快递网络是各大电商平台共用的社会资源,而非像亚马逊那样独享,这也就意味着平台没能在履约环节建立竞争壁垒。

事实上,国内快递行业长期低价竞争的恶劣环境,根本不会让电商平台有自建快递体系的欲望。

2019年,中通把主产粮区义乌的票单价直接从4.2元砸到1.2元,去年极兔又把义乌的票单价按到1元以下(成本是1.3元),最终还是官方出面调停,战火才得以熄灭。

如此情况之下,电商平台亲自组网无异于搬起石头砸自己的脚。

2017年,苏宁全资收购了天天快递,并试图进行排他性改造,但最终以三年亏损53亿的结果而告终。

自建仓配的京东物流正在突围,但目前成本也很高。2020年,京东物流的单票成本大约是16.7元,而同期圆通只有2.1元,相差数倍。在电商件数量上,“通达系”是京东的19倍还多。

如果说极低的履约成本和壁垒为电商版图的分裂埋了一颗雷,那么引爆这颗雷的则是规模效应在信息匹配环节的反戈一击。

在信息匹配与撮合环节,随着信息量的不断增加,交易成本的曲线并非单调,而是呈先下降后抬升的趋势,即“U”型特征。

这并不难理解,早期商品信息少,平台通过“人找货”的模式就可完成高效匹配,交易成本具备规模经济属性。但随着买卖双方信息流的指数化增长,大量冗余的信息会降低匹配效率并抬升成本,此时规模效应又反过来成为拖累平台的一股力量。

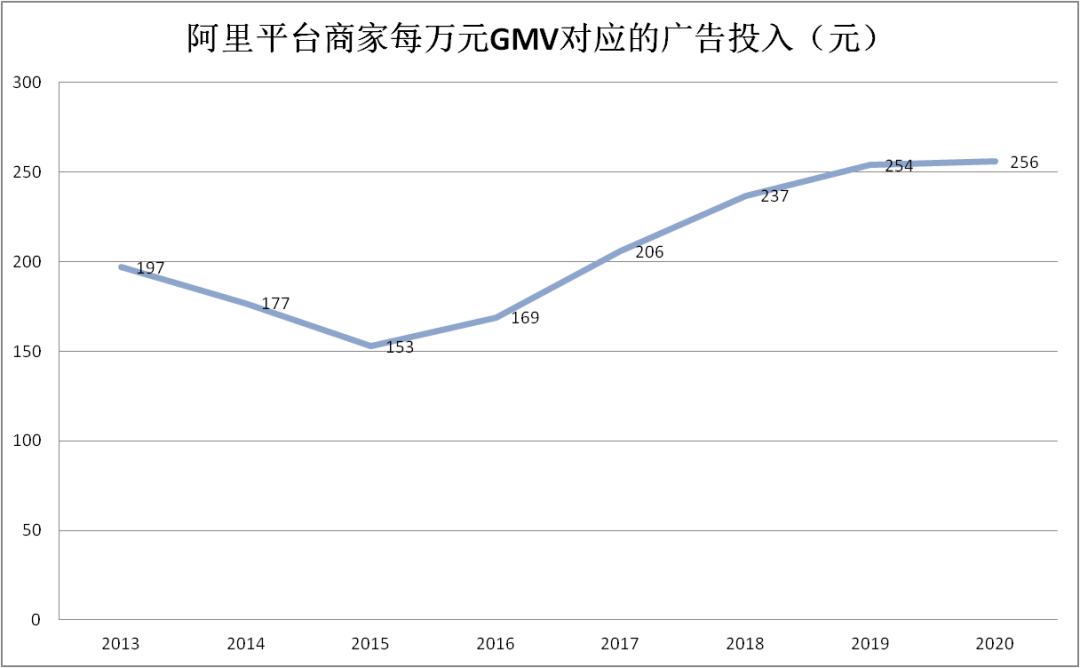

资源有限的情况,商家为了争夺消费者只能付出更高的代价。2015年之前,阿里平台上商家每万元GMV对应的营销成本持续下滑,至2015年触及最低点153元,随后单边反弹,2020年已增长到256元。

数据来源:公开资料整理

头部品牌和商家尚可承受,成本敏感度高的中小商家则逐渐沦为弱势群体,生存空间狭小。

拼多多看到了机会,在白牌商家与下沉市场用户群之间完成牵线,让全网最低价的平台心智深入人心,不纠结于品牌、款式等,想买便宜货就来,省去了前期大量的搜寻、筛选成本。

内容电商平台则通过激发、创造购物欲望来提升撮合成交的效率。

给消费者提供一种新的理想生活状态,让其产生憧憬向往之意,顺其自然地唤起新的消费需求。直播间里则营造紧张急迫的购物氛围,让消费者为冲动买单。

艾瑞咨询的调研数据显示,直播电商的下单转化率高达4.3%,相较于由图文的0.5%实现了数倍增长。

从最早的淘系、京东,到如今的拼多多、抖音、快手,后来者能够不断开辟道路,从根本上说都是抓住了提升信息匹配效率和降低交易成本这条主线。

只不过改变了信息连接的模式,即电商平台实现了从“人找货”向“货找人”的进化,相当于以前是摆摊等人来买,现在则是主动上门推销。

从更大的视角来看,改变的远不止信息连接模式,而是整个行业的范式。

三、比较优势胜出

作为拼多多的天使投资人,段永平曾多次在社交平台上表示看不懂其商业模式。事实上,看不懂的又何止段永平,随着电商这潭水越来越浑,全球顶流机构也产生了明显的分歧。

透过最新披露的持仓报告可以发现,达利欧一如既往的示好中国,对各大电商平台也是雨露均沾、不偏不倚。2021Q4,桥水对拼多多、京东、阿里巴巴等都增持了30%左右;高瓴完全与桥水反做,在去年四季度清仓了阿里巴巴,并大幅减持拼多多(持股量由281万股减至21.3万股);淡马锡则表示出了对拼多多的情有独钟,持仓从2.67万股大增至211万股。

如果非要预判未来,我们更倾向于认为电商将进入一个割据而治、多元共存的全新时代,而并非外界所渲染的那样,走向“有他无我、有我没他”的角斗场。

相较于消费者分层,这更是一个消费分层的时代。

算法能解决“千人千面”的问题,但在“一人多面”的问题面前却束手无策,而后者更接近消费行为的本质。“多、快、好、省”等不同维度的消费需求可以融洽地凝聚在一个人身上,然后在不同平台分别得到满足。

因此,平台基于用户在单一平台的行为偏好来进行消费者画像,并冀图以此为依据进行信息推荐与匹配,终究是徒劳的。

年入百万的阿里P8能在京东上花几万元买一台高配电脑,但这并不耽误其在拼多多上下一单9.9元包邮的卫生纸。

而从服务的供给方来看,目前尚不存在一个平台或模式能够满足以上所有优势,而是各美其美。

比如淘宝的优势在于“多”,满足消费者一站式买齐所有产品的需求;京东自营、美团等平台满足消费者对“快”的需求;天猫、京东和抖音强化“好”的认知;拼多多则聚焦一个“省”字。

更重要的一点是,各平台都在细分优势中建立了护城河,谁都很难把对方彻底吃掉。

淘宝的特点是“多”,看似容易模仿,仔细研究就会发现,汇集众多长尾特色的商家需要长时间的积累、沉淀,十几年打下的江山绝非一朝一夕能拿走;再比如京东,“快”的背后是连续亏损了12年,很难再有对手能在时效上对其形成威胁。

基于这些,电商行业的范式转变也就在所难免了。平台不再是越大越好,而要主动做减法,放弃部分弱势市场,形成自己清晰的边界与定位。过去是靠规模效应制胜,现在则要靠比较优势赢得生存空间。

在互联网流量红利见顶的情况下,防守远比进攻重要,如果有人非要深入他人的腹地抢食,代价必定是巨大的,最终也大概只能落个“杀敌一千,自损八百”的结果。

作者:文雨,微信公众号:市值观察(ID:shizhiguancha)

原文链接:https://mp.weixin.qq.com/s/TLGp1nfjFd8UEZ03PCvxMQ

本文由 @市值观察 授权发布于人人都是产品经理。未经许可,禁止转载

题图来自 Unsplash ,基于 CC0 协议

起点课堂会员权益

起点课堂会员权益

电商越来越“散”受益的是消费者,垄断了消费者才是倒大霉了。

内容确实算干货了,支持一下!触屏y1988v

确实,现在电商平台逐渐增加,而各平台各有各的优势