证券交易:初识券商PB系统(一)

编辑导语:证券交易中,主要涉及到的系统有交易所、行情系统、PB系统、柜台系统这几类,而PB系统就是证券公司给机构客户提供的交易工具。本文作者对PB系统进行了总结分析,希望能给你带来帮助。

本人从事供应链金融产品经理岗位多年,对证券行业出于学习和研究的目的,发现网络上对于证券描述的描述散而乱,特别对于初学者来讲理解和学习成本比较高,在学习和研究的同时,以本人对证券类的总结和梳理,逐步进行描述,以供大家学习和参考,本篇为初识篇。

一、初识证券交易

证券交易中,主要涉及到的系统有交易所、行情系统,PB系统,柜台系统这几类。

参与证券交易的主体分可为个人投资者与机构投资者两种:

个人投资者使用普通交易席位,券商负责交易、托管与结算;

机构投资者(公募、保险、私募、券商资管等)使用机构专用交易席位,交易、托管与结算主体多有不同。

1. PB客户交易系统分类

PB客户使用的交易系统有两类:

1)普通交易系统

普通交易系统相关业务操作由零售业务各分支机构柜面人员完成。

2)PB交易系统

PB交易系统不等于PB系统。PB交易系统仅为PB系统的一部分,机构销售交易部负责PB交易系统,PB系统中的运营支持系统由托管部提供,托管部可以为公司内、外部有需要的PB客户提供托管估值服务。

由主经纪商交易系统、极速交易系统、策略算法平台等组成。PB交易系统可以为私募基金等专业投资机构以及高净值个人客户提供高速交易专用通道、策略交易,还能够支持客户的风险控制需求;且支持私募基金产品管理、统计,可提供给投资经理、基金会计等管理人员各种资金、证券情况分析报表。

2. PB系统

券商PB系统,Prime Brokerage,即主经纪商业务,也称为主券商业务或大宗经纪业务。是指证券公司向专业机构投资者和高净值客户等提供集中托管清算、后台运营、研究支持、杠杆融资、证券拆借、资金募集等一站式综合金融服务。说得简单点就是证券公司给机构客户提供的交易工具,即机构版本的同花顺。

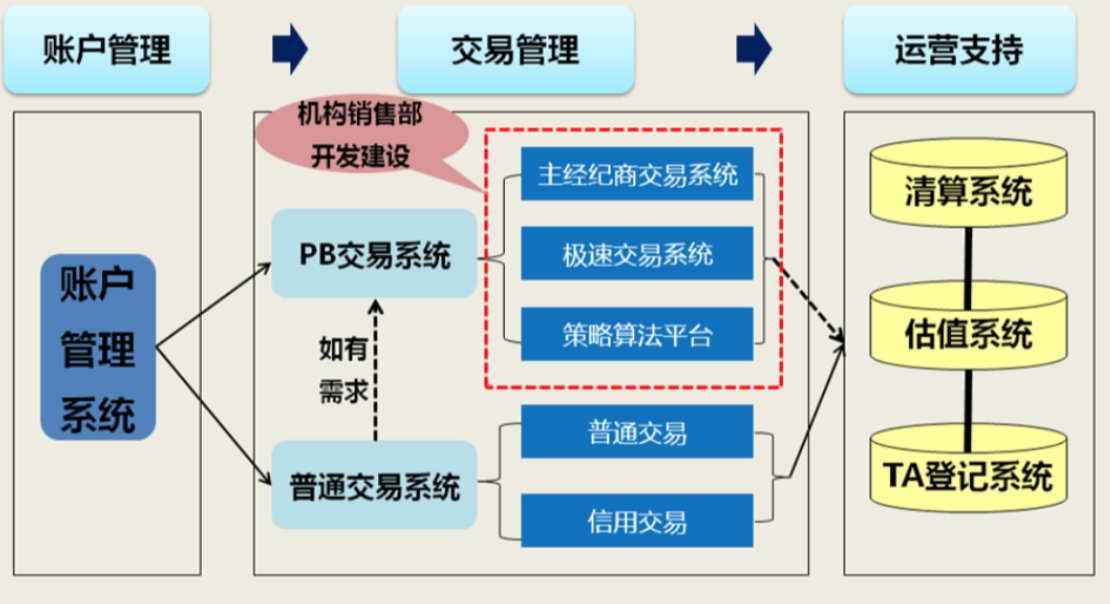

PB系统由PB交易系统和运营支持系统两部分构成:

- PB交易系统为客户提供极速交易、风险管理、多账户管理功能。

- 运营支持系统为客户提供清算、估值、TA登记、等服务。PB客户账户仍由现有账户管理系统进行管理。

(来自网络)

PB概念最早源于20世纪70年代末美国的证券经营机构Fuman Selz,当时由于经纪商的交易、清算、托管职能是可分离的,机构客户通常指定多个证券经营机构分别提供交易、清算和托管服务,故基金管理人需要核对所有的交易、清算数据及合并托管报告,大量的交易数据处理工作给基金管理人造成很大的负担。

因此,主经纪商服务一经推出,立即受到基金经理们的欢迎,一些大型金融机构迅速占据了业务的主导地位。

PB系统可以很大,也可以很小,所以涉及到的产品也很多,有的可能是一个产品套件,试图解决所有的问题,有的可能只是提供特定服务的单一产品。

PB的定位是托管-清算-交易。目前的PB系统方面的竞争点主要放在了交易环节(毕竟托管和清算没有多大的差异)。

随着国际资本市场的逐步发展壮大,在证券经营机构的不断探索研究及市场的不断变化之下, PB业务经历了三个阶段,在国际资本市场中占据了重要地位。

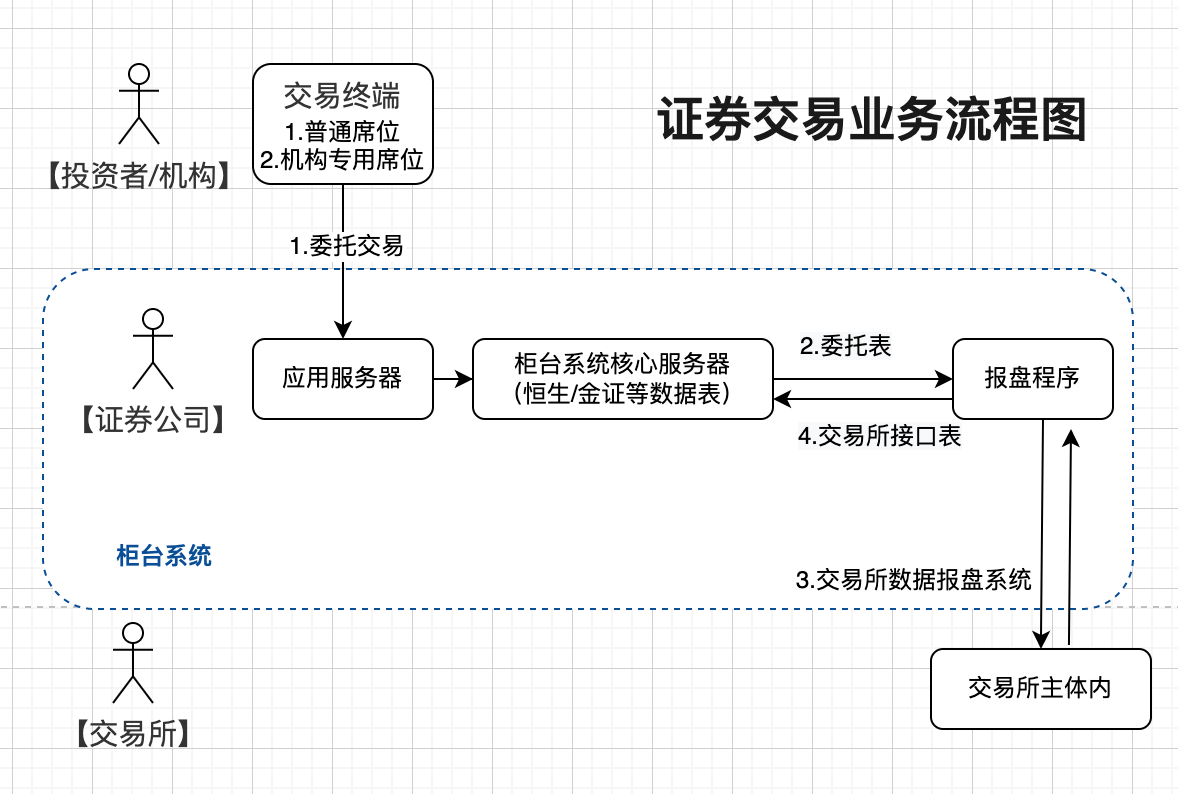

3. 证券交易业务流程图

证券交易过程,主要的过程是个人投资者或者机构投资者,按照股票的行情,报价下订单到交易所的,然后收到交易所回报的过程。

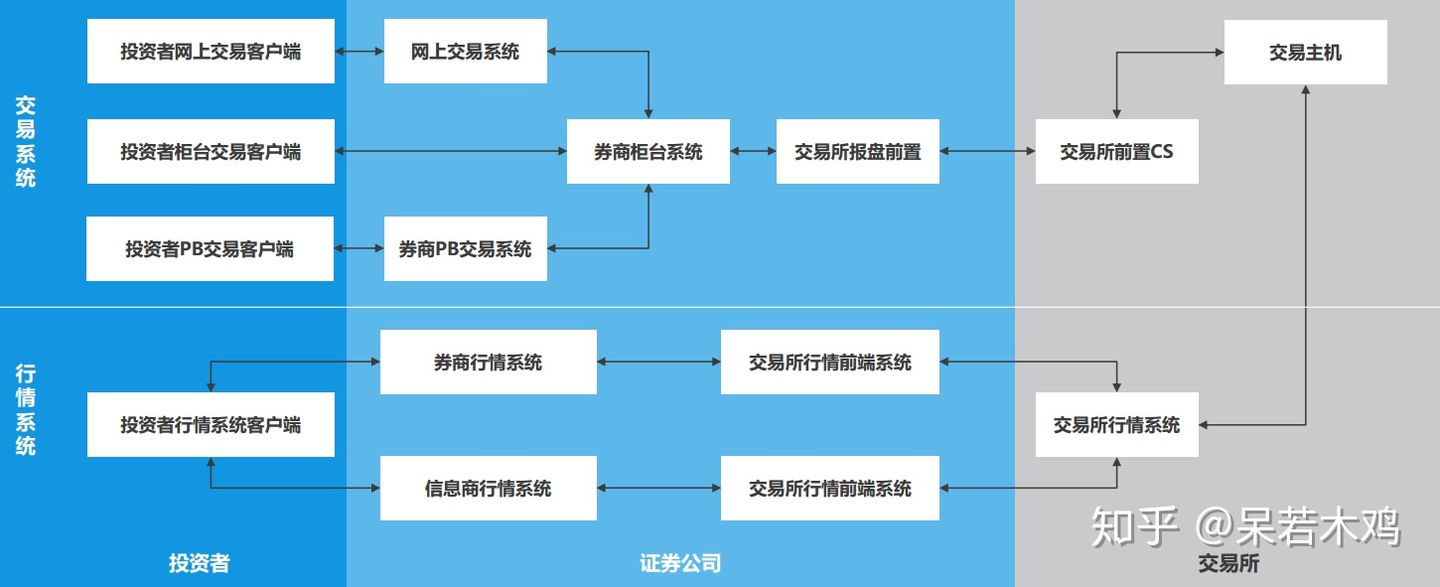

4. 证券交易IT系统架构图

交易所、证券公司以及投资者在行情以及交易方面的传导过程。如果是股票程序化接入,主要涉及到行情、交易柜台、PB系统、托管机房与网络、自建系统等等。

(来自网络)

二、市面上的PB系统

PB系统分交易端、自助管理端、后台。

1)交易端

主要有几家供应商:恒生、讯投、金证、同花顺;还有很多很多家小的:蜂鸟、进化论、迈合MX、尚为等等(小的就不说了,很多只有两三家用户甚至一家用户,非常定制化);

还有就是几家券商自己研发的:招商Apama、国泰君安君弘量化、中金公司IMS、中信A8、国信TS。

2)自助管理端

券商自己开发,几家大的例如招商、国泰君安、中信、中金、华泰都自己开发的,国信在恒生的系统基础上做了二次开发;中小型的一般不是用恒生就是金证。

3)后台

就只有两家可以选择:恒生、金证。

(来自网络)

三、主流的PB系统概述

此篇为简述,后续文章会对各PB系统进行剖解。

1)恒投PB

恒生,依赖自己的销售能力和资管市场的优势,迅速地做出调整。

【恒生电子:推出新一代机构经纪投资管理系统PB2.0】6月29日,恒生电子对外宣布,日前,恒生电子推出新一代机构经纪投资管理系统PB2.0,单笔延时快、并发量高、架构松耦合、开放性高、稳定性好,支持券商提供差异化服务,增强高净值客户或机构投资者的粘合度,不断提升使用体验。

对于算法交易方面,但说系统,不说模块接入。恒生自带简单算法交易(twap和vwap)、组合交易、预埋单和期现套利。

2)讯投PB

睿智融科的迅投系统,在私募机构时,投资管理、交易都使用迅投系统。

讯投,特点是轻装上阵,功能明了,用起来顺手。在去年严打之前,它已经在私募有不错的口碑。但碍于恒生在资管市场的垄断,难有突破。而限制外围接入,则给了这家后起之秀足够的机会,依赖私募的口碑和价格优势,迅速打入券商。

迅投,自带组合交易和简单算法交易,主要实现大单拆单,定时轮询下单等功能。

3)华泰MATIC PB

华泰证券自主研发的MATIC交易服务平台为专业投资者提供算法、策略、指令等多种交易工具。

4)中信CATS PB

中信基于Apama的Cats系统(银河证券很早也采购了Apama系统),主要用于算法、策略等交易应用。产品面向机构客户、公募、私募、QFII、大客户的专业化、定制化、自主化量化交易投资平台。

5)中金IMS PB

IMS系统是中金公司专门为机构客户开发设计的量化交易软件,优点:交易委托指令高效,控价精准,算法稳定。

IMS的交易支持:普通交易、量化交易、全自动交易、风险控制。

6)金证PB

为私募投资、专业投资者和高净值客户量身订做的专业型资产管理软件,适用组织顾客,适用个股、两融、期货交易、股指期货……

7)根网AMS PB

从分散到集中,全品种支持、多券商接入 、高性能执行,根网AMS系统支持股票、债券、基金、港股通、期货、期权、场外业务等全业务品种。

一般券商都会同时购买三套系统,至少则是有迅投和恒生。

至于量化方面,中金公司的IMS是绝对领先的,开发团队是从Bloomberg挖来的,而且是非常彻底地组件化系统,功能全、开发响应还快,听说给团队Leader开出的底薪是500万,奖金更不用说了,这个团队在量化方面是绝对地强大。

另外几家券商里那就是招商Apama、中信A8、国信TS在量化上做得比较好。

恒生、金证、讯投也有量化功能,但算法就少很多,而且开发响应速度实在是慢,也就讯投稍微好点,同花顺出了事,现在基本不推这业务了。

TWAP、VWAP就不说了,中金支持FLOAT、VOLINLINE、PEG、ICEBERG等等,不是一般地多,而且除了算法之外,中金还能给你当对手方交易衍生品,这个是只有中金、中信能做的,但中金的产品丰富度比中信高,这个行情下,衍生品显得很好用了(凤凰期权、双鲨鱼鳍期权等等)。

以上是根据研究证券行业的相关文章及经验总结,部分文字及图片来源于网络,欢迎一起交流和探讨。

本文由 @Zoey 原创发布于人人都是产品经理,未经许可,禁止转载

题图来自 Unsplash,基于 CC0 协议

起点课堂会员权益

起点课堂会员权益

大佬请教下,“证券交易业务流程图”这里的席位是不是应该改为证券账户?用席位的一般是公募,公募是用O32 ,跟用PB的图是不是不一样?

席位可以理解成券商和交易所进行信息交互的“账号ID”。公募一般都是用的独立席位,散户一般都是用的共享的席位。当然,如果散户和私募有钱,也可以跟券商申请独立的席位

干货和行业见闻都很有意思,感谢作者