拾象硅谷见闻:寻找下一个黄金 10 年

拾象团队带着投资配置的视角在今年 8 月到访硅谷,在实地拜访硅谷的顶级 VC 和科技领域一线从业者之后,我们感受到围绕云、SaaS、数据还能再创业和投资 10 年的强烈信心。我们通过文章的形式将认知开源共享,希望能对计划参与全球化的中国企业、华人创业者有所参考。

「拾象」是由前红杉中国投资人创办的投资平台,拾象以推动中国创业者和资产配置者“科技大航海”作为初心使命,帮助中国新经济企业家进行全球性资产配置,至今已经成功完成了对 SpaceX、ByteDance、Epic Games、Discord、ConsenSys等 20 多家全球范围内的优质独角兽公司的投资,资金管理规模超 10 亿美元。

拾象和拾象核心 LP 们都是互联网红利的亲历者,在 2019 年感受到了国内互联网红利见顶后,“寻找下一个黄金 10 年赛道”一直是拾象和 LP 们过去3年和未来工作的首要命题。

拾象团队带着投资配置的视角在今年 8 月来到硅谷,在实地拜访硅谷的顶级 VC 和科技领域一线从业者之后,我们感受到围绕云、SaaS、数据还能再创业和投资 10 年的强烈信心。

与此同时,拾象团队对于帮助中国企业和中国企业家做好全球市场这件事也更富有动力。对于想要参与全球化的中国创业者和企业家来说,美国市场应该成为战略高地,其次才是非美发达市场、新兴市场。站在投资配置的角度,更是必须同时下注中美两地。

中国企业全球化也是未来 10 年的重要命题,而链接中国成功创业者与全球新一代华人创业者、助力他们参与科技大航海和全球化正是拾象团队的长期愿景。

本文作为我们在硅谷两个月的调研访谈基础上的思考总结,我们通过这篇文章将认知开源共享,希望能对计划参与全球化的中国企业、华人创业者有所参考。

以下为本文目录,建议结合要点进行针对性阅读。

- 01 美国是全球付费能力最强的终端消费市场

- 02 数字化依然是黄金赛道

- 03 为什么硅谷能够持续创新?

- 04 代表未来 10 年的重要趋势

- 05 结语

一、美国是全球付费能力最强的终端消费市场

拿下美国市场是真正成为一家全球化公司的关键标准,对于想要参与全球化的中国创业者和企业家来说,如果要打造一家全球化企业,美国市场应该成为全球化战略的高地,其次才是非美发达市场、新兴市场。而站在投资配置的角度,则必须同时下注中美。

1. 美国企业和个人付费习惯都很好

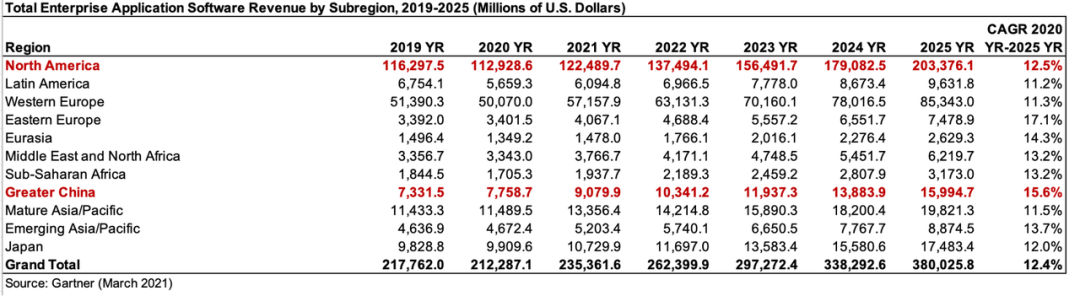

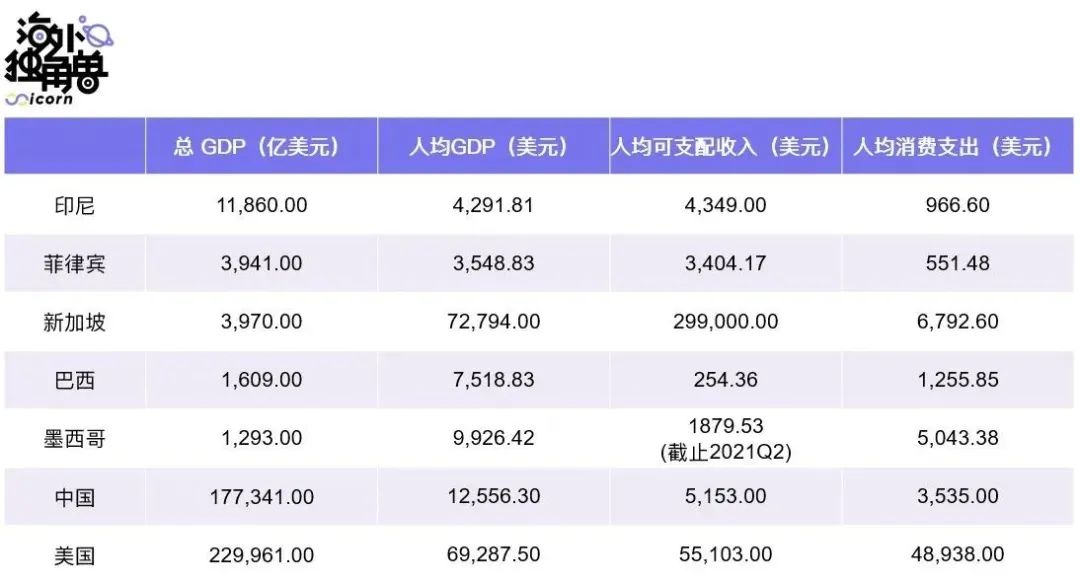

先来看一组数字对比:美国人均消费支出是中国的 13 倍左右,而北美的软件总支出也恰好是大中华区的 13 倍左右。

中美人均消费能力对比( 以 2021 年 GDP 数据为基准)

中美软件消费能力对比(Source:Battery)

全球范围内最优秀的 SaaS 公司几乎都来自于美国,拾象在持续研究追踪 Global SaaS 的过程中总结了很多中美 SaaS 发展差异的因素,最直接、最根本的还是两地社会富裕程度的不同,这也是我们在这次硅谷实地交流和探访中最深刻的感受。

如果从付费能力做类比,中国 SaaS 企业面临的付费环境几乎相当于国内 2000 年左右做消费互联网。

美国整个社会都拥有更强的付费意愿和付费能力,企业和个人付费习惯都很好。

软件是美国企业的消费品,硅谷 101 公路两侧的广告牌上几乎全是 SaaS 公司的广告。美国软件是在客户业务流中建设⾼速收费站,前期销售和建设成本很高,但建成后每年都收 Recurring 年费,是一个“躺赚”的生意。

例如, Snowflake 的最大客户之一 Capital One 每年能够贡献接近 5000 万美元的 ARR,Databricks 现在也积累了多个千万美元 ARR 级别大客户,并拿下了银行等传统行业巨头的订单,AWS/Azure 公有云厂商更是经常签下上亿美元合同。

由于缺少廉价劳动力来执行任务,企业更愿意通过购买软件减少人力支出,比如购买费控软件解决报销问题,提升工作幸福感、降低财务部门的总工时。一家 C 轮 200 多人的企业每年会购买 20-30个 SaaS 工具,每年 SaaS 账单在 60~120 万美元。这种 SaaS 采购的思路已经成为美国企业意识和管理细节的一部分,还将延续下去。

人员成本太贵也让企业放弃内部开发、转向采购成熟产品,例如银行之所以愿意付千万美元订单给 Databricks,是因为如果他们自己开发的话,招聘 30-50 个人的成本就已经超过千万美元了,并且大概率没有 Databricks 做得好。

不少 PLG 的产品能够在几乎没融资的情况下就做到了 1 亿美元 ARR 也离不开优越的付费环境,例如 Notion、Zapier、Calendly、ClickUp、Scale.ai、Grammarly 等。除了软件产品之外,Netflix、Disney+ 等在线付费娱乐产品也同样活得很好。

2. 美国市场的优先级高于新兴市场

拾象团队整理了部分全球跨国公司分地区的收入贡献,发现美国市场的贡献几乎都在 40% 以上,Amazon 的本土业务收入甚至达到了 66.83%,其次是欧洲,贡献了20-30% 的收入,而亚洲平均只占 10-25%。如果按照利润贡献比来看,美国地区用户的贡献度同样也是全球最高。此外,在我们整理的全球范围 2023 年预测增速有 30%+ 的上市公司中,大部分也都是美国公司。

Source:各公司财报公开数据

因此,我们可以说,不管是从投资配置的角度,还是从创业的角度,应该更多关注美国市场而不是新兴市场。过去我们谈及出海、国际化都会先去看东南亚、拉丁美洲等新兴市场,希望搭载这些地区的经济高速增长红利复刻下一个中国故事,时光机逻辑本身没有问题,但如果从市场天花板的视角看,参与新兴市场的 ROI 并不高。

首先,东南亚等新兴经济体并不具备中国以及美国的统一大市场特性,其次,这些新兴市场还需很长一段去发展,印尼整个国家的 GDP 是 1.2 万亿美元,和浙江省 2021 年的 GDP 水平相当(73516 亿人民币),印尼人均 GDP 为 4292 美元,接近中国 2010 年的人均水平(4551 美元),企业付费意愿和能力更是慢于个人,从这个角度来看的话,是否将印尼视作创业或投资第一站的答案显而易见。

此外,新兴市场的政局、政策的不稳定性也为投资创业埋下风险。其它新兴市场同理。

截止 2021 年东南亚、拉丁美洲代表国家 GDP 水平。Source:World Bank Database、各国统计局公开口径

过去资本在新兴市场上的投入也是一个印证。我们追踪了多家重注新兴市场知名 VC 基金,这些基金 10 年期基金 DPI 至今仍然较低,核心原因是有效退出较少,新兴市场过去成功退出主要是Sea、Nubank、Dlocal 等极少数的项目。

3. 数字化依然是黄金赛道

虽然都经历了互联网革新,但显然中美两地创投市场的走向已经发生变化,数字化革命被长久地写入和硅谷 VC 和创业者的基因中。

软件是硅谷所有头部基金重仓的板块,在我们看来,Sequoia US、Insight、BVP、ICONIQ 这些基金本质上都是一家软件基金,这些基金 70%~80% 的 Portfolio 都是软件公司,并且过去 10 年间都在软件板块获得了超额收益,例如 ICONIQ 在 Procore、Adyen、Datadog、Snowflake、Zoom 等最重要的 SaaS 公司上市时都持有可观的股份,从 Fund II 开始 NRR 就保持在同 vintage year 的 top 5%。

不夸张地讲,可能几乎没有硅谷 VC 在软件赛道上亏过大钱。即便 Docker、Palantir、Cloudera 这类公司被大家认为表现没有特别亮眼,也仍旧让早期投资者赚得了一定收益、成功退出。

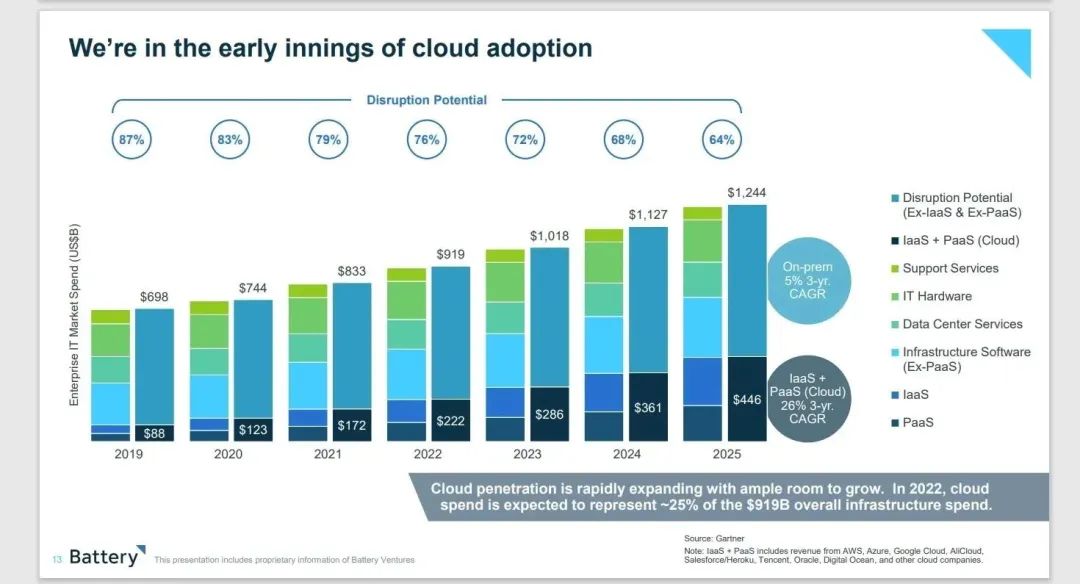

在拾象团队和硅谷头部 VC 的交流中,Cloud 还能继续投 10 年是一个普遍共识,到今天,Cloud 的渗透率也就 20% 左右。

在如今 3.8 万亿美元的全球 IT 支出规模下,SaaS 化的比率并不高。

按照 AWS、Google Cloud 和微软这三家公有云厂商云资源总消耗的 run rate 目前只走到了 1600 亿美元,如果我们将新兴 SaaS 厂商总营收以 2 倍于三大云厂商的收入预估,那么云相关部分也只有 4800 亿美元,而面对全球3.8万亿美元的全球 IT 支出,现在Cloud Adoption比率只有13%左右。

更微观来看,我们以 Snowflake 为例,Snowflake 2022 财年总客户数是 5944 个,收入贡献大于 100 万美元的客户数是 184 个,我们认为Snowflake渗透率也只走到了5-10%分位。

Source:Battery、Gartener

与此同时,在过去 10 年的数据积累基础上,硅谷的投资人们也开始期待 AI/ML 为 Cloud 和 Data 带来新一轮变革力量,不仅是投资人,硅谷的大公司们也将 AI/ML 提到了极高的位置,微软当下最担心的就是被 AI 颠覆。这次硅谷行也让拾象团队对于 AI/ML 的信心进一步加强,我们认为 AI/ML 一定是代表未来 10 年最重要趋势之一,从投资配置和创业角度都值得重点关注。

硅谷对数字化的信仰和中国当下的新能源、智能制造等硬件相关的投资热潮形成对比。硬件、制造业等相对“重”的板块在硅谷投资一直都很少,The Power Law 中提到,硅谷 VC 偏好“High Risk + Long Term + High Capital Efficiency”产业,这也能解释为何硅谷 VC 错过了 Tesla,以及为何硅谷 VC 几乎不投制造业。

再看国内,因为我们拥有几十年累积的制造业资源和认知,这种不可逆的资源壁垒一旦和高端技术结合,势必能进一步拉升中国制造的溢价能力。

在过去,美国能做出 Apple,靠产品、技术、创新和价值观构成的综合品牌溢价,中国则更擅长做小米这种模式,主打供应链和性价比,我们认为接下来 10 年中,中国也会孕育出技术和品牌双溢价的产品型公司。

二、为什么硅谷能够持续创新?

硅谷为什么能够拥有如此强势且持久的创新能力?拾象团队的核心结论是,硅谷在人才和资本两方面都拥有绝佳的资源禀赋。硅谷不仅吸引了全球的创新人才,斯坦福、伯克利等全球领先学校也在不断为硅谷输送人才及前沿研究,并且因为捐赠文化的原因这些学校的前沿研究也更能在第一天和产业、商业相融合。成熟完善的创业和投资生态,也让硅谷成为从创业 idea 到成功退出的乌托邦、面向全球的创新孵化器。

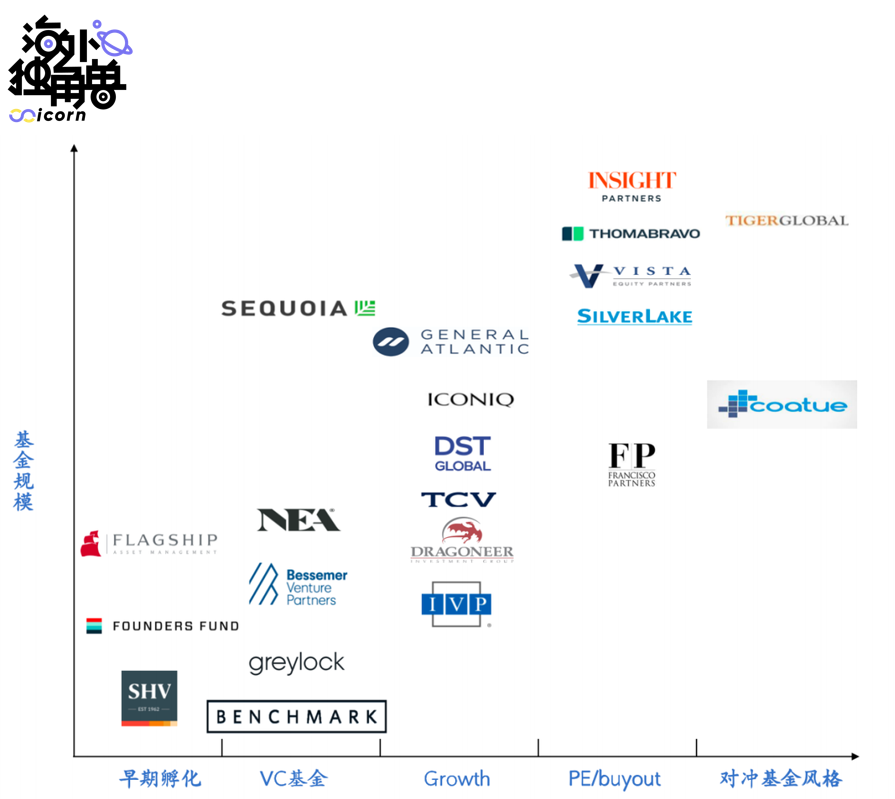

1. 百花齐放的风投生态

作为科技创新中的重要参与者,硅谷多元风投生态和不断涌现的创新在一定程度上互为因果,整体上硅谷的资本供给和市场竞争十分充分,除了 Sequioa、Redpoint、Greylock 等老牌头部基金外,硅谷当地还活跃着大量的小型 Fund、Solo GP,并且不断有新的基金和 GP 涌现。

上世纪 80 年代,美国的风投行业就已经走入规范有序的发展状态,成熟行业一定会带来成熟的人才供给,这是海外的 Solo GP、黑马基金不断涌现的基础条件。

产业成熟的另外一个特征是分工完善,这一点同样体现在美国的风投领域。硅谷几乎没有“全能通吃”型基金。

从投资阶段到投资领域,每个细分阶段、垂直领域主题都有做得很好的基金,尤其是在早期投资阶段。

例如我们拜访的其中一只基金,两位 GP 是 Airbnb 的早期员工,他们将 Marketplace 作为主要投资方向,在他们看来,Marketplace 的搭建是一种能力,可以被迁移到很多领域。

除了 YC,硅谷还有很多不同投资特色的早期基金,而且这些基金或者通过特定行业的人脉,或者通过独特的赋能方式,真的能在第一轮就参与到 Coinbase、Robinhood、Zoom、Flexport 等明星公司中,海外独角兽曾经介绍过的孵化了 Snowflake 的 Sutter Hill 就是一个典型代表。这次硅谷探访之后,拾象也作为 LP 参与了几个具有独特投资投资视角的硅谷早期基金。

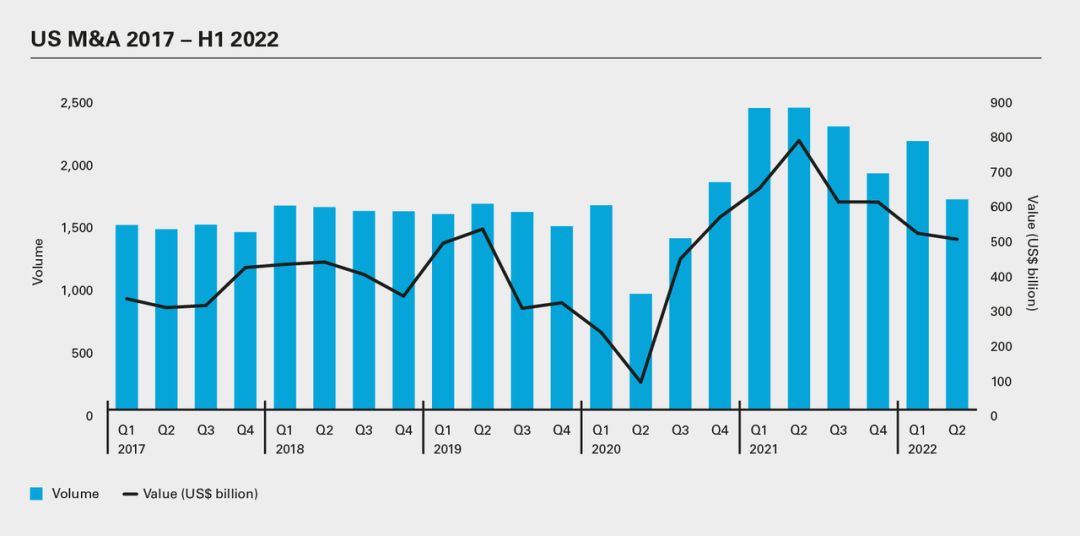

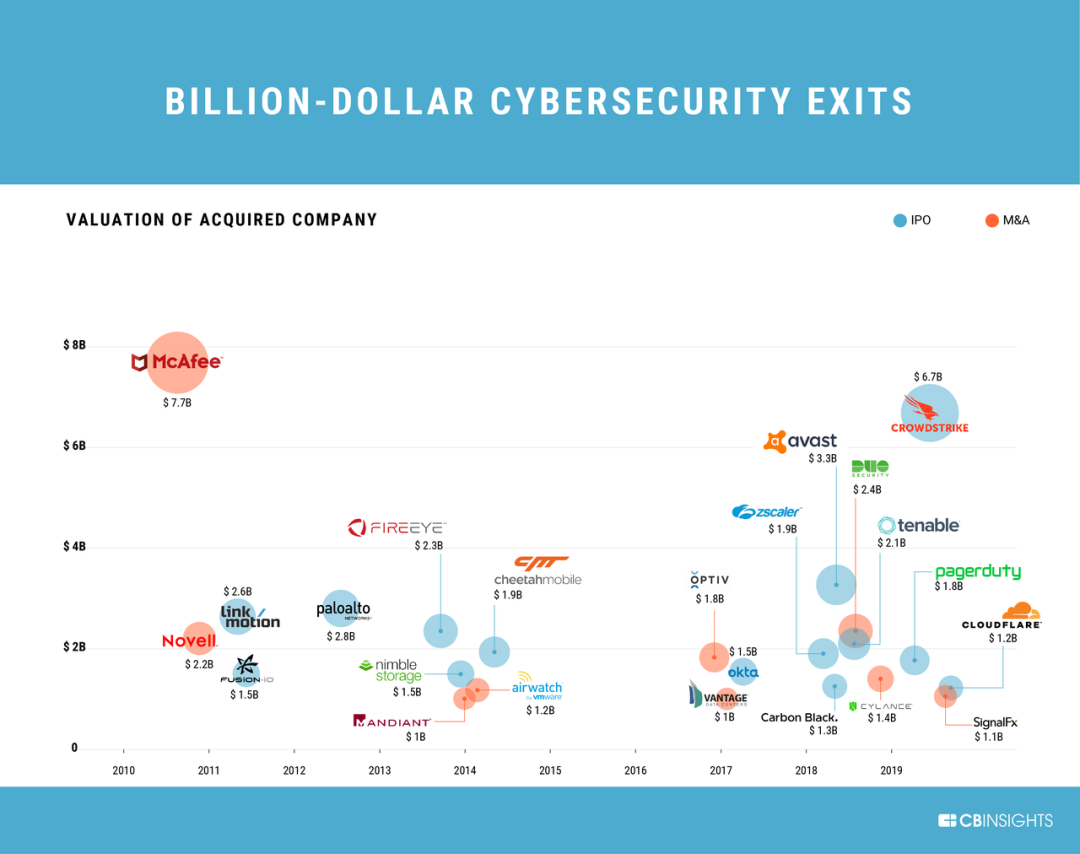

2. 退出环境好

从大的出口上,在美国,除了 IPO 之外,以 PE buyout、大公司作为交易方的收并购也是十分重要的退出渠道,且交易频繁。收并购让非常多中小软件公司普遍都能实现退出,不仅为投资者实现了收益回报,也让创业者生态得以动态循环起来,在硅谷科技公司的创始团队和投资人中,多次成功退出的连续创业者的身影相当普遍。

虽然受到宏观环境影响,美国今年的 IPO 数量相对于 2021 年同期减少了 80%,但并购仍十分活跃,最典型案例就是 Adobe 用 200 亿美元买下 Figma ,除了 Adobe 这种上市公司,Notion 在今年也收购了一款日历工具 Cron,此外 Vista、 Thoma Bravo 等大型 PE buyout 也是收购交易中重要的买方角色。

3. 推崇原创

不投 Copycat,只投原创和最新的东西是硅谷 VC 们的共识。

除了美国的知识保护体系很好、抄袭专利被诉讼成本很高之外,硅谷的 VC 们也都认为自己有种“骑士精神”,在他们的视角中,抄袭首先是不道德的,其次选择抄袭也是团队自身能力的负面信号,这样的环境既保护了创新、也倒逼了新的创新涌现。

不可否认的是,当一个赛道火爆之后,Fomo 的情绪同样存在于硅谷,例如最近的 Generative AI ,但对于创业者和早期投资人来说,如果他们想要参与,更多地是从整个行业其他环节寻找切入的可能性、“上牌桌”。

此外,这种骑士精神也体现在大公司开放的收并购心态上。在硅谷,大公司想要发展某个新业务、拓宽某个特定技术能力,如果内部孵化从时间、成本上并不划算的话,那么收购就会成为第一选择,甚至有的时候一个收购决定是由某个业务 VP 来完成的最终决策。

三、代表未来 10 年的重要趋势

拾象团队拜访本地投资人、独角兽科技公司的一线工程师的同时也想寻找新的趋势和机会,以下是让拾象团队感到兴奋、抱有更强信心的几个重要趋势:

趋势 1:Remote 不可逆,将重塑企业协同

疫情加速了远程办公(Remote Work)以及混合办公(Hybird Work)的趋势的广泛渗透,那么随着疫情的逐渐结束、世界各地逐步开放,人们是否会再次回归办公室?经过硅谷实地探访后,我们十分确信,Remote 以及 Hybird 这种新型办公方式是不可逆的,并将彻底颠覆公司和组织的管理方式,带来一轮新的 SaaS 机遇。

我们参访硅谷的科技公司、投资机构办公区几乎都处于空置状态,从 Google、 Databricks、Snowflake 这些科技公司、到硅谷银行这些金融机构,并且其中一些表示会考虑退租部分办公楼。与此同时,很多硅谷科技公司的员工也选择搬离湾区,选择到其他生活成本更低的州,甚至搬离美国。

“数字游民(Digital Nomads)”已经成为科技从业者们的身份标签。在和科技领域从业者的交流中,很多人都提到,公司是否支持 Remote 已经成为他们求职中的重要选择标准之一。

图:Databricks 办公室工作日实拍

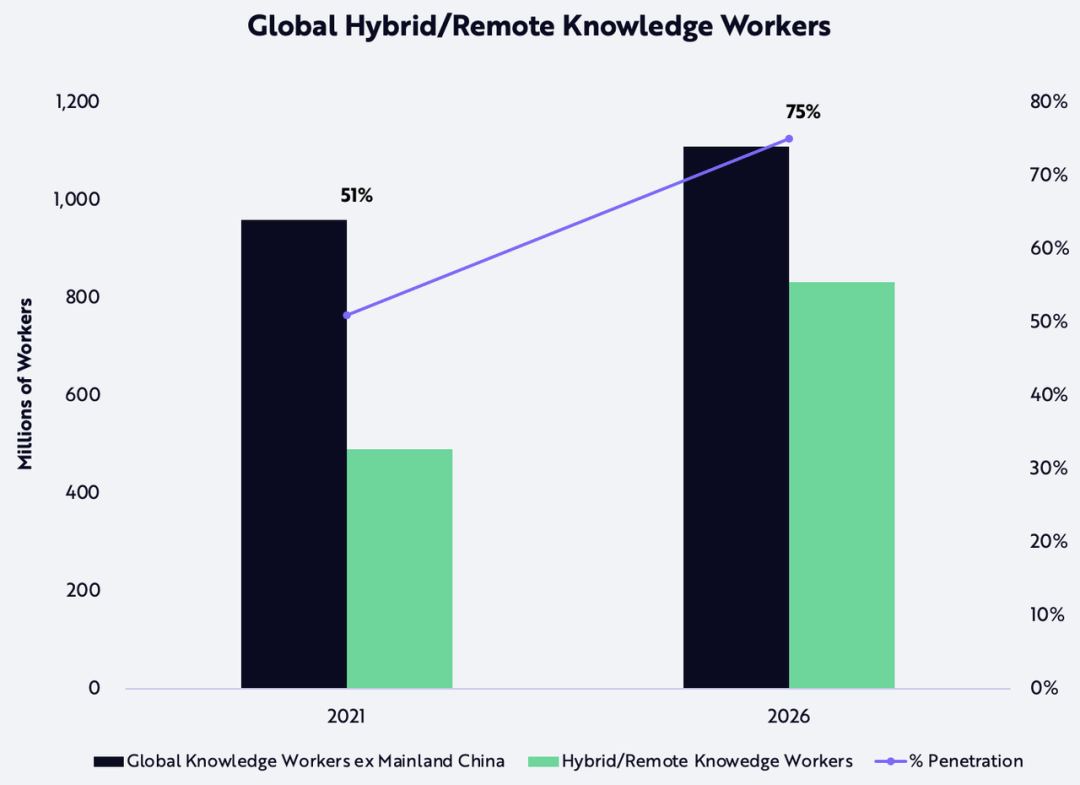

根据 Gartner 数据,2021 年底,全球有 4.89 亿知识工作者(除中国大陆外)采用混合办公或完全远程办公的工作模式,ARK 预测,这一数据将于 2026 年达到 8.32 亿,也就是说还有大约 70% 的增长空间。

站在科技企业管理角度,全球化的人才分布也让他们能够从 Day 1 就选择在不同地区,典型如印度、东欧、哥伦比亚等地区,搭建自己的工程师团队,于是就出现了很多员工和自己的团队成员甚至从未见过面的现象。就像云计算永远地改变了软件一样,远程办公、混合办公也将永远地改变企业管理形态。

Remote 将彻底改变组织和公司的运作方式,从招聘、跨币种/辖区的薪酬支付、协作,团建,员工培训,协作管理,都会发生很大变化,也都需要新的软件/功能去支持:

- 全球招聘:海外独角兽曾分析研究过的 Deel 就是全球招聘环节的典型代表公司,Deel 解决了跨辖区和跨币种的 Payroll,并且只用了 20 个月时间就将 ARR 从 100 万美元提升至 1 亿美元,刷新 SaaS 公司最快增长纪录,公司最新的 ARR 已经接近 3 亿美元。

- 更沉浸的视频和协作软件:Zoom / Teams 所解决的线上会议是 Remote 场景下最基础的需求,传统物理办公室环境下中的各个协作场景都值得被 Remote 化,例如 Miro 就是把硅谷人离不开的白板搬到了线上,Teams 在最近的一次更新中则增加了四款休闲游戏来实现“团建”的目的;

- 在地支持团队的云化:Cloud 是企业数据的云化, Remote 则带动了业务的上云,尤其是 GTM 等传统在地支持团队。Call-Center 场景就是一个典型案例,企业的 Call-Center 面向的是企业内线路接通、协调以及统一的企业号码部署等需求,通过一套软硬件实现,随着销售代表们开始 remote/Hybrid ,办公也要相对应地也要移动化和软件化,Zoom 的 Zoom Phone 瞄准的就是这一场景。

趋势 2:AI/ML 是 Data 的下一个十年

AI/ML 在今年爆发首先是因为数据量的足够,这是供给端的变化,过去 10 年 Cloud 渗透加速、Data Infra 部署的完善让企业数据积累的体量、质量都达到了可被 AI 运用的状态。

从需求端来看的,过去的数据分析是对于历史数据的分析,但现在一个比较明显的需求是大家对于实时的分析甚至预测的需求也在,即如何动态地把数据和人类层面的实际问题联系起来,高效、实时地改善和解决问题。数据行业的挑战不在于数据处理或分析,而在于 last mile, AI/ML 正是数据运用的“最后一公里”。

由于 ML 对应用场景结合的要求太高,所以 MLOps 是应用端发展得足够完善之前最值得布局的环节, ML Workflow 中大致包括了数据准备、模型构建、模型部署及运营等环节,对应 Anyscale、Tecton、Hugging Face 等都是 AI/ML 领域典型的“卖铲子”的公司。

从优秀人才的流向上,我们也能感受到硅谷对于 Data 以及 AI/ML 持续的热情和期待。Databricks、Anyscale 是我们的访谈中人才最愿意去的公司。在创业者角度,大公司的 ML 系统负责人也选择出来创业,例如 Tecton 的创始人在创业前曾是 Uber 内部的机器学习平台 “米开朗基罗(Michelangelo)”负责人,Databricks 的联合创始人 Ion 又创立了 Anyscale,并吸引了一批 Google Cloud 背景的人才加入。

在过去相当长的时间里,我们似乎还没有看到任何人准备挑战 Google、微软等万亿美元公司,但 AI/ML 让我们倾向于这件事情即将发生。

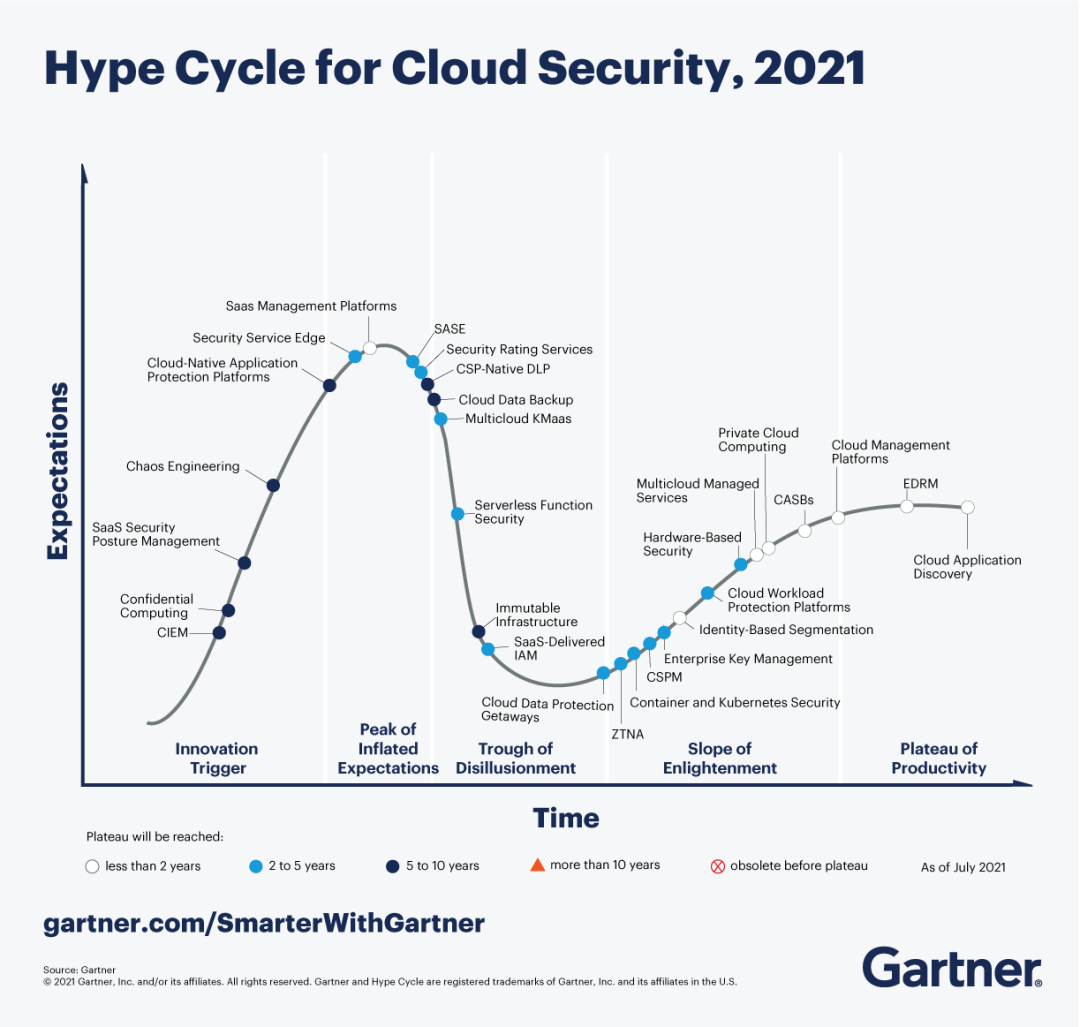

趋势 3 : 云原生催生新的安全需求

安全(Cyber Security)在美国的发展历史并不长,2014 年的 Target 数据泄漏事件是美国企业普遍重视数据安全的重要性的开始。安全的一个特性是随着大的技术趋势、底层框架、攻击方式的演变而变化。云计算、边缘计算等技术的普及重构了企业数据流动与计算的环境时,也为新的攻击形态提供了机会,倒逼云时代下安全技术和安全模式创新出现。

行业头部公司收入变化也在印证这一行业趋势:以 Palo Alto Networks 为例,其目前大部分业务都已经向云迁移,在 2020 年时,Palo Alto Networks 传统的硬件和防火墙收入占比只有大约 30%,其余 70% 则是基于云的产品和安全服务。

Cloud 只走到了 20% ,相对应地,云安全也只走到了行业前 10-20% 的阶段。因为攻击方式有很多种,所以安全行业一般比较割裂和细碎,虽然行业整体很大,但单个公司很难做大,一些能够抓住行业趋势和框架演变“早期”这个时点的公司是有机会做大。

安全作为企业一个长期且底层的需求,具有周期性较弱、甚至逆周期的属性,企业在安全板块的预算并不会受到宏观环境变化的影响,安全和 Data、CRM/S&M 共同位居企业 IT Spending 的前三名。安全的技术壁垒远比之前想的要深,也很难抄袭,只知道技术路线并不代表就可以做出产品。此外,安全领域几乎看不到开源产品,主要有两方面原因:

- 安全是很底层、很关键的东西,一旦开源就丧失了竞争力;

- 不同安全产品从设计环节开始就对应着团队对架构、逻辑的理解,因此即使是同一个技术路线产品结构之间也存在很大差异,因此很难开源合作。

从人才和技术积累角度,以色列在安全行业比较强势,以 8200 部队为代表的以色列军队为安全行业培养了大量的人才,他们直接拿着军用级别的安全技术来创业,并且在第一天就将自己的产品面向美国、以及国际市场销售。

趋势 4:软硬件结合带来更聪明的“机器人”

虽然软件投资是硅谷的主流,随着一些外部因素的变化,机器人也被认为是未来 10-20 年中最值得布局的板块之一,在和硅谷本地创业者、投资人的交流中,机器人(Robotics)被提及的频率越来越高。SaaS 是面向白领的机器人,机器人是蓝领的 SaaS。

投资机器人和硅谷 VC 不投硬件、硬科技之间并不冲突。SaaS 是将数据工具嵌入到企业业务流程中,减少人力浪费、实现效率提升的企业管理实践,是某种程度上,机器人的爆发也是这一理念的延展。

工厂和零售领域的自动化的趋势是机器人需求端爆发的牵引力,背后则是美国极速加剧的劳动力短缺。

在 Covid 之前就已经开始,美国的劳动力危机已经开始:2016 年后收紧的移民政策让以墨西哥工人为主的外来移民供给遭遇缩减,而在过去,这部分工人是美国制造业、零售服务领域的劳动力主力。Covid 之后,由于对自身健康的担忧、政府丰厚的补贴让美国本土的劳动力也倾向于退休而非工作。

过去 2 年美国制造业就业人数变化(单位:千人),Source:美国劳工部

劳动力短缺不断推高人均时薪,到今年 10 月,美国制造业的平均时薪已经达到了 25 美元。然而与此同时,但企业即便付出高昂代价也无法招到充足的劳动力。根据美国劳工部数据,在今年 7 月,在制造业、零售业以及服务行业等传统人力密集型领域,劳动力短缺率平均为 40% 。

作为受困于人力的的典型行业,Walmart、Amazon 等零售巨头已经开始积极布局机器人,大约 25% 的零售企业已经在自己的仓储内推行机器人解决方案。

软硬件之间的融合更加深入也让机器人领域在今天重新赢得关注的变化。

相对于硬件产品的研发,基于机器人硬件平台实现软件集成、边缘计算让机器人正变得更加智能,可加载的能力和完成的任务越来越多样。由于中国具备全球最好的电子制造产业链,同时拥有一批高质量工程师,我们认为机器人的机遇完全有可能被中国先一步抢占、走向全球。

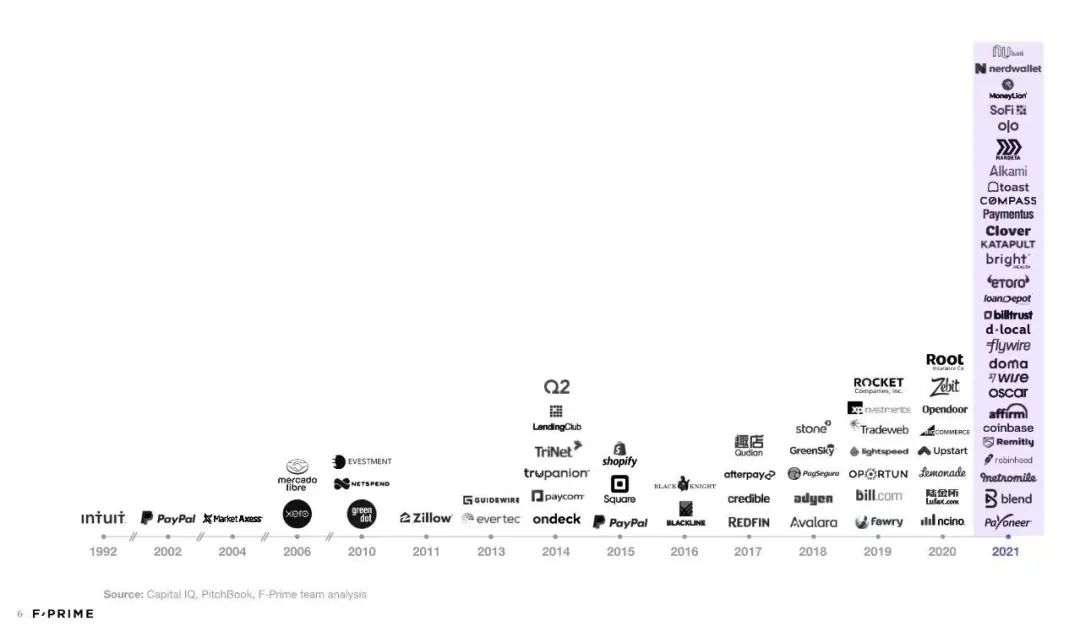

趋势 5:Fintech 人才旋涡和基础设施完善带来新一轮投资机会

Fintech 的概念已经在国内的创投语境中消失了,但在硅谷仍在持续。Fintech 在美国市场从 2015 年以来逐渐变成一个可以被单独投资的板块:LSVP、Redpoint、Bain Capital 等综合基金有专门的合伙人专注于这个方向的投资,a16z 在 2018 年搭建了单独的 Fintech 组。

在经历了银行的 IT 供应商、金融服务( P2P Lending 和 Marketplace Lending)两个阶段后,美国的 Fintech 投资已经进入第 3 个阶段,Fintech 基金很少投美国本土的消费者金融服务 Fintech 公司,Venture-Backed 的 Fintech 非常深入地跟软件结合,让非 Fintech 公司更容易成为 Fintech 公司、直接面向消费者的金融服务生意更容易被搭建。

此外,Fintech 也分叉为 2 个方向:一个是沿着传统的银行保险证券基础继续优化创新,而另一条线是则是和 Crypto 互相融合,构建一套新的金融和信用的交易体系。

总体上,我们对 Fintech 在美国未来 10 年的投资和发展抱有强烈的信心:

首先是退出被验证。如果在近期看二级市场的 Fintech 公司的话会感觉“股价跌了不少”是这些公司的一个共性,这是因为其中有将近 50% 是在 2021 年的高点上市,所以在今年宏观环境发生变化之后,整个 Fintech Index 下跌是预期之中的事情。

但 2021 年更重要的意义在于,29 家主流 Fintech 公司上市是对 Fintech 板块退出的验证,包括 Nubank、dLocal、Coinbase、Robinhood、Wise、Robinhood 这些品类开创者。

2021 及最近 5 年另外一个让人兴奋的点在于人才的流入。过去 Fintech 领域创业者构成中,除了“天才型”创业者之外,比较主流的就是传统的金融机构背景的人才,随着 2021 年 Fintech 公司的上市退出,则会出现的一批真正的 Fintech 原生背景的创业者,人才质量的上升也拉高了我们对这个领域的信心。

基础设施层的变化同样值得关注,包括两方面,第一是搭建和提供金融服务可以很快从外部采购 SaaS,降低了成本,第二是更底层基础设施的改变,比如 FedNow,会带来创业机会,比如更实时的支付意味着更多的欺诈;

而就 Fintech 本身,在和主流科技公司的工程师交流后,以下 5 个趋势则让我们感到兴奋:

- Remote&全球化:跨辖区、多币种、一人多份工作等新形态的工作模式一定会带来新的基础设施和前端玩家,比如拉美版的 Brex 叫 Jeeves 也是独角兽了,其实服务的不是拉美本土客户,主流客户是美国公司“出海”;

- Modern Aggregator 以及管理外部 SaaS 的基础设施;

- 合规&反欺诈:这些都是 CS 课上不会教的东西,现在上一波创始人开始越来越多地给新创始人布道这些东西的重要性;

- 垂直行业 SaaS/Marketplace+Fintech:嵌入式金融以及垂直商户 SaaS 的机会,本质上是软件,但是 Usage-based pricing,收交易费,对应基础设施是 20 亿美元的 Unit

- 新兴市场的金融服务:过去最成功的 Nubank、Chipper Cash 都是湾区人才回国创业,现在美国 VC 仍然是押注这个画像的人才

站在拾象的角度,我们认为现阶段成长期公司估值偏高,可以再等 3-6 个月业绩兑现或者公司主动调整估值获取 runway,如果要参与投资,相对于成长期,早期可能是更好的选择:种子轮估值议价权更好,考虑到去年上市的公司中有人才离开,早期阶段优质供给增加。

总体上,美国的 Fintech 投资是个小圈子,综合型基金之外几个核心的早期 GP 关注的地域和领域不同,bet 他们可以建设一个相对完整的 fund portfolio 和市场情报体系。Fintech 下面有太多子版块,比如 Healthcare Fintech、Proptech、Insurtech 等,都需要本地 know-how,和顶级的 GP 和创始人保持交流,从他们的视角看核心问题。

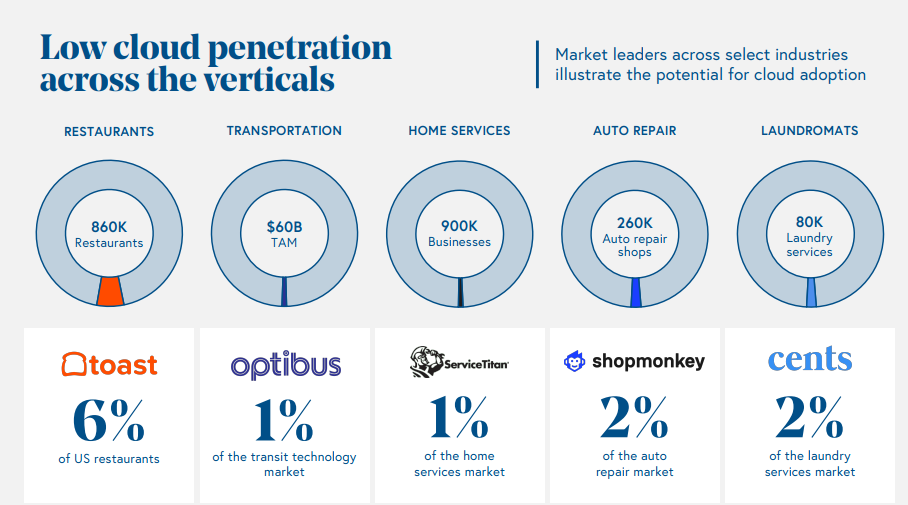

趋势 6:垂直领域 SaaS

虽然美国整体 SaaS 的成熟度很高,但具体到一些领域,尤其是非科技行业,SaaS 的渗透率还很低,例如餐饮 SaaS Toast 在 2021 年在全美餐厅的渗透率只有 6%,这使得 Vertical SaaS 投资也成为了一个专门的主题和趋势。

图:Bessemer 2022 云行业报告

拾象在硅谷拜访的一位 SaaS 投资人就曾主导投资了 12 家 Vertical SaaS 的投资,并且这 12 家公司都通过上市或被并购实现了退出,而他新创立的早期基金也以 Vertical SaaS 作为核心投资主题,因为Vertical SaaS 属于 Sequoia 等大型基金的布局盲区,对于新基金、早期投资而言可以形成错位竞争。

垂直行业 SaaS 之所以值得关注,除了渗透率还存在很大天花板之外,另外一个重要因素还在于商业模式创新。相较于 Horizontal SaaS,Vertical SaaS 的领域内头部公司有极大可能做到 30% 甚至 40% 的渗透率,这种绝对控制权使得 SaaS 产品可以向上下游延伸,通过叠加支付、供应链金融解决方案等模块来获得订阅费用之外的收入,拓宽潜在市场规模、提高用户留存率、增加客户平均合同价值。

Vertical SaaS 的逻辑在美国市场被成功验证的背后其实是美国产业分工成熟、计算机软件使用习惯普及度足够深的社会大背景,各领域的劳动力短缺和不断上涨的劳动力成本更是 SaaS 普及的催化剂,这也恰恰和国内市场形成了明显对比。

中国在互联网时代之前几乎没有数字化的概念和工作习惯,互联网摧枯拉朽式地从 C 端反推了 B 端的数字化升级,所以很多 Vertical SaaS 的事情最后都变成了互联网大平台的业务范畴,例如 Toast 在中国就很难独立出现,因为被美团借着外卖订单系统嵌入给做了。

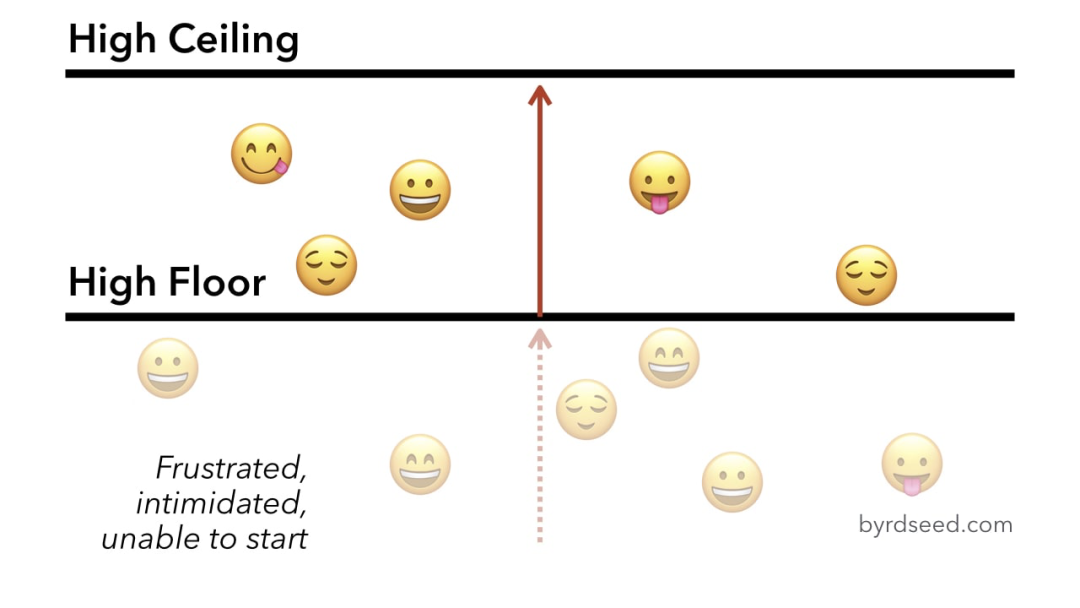

趋势 7:从 PLG 到 SLP ,SaaS 企业“跨越鸿沟”

产品驱动型增长(PLG)是新一代 SaaS 软件公司在早期获得增长的利器,更快的用户反馈以及更强的用户忠诚度让 Stripe、Loom、Notion、Figma、Canva 等产品在早期就获得了壮观的用户增长飞轮。PLG 一度被认为是对 SLG (销售驱动增长 Sales-led growth) 的颠覆,实际上 SaaS 软件公司如果要跨越 1 亿美元 ARR 鸿沟,将 PLG 和 SLG 相结合是一个更加合理的选择。

生产力软件公司喜欢讲 Low Floor& High Ceilling,Low Floor 代表用户进入门槛低,High Celling 则是指产品的天花板很高。PLG 核心是早期起量快,增速快,而 SLG 核心是主要的买单方是企业客户,因而天花板高。如果以要实现 Low Floor&High Ceilling,同时结合 PLG 和 SLG 是最理想的。

不少依靠 PLG 增长的产品在发展到一定阶段后也都会在将拓展企业客户作为增长重点,例如 Notion、Airtable、ClickUp 等公司的重点策略都是把产品功能和销售团队变得更适用于企业级别的客户(年付费10万美元以上)。

在 SaaStr 2022 上,我们也看到了不少开始 PLG 产品的身影,例如 Notion、 Grammarly、Calendly 等,Calendly 甚至将自己的 Slogan 升级为了 More Meeting, More Revenue.

SaaStr2022 现场

PLG 能力强的公司都普遍存在一个弱点,即面向企业级客户的销售团队不够强。在和 ClickUp 的 GTM 负责人交流中,对方提到:PLG 能力强的公司销售更像是一个客服角色,这些公司缺少能深度转化大客户、可以“打单”的铁血销售,但 PLG 仍然有一个很大的优势,即当销售去和客户接触时,公司上下至少对产品都有一个很好的印象,从而让产品销售流程变得相当轻松。

优秀的销售能摸清客户公司中的决策关键人都有谁、哪些关键岗位发生了人事变化,Top 级的销售在 Pitch 客户时给出的产品方案可以媲美麦肯锡等咨询机构,甚至在一些案例中,优秀的销售有能力将“只想买几个 Seats ”的意向订单转化成直接购买上千个付费 Seats。在硅谷,IT 分析软件 AppDynamics 以“销售黄埔军校”著称。

拾象关注到的一些有趣的公司:

除了大的趋势,拾象也了解接触到了一些硅谷科技公司,这些公司在硅谷实现和当地的创业者、投资人以及工程师群体中的交流访谈中被多次提及,这些公司也能够让我们从更微观的视角地感受硅谷、以及硅谷正在发生什么:

· ML 大趋势下的平台级机会:

Databricks、Anyscale、Tecton、Hugging Face 是我们认为最有可能抓住 AI/ML 大趋势中平台级机会的公司,在拾象内部的 Watchlist 中位于相当靠前的位置。

未来整个 AI/ML 生态成熟,数据量最大、使用频次最高的可能是 inference 环节,real-time online training,inference 也是 Hugging Face 重要的商业化方式,Tecton 有基于客户原生数据的 feature 的留存。Anyscale 是这些公司中最值得关注的一个,Anyscale 是分布式 ML 的基础设施,不仅业务所处的位置很好,团队也十分亮眼,Anyscale 是 Databricks 联合创始人 Ion 再度孵化创立的新项目,Ion 作为硅谷明星创始人也获得了很多头部机构的支持。

· Bootstrapped SaaS:

Bootstrapped 是海外 SaaS 公司成长路径中的一种重要的发展路径,bootstrapped 意味着公司在其早期不依赖外部投资、只依靠自有资金进行增长和发展,美国很多 SaaS 公司能不依靠外部融资就可以实现 1 亿美元 ARR 就是通过 bootstapped 的方式获得了增长,比如 API 聚合器 Zapier、日程管理工具 Calendly 、云端管理工具Cloudinary 、写作工具 Grammarly 、以及项目管理产品 ClickUp 等。

Bootstrapped 的发展模式能够成立离不开两个重要因素,用户付费意愿足够高、产品足够好。前者无需再赘述,硅谷的创业者十分擅长需求洞察和产品定义,例如 Figma 在自己的前 4 年就一直在打磨好产品,PMF 完成后在第 5 年从零做到 4 亿美元ARR。

· Remote 原生的办公协同:

Remote 赛道的代表公司除了 Deel,从招聘、跨币种/辖区的薪酬支付、协作,团建,员工培训,协作管理,都会发生很大变化,也都需要新的软件/功能去支持,所以将白板协同搬到了线上 Miro 、HR 管理 SaaS Rippling,以及面向销售人员的 Gong 等都在拆分原来物理办公室内的协同。

· 零售数字化也在加速

美国的零售产业和零售网络的发达在一定程度上阻碍了电商在美国高速渗透,不过最近的几年疫情以及消费者代际迁也在推动美国电商领域的变化, Faire 和 Whatnot 是很具有代表性的两家公司。

Faire 可以类比为国内的 1688,但不同于 1688 链接工厂和淘宝 C 店, Faire 在做的是将中小型品牌和精品小店这类线下零售商形成对接,是对贸易展的线上化。美国线下批发贸易(Wholesale)交易规模在1.5 万亿美元/年,Faire 在做的正是将这 1.5 万亿美元的成交场景搬到线上。Faire 的最新估值为 124 亿美元,对应为去年 10x 的GMV,Faire 超预期的业绩兑现为它带来了高溢价的估值,有疫情催化的因素,但也说明即便在传统零售领域,美国的中小企业主对于数字化的接受度仍相当高。

中国的直播电商业态在美国也有落地,除了 TikTok ,不少创业公司也在做。卡牌交易平台 Whatnot 就将直播带货叠加到了平台上, GMV 迅速增长,拾象了解到的数据,Whatnot 目前已经累积了 10 万活跃买家,客单价 35 美元,Whatnot 被认为一定程度上验证了直播电商在美国市场的可行性,因而受到很多关注。

四、结语

以上是拾象团队基于在硅谷两个月的访谈基础上的整理研究,硅谷是软件创业和投资的原点,所以本文的观察和讨论主要集中在软件相关生态。由于 Healthcare、Biotech 以及先进科技创新更加集中在波士顿等东岸地区,本篇未能涉及,但拾象团队同样关注这些新兴板块正在发生什么,并希望能够在未来持续的国际化探索中将我们的观察研究带给大家。

关于未来 10 年的黄金赛道在哪里、如何参与代表未来最重要的趋势,拾象认为,“创新”是一个经典但不陈旧的答案,在外部宏观环境动荡的当下,我们依然要相信技术创新是社会发展最强的源动力,不只是硅谷,我们对中国企业全球化同样抱有超高的期待与信心,接下来 10 年中,中国制造业认知和供应链资源会孕育出技术和品牌双溢价的产品型公司,我们相信这一趋势已经在悄然发生。

作者:拾象;公众号:海外独角兽

原文链接:https://mp.weixin.qq.com/s/dOUML10hW7Qb33LO23fyMw

本文由 @海外独角兽 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自 Unsplash,基于CC0协议。

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益