金融科技的迭代与银行转型

作为一种新型金融业务模式,互联网金融经历了一定的快速发展阶段,之后逐渐走向稳定,而金融科技的创新也不止于互联网金融模式。那么,金融科技正在经历怎样的发展路径?一起来看看作者的解读与分析。

金融科技的创新曾经风风火火,红火的时候为金融创新而生的科技公司也像雨后春笋般冒出来,不过也像秋风扫落叶一般悉数退场。

讨论金融科技就离不开互联网金融,我们先看看互联网金融的定义:

互联网金融是指传统金融机构与互联网企业利用互联网技术和信息通信技术实现资金融通、支付、投资和信息中介服务的新型金融业务模式。

关于互联网金融在国内如何正式兴起并没有统一的说法,在2003年前后,淘宝网为解决交易双方的信任问题,就推出了支付宝担保交易。2007年,中国出现了第一家P2P网贷公司拍拍贷,2009年银监会发布了《消费金融公司管理试点管理办法》, 并相继成立了北银消费金融公司、四川锦程消费金融公司、中银消费金融公司、捷信消费金融有限公司,2011年,央行下发了第一张第三方支付牌照;直至2013年,被普遍称为“互联网金融元年”。

从这几年的金融行业创新和发展来看,互联网金融公司就是一个伪创新,随着一系列的金融科技玩家的倒台,互联网金融式的金融科技的发展套路彻底走入到了发展的死胡同。包括BATJ这些互联网巨头早已经放弃了所谓的互联网金融,专心干起来金融科技。

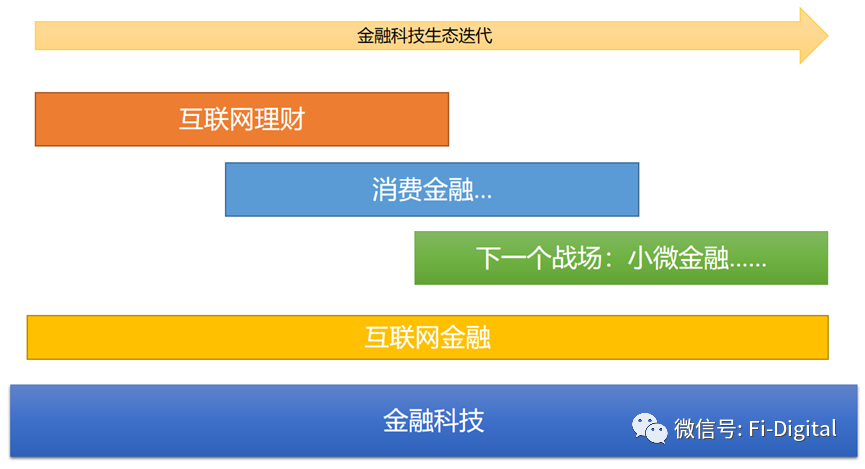

金融简单喊了很多年了,但真正从2013年宝宝类互联网理财产品开始火爆,全民都开始从互联网上了解、认识和使用相关产品,慢慢这个生态有了后来的消费金融、小微金融等行业。

金融科技还衍生出来的数字金融、普惠金融、智能金融等概念,还是以BATJ为代表的互联网巨头对传统金融机构进行赋能,它们都是通过技术的力量来给金融行业带来本质性的改变,从而衍生出了一系列的新物种。这些新物种相对于传统金融形态来讲已经发生了翻天覆地的变化,而非仅仅只是将新技术与金融行业进行简单相加,然后再去打一个新概念。

一、互联网理财

说起互联网理财,可能大部分人首先联想到的就是P2P、网贷,甚至套路贷等名词。其实2013年马云的“余额宝”,成为人们首个互联网金融理财平台。从宝宝类产品的一炮打红,带动了传统长尾客群开始购买互联网理财产品。

互联网理财产品的火爆无外乎几个因素:

- 降低的理财门槛,大量的长尾客群才明白原因1块钱也是可以理财的。

- 便利的用户体验,大量使用支付宝才明白,理财也可以变的这么简单、方便。

- 丰富的理财产品,满足不同层次的客群理财需求。

大家看看互联网理财火爆因素,是不是跟现在的数字化转型很相似,抓住长尾客群给他们提供丰富、简单和好用的金融产品而已。

二、互联网消费金融

自从2009年银监会发布了《消费金融公司管理试点管理办法》成立了第一批持牌消费金融公司以后。

以京东、苏宁、天猫等为代表的电商巨头获得开展互联网消费金融的资格, 并相继加入互联网消费金融领域, 为互联网消费金融产业注入新的力量, 互联网消费金融得到了前所未有的发展机遇。目前, 互联网消费金融已经在多个领域得到渗透与发展, 已经成为我国金融体系中不可缺少的重要金融业务部分。

消费金融行业真正从2016年开始火爆,行业迈开步骤向前冲就意味着不规范、不合规、甚至犯罪,超利贷、套路贷甚至裸贷,非法催收、暴力催收中不法行为充斥着整个行业,也引起监管部门的重视。

从2017年底的监管整治开始到现在2023年近6年的强监管、降利率和断直连等文件的约束,消费金融行业已经慢慢回归正常,基本没有新玩家的入场了。

互联网消费金融市场的用户增长也很有限了,玩家仅剩下银行和消费金融公司,随着一家一家小贷公司主动被注销,小贷公司会越来越少。而最终互联网平台也会围绕着那13家互联网平台为中心外围还剩下最多5-10家金融科技公司。

尘归尘,土归土,互联网消费金融行业已经死了吗,并没有!只是在经历过高速增长期进入缓慢发展期和强监管的市场环境下,进入到了行业的稳定发展期而已。

三、下一个战场

2023年的来临,首先用户对金融服务的需求逐步转向数字化、定制化,银行业面临着规模化的金融体系与灵活化的用户需求的矛盾。这一矛盾使得大力发展金融科技成为各国金融业更好发展的“必选项”。

大力发展金融科技有以下几方面意义。一是满足“了解客户需求”的前置条件,以此推动各金融机构数字化转型方向。二是契合“快速响应用户需求”的服务发展方向,通过搭建数字化的组织框架,促使产品创设敏捷化,满足不同类型用户的金融需求。三是达到“客户认可”的最高标准,形成金融科技发展的良性循环。

数字化转型虽已经成为金融业特别是各家银行发展的共识,但由于金融机构对数字化转型的认知不同、数字化发展的基础不同、数字化系统建设的能力不同,造成了金融机构数字化进程出现差异。

第一,各金融机构对数字转型的认知不同。数字化转型较好的金融机构通常能够结合业务规划、信息化基础等既有条件制定匹配的数字化转型战略规划。但也有一些金融机构特别是中小型金融机构对于数字化转型还停留在模糊认知阶段,对数字化转型的战略规划通常是单纯地复制其他转型成功机构的数字化模式,没有同自身业务发展现状及特点相结合,因此,造成多数机构未达到数字化转型预期。

第二,各金融机构创造应用场景的能力不同。数字化转型的方式是构造匹配的应用场景并以科技作为工具提供更好的数字化服务,但由于各金融机构间数字基础设施的完善度不同、数据收集分析能力不足等原因,造成其并没有建立大量成熟的应用场景,无法拥有充足的数据进行分析及创新服务。

第三,不同金融机构数字化系统建设的能力存在差异。受限于资金、人才等因素,中小金融机构无法像大型金融机构一样投入大量资源,系统搭建只能以特定、零散的业务为主,难以形成体系化的技术及运营架构。

四、小结

经历了互联网金融和金融科技的轮番洗礼之后,这样一种关系正在被厘清,并且开始真正将金融与科技的发展带入到了一个全新的时代。

对于传统意义上的金融机构来讲,他们正在越来越多地将科技看成是改造金融的工具,并以此强化科技对金融的优化与改造。对于传统意义上的科技平台来讲,他们正在越来越多地将金融看成是服务的对象,而非成为金融本身。

科技不再是收割用户的手段,而是更多地成为改造金融的工具。当以金融为主体,以科技为工具的发展方向确定,金融与科技之间的进化必然会进入到另外一个全新的发展方向上。至此,金融科技将会真正告别概念和营销的幌子,从而真正进入到实质性发展的时代。

银行的零售业务、小微业务和数字化货币是目前比较热门的业务板块,基于金融简的移动互联网、云计算和大数据等技术、实现这些业务场景的高速发展、创新和营销运营效率的提升。

公众号:营销数字化转型(ID:Fi-Digital),银行数字化转型。

本文由@汤向军 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自 Unsplash,基于 CC0 协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益

产品经理在不同的职业阶段,需要侧重不同的方面,从基础技能、业务深度、专业领域到战略规划和管理能力。

产品经理在不同的职业阶段,需要侧重不同的方面,从基础技能、业务深度、专业领域到战略规划和管理能力。