供应链金融:如何提升上下游企业信用

针对中小微企业在供应链金融中面临的融资困境,提升企业信用成为关键之一。本文旨在探讨如何采取有效措施来提升企业信用,进而优化供应链金融效能。在现代供应链中,核心企业、下游采购商和上游供应商都扮演着重要角色,我们将探讨如何在这一体系下实现融资更加顺畅、成本更加优化的目标。

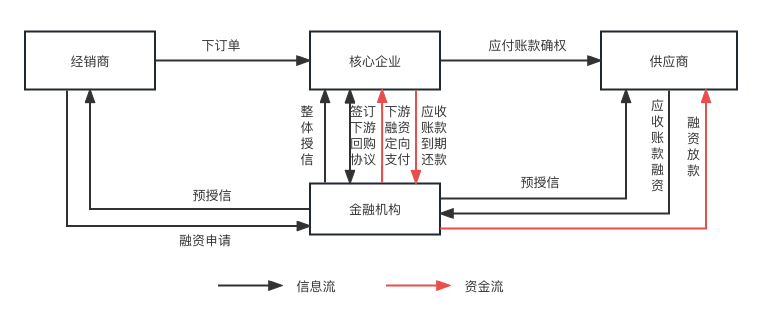

在现代供应链体系中,核心企业、下游采购商(经销商)和上游供应商扮演着关键角色。核心企业凭借其良好的主体信用,能够轻松获得金融机构提供的低成本资金。

然而,上下游企业大多数是中小微企业,由于规模、主体信用、资质等问题,它们往往面临融资困境,即便获得资金,成本(利率)也相对较高。

本文将进一步探讨如何通过以下措施来提升企业信用,从而优化供应链金融效能。

一、核心企业信用转移:为供应链金融注入活力

供应链金融体系中,核心企业起着至关重要的作用。除了在金融机构中拥有良好的信用外,核心企业还可以通过信用转移的方式,帮助上下游企业提升信用并获得更好的融资条件。

1. 担保机制

核心企业可以为上下游企业提供担保,将自身在金融机构中的信用转移给这些企业。担保可以是以资产或财务承诺为基础的形式,为金融机构提供额外的信心,降低其融资风险。担保机制有助于提高上下游企业的信用评级,使其更容易获得低成本的融资。

2. 签订回购协议

核心企业可以与上下游企业签订回购协议,即在一定时间内回购其销售给上游供应商或下游采购商的产品。这种协议可以为金融机构提供额外的保障,因为核心企业有责任回购产品,减少了供应链中的信用风险。回购协议可以提高上下游企业的信用状况,为其获得更有竞争力的融资条件提供支持。

3. 分润机制

核心企业可以与金融机构商讨分润事宜,将原本只是应收或应付账款转化为盈利产品,向上下游企业输出。通过与金融机构共享利润,核心企业能够更积极地参与供应链金融活动,提供更多的信用支持。分润机制可以激励核心企业积极促进供应链合作,从而提升整个供应链的信用水平。

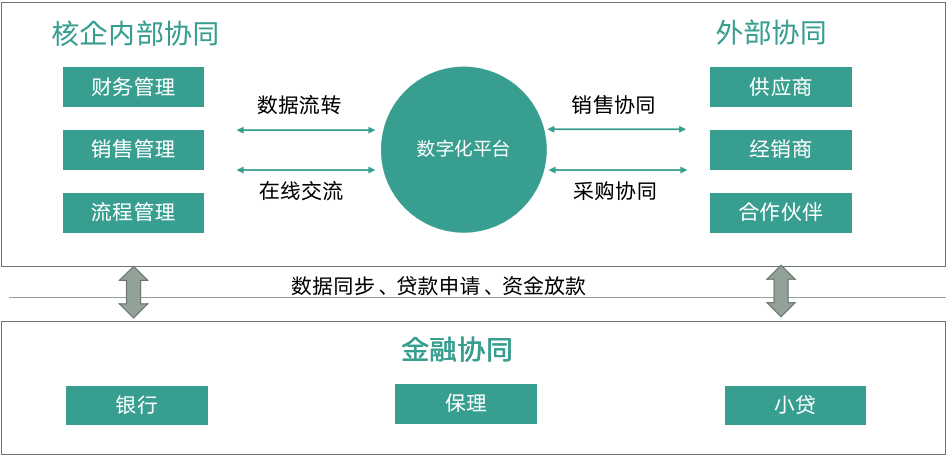

二、企业数字化升级:数据驱动供应链金融创新

目前国内企业数字化程度较低,很多业务都是在线下进行,所有的订单、凭证数据都是单方面数据或者是线下的数据。金融机构侧无法针对线下的零散的数据进行建模,同时也无法在作业过程中监控是否发现业务风险。

在金融机构层面,需要验证授信主体是否存在重大风险,当通过主体授信的模式无法进行大额度的授信时,需要依靠线上的数据进行建模分析。例如这企业与核心企业合作时长,月均交易金额、年交易总额、交易频次、回款时效等。利用数据维度,给中小微企业佐证整体发展的可靠性和稳定性,使得金融机构授信额度与实际业务额度更加的吻合。

企业数字化升级是提升企业信用的关键步骤之一。通过数据驱动的供应链金融创新,可以增强供应链的透明度和可靠性。

1. 建立供应链金融平台

建立供应链数据共享平台,促进核心企业、上下游企业以及金融机构之间的信息共享和协同。通过共享销售数据、采购数据、财务数据等关键信息,可以更准确地评估企业的信用状况。数据共享平台可以减少信息不对称,提高金融机构对供应链中企业的信用评估能力。

2. 区块链技术应用

区块链技术的应用可以提高供应链金融的可信度和透明度。通过区块链技术,可以实现供应链中交易数据的去中心化记录和实时追踪。所有交易参与方都可以共享和验证交易数据,从而减少信息篡改和虚假交易的风险。区块链技术的应用可以为金融机构提供更可靠的数据来源,提升供应链金融的信用水平。

3. 人工智能的应用

人工智能技术可以通过对大数据的分析和挖掘,提供更精准的风险预警和决策支持。借助自然语言处理和图像识别等技术,可以实现企业信息的自动提取和处理,进一步提升供应链金融的智能化水平。

三、硬件设备智能化升级:保障供应链金融的安全性

供应链金融层面主要是针对三个信用层面,分别是主体信用、数据信用、货物信用。之前出现了很多货物丢失,导致金融机构损失的情况,其实就是货物和数据不一致导致的。货物在实际的仓储中的数量与系统记录不一致,出现仓管人员监守自盗或企业自身私自挪用货物,导致发生整个供应链金融风险。

1. 智能化仓储系统的建设

供应链金融涉及主体信用、数据信用和货物信用三个方面。为了保障货物的安全性,可以建设智能化仓储系统,实现对货物的实时监控和管理,减少货物丢失和挪用风险。

2. 引入监控摄像头和物联网技术

引入监控摄像头和物联网技术,实现对库位的24小时监控,并建立货物安全预警机制,提升供应链金融的安全性。

3. 提供货物数据支持金融机构决策

通过智能化设备收集的数据,可以为金融机构提供更准确的货物信息,减少风险判断的不确定性,提高金融机构对供应链金融项目的支持度。同时可以将相关视频或数据给金融机构展示,增强整个供应链在金融机构的信用。

四、风控机制建立

1. 风控模型建立

基于收集的供应链数据,金融机构可以利用统计分析和机器学习等技术构建风险评估模型。模型可以考虑供应链中的各种因素,如供应商信誉、订单履约情况、物流运输状况等,以预测供应链风险并量化其影响程度等。

2. 风险评估合作

与金融机构展开深入合作,协助金融机构完成,风控数据收集、线下尽调信息,核心企业更加贴近上下游企业,能够提供更加准确的评估结果给到金融机构,帮助金融完成部分线下数据处理,提高整个授信流程的效率,降低因为资料收集不全而导致授信不通过的概率。

3. 授信额度推送

核心企业可以利用风险模型的输出结果,向金融机构推送相关的风控数据和建议授信额度。金融机构可以将这些数据作为参考,结合自身的风控模型和标准,最终确定最合适的信用额度。

五、加强生态合作

供应链金融的发展需要各方的协同合作,形成一个良好的生态系统。具体来说,需要:

- 与物流公司、仓储公司、金融机构等各方加强沟通和协作,共同推进供应链金融的发展和信息提升。

- 深入合作后,通过与外部企业的协同,接入更多的业务数据,使得四流合一的业务数据更加完整,让金融机构授信更加放心。

- 在金融机构角度看,稳定的相关方有助于更好地评估供应链整体稳定性,避免经常性或突然性地更换物流公司或仓储公司,导致供应链金融业务中断或增加尽调和审查的成本。

结语

通过核心企业信用转移、企业数字化升级、完善风控机制等措施,可以提高企业信用,优化供应链金融效能。核心企业信用转移帮助上下游企业获得低成本融资,企业数字化升级提升了数据的可靠性和稳定性,完善的风控机制减少了供应链金融风险。

同时,进一步扩展的观点如数据共享平台、区块链技术应用和保险机制等也可以加强供应链金融的信用水平。这些关键措施共同提升了供应链金融的安全性和效率,为企业创造了更多发展机会。在未来的供应链金融发展中,不断探索和应用创新的方式,将为企业信用提升和供应链金融的可持续发展带来更广阔的前景。

专栏作家

LQM,人人都是产品经理专栏作家。多年的支付结算、供应链金融产品经验。

本文原创发布于人人都是产品经理,未经作者许可,禁止转载。

题图来自Unsplash,基于CC0协议。

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

起点课堂会员权益

起点课堂会员权益

好文章,金融科技,让金融更安心