6000字长文系统分析本地生活行业

本地生活O2O是在同一城市或者地区开展的满足居民日常需求提供商品或者服务的一种商业模式,根据交付场景的不同,可分为到店和到家两部分。本文系统分析本地生活行业,重点讲述餐饮外卖、即时零售这部分,希望能够你一些启发。

本地生活O2O,指在同一城市(或地区),为满足居民日常生活需求提供商品或服务的商业模式,必须同时涉及线上线下流程(包括但不限于预订、支付、下单),且商品交易与服务产生的场所必须在本地。

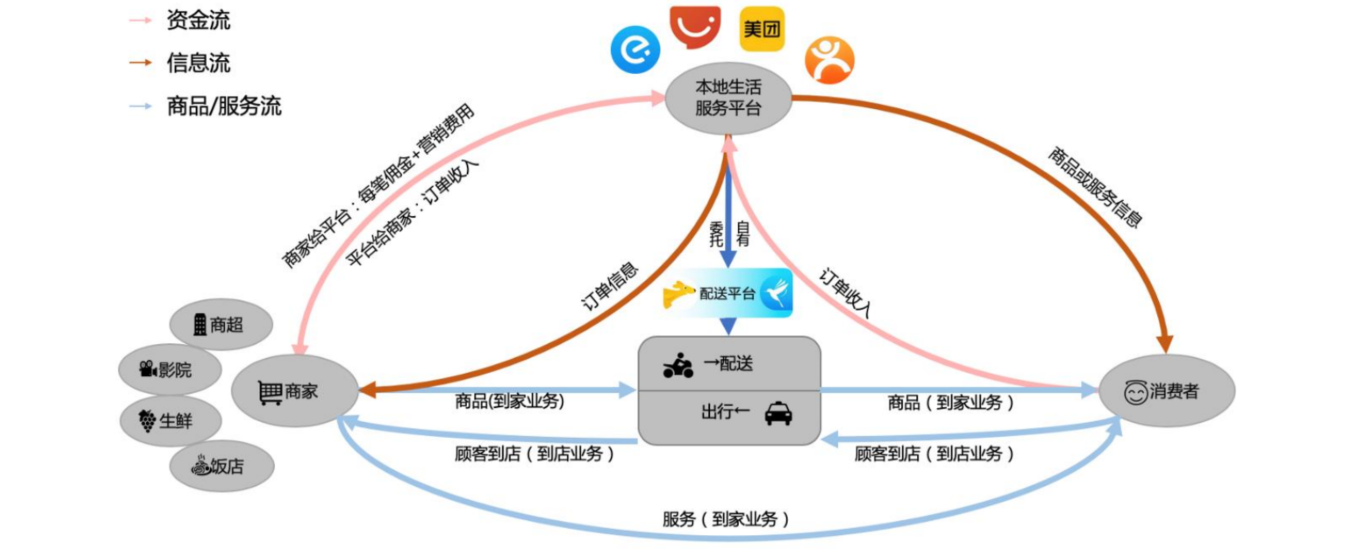

本地生活O2O本质是发挥互联网信息平台的优势,提升信息传播效率。将传统纯线下的点到点的信息流通和产品消费,变为消费者点到面的信息触达、店家点到面的信息传达。

本地生活O2O业务包括餐饮、商超宅配、送洗、家政维修、美容美护、休闲娱乐(包括按摩、洗浴服务等)、婚庆、亲子、教育、电影共十个细分领域。

按照商品/服务交付的场景不同,本地生活服务O2O(线上线下结合)可以分为到店和到家两类。

范围非常大,此文我们重点说一下餐饮外卖、即时零售这部分。

一、现状

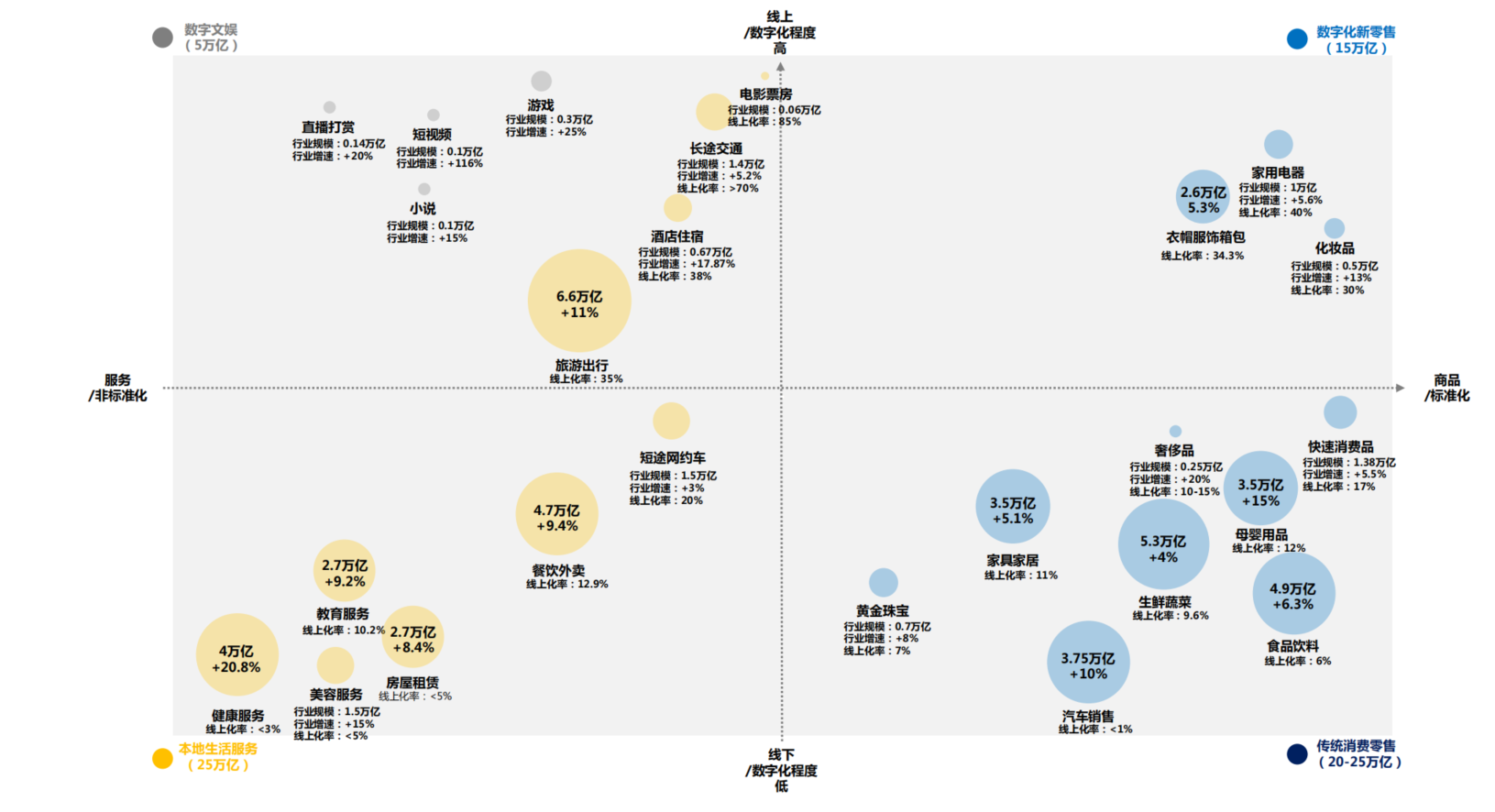

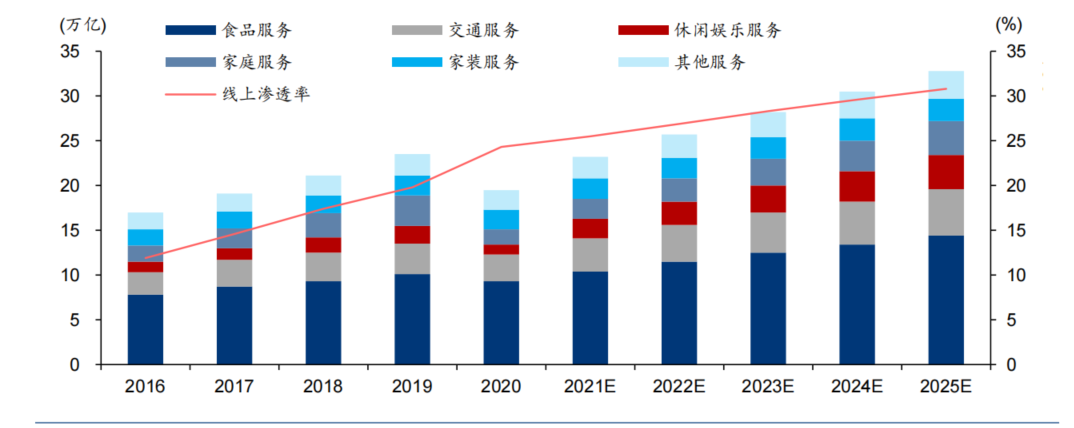

社会零售额占比,单位为万亿。

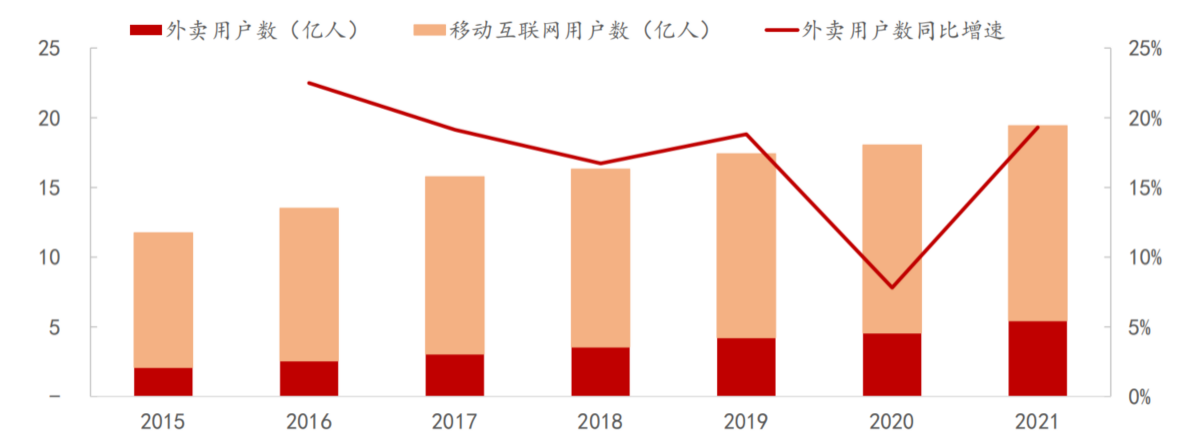

2019 年我国生活服务类 APP 月活用户规模达 3.10 亿人,互联网用户渗透率 27.31%。外卖服务作为消费新方式,月活用户规模 1.42 亿人,渗透率 12.51%。

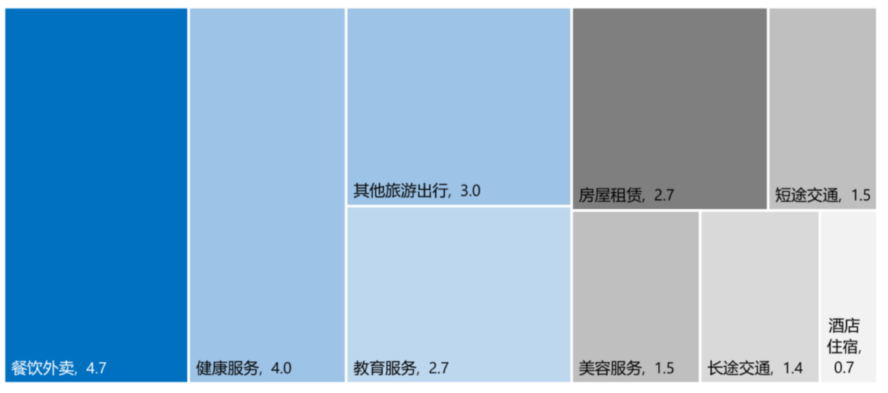

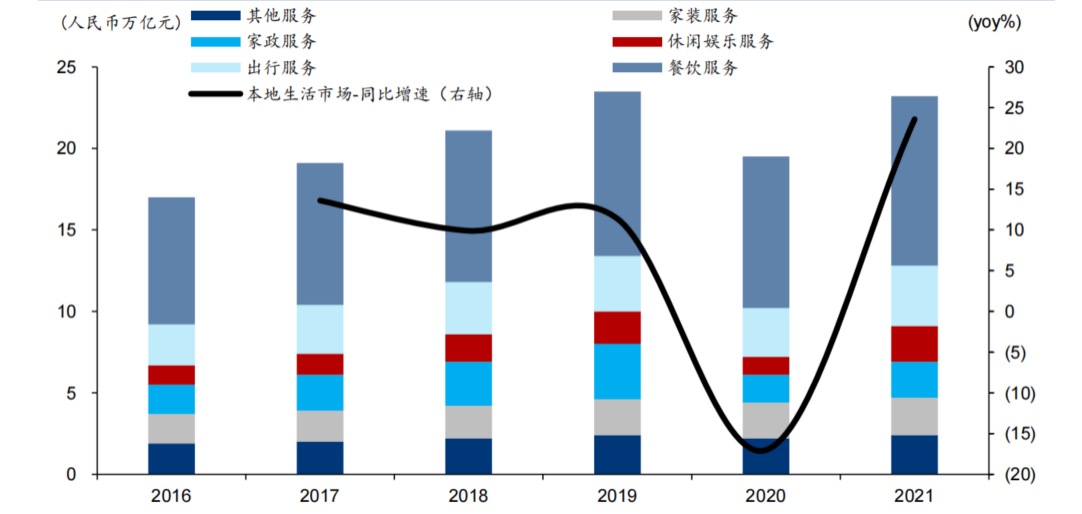

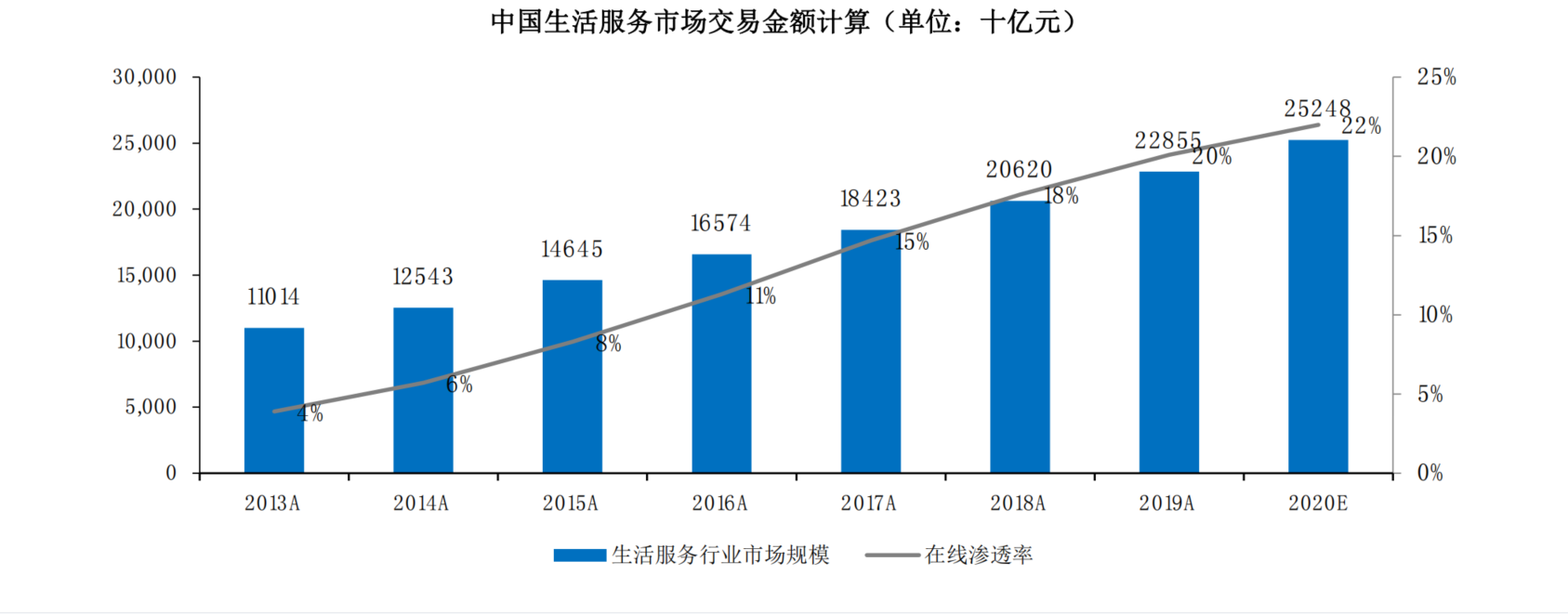

2020年,整个本地生活服务是一个25万亿规模的市场,本地生活市场庞大,线上渗透率提升空间广阔。服务(4 万亿)、教育服务(2.7 万亿)、房屋租赁(2.7 万亿)、美容服务(1.5 万亿)在服务的标准化程度以及数字化渗透率方面仍处在相对原始状态。在线渗透率仅为 22%,根据美团研究院数据,消费者主要集中在餐饮外卖中的快餐小吃领域,传统丽人、休闲娱乐的渗透率低于10%。

预计 2025 年将达到 35.3 万亿,2021-25 年 CAGR 为 12.6%;2020-25E线上渗透率将由 24.3%提升至30.8%。

随着用户习惯养成,在线生活服务及外卖服务互联网用户渗透率将得到持续提升,用户规模增量空间巨大。

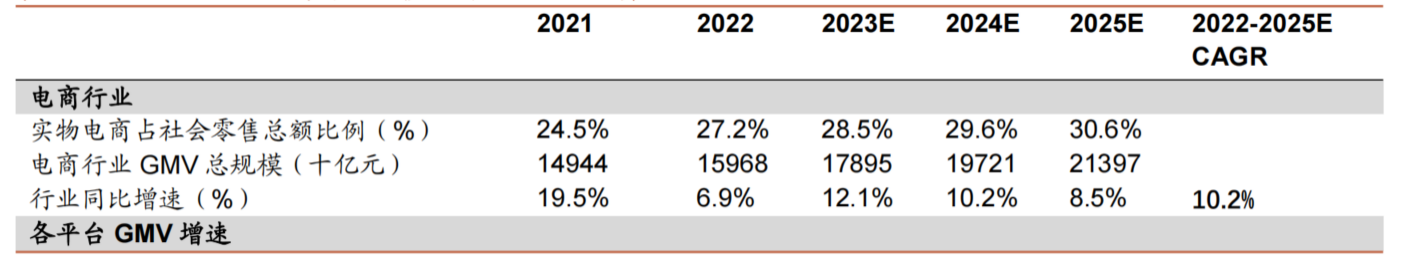

电商行业的规模及增量预测

预计到2025年,电商行业整体成交金额渗透率将达到30%,到2020年,本地生活的在线渗透率为22%,还有很大的提升空间。

本地消费正在经历“人货场”三要素的深刻变革,过去本地消费以“人找货、线下自履约”为主要形式,现在正转变为以”货找人、线下配送”为主要形式,三要素变革对本地消费场景中的各方提出了更高的挑战,如何更为精准地获客、更为有效地运营客户和通过何种方式强化客户与自身的链接成为值得聚焦探讨的方向。

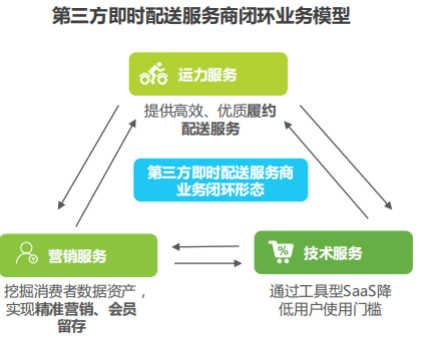

通过运力服务、营销服务、技术服务的有机整合来形成有价值的解决方案成为新的本地消费行业需求。第三方即时配送服务商基于自身在运力服务上的核心优势,为本地消费各玩家提供运力服务、营销服务、技术服务三位一体的闭环产品能力。

二、历史发展

1. 团购

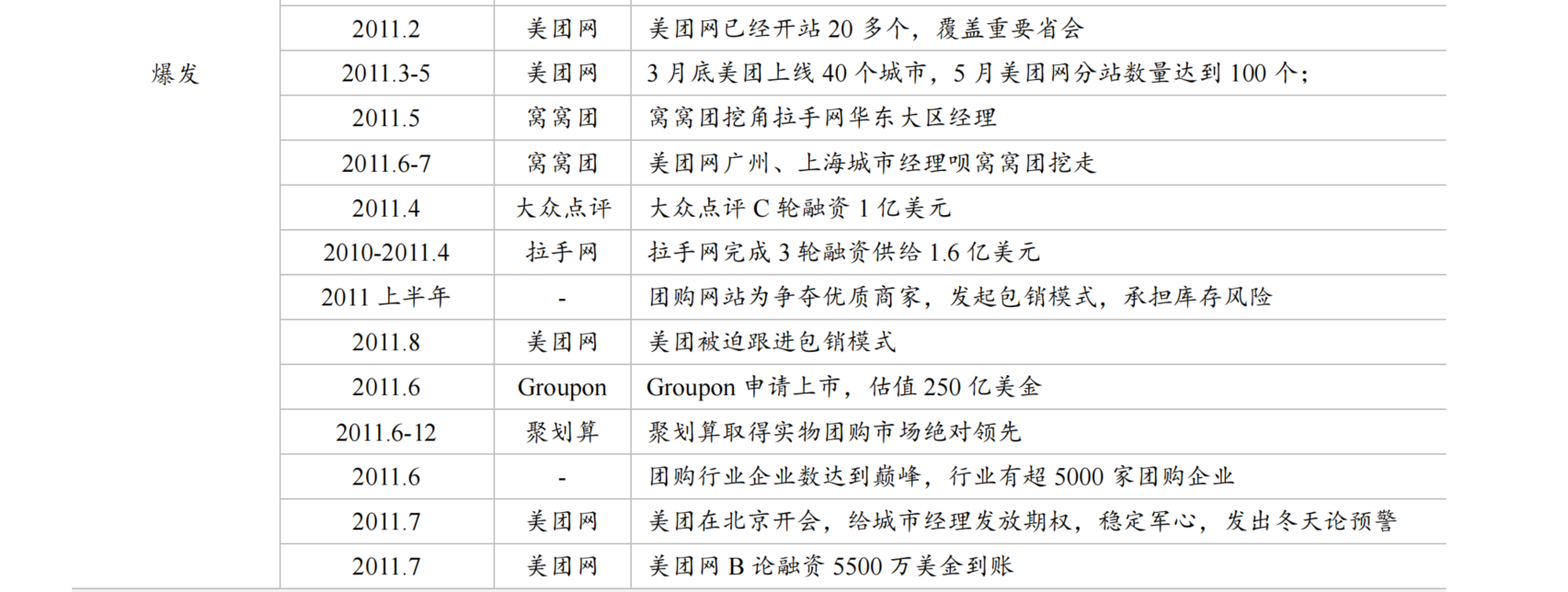

团购兴起于PC时代,国外Groupon成立于2008年11月,国内的第一家为满座网成立于2010年1月。

整个行业的竞争到2014年基本结束,标志就是美团占据了大部分市场。

2. 外卖零售

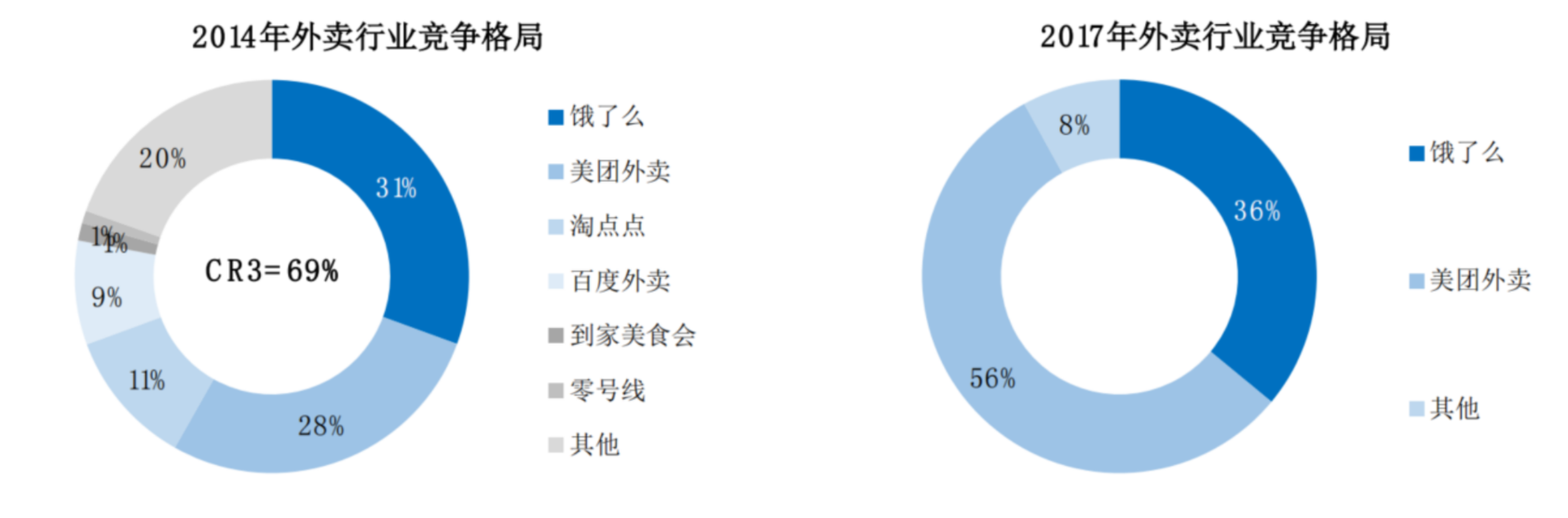

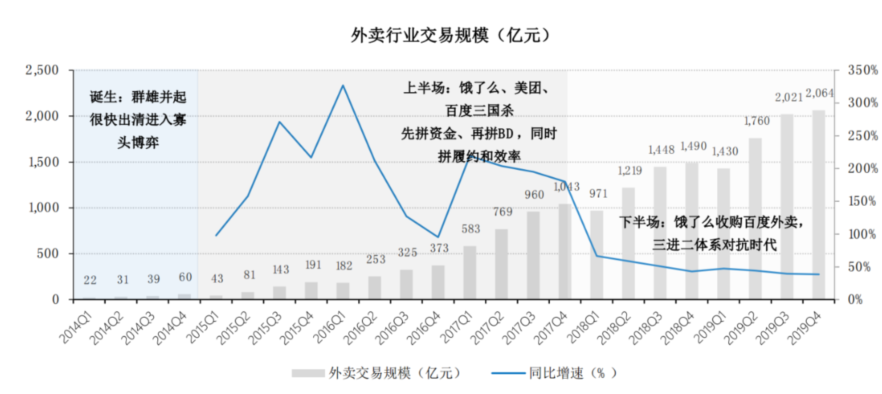

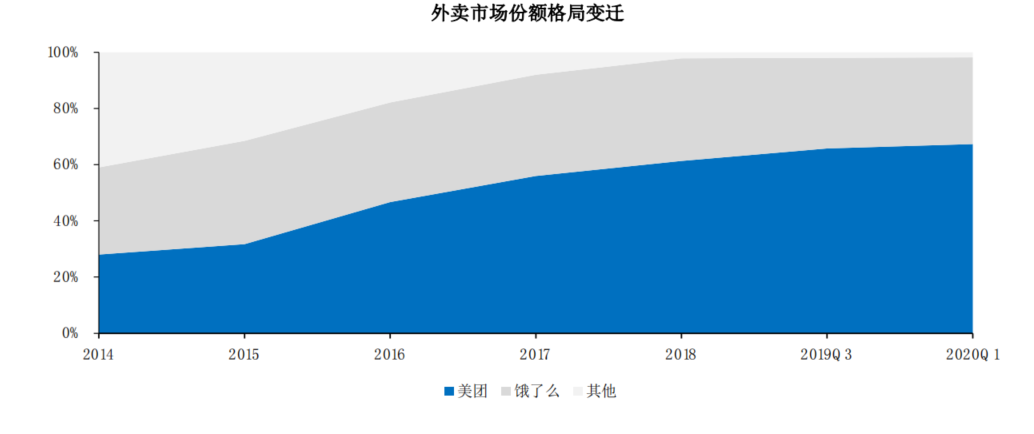

下图为外卖行业的整个竞争历程,从2014年左右开始到2017年基本结束,现在已经是双寡头(美团&饿了么&其它)竞争的格局。

看下图就可以很轻易的看出来,在2017年,外卖市场的竞争格局已经定型。

从2014年到2020年外卖市场占有率变化情况:

外卖用户占所有网民的占比及渗透率:

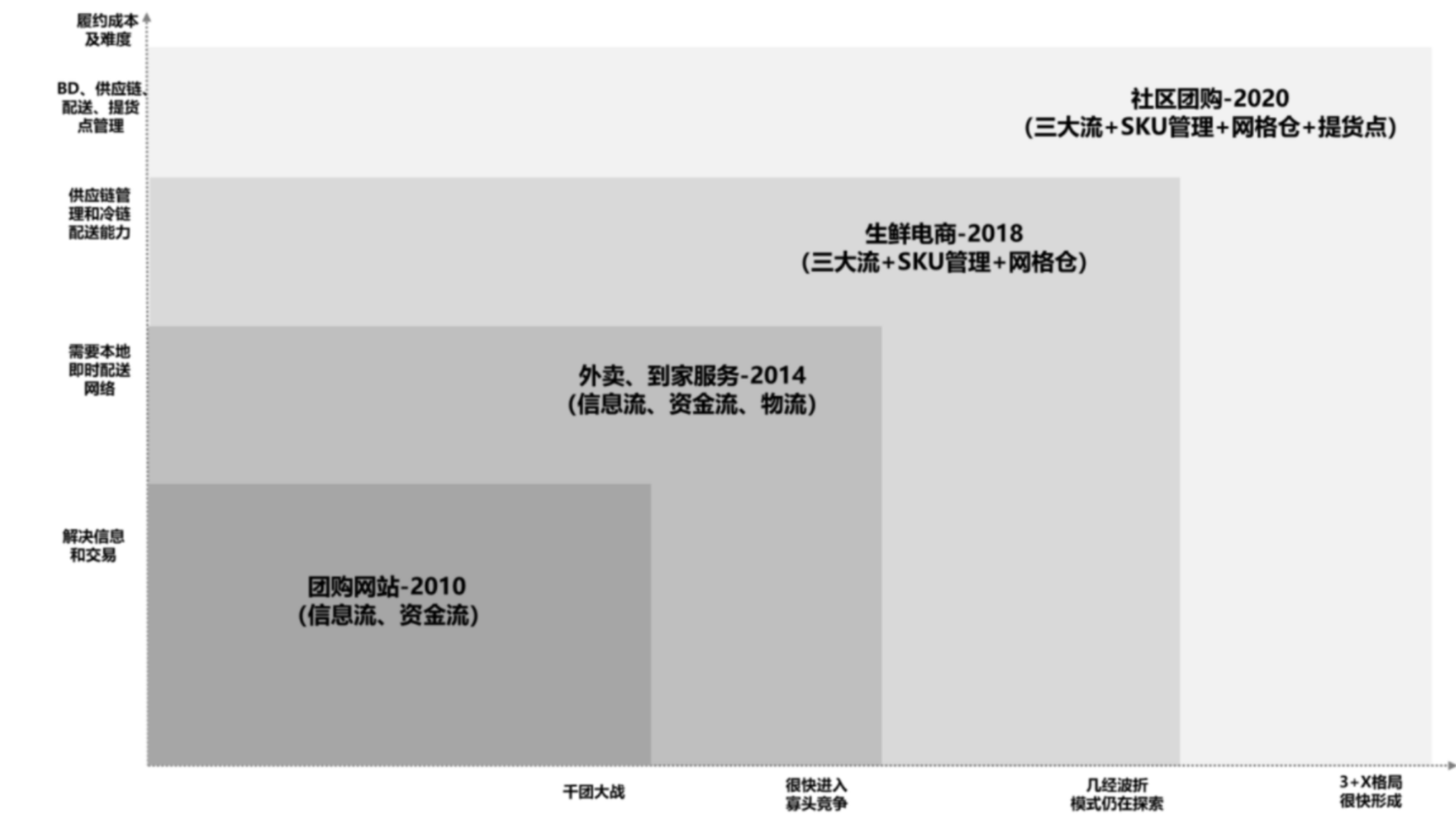

不同阶段的竞争,难度不一样,范围不一样,从最开始的团购网站,再到外卖及到家服务,再到生鲜电商,到2020年的社区团购,到2021年的预制菜风口,难度逐渐增大,涉及到更多的产业链条和供应链整合,从最开始的简单信息服务,到涉及物流、仓储、菜品加工。

外卖的战争以2017年百度外卖被收购,基本结束,而在2018年饿了么被阿里全资收购后,更是确定了战局。短时间内,基本没有新的大资本入场。

2021年12月美团和快手合作,美团全面接入快手。

2022年10月8日抖音正式跟饿了么平台达成合作。

外卖大战构建起了 30-60 分钟内的本地即时配送网络。本地生活外卖业务逐渐从外卖拓展到各种品类的商品,如生鲜、家电、衣服、电器等。

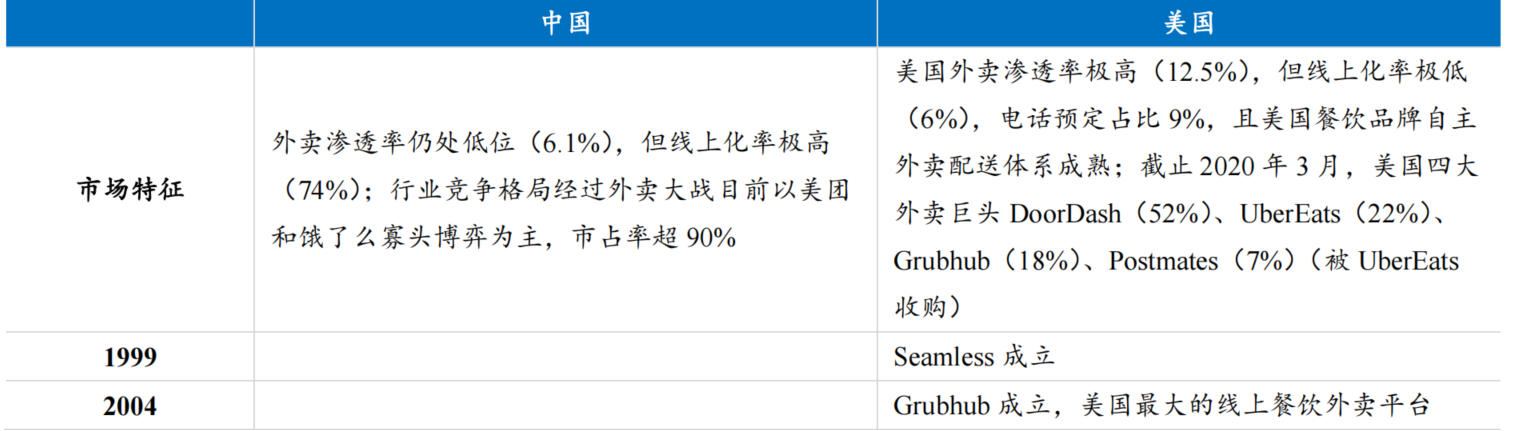

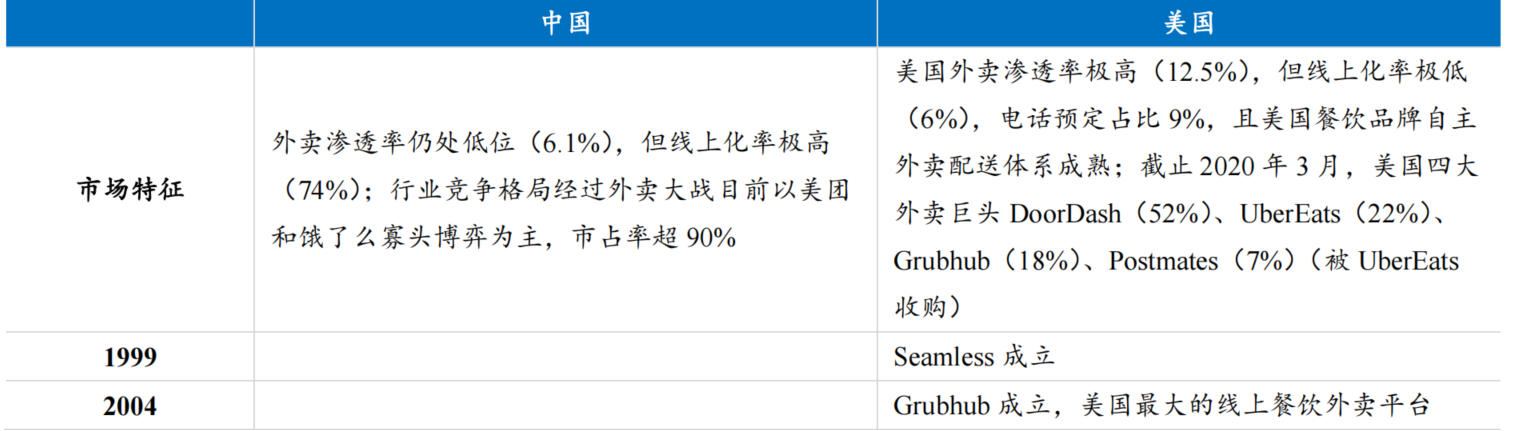

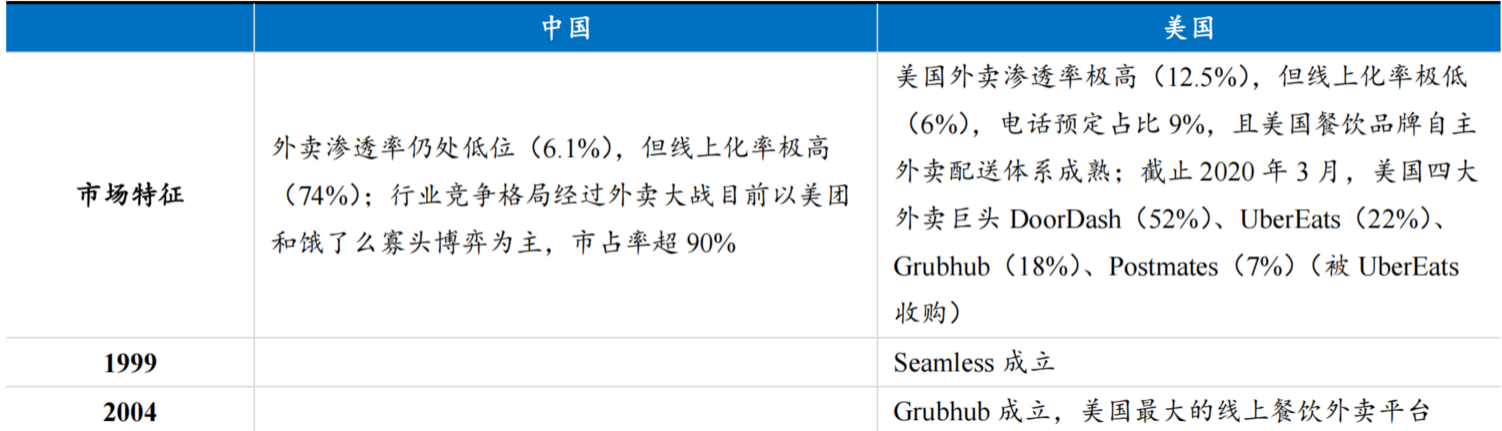

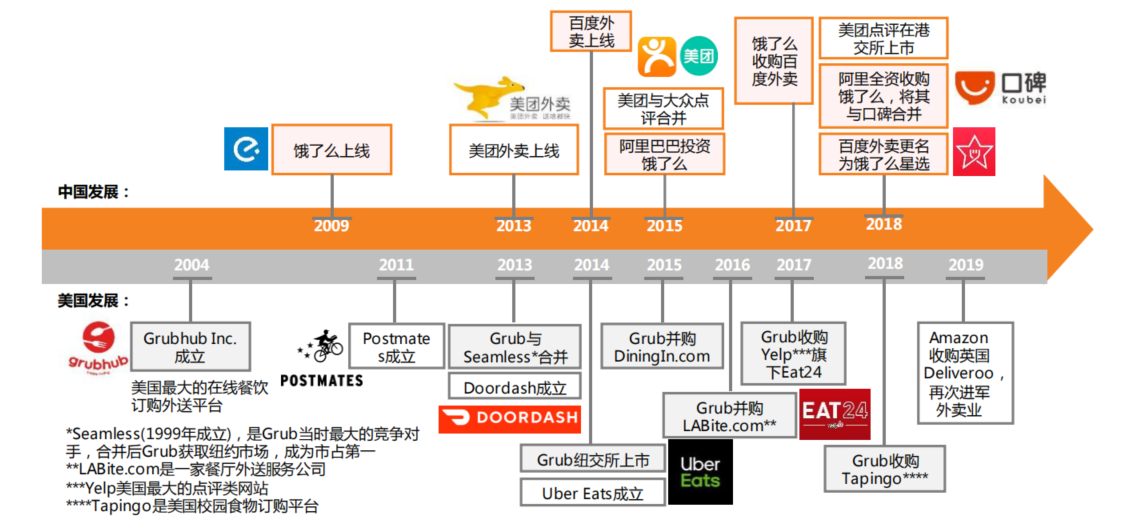

3. 中美外卖发展对比

美国外卖服务市场发展较早且稳定增长,外卖渗透率高(外卖规模占全国餐饮收入的比例);

中国外卖行业发展迅猛,已经在规模和渗透率两方面赶超美国。

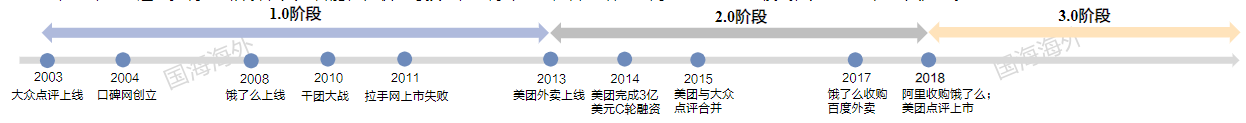

本地生活已步入3.0新阶段,行业空间广阔:本地生活聚焦餐饮、酒旅、休闲娱乐、结婚亲子等多服务场景,行业空间大。

1.0阶段(2003-2012年):“千团大战”时期参与者众多,聚焦团购赛道、发力商户线下到线上的打通;

2.0阶段(2013-2017年):玩家数量减少但互联网巨头入局,从团购赛道扩展至到家即时配送领域,带来新一轮技术创新的同时奠定了“美团+大众点评”vs“饿了么+口碑”的竞争格局;

3.0阶段(2018年-至今):服务场景和配送品类上不断丰富,“最后一公里”履约网络日趋完善,且通过提供SaaS等技术服务赋能商家,本地生活数字化程度不断提升。

A、丰富场景,注重新消费体验:前期发展更注重品类广度,随着Z时代新消费大环境的到来,新技术、新需求被催化,本地生活愈发注重品类深度的挖掘,以“个性化、品质化、即时型”为发力点,进一步带动新业态(如剧本杀、付费自习室、汉服体验馆等)、新理念(如单身经济、宅经济、她经济等)的发展。

B、积极拥抱数字化,赋能B端降本增效:本地生活行业存在很多分散且数量庞大的中小商户,其自身技术研发实力不够,互联网巨头入局后利用技术优势,提供SaaS服务赋能小B商家,未来有望进一步利用云计算、人工智能、物联网等技术,更好帮助商户降本增效的同时催生新商业模式。

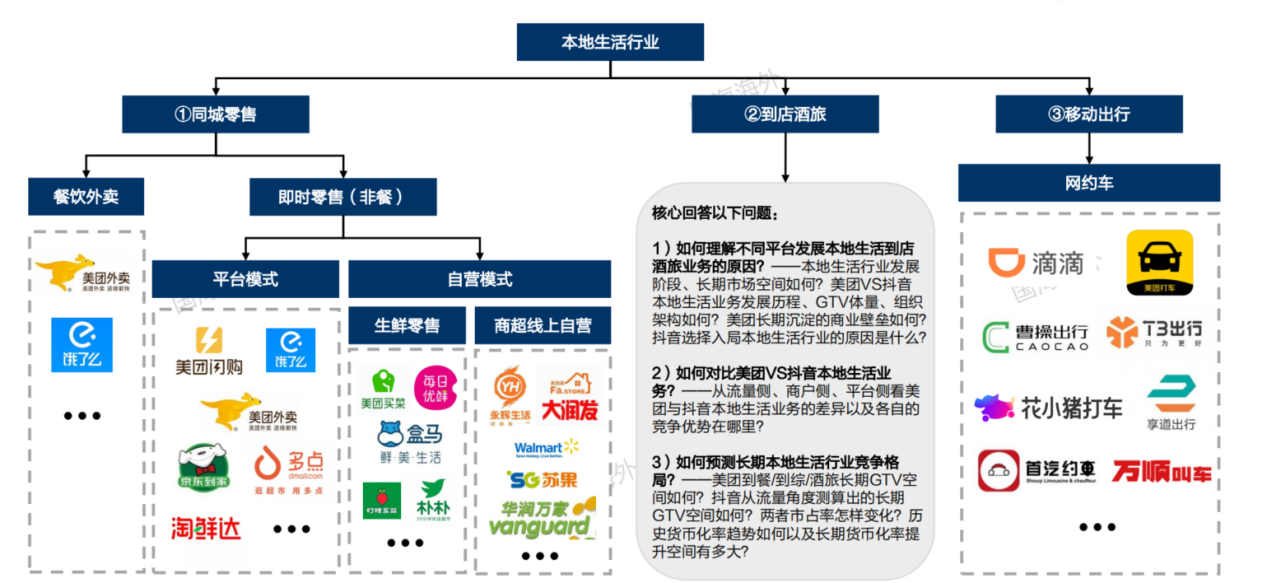

二、产业链

1. 本地生活

本地生活大类别可分为到家、到店、出行。

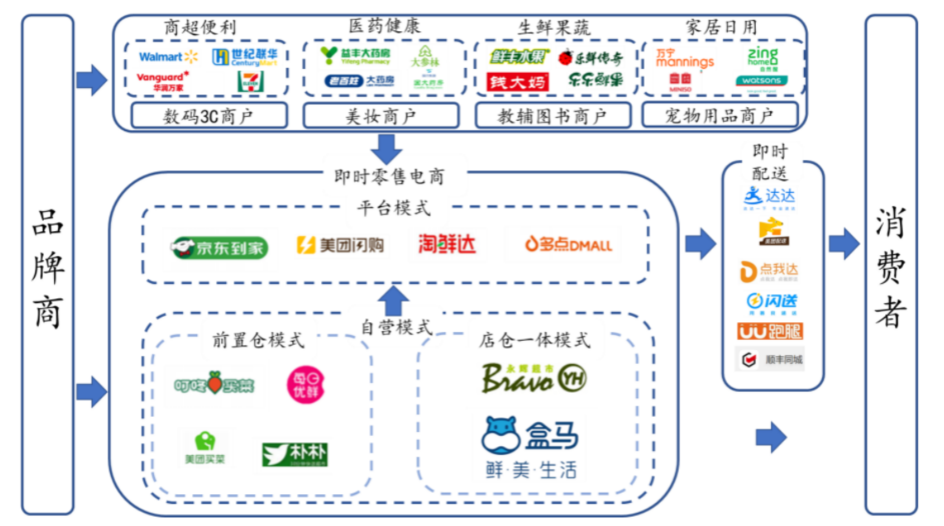

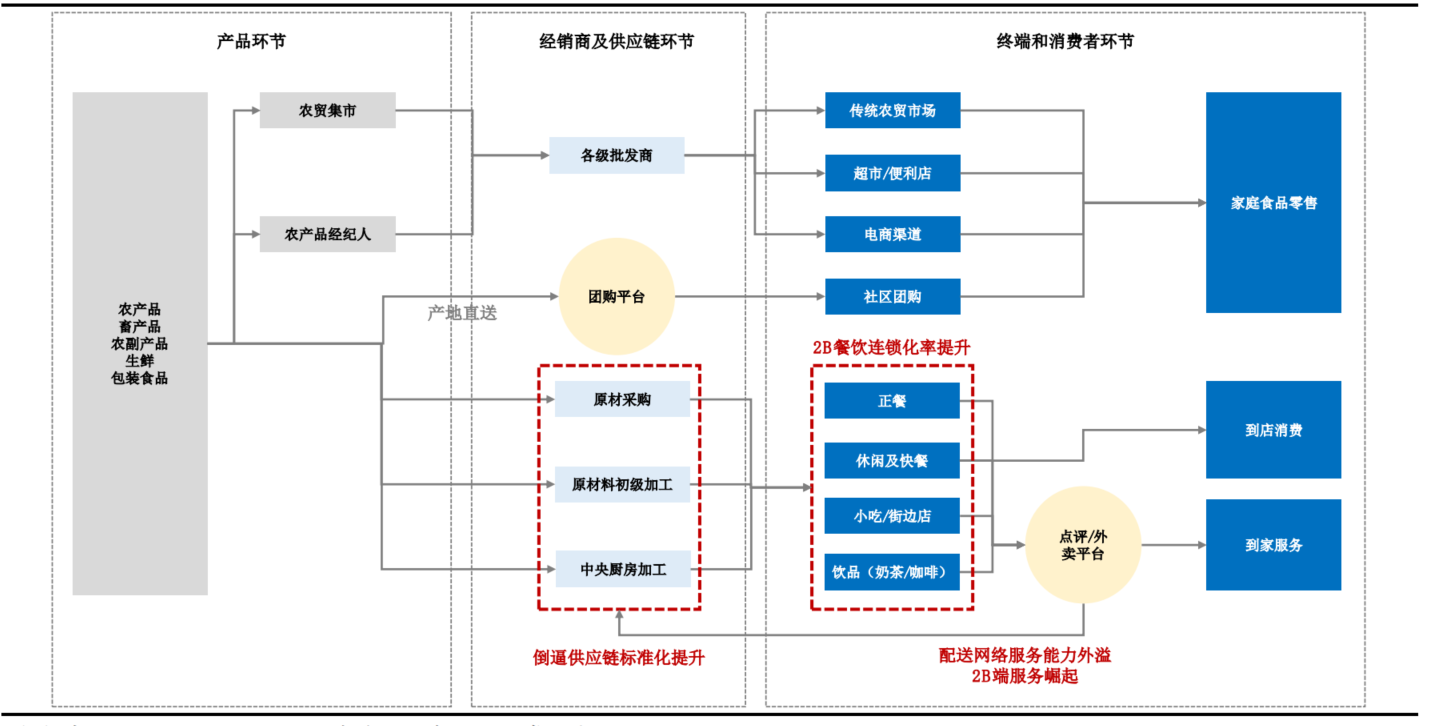

本地即时零售产业链如下图:

A、上游品牌商供货

B、本地零售商、前置仓、垂直领域零售商进行销售,销售的渠道包括平台、自营渠道

C、最终通过平台配送、自营配送、第三方配送到销售者手上

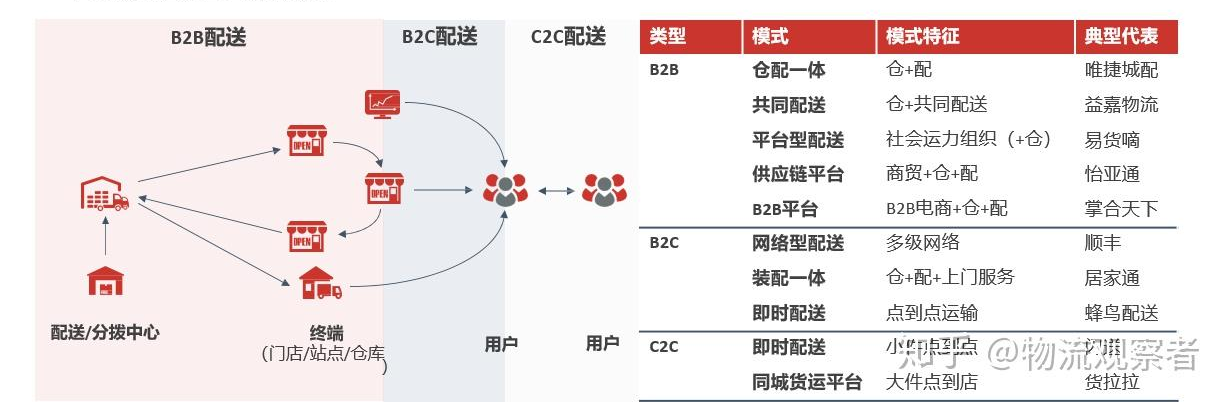

2. 配送逻辑

B2B配送:主要国绕区域内仓与店之间(仓·店、店店、店仓等)的货物运输,国绕配送,基于资源组织及服务内容不同,主要可分为纯配送、仓配一体、共同配送,以及向商流切入的供应服务平台、B2B平台等几类;

B2C配送:从仓库、门店等企业实体到消费者的货物运输,主要是网络型、平台型配送两类模式

C2c配送:个人之间的货物运输,根据货物体量和规模不同,包括传统快递、城市货运车辆,即时配送、同城货运平台两类也扮演着越来越重要的角色。

同城即时配送分类如下图

三、不同模式比较

整体业务模式如下:

A、商家提供服务/商品

B、通过平台展示给消费者

C、消费者自己到店消费或者配送到家

各环节在进行细分如下图:

1. 同城外送业务

同城零售的不同模式如下图所示:

A、餐饮外卖——美团外卖、饿了么还有各类垂直场景如校园,各地区性的小平台

B、非餐零售

I、三方零售平台——美团、饿了么、京东到家等本地零售平台通过让本地的零售商入驻到平台,然后给这些零售商提供流量和配送服务,对接零售商和消费者。

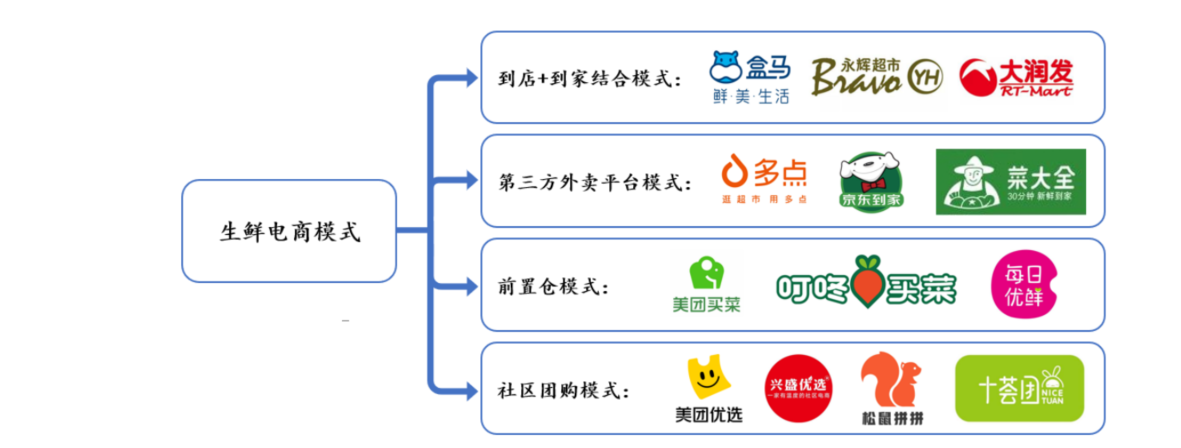

Ii、自营模式——生鲜与非生鲜的区别其实没有太大区别,现阶段基本已经模糊了不同商品品类,都在往全品类的商品进行扩张,只是选择的切入点不同,选品的进度和类别不同。

有传统的大润发,沃尔玛,永辉等自营的商城,这一类主要是利用传统的卖场作为本地服务的仓储,同时开启线下线上服务。

有新的互联网公司如朴朴、盒马、美团闪购方式不太一致,盒马是以线下卖场为基础,延申线上,朴朴则完全是前置仓的模式而没有任何线下业务,

2. 不同即时零售比较

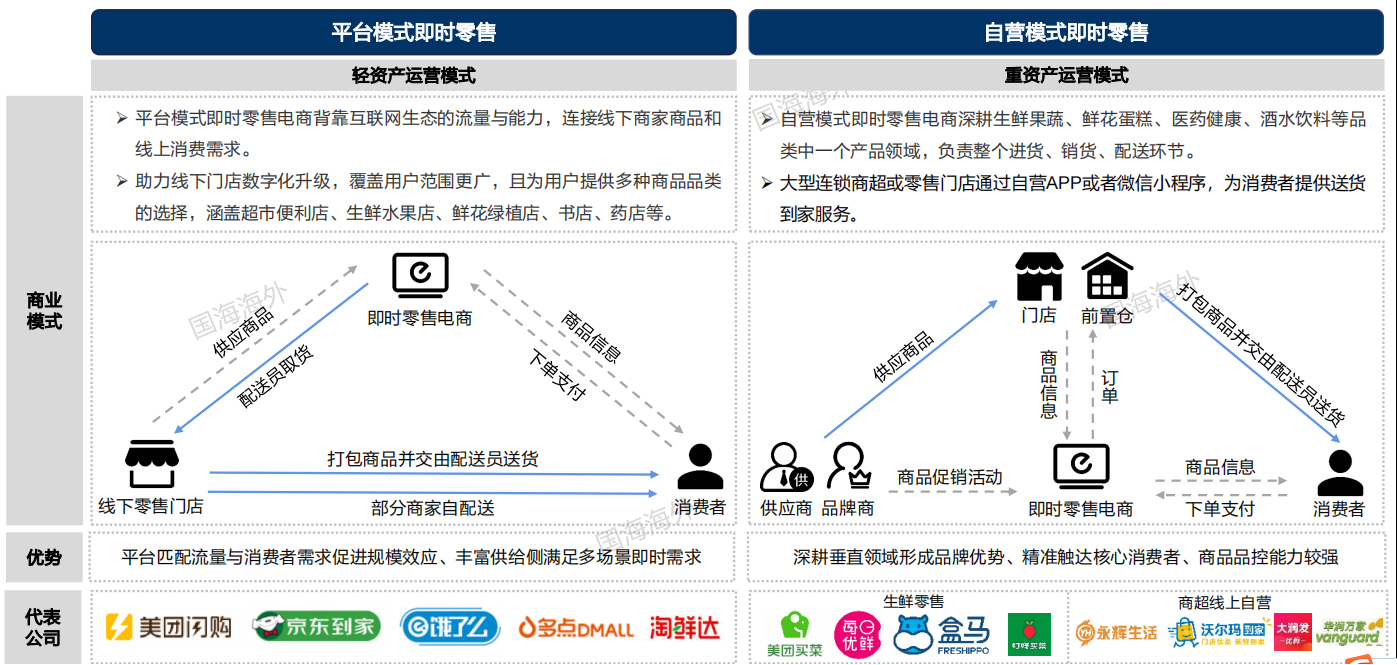

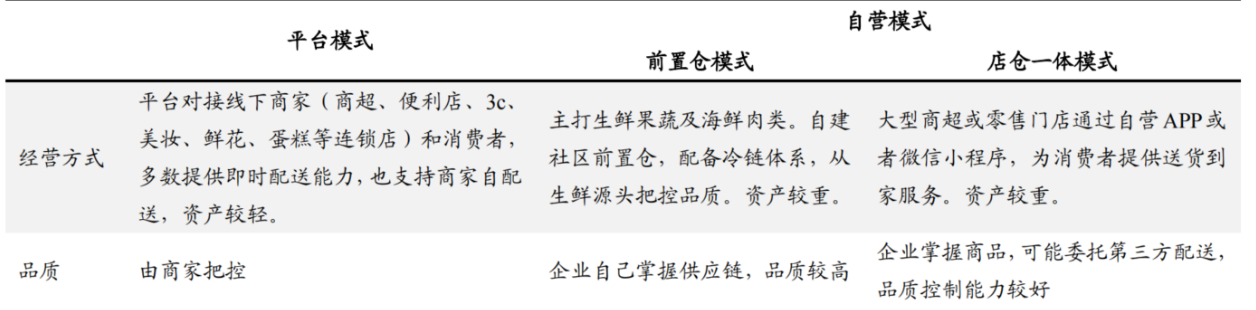

按照是否自营可以分为平台模式及自营模式。

A、平台代表美团闪购、京东到家、饿了么。平台模式会引入商家,本身是做一个信息的生意,另外提供配送服务(不过也有很多垂类平台的配送服务都是第三方(如顺丰、UU跑腿等)提供的),本身的模式是轻资产模式。

B、自营代表朴朴、盒马。自营模式会涉及到上游供应商,整个供应链条,仓储等非常重。

进一步细分即时零售主要可以分为三种模式:平台型、自营前置仓模式及自营店仓一体模式。

(1)平台型

平台模式 SKU 丰富,覆盖面广,扩张速度快。平台模式选择与线下实体商超合作,由超市提供商品,商品更多取决于消费者所处地点周围接入平台实体商超的商品数,通常平台可选商品较自营即时零售商会更为丰富。同时,由于不需要选址开店,只需在城市内布置运力并向商家提供数字化支持,与原有实体商超合作,所以有实体商超的地方,平台就可快速覆盖。

(2)自营前置仓模式

前置仓模式产品把控力强,长于生鲜。目前,前置仓模式对产品把控严格,如龙头叮咚买菜,采用产地直采,并自建冷链。其前置仓选址在辐射周围半径 3 公里居民区处,通过自有骑手配送。前置仓企业掌握了由源头到消费者的所有环节,在生鲜这一强调品质的品类有较强优势。

(3)自营店仓一体模式

店仓一体模式提供线下体验,能增加消费者信任度。店仓一体模式以盒马生鲜为代表,既有线下实体店又提供配送服务。实体店陈列的生鲜商品提升消费者的信任度,配送服务满足了消费者的便捷性需求。

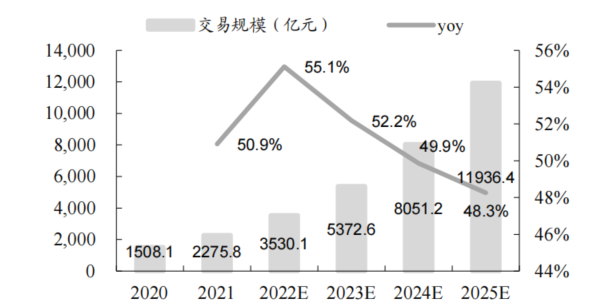

四、订单&交易量

2021 年中国即时零售平台交易规模达 2275.8 亿元,较 2021 年增长 50.9%,预计 2025 年有望达到11936亿元。从社会零售总额的构成来看,近年来我国线上消费持续增长,线上零售已逐渐成熟,但线下零售市场仍占据大部分市场份额,线上化率仍具有提升空间。

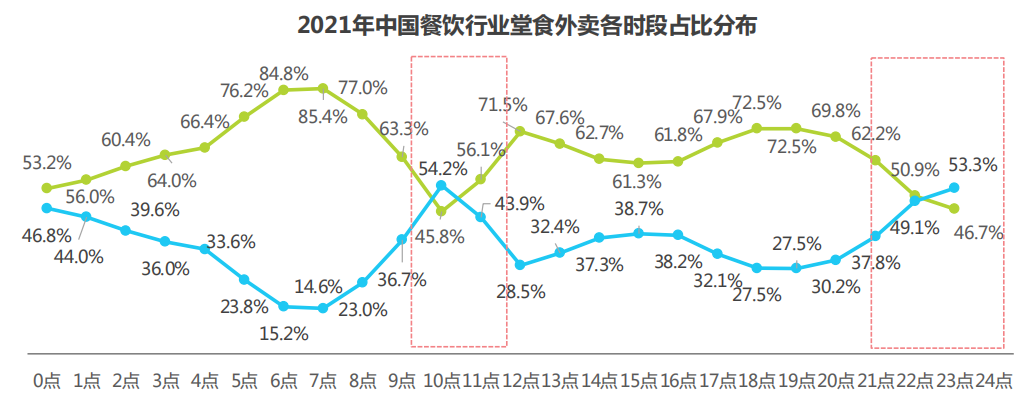

1. 一天中订单趋势

以下为一天24小时的订单变化趋势图,有明显的三个波峰,一个是早上的6-8点,中午的11-1点,18-20点。

2. 订单来源场景

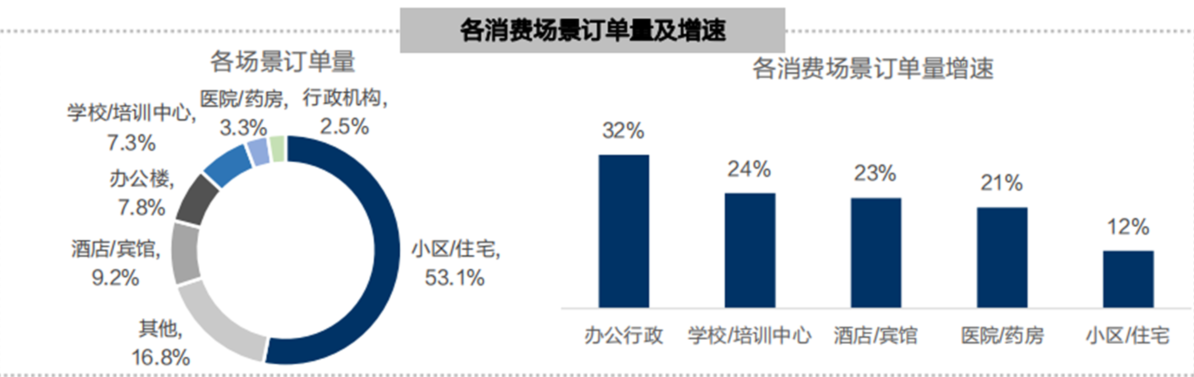

订单来自酒店宾馆、办公楼、学校、医院等不同场景,但小区/准宅仍是即时零售主要订单场景,占总订单量53.1%;2)

除小区/住宅外,其他场景订单量占比相对较低但增速均超过21%,其中办公行政订单增速达到32%。

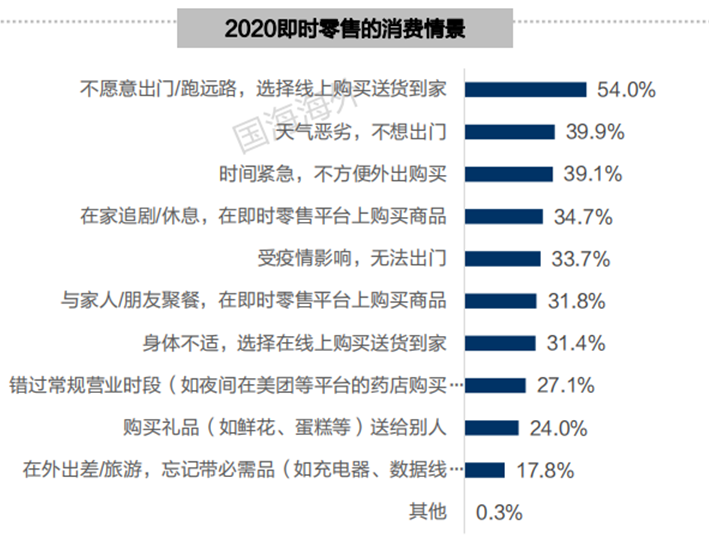

线上消费替代线下消费,跨城消费向同城消费转移驱动即时零售增长,2020年中国即时零售消费景中,“不愿出门”、“时间紧急”等情景出现频率较高,快节奏。

对比各种电商模式,可以分为全国性的电商、还有同城范围的电商、以及以3-5公里范围内(很多县级及低线市级城市也就是3-5公里范围)的电商。

相对全国性的电商来说,如果该商品在本地区有店铺,同时商品售价相差不大,那么在即时性上的体验来说,近场电商和即时零售就有非常大的优势。

五、趋势

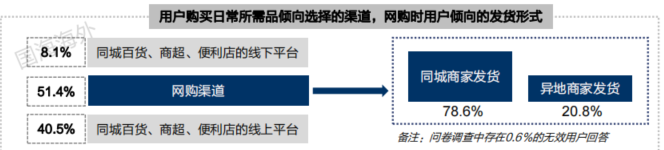

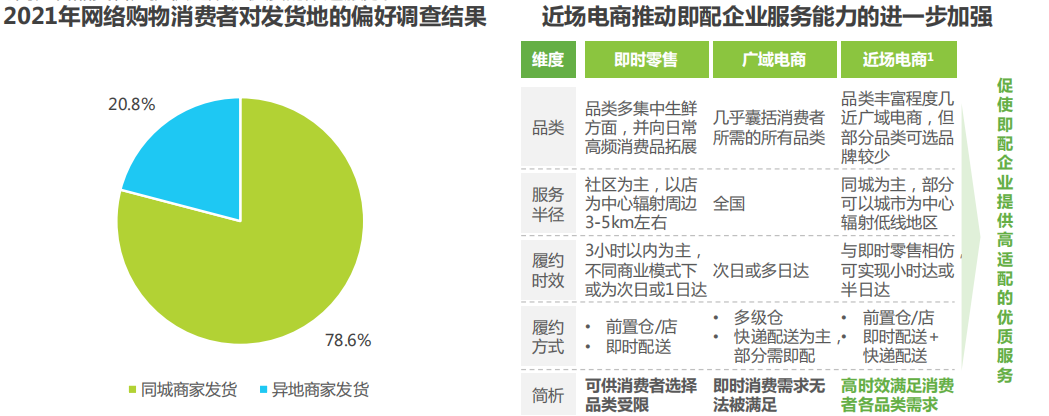

消费者长期存在的全品类一站式消费需求与即时收货之间的矛盾推动零售行业商业场景的不断创新与优化。从线下商超百货至线上综合电商,消费者近场电商需求日渐显现。根据艾瑞用户调研结果,约78%的受访者在网购时更加倾向于同城商家发货。

1. 下沉市场

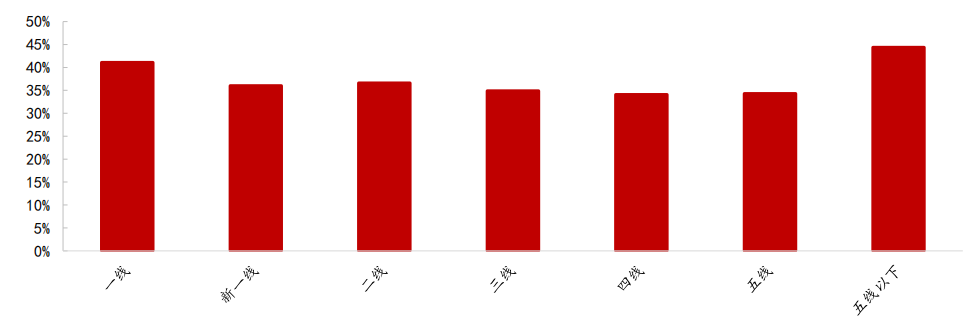

下沉市场用户数量保持强劲增速,供给链及渠道天花板升高。随着交通网络、物流网络的逐步覆盖,原有的生产供应链及物流渠道劣势缩小,全国 2800 多个县市区、40000 多个乡镇的纵深市场已经成为外卖市场拓展增量的腹地。比如美团已在全国建立 1.5 万个服务区,保证下沉市场基础设施畅通。

尽管消费能力逊于一、二线城市用户,下沉市场用户在餐饮品类消费意愿更强。有别于一二线消费者在车贷、房贷的集中支出,83%的三线及以F城市受访者将消费支出首选为餐饮。

2019-2020年县域餐饮外卖消费额的增长率比全国平均增长率高出 8.0 个百分点,比同省内的市辖区平均高出 17 个百分点,2021 年五线及以下城市在线外卖交易额同比增长最快,达 44%。

2021年“十一”国庆期间,全国县级区域外卖订单量同比增长 34.73%,超过全国 Top10 城市。

小店经济构成中国三线及四线以下城市毛细网络,能够更广泛触达下沉市场用户。小店经济以规模小数量多、抗风险能力强为特点,专业性稍差,夫妻店为主要经营模式。

2. 老年化

我国60岁及以上人口超2.6亿人,老年人使用手机上网的比例已达99.5%。

2019年以来,美团美食频道的 50 岁以上中老年线上消费者数量同比增长 46.7%,增速连续 4 年保持第一;

饿了么数据显示,四线及以下城市中,50岁以上的用户增长最为迅速,一线城市中,41-50 岁的用户月均订单数量首次超过 5单,成为高粘性用户。

3. 品类扩充

餐场景占比扩大,非刚需品类增长迅速,用户消费习惯加深,复购频率提升。

2020年,下午茶、夜宵、早午餐等消费场景数量扩大,非正餐订单量占比由 2019 年的 25%提升至 32%,呈下降趋势;

主要品类2021 年订单量同比增速来看,饮品增幅最高(73%),小吃(44%)、甜点(56%)等非刚需品类订单量年同比增幅均超过刚需快餐;从小众细分品类来看,咖啡(178.7%)、中式糕点(124.1%)等非餐品类增速最高。

酒水零食、果蔬生鲜、鲜花绿植、宠物母婴、数码电器、图书等全品类商品的即时配送服务,是从餐饮外卖到更多即时配送品类的自然延伸。

4. 预制菜

预制菜能够在保证一定质量的情况下满足其烹饪需求,凭借便捷、好吃、安全的特征赢得C端市场青睐

考虑到未来消费量(城镇率提升、家庭小型化等)、客单价(产品结构升级与渠道持续拓展)、消费频次(消费习惯持续培育)、渗透率(预制菜持续导入)四大变量均有较大的

提升潜力,餐饮供应链C端市场增长空间非常可观。

5. 线下连锁店

以美团闪购为例:大量品牌商家入驻,覆盖全品类需求。根据美团闪购平台 商品展示,目前已有O家乐福、永辉、华润万家等连锁品牌超市,711、罗森、全时等连锁便利店,3伊利、统一、玛氏等零售品牌商,@屈臣氏、MUJI、名创优品、良品铺子等品牌专卖店,6苹果、华为、小米授权经销商等入驻。

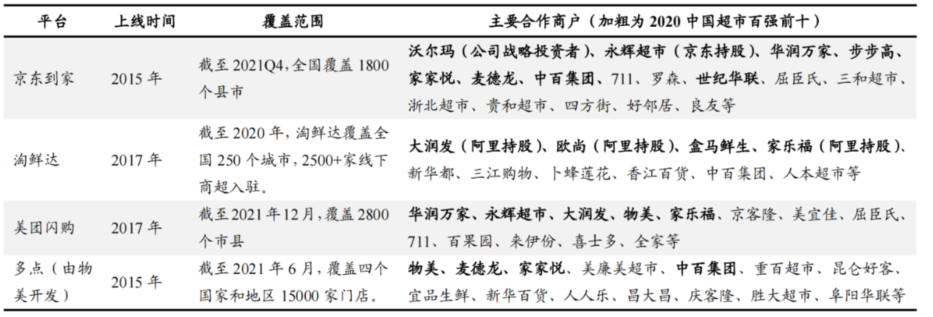

下图为不同平台入驻的品牌企业:

6. 前置仓

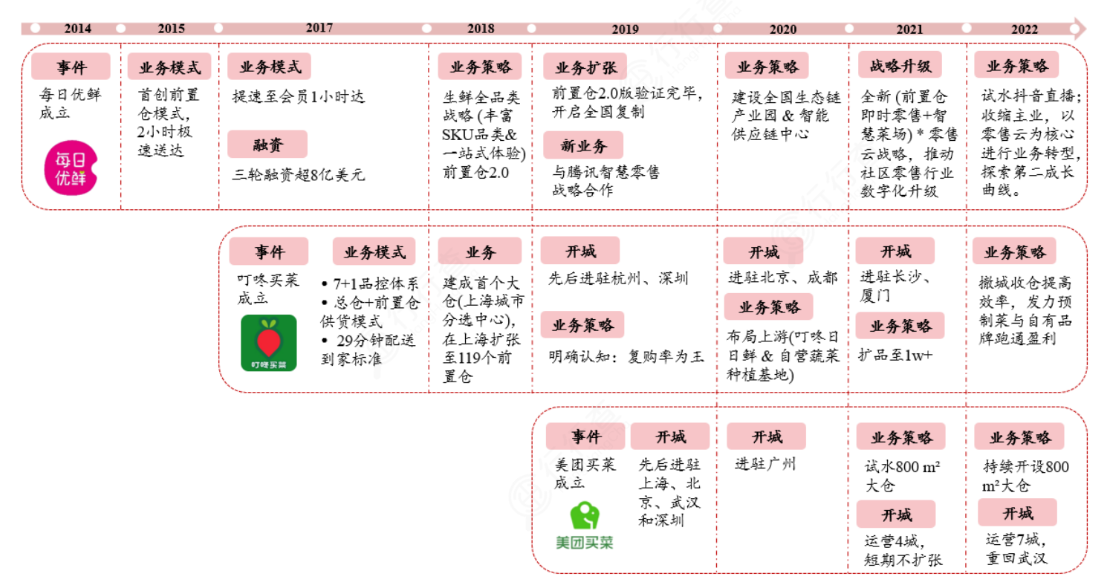

前置仓的主要企业及发展节点如下图:

最早的每日优鲜成立于2014年,2021年5月25日上市,叮咚买菜也已上市。

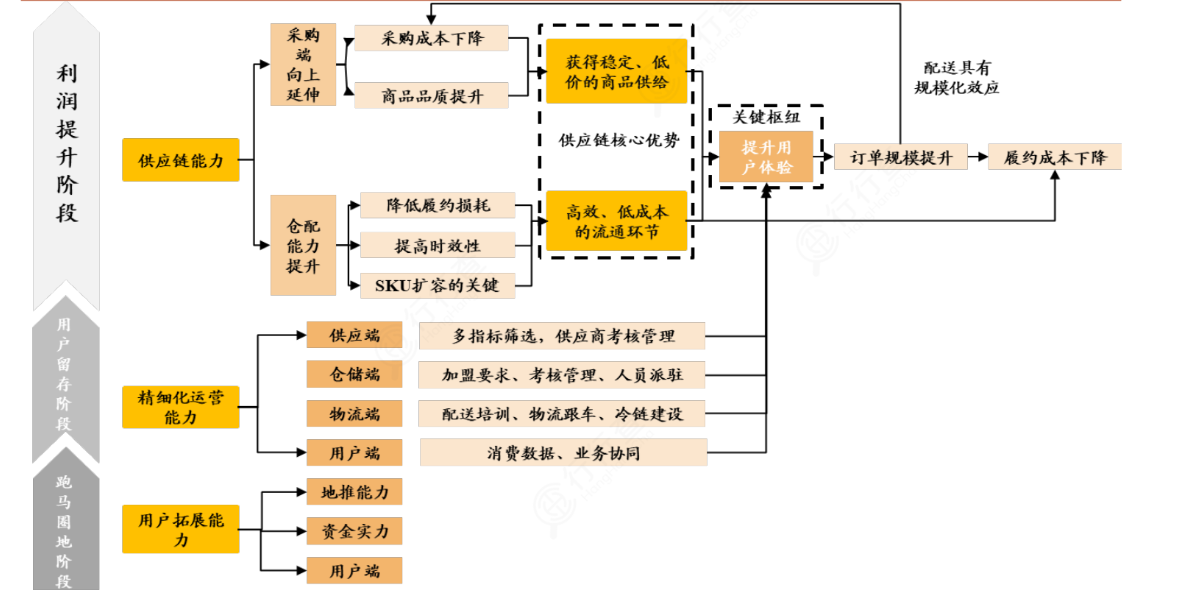

这些平台早期采用互联网打法,跑马圈地烧钱拉用户,在全国大量开设分公司和网点,之后又经历业务收缩。基本经过了三个阶段:跑马圈地》精细化运营》供应链能力提升,从跑销量转化为提升盈利水平。

7. 配送配套更加完善

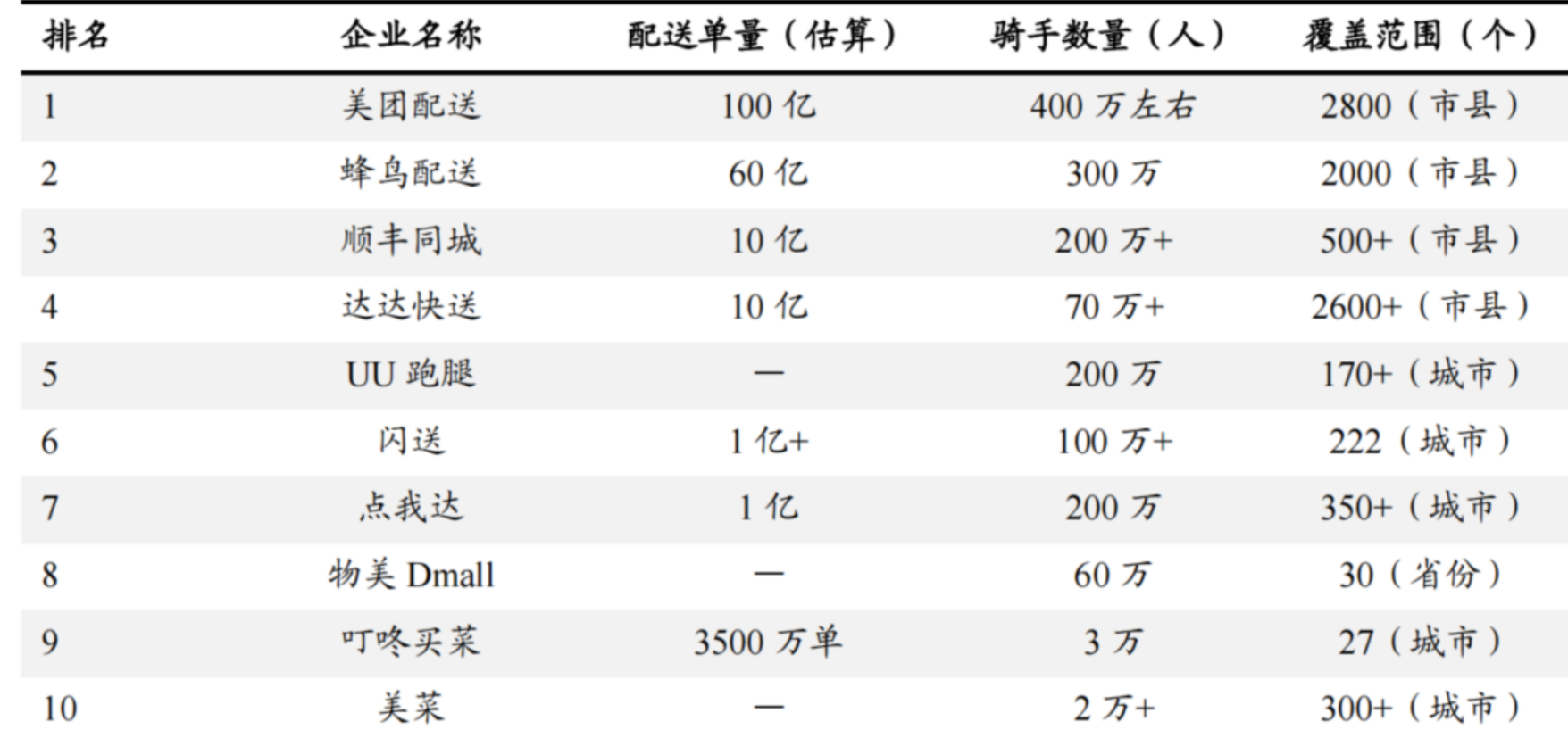

以下为同城业务的配送服务方top10,很多企业已经进入全国主要的省市区县,配套措施已经比较完全。除这些以外,很多地区还有区域性的配送团队提供服务,全国的区域性配送团队和垂直领域团队估计在几千上万个团队。

8. 数字化

餐饮产业链 C 端在线化与数字化趋势向供给侧 B 端延伸,平台 2B 服务成为新的万亿蓝海市场。

过去二十年,C端(也就是用户端),需求侧的数字化逐渐完成,而供给侧的数字化才刚刚开始,餐饮商户的数字化率普遍还不足 14%,包括美团和饿了么在内的本地生活服务平台在外卖大战后明显加速了 2B 数字化服务布局。

本地生活服务品牌端加速崛起,集中度提升并开始倒逼供应链标准化进程加速。

头部品牌崛起倒逼供应链标准化程度的提高将在中长期驱动服务业线上化率,决定线上化和数字化水平的是服务和产品的标准化程度。

而服务业头部品牌崛起后规模化扩张需求往往能够倒逼供应链的标准化改革。

也就是服务业头部品牌崛起》服务和产品的标准化程度提高》线上及数字化程度提升

本地生活产业链升级示意图:

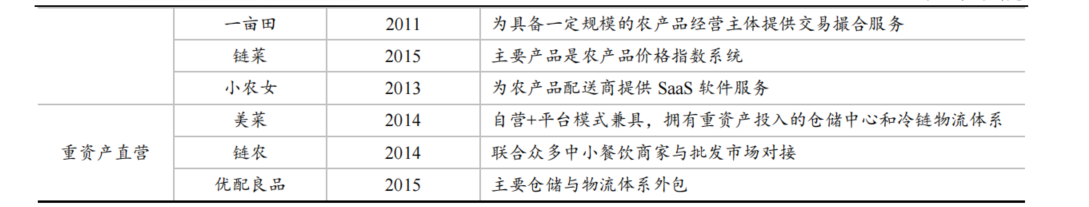

餐饮供应链上游供应平台的发展:

9. 新平台进入

抖音作为后起之秀跑步入场,低佣金+内容生态为核心打法

2018 年开始布局本地生活服务,疫情突至后凭借 0 佣金优惠政策成为中小商家重要引流渠道

2021 年抖音在同城频道上线“优惠团购”,覆盖美食餐饮和酒店民宿两大板块,同年 7 月,同城频道升为一级入口,用户、商家可在视频中标注位置。

目前,抖音页面的一级入口为同城、关注、推荐、探索、商城、直播等,同城中细分为美食、休闲娱乐、景点/周边游、丽人/美发、亲子/乐园、酒店/民宿、运动健身、美甲美睫八大板块的二级入口,本地生活业务已拓展至 33 城。

2022年,抖音生活服务交上770亿GMV的成绩单,远超年初制定的500亿GMV目标。本地团购广告业务完成了约83亿元,也高于年初所定的45亿元目标。

2023年的目标为1500亿,这一目标约为上一年GMV的两倍。具体细分到各条业务线,餐饮计划完成750亿,到综计划完成450亿,酒旅计划完成300亿。

结论

A、到家服务的商品品类急剧扩张,从早期的餐饮,到之后的快消品及蔬菜水果,再到各种电器,本地生活售卖的商品种类会越来越多。

B、本地各类店铺上线率、数字化会有更大的提升,渗透率会进一步提高,特别是连锁商家

C、前置仓等新模式规模会进一步提升,会有更多玩家加入,会有更多垂类行业的玩家入场,比如全品类的朴朴、酒类行业的1919、酒小二

D、下沉市场还蕴含有很多机会,县城及乡镇市场还有待大力开发

E、特殊场景如学校、乡镇还会有各种小平台出现争夺市场,做本地生活领域的软件公司还有很多机会,

F、本地生活的垂直行业有很多机会,比如家政,维修等现在都还处于比较早期的阶段,行业的集中度非常低

G、新的超级流量平台必然进入本地生活,只是进入的方式不一样,如快手只是提供流量,抖音到店亲自下场,外卖半下场。下场的逻辑是:同城业务体量非常大几十万亿的生意,无论如何不可能忽略。

专栏作家

Markzou,8年产品经验,人人都是产品经理专栏作家。主要专注于本地生活、O2O、到家服务、新零售领域;曾任职于多家本地生活垂直领域头部公司,具有丰富的本地生活行业经验。

本文原创发布于人人都是产品经理,未经作者许可,禁止转载。

题图来自 Unsplash,基于 CC0 协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

起点课堂会员权益

起点课堂会员权益

如果有不明白的地方,可以加markzou1988