美团“应战”抖音

面对新玩家的挑战,作为本地生活赛道上的老玩家,美团也开始拿出了自己的应对策略,比如持续加码直播业务。具体如何解读美团的应对策略?本地生活赛道上,还有哪些玩家下场参赛?不妨一起来看看本文的解读。

面对抖音在本地生活市场的激进动作,美团的回应也越来越积极。

7月18日,美团再度以直播的形式开启“18神券节”。与以往不同的是,这是美团APP在大面积更新首页后的第一场“18神券节”,目前已有50%的用户可在首页看到平台独立的直播入口。而持续加码直播,被业内普遍视为美团反击抖音的一个重要动作。

此外,美团APP首页的“视频赚”板块中,也在最近开始支持用户自己拍摄/上传短视频,并提供简单的编辑功能和拍摄模板。放大短视频创作权限,也是美团丰富自身内容和平台能力的一个重要举措,其指向同样是应对来自抖音的冲击。

若将时间往回拉,抖音曾在短短几年时间里,迅速在电商领域抢占一席之地。当时,以抖音、快手为代表的短视频平台对电商市场产生的冲击,曾被行业看作可能导致市场重新洗牌的动作。而今,抖音的目标转向美团的“蛋糕”,可能产生的影响不亚于彼时,面对新玩家的挑战,长期盘踞行业龙头的美团也很难再坐视不理。

一、美团必须守住底牌

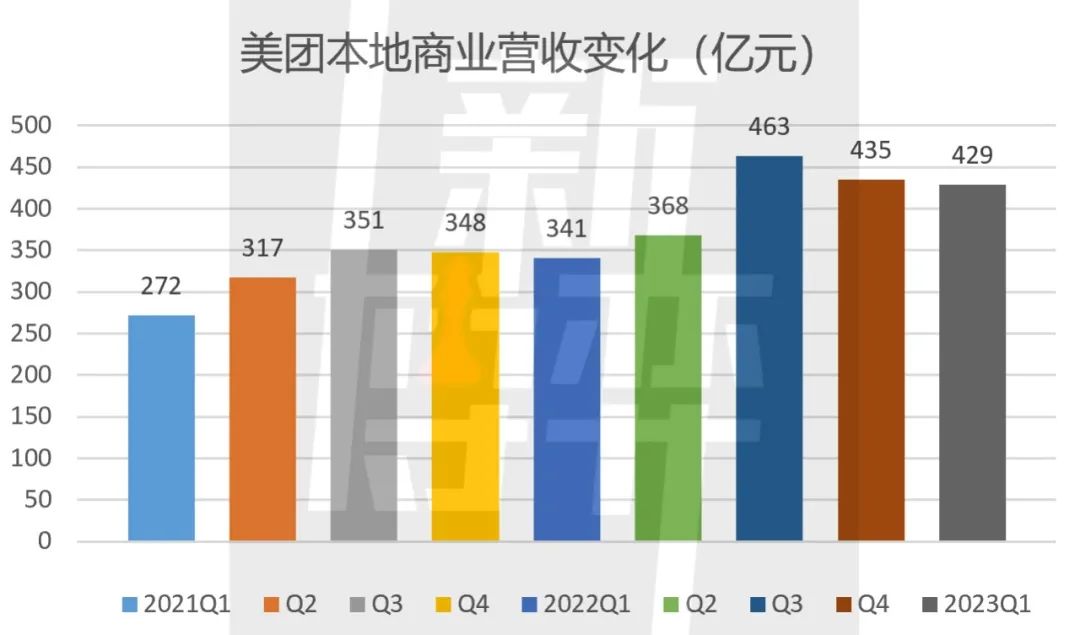

如果从财报数据来看,2022年第三季度,美团来自本地商业的营收达到463.28亿元的峰值,此后Q4和2023年Q1,本地商业营收则连续两季度出现环比下滑,分别达到434.73亿元和428.85亿元。同样,自2022年起,美团每季度的交易用户数量也从持续增长转向缓慢波动下滑的态势。

出现这样的变化,自然有市场逐渐趋于饱和的原因,但同时更要注意的是,2022年,抖音加大了在本地生活方面的布局。相关数据显示,2022年,抖音的本地生活GMV较上一年增长了7倍。截至2022年12月31日,抖音生活服务业务已覆盖全国370多个城市,平台合作门店超过200万家。

显然,抖音正逐步侵入美团的腹地。尽管在眼下,相较于合作1300万商家的美团,抖音还很难对其产生实质性的影响,但面对如此快的增速和渗透趋势,美团还是迅速绷紧了神经。

目前,美团的应对策略主要从两个方面切入。一个是加速提升平台内容化的引流方式,目前主要表现为直播和短视频。自3月试水直播,到4月起每月18号开启“神券节”,美团直播在拉新和提升核销率上已有不错表现。平台数据显示,直播间外卖商品券核销订单中,平均42%为品牌新客,平均1张商品券核销可以带动产生1.5倍的订单交易额。

然而,美团直播当前的劣势也很明显,平台直播间用户有限,与抖音同类直播间远不在一个量级,也是因此,美团直播间当前主打的还是低价策略,尝试以大额优惠券吸引用户参与。不过在初试阶段,美团直播多以平台直播为主,商家直播大多都是像蜜雪冰城、瑞幸这样的大型连锁品牌,中小商家短期内还很难跨过直播门槛。

另一个是以优惠策略提升商家黏性及独占性。事实上,就美团自身业务来说,到店是其本地商业的主要收入来源之一,而抖音凭借庞大流量池和搭建起来的同城生活板块,最快对美团产生影响的也恰是在履约门槛更低的到店业务上,这也是美团加快布局直播的关键所在。

此外,据悉在商家合作上,美团目前已经开始尝试对接部分商家,通过下调佣金等策略吸引商家与平台签订短期独家合作,或是上线与其他平台同等优惠甚至更优惠的团购活动。

可见,无论是美团对直播的重视,还是重拾低价策略、让利商家,都能看出抖音确实带来不小的冲击,面对新一轮竞争,美团必须守住自己的底牌。

二、抖音需要一个“标杆”

不过,尽管抖音来势汹汹,但其在本地生活领域的渗透也不是无往不利。据晚点LatePost的消息,今年6月,抖音外卖已经放弃了在今年达成1000亿GMV的目标,短期内,抖音外卖也不再将GMV作为其最看重的目标。

之所以放掉对GMV的追逐,一方面在于,抖音当前在本地商业市场可分食的市场份额终究有限,短期内可做出的GMV即便大,还是难与深耕这一市场的美团相较。另一方面,比起门槛相对更低的到店业务,抖音外卖缺少落地履约系统的支撑,短时间内也很难做出好看的数据,而到店和外卖是构建本地商业的重要部分。

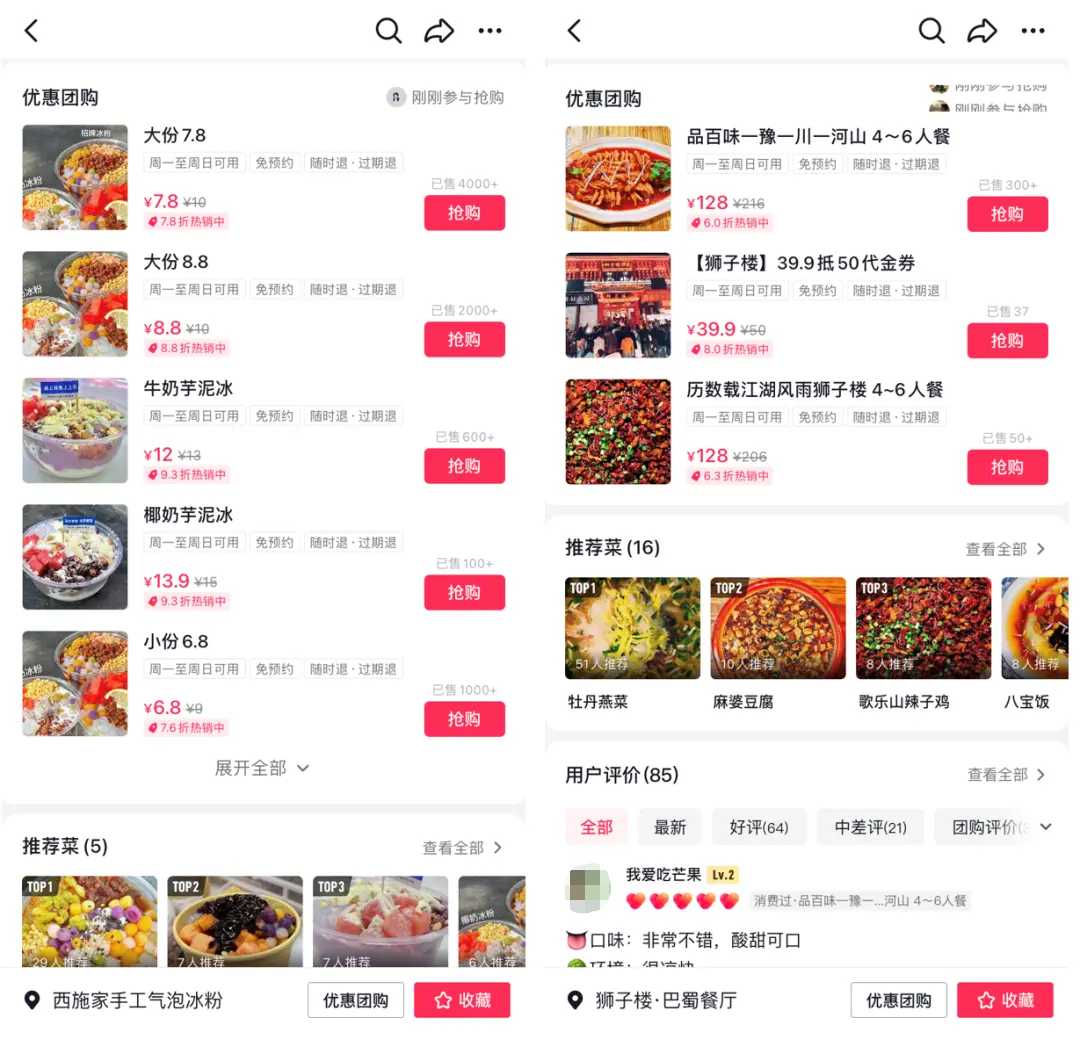

抖音本地美食多以到店团购为主

从这个角度来说,抖音做本地生活目前的难点之一在于转化和落地,这与抖音入局电商早期面临的发展难点如出一辙。从根本上讲,抖音的优势在于巨大的流量盘,而对于电商或是本地生活,则需要更进一步的承接系统,对前者是搭建商城、吸引商家、完善物流等,对于本地生活则体现为同城的运营能力,同城配送、客服系统等后端履约能力,这显然需要长期投入。

抖音目前的动作是,7月初,平台将外卖与团购的渠道合并,在原来的体系内,抖音团购的服务商与抖音外卖的服务商各自独立,合并之后相当于打通两边服务商的商家资源,可借助平台发展相对更快的到店业务,促进外卖业务的增长。

此外,抖音做本地生活的另一个难点在于核销率的问题。诚然,以内容驱动的流量是抖音的绝对优势,但也是因此,抖音用户在接触本地生活服务方面缺少目的性,用户在刷视频、看直播过程中囤下团购活动券,或者种草某个店都是一时的决策,并没有相应的计划和目的,不像用户进入美团本身就带有一定的目的性。因此,核销率低也是抖音目前的短板之一,尤其是在外卖方面,在尚不完善的商业链条下,抖音的同城配送需要借助第三方,在价格和用户服务方面都不具优势。

由此而言,抖音入侵本地生活可能是一个长期的过程,而在短期内,平台想快速建立用户心智,拉拢更多商家,更需要打造一个“标杆”。正如罗永浩、董宇辉之于抖音电商,抖音在本地生活方面或许曾想以好看的GMV实现“标杆”价值,但遇阻之下,借助资源倾斜等扶持策略打响一个品牌或许更容易一些。

三、更多玩家看上了美团的“蛋糕”

在过去很长一段时间里,美团在本地生活市场可谓是一家独大,70%的外卖份额、60%左右的到店业务市场,让美团在这一领域的地位难以被撼动。

而今,抖音之所以引起美团的忌惮,一方面在于,抖音借助强势的内容引流能力不断扩展商业边界,本地生活成为其发展的下一个目标;另一方面在于两者作为不同领域的超级APP,美团的交易用户数、抖音的日活跃用户都在7亿上下,其中也存在高度的用户重合。QuestMobile数据显示,美团与抖音重合用户规模超3亿人,换句话说,抖音的引流能力很可能有一部分在美团得到落地和转化,而抖音也不会一直为他人做嫁衣。

此外,就整个行业发展而言,本地商业目前还不是一个存量市场。艾瑞咨询数据显示,2020年中国本地生活服务市场规模为19.5万亿元,到2025年这一数字将会增长至35.3万亿元,行业整体仍保持高增长的态势。由此而言,抖音看向的其实是一个更大的市场,且盯上这个市场的不只抖音一家。

今年2月,微信在深圳和广州两地测试小程序快送服务。当时,腾讯方面表示:“‘门店快送’服务旨在帮助消费者发现附近提供快送服务的优质小程序,具体服务和配送履约均由商家小程序来承接完成。”这也被业内视为腾讯入局本地生活的一个举动。

3月,阿里自2021年将高德、本地生活、飞猪重组为生活板块之后,疑似再度调整本地生活的组织架构。有消息称,高德将与阿里本地生活旗下的到店业务口碑正式合并,未来,阿里旗下所有的本地生活到店业务将统一整合在高德地图的入口中。显然,平台也在尝试进一步扩大其在本地生活板块的渗透,财报数据显示,2023年Q1(阿里2023财年Q4),阿里本地生活服务收入125.49亿元,同比增长17%。

高德APP“附近”页面

4月,小红书开设本地生活官方账号“土拨薯”,发布相关内容运营、扶持政策等信息。并在5月上线团购功能,同时推出“食力发店计划”和“探照灯计划”。入局本地生活之后,除了商家自身可运营品牌账号,发布笔记及商品链接外,相关达人也可在发布笔记时附带相应的团购链接,平台已然将此作为新的商业化路径。

随着玩家越来越多,市场被做大的同时,美团的“蛋糕”也很难不被其他玩家分食。尽管在眼下,本地生活市场还没到重排座次的时候,但“高处不胜寒”的美团也不得不提前做好应对的准备了。

作者:半盏茶

来源公众号:新博弈(ID:newgametheory),洞悉商业博弈新变量,捕捉消费新红利。

本文由人人都是产品经理合作媒体 @新博弈 授权发布,未经许可,禁止转载。

题图来自 Unsplash,基于 CC0 协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益

产品经理的核心价值是能够准确发现和满足用户需求,把用户需求转化为产品功能,并协调资源推动落地,创造商业价值

产品经理的核心价值是能够准确发现和满足用户需求,把用户需求转化为产品功能,并协调资源推动落地,创造商业价值