SHEIN“奇袭”亚马逊?

SHEIN奔赴上市,国内投资者和商家们欢欣鼓舞,但电商巨头亚马逊似乎开心不起来。面对SHEIN的进攻,亚马逊该如何做出应对?SHEIN又该如何突出重围?一起来看看本文的分析吧。

11月7日,媒体援引知情人士透露,跨境电商巨头SHEIN再度传出启动美股IPO的消息,这一轮估值已在冲击900亿美元,远远超过了这家快时尚巨头在非公开交易中获得的估值。而根据最新消息,其已邀请投资人参与路演,且秘密完成交表。

尽管SHEIN总部工作人员在回应称“不太清楚IPO具体情况”,可不少业内人相信SHEIN离敲钟登陆美股的日子越来越近了。

作为出身中国的跨境电商独角兽,SHEIN奔赴上市,国内投资者们和商家欢欣鼓舞,但美国电商巨头亚马逊貌似开心不起来。一份来自日本经济新闻社与美国调查企业 data.ai 联合发布的数据显示,从10月份的全球整体用户数量来看,亚马逊同比增长4%,而Temu和SHEIN这两款电商APP的用户总量约1.1亿,一年内增长了2.6倍。

尤其是它们正在攻入亚马逊的大本营。想当初,阿里中年“失蹄”,拼多多在下沉市场悄然成为庞然大物,成长为淘宝的心腹大患,而今亚马逊看似也处于相似的局面。

一、“逃离”亚马逊

拼多多的出现和崛起,可以说是近几年来互联网行业的一个“奇迹”。当天猫和京东为了“二选一“打得头破血流时,拼多多借助下沉市场的增量市场,在两大巨头的眼皮底下突然杀出了一条血路,随后,更是一路高歌猛进,在两大巨头的夹缝中硬生生成长为五环外的“霸主”,电商第三极。

而猫狗巨头的大意,或许将成为亚马逊吸取的教训,因为亚马逊现在面临的很多问题与他们如出一辙。

比如,平台上越来越高的成本支出,让中小商家的生存压力越来越大,逼迫他们不得不“逃离”亚马逊。市场调研机构 Marketplace Pulse根据亚马逊近年来的抽成情况发布了一份报告,报告中显示从 2016 年开始,亚马逊卖家连续六年向平台支付的费用占销售额的百分比逐年增高,2022 年这一比例首次超过 50%。

与此同时,ACOS(广告投入产出比)却一路飙升。Sellics的数据显示,从2021年到2022年,亚马逊美国站的CPC每次点击成本,同比增长了22%。一位卖家称,广告费增加了2倍,流量仅增长0.5倍,转化率降低了一半。

中小商家当时在淘宝的处境也是如此。阿里将资源倾斜到头部品牌,品牌商家几乎垄断了平台的大部分流量与营收,中小商家的转化越来越低,却还要承担入驻费、技术费、广告费等支出增长的压力。是以,拼多多趁机承接了被淘宝“抛弃”的中小商家,这些中小商家成为其快速成长的一个根基。

当前,亚马逊已然面临着卖家出走的风险,尤其是SHEIN、Temu等跨境电商不断抛来橄榄枝,多数中小卖家计划在其他电商平台开店销售。

拼多多成功的一个关键,自然在于低价,我国下沉市场上存在着大量对价格敏感的消费者,拼多多的低价恰好迎合了他们的消费需求。美国市场上,亚马逊的用户固然多且掌握了收入较高的大批中产,可而今美国动荡的经济状态和严重的通货膨胀压力,让很多消费者也变得敏感,对低价产品趋之若鹜。

这为SHEIN、Temu等主打低价的跨境电商提供了和拼多多类似的生长环境,一旦用户养成在SHEIN、Temu上购物的习惯,必然威胁亚马逊的用户活跃度。分析公司GWS收集的数据显示,今年4-7月份,亚马逊美国的日用户数量从5400万降至4600万。

巨头停滞,正是新人崛起的机会,这在国内已上演过多次。

二、挑战亚马逊,得先打败“拦路虎”

今年5月,SHEIN官方正式宣布将在全球市场推进平台模式 SHEIN Marketplace。SHEIN以快时尚起家,聚焦于服饰品类,采取的是独立站自营模式,以经营自有品牌为主,此次开放,意味着SHEIN改变了自己的销售模式,品类更加丰富,逐渐向一个综合性电商平台过渡。

据报道,已经有不少亚马逊卖家收到了SHEIN的邀请,SHEIN给出的条件也十分动人:前期有免费流量支持,且佣金比例比亚马逊更低。不过,在SHEIN将手伸进亚马逊的盘子前,最感到威胁的恐怕不是亚马逊,而是以Temu为代表的、同样以低价为竞争力的中国“友军”。

这为SHEIN未来抢夺亚马逊的地盘带来了最大的阻碍。当初,拼多多在下沉市场势如破竹,短时间内聚拢了庞大的用户群体,以此为根基,又向上触及天猫、京东的核心用户,成功成为电商第三极。本质上,归功于拼多多绕过天猫京东,走出了一条新赛道,在这条赛道上,拼多多几乎没有对手,可SHEIN在低端消费市场上“四面受敌”。

想要突破来自国内竞争对手的包围,像拼多多对峙阿里一样,与亚马逊直接“掰手腕”,SHEIN目前还做不到。

首先就是携带拼多多基因的Temu,在美国市场,Temu正在打破SHEIN的竞争优势。Temu以女装为主要类目,与SHEIN和亚马逊相比,在一些同品类商品上,Temu的商品价格可以做到比两家便宜一半甚至更多。而且因为Temu做的是全品类平台,产品更丰富,对消费者的吸引力更大。

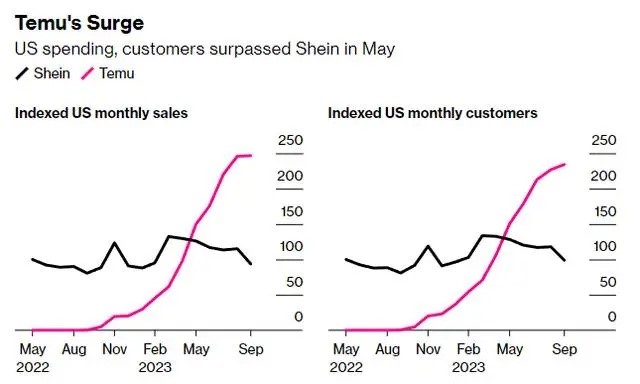

数据已然说明了问题。2022年,SHEIN的安装量突破2.29亿次,超越亚马逊成为美国下载量最大的APP,而进入2023年,自5月份以来,Temu的领先优势每个月都在扩大,9月在美销售额已是SHEIN的两倍多。

第三方市调还显示,SHEIN曾在美国快时尚服饰市场中占据了75%的市场份额,而Temu入局后,抢下了20%的市场份额。

不仅在美国,有了拼多多这一巨头的支撑,Temu不断资源投到增长更快的新市场,在新市场,Temu或许将以性价比优势继续对SHEIN的地盘进行蚕食。

TikTok Shop跨境电商也是一个变量。尽管TikTok的电商业务在全球各地一直进展不顺利,可依附于TikTok这一流量巨头,我国市场已经证实了短视频通过电商变现的可行性,抖音凭借直播带货更是成功从电商行业分了蛋糕,因而,在其他海外市场,否定TikTok的电商业务,还为时过早。

对SHEIN而言,在更“值钱”的人群和市场,挑战亚马逊是迟早的事,可是如今在低价竞争中的缠斗一旦过长,必然牵制其对亚马逊的动作,更何况,谁胜谁负还不好说。

三、最大的“隐患”

今年二季度,亚马逊宣布已实现“史上最快送货速度”:截至6月30日,美国60个大城市超过50%的会员订单可实现“当日达”或“次日达”,交付商品超过 18 亿件。

物流是电商行业的关键一环,SHEIN以超越快时尚的“快好省”模式见长,却在物流上疏于布局。虽然对于它的用户来讲,低价的产品完全可以让他们心甘情愿地多等几日,可是在SHEIN引入更多的第三方品牌、试图对外讲述“下一个亚马逊”的故事之后,补足物流方面的功课似乎应该提上日程。

拼多多得以突破下沉市场、与天猫京东抢夺用户的一个关键也在于此。早期,拼多多虽然选择了顺丰作为合作伙伴,可很多商家并没有选择顺丰,配送效率比天猫和京东低。随着与极兔的合作加深,极兔日渐成熟的物流服务让拼多多大大改善了用户体验,帮助吸引新用户。

但是,SHEIN既没有与之业务绑定较深的物流巨头来帮扶,自然也没有能力像亚马逊、京东一样自建物流体系。如果想抢夺亚马逊的用户,这是否会成为阻碍?

目前,SHEIN全球范围内95%的商品都是从佛山中心仓发出,全国各地的厂家先是将产品打包运到佛山后,经过质检,再通过海关出口到海外,海外物流则主要外包给DHL和中国邮政。据了解,目前SHEIN的物流履约能力能够保证在4至7个工作日内交付订单,常规订单交付时间至多为14天。比如在美国,当地人在SHEIN购物,需要一到两周才能送达。

但随着SHEIN开放,入驻的第三方卖家越来越多,这将对SHEIN的物流履约能力提出更高的要求。

据SHEIN招商人员介绍,满足亚马逊单店/多店铺年GMV要达到200W美元以上的第三方卖家,才符合SHEIN入驻条件。很明显,这一门槛瞄准了实力较强、客单价较高的品牌商家,而这些商家所对应的客群对消费体验自然要求偏高,如果物流不提速,很可能会留不住这些用户。

相对地,亚马逊长期屹立于北美,所依赖的就是其构建的仓储物流体系。物流是亚马逊手握的一把利器,不仅成为其与沃尔玛等零售巨头竞争的核心优势,而且也是对SHEIN、Temu等新生挑战者进行降维打击的一大辅助。

如前段时间,亚马逊宣布取消轻小商品计划,转而推出“低价商品物流费率”,希望降低轻小商品(售价低于10美元)的运费,鼓励卖家销售更多低价、便宜的商品,并试图提高低价商品的配送速度。这无疑是对主打低价的跨境电商们的一次反击。

放眼全球,互联网时代造就的巨头们,固然已发展为一个个难以撼动的“帝国”,大而不倒,可新的挑战者源源不断,尤其是那些原本不在竞争范围内的“小角色”,无形之中成长,跨越界限,对巨头形成了直观的威胁。阿里如此,亚马逊、谷歌等也是如此,一时的疏忽,或将给自己埋下无尽的隐患。

但这也正是商业的最精彩之处。

专栏作家

道总有理,微信公众号:道总有理(ID:daotmt),人人都是产品经理专栏作家。曾用名歪道道,独立撰稿人,互联网与科技圈深度观察者。

本文原创发布于人人都是产品经理,未经许可,禁止转载。

题图来自 Unsplash,基于 CC0 协议。

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益

产品经理的不可取代的价值是能够准确发现和满足用户需求,把需求转化为产品,并协调资源推动产品落地,创造商业价值。

产品经理的不可取代的价值是能够准确发现和满足用户需求,把需求转化为产品,并协调资源推动产品落地,创造商业价值。