硬气如Temu,还在强啃日本市场这块硬骨头?

拼多多旗下的跨境电商平台 Temu,在日本市场的表现如何?这篇文章里,作者对 Temu 在日本市场的表现做了进一步的观察,一起来看一下。推荐想了解跨境电商的同学阅读。

拼多多财报一发,一位之前不看好也不愿意入驻 Temu 的卖家向笔者透露,还是打算去 Temu 试试水。理由是,Temu 在海外烧钱,高昂的营销和销售费用下,拼多多的营收不但能 cover 掉,还实现了同比 94% 的增长。

一位投资人在播客中透露,拼多多的人效比能达到千万元。这家公司的做事效率真的太强了,这很难不让人爱屋及乌,重新评估 Temu 的可能性。而 Temu 自己也十分大胆,不止上线第二年就给自己定下 150 亿美金 GMV 目标,更是立下第三年(2024)翻倍到 300 亿美金 GMV 的 flag。

Temu 的效率到底有多高?美国一直是 Temu 投入最大的市场,高开高走,而要想评估 Temu 的实力,去看看开局不那么顺利的市场可能更直观,于是我们注意到了日韩。

我们在 8 月份曾策划选题《“品控狂魔”日本,真的对Temu上瘾了?》对 Temu 日本业务进行了一次观察,认为 Temu 在日本还有诸多问题待解决,而日本消费者质量、价格都不能丢的购物追求也让 Temu 在日本有些受限。

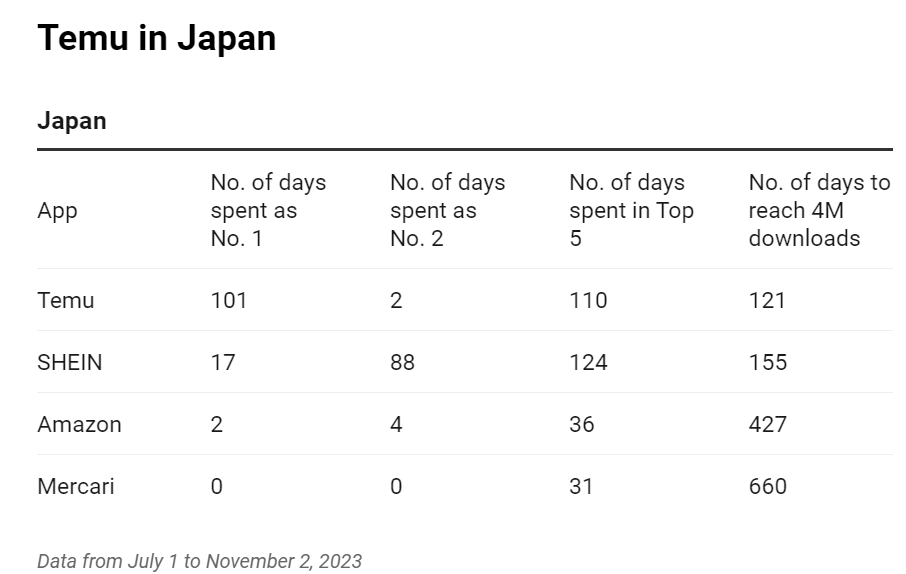

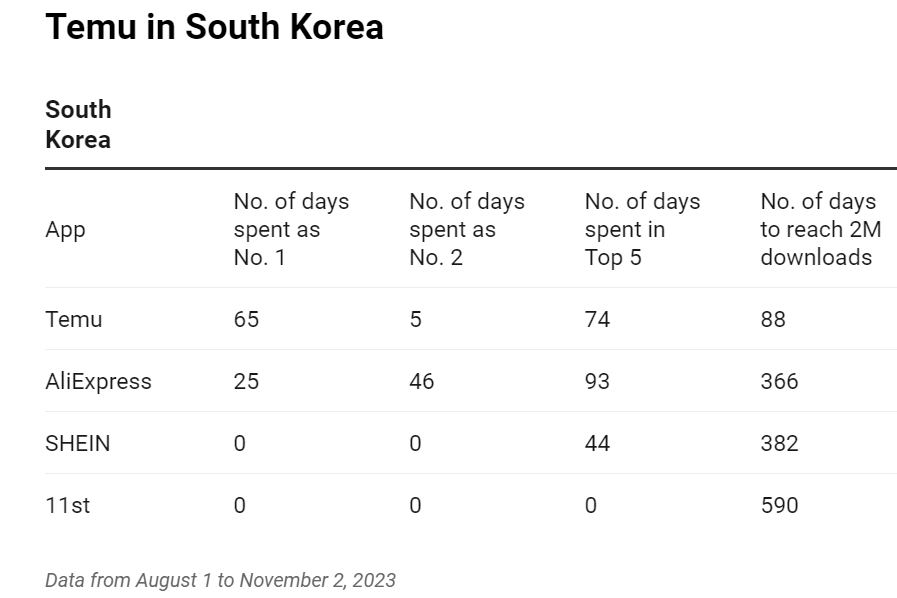

但前段时间,data.ai 发了一张 Temu 与 SHEIN 在日韩下载量排名的对比图,8- 10 月,Temu 双端日下载量排在第一的天数,在日本超过了 SHEIN、Amazon、Mercari,在韩国超过了 SHEIN、Aliexpress 和 11st。难道几个月过去,Temu 在家门口的市场已经支棱起来了吗?

来源:data.ai

基于上一次的观察,于是我们打算对 Temu 日本再做一次观察。

一、Temu 很看重,日本用户很无情

图片来源:rest of world

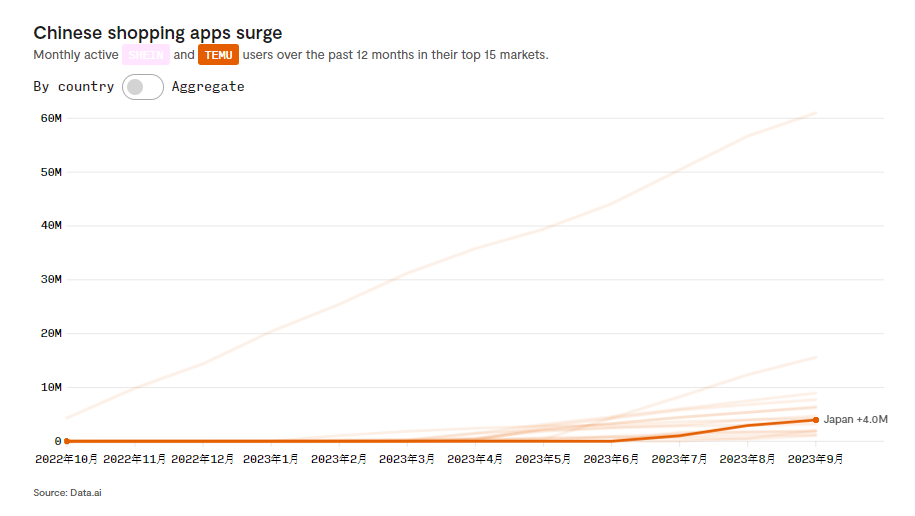

根据 data.ai 数据,截至 2023 年 9 月,日本是继美国和欧洲之外月活最高的市场,重要性,还是在的。

而这些 MAU 是 Temu 真金白银投出来的,根据广大大数据,近 60 天内(9.20-11.20),日本是 Temu 在 iOS 端投放最凶的市场,日本市场去重后创意数比排在第二的美国还多了 2000 个。

近 60 天,Temu 在 iOS 端投放

最猛的市场是日本 | 来源:广大大

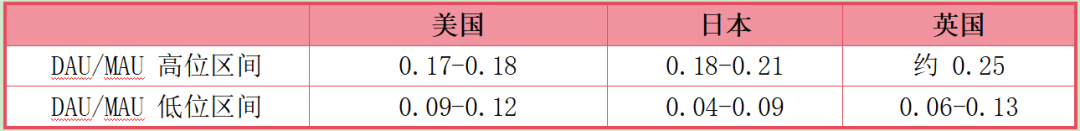

Temu 对日本市场的重视,溢于言表。但我们用能指示用户粘性的 DAU/MAU 来看的话,买进来的日本用户却多少有些无情。

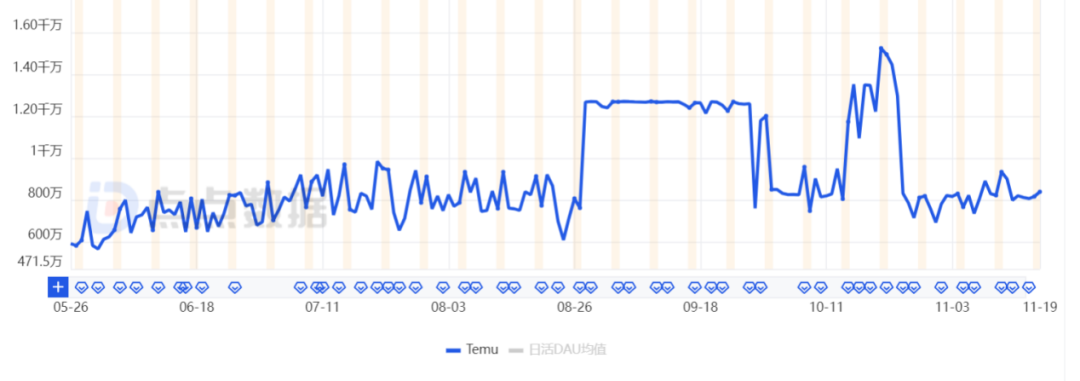

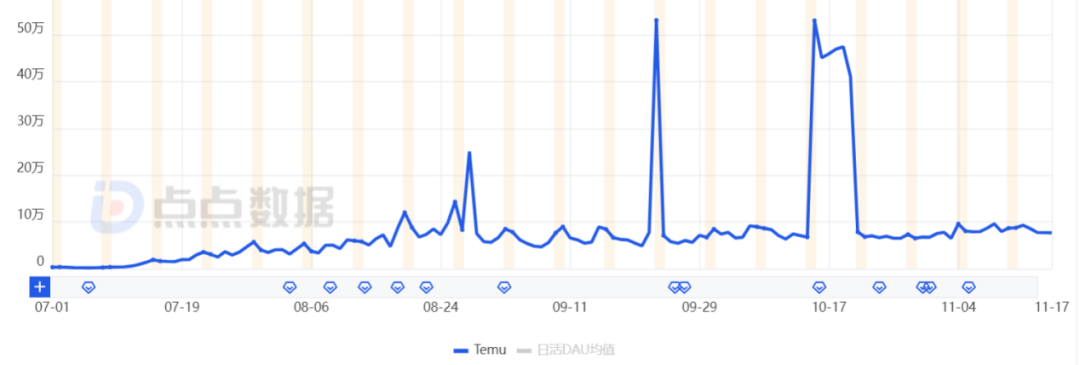

先单独看 DAU,自 7 月以来,Temu iOS 端的 DAU 出现两波显著上涨,第一波出现在整个 9 月,从 8 月 28 日开始到 9 月 30 日戛然而止,第二波出现在 10 月 15 日至 10 月 24 日,基本是 10 月下旬。(ps:自上线以来,Temu 日本 iOS 与 Google Play 端累计的下载量分别为 440 万 vs. 120 万,iOS 端下载量占到了大头,实际用户量也占大头,因此我们主要通过 iOS 端的情况来分析。)

Temu 日本 iOS 端 App 日活用户数

变化情况(7-11 月)| 来源:点点数据

日本市场的 DAU 变化和 Temu 在美国、英国等市场的变化曲线十分类似,从两个 DAU 上涨的时间段推测,9 月份是 Temu 上线一周年,而 10 月份,Temu 在欧美从万圣节大促无缝衔接黑五大促。日本缺少万圣节文化,因此 Temu 用秋季大促作为替代。

Temu 美国 iOS 端 App 日活用户数

变化情况(7-11 月)| 来源:点点数据

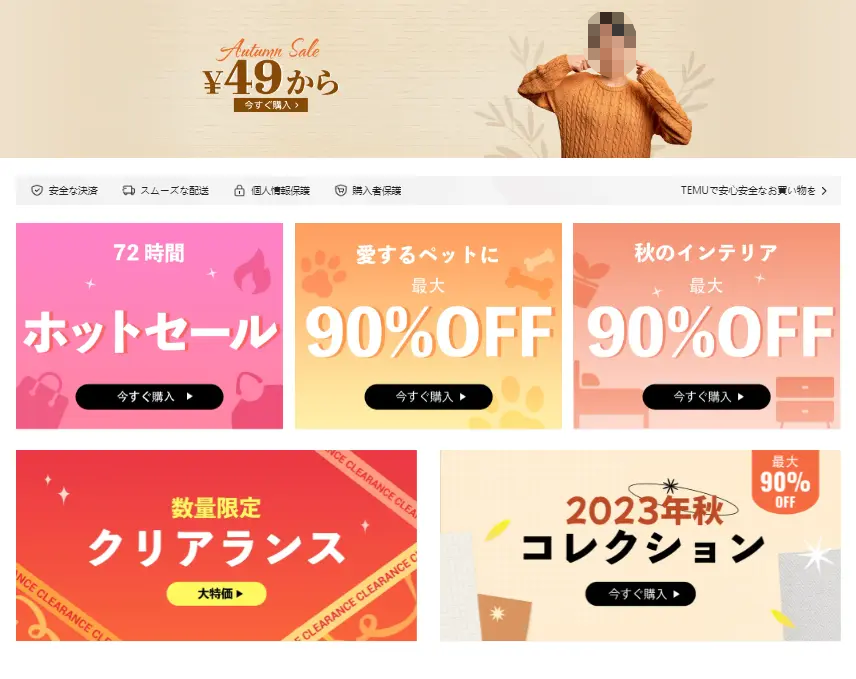

在这两个时间段,Temu 在日本推出的优惠活动包括但不限于,包邮且保证配送时间、秋季大促商品 49 日元起(合约 2.4 元人民币)。因而这种 DAU 骤降也不算日本市场的特例。

Temu 日本 10 月后半月网站界面

但当我们不看波动曲线,而看具体的波动数值时,日本的 DAU 数据就比较难看。在日本市场,DAU 处在高位时,基本都维持在 100 万至 110 万。DAU 回落之后,则基本逼近 30 万的水平。再直白一点,Temu 日本 DAU 的高位与非高位间的落差非常大,大概 3.3:1。作为对比,美国相同时间段内 DAU 高位和低点的比例约为 1.5:1,英国的比例为 2:1。

而 Temu 日本在 Google Play 端由于用户量本身就小,DAU 对比就更加明显。

Temu Google Play 端 App 日活用户数

变化情况(7-11 月)| 来源:点点数据

几个市场 DAU 分别在高位和低位时 DAU/MAU 的值更能说明问题,DAU 处在高位时,日本的 DAU/MAU 与英美差别不大,但处在低位时,就明显比其他市场的 DAU/MAU 低了。

也就是说,当 Temu 大力投放或平台活动力度较大时,日本用户会被吸引,但之后,日本用户走得很绝情。

为何难讨日本用户欢心?我们其实在 8 月份的文章中,找到了一些原因,如 Temu 没有单独针对日本市场做选品,再加上物流成本难以控制、日本消费者爱低价又要求产品质量的特性,使得日本市场变成了一块难啃的骨头。但几个月过去,以 Temu 这样一个很有战斗力的团队而言,不好看的留存、粘性数据,决定其一直难以去改善 UE 模型,但同时还将日本作为最大力投放的市场,这之间的矛盾又释放了什么信号呢?

二、Temu 尝试在日本找到一个相对舒适的“姿势”

Temu 在应用商店的评分是 4.1。虽然日本用户是出了名的苛刻,但对购物 App 的包容度似乎高很多。乐天市场、GU、ZOZOTOWN、Aliexpress 在日本的评分都是 4.5/4.5+,SHEIN 的评分为 4.3,这样对比下来,Temu 的评分并不算高。

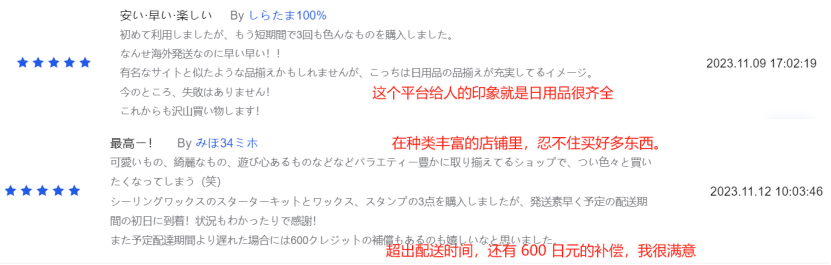

再去看 Temu iOS 版本近 90 天内的日语评论,会发现日本用户对 Temu 的态度似乎十分极端,基本分为了两个派别。评分用户中,打出 2、3、4 星评分的不超过 100 个,给满星和一星评分的用户则分别有 337 和 172 个。作为对比,AliExpress 在相同时间段拿到的 5 星和 1 星评价分别有 771 和 54 个。Temu 的差评还是不少的。

爱它的理由说不出,恨它的理由千千万。一星评论中暴露出 Temu 的不少问题。

其实,Temu 在日本虽然差评很多,但暴露出的也都是在其他市场普遍被诟病的问题,只能说日本消费者似乎真的比其他地区消费者格外严格一些。不过,同样通过用户反馈,似乎也能发现 Temu 在日本存在发展空间。

1)在 Temu 买东西实惠便捷,但有特定场景

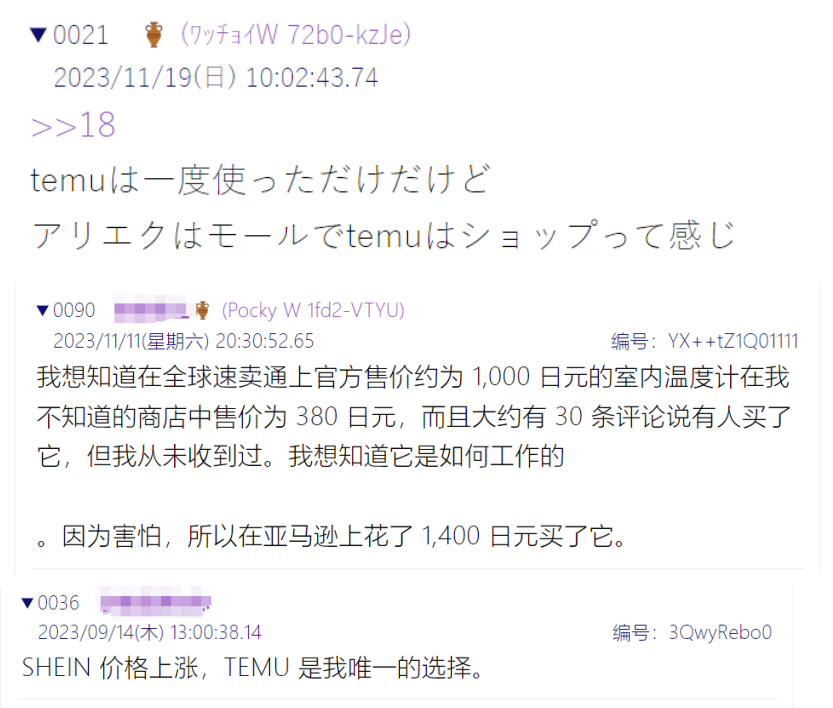

“因为 SHEIN 涨价了,所以我不得不选择 Temu。

趁日元还算坚挺,我会多多下单。

非常欢迎,因为国内物价实在太贵了。

我用了一次,如果说 AliExpress 是购物中心,那 Temu 像一个小商店”。

来源:5ch.net 上的讨论帖

这是日本本地社区 5ch.net 一些 Temu 讨论帖的内容,就算是购物标准极高的日本消费者也架不住手里没钱。

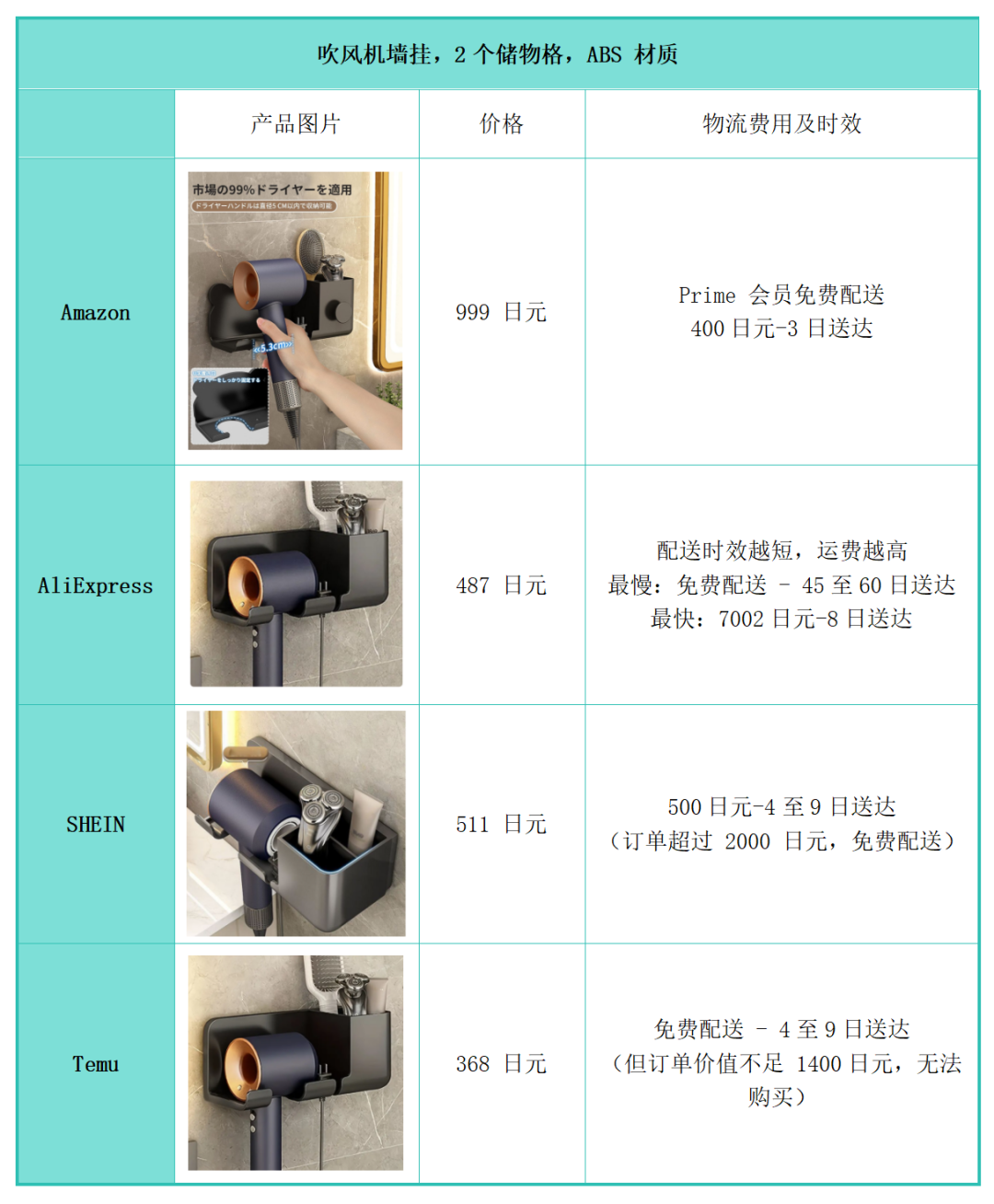

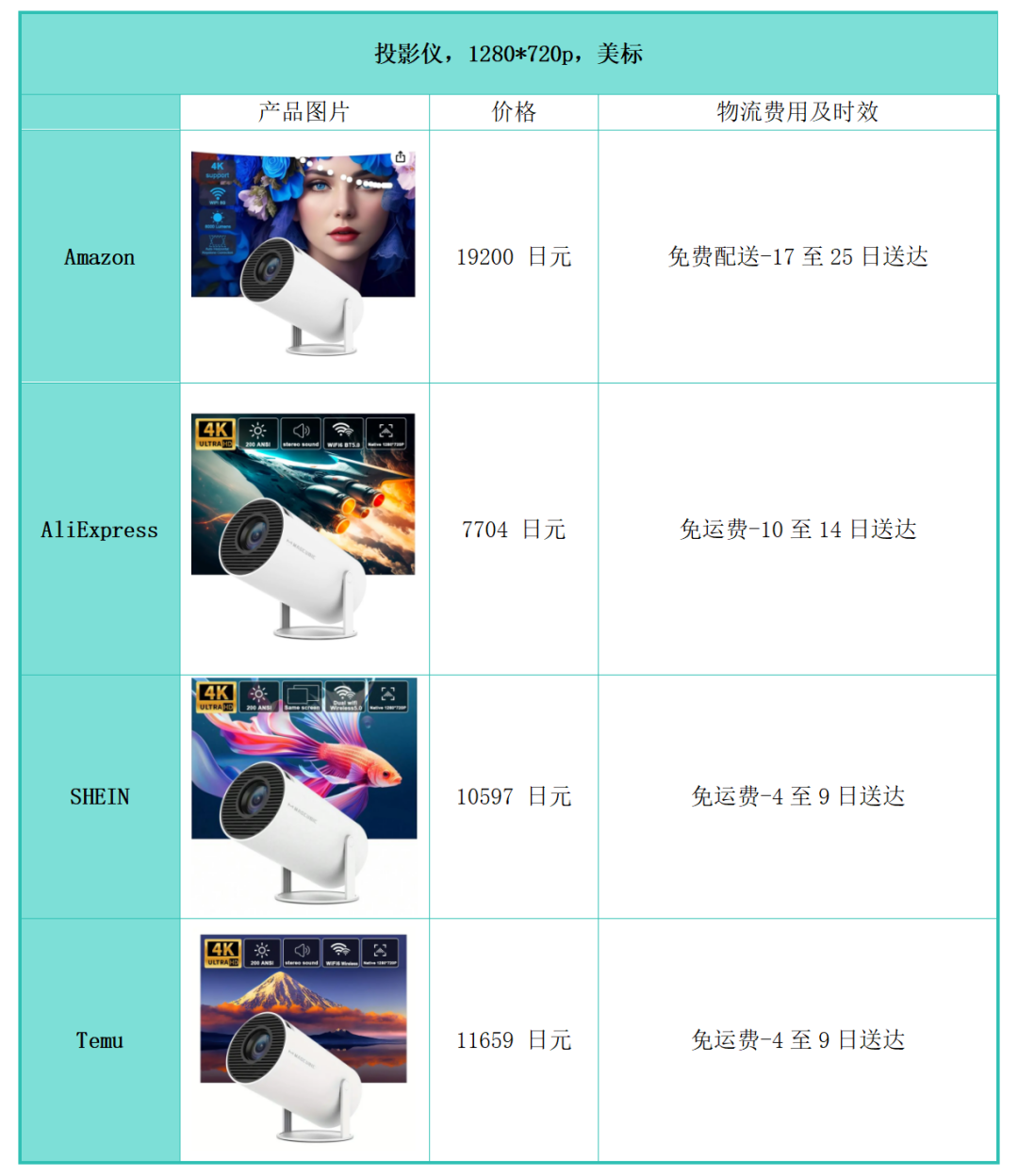

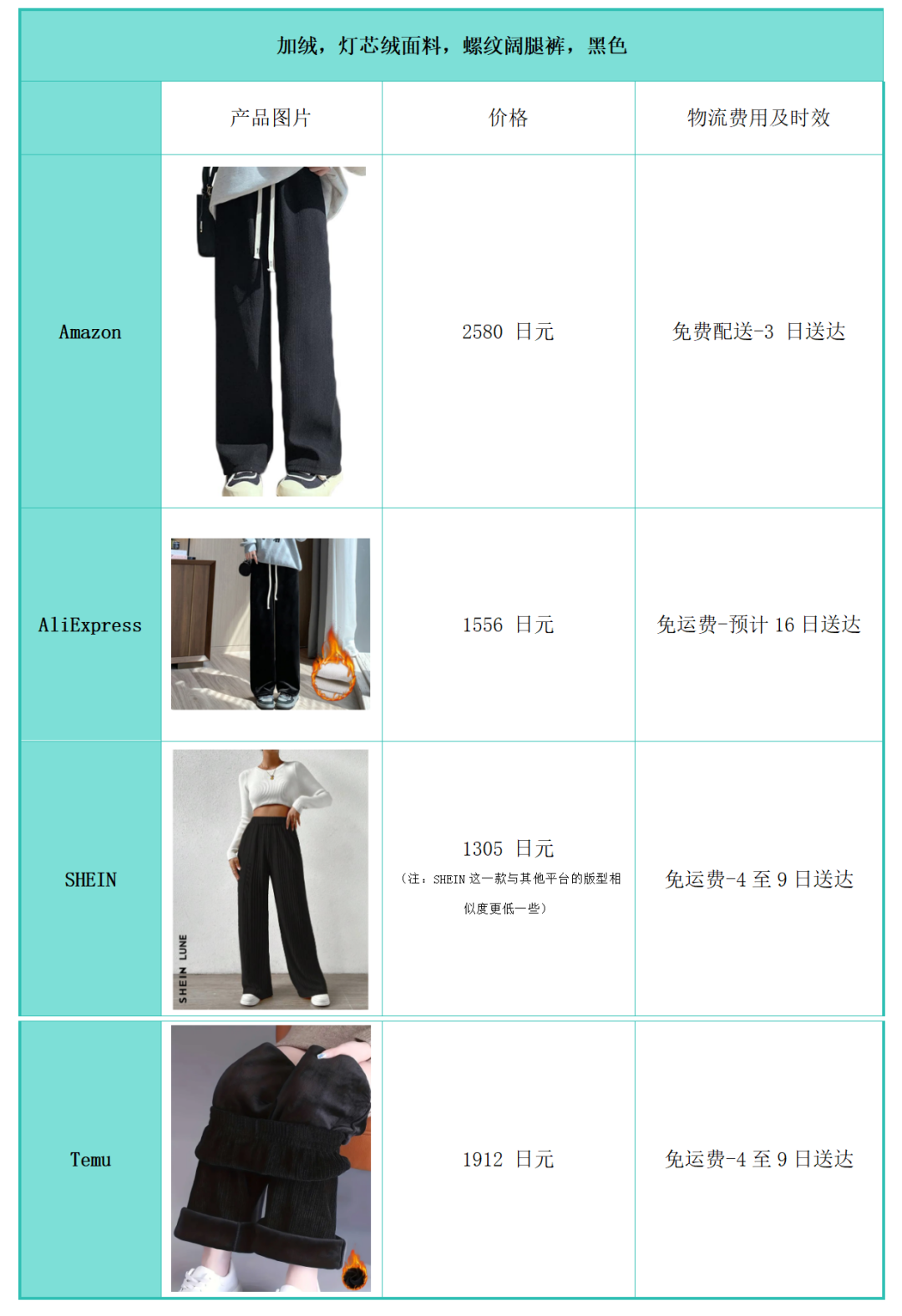

恰逢黑五大促,笔者在日用品、3C 产品以及服装类目中分别选择了一款产品,在各个平台找到完全相同款(投影仪)或特点一致的近似款(裤子),做了个对比。

注:AliExpress部分全托管产品,在消费者端

位于 Choice 版块,可以实现 5 日送达

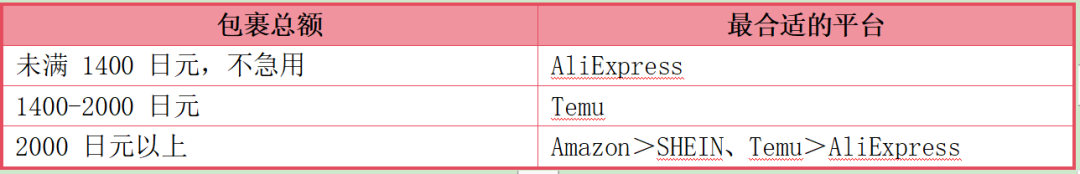

单对比价格的话,除了 Amazon,几家平台同款商品价差其实不算大,Temu 似乎是为日本消费者在购买低价产品时多提供了一个渠道,而并非创造出了一个更低的价格档位。

神奇的是,如果对比配套服务,Temu 反而在某些情况下优势明显。

在设计运费上,Amazon 与 SHEIN 都设置了基础配送费 400-500 日元,消费满 2000 日元则包邮。而 AliExpress 和 Temu 对任何商品都提供了包邮服务,只不过 Temu 上有低消 1400 日元,可以相当于 Temu 上消费满 1400 日元包邮。

再来看配送时效,Amazon 无疑是速度最快的,标准配送也能 2-3 日送达。SHEIN 和 Temu 现在都保证 4-9 日送达,如果未送达,会分别返还价值 500 和 600 日元的积分。AliExpress 虽然是唯一一个没有低消包邮政策的平台,但它的免费配送时间长到离谱,真的可以说是十天半个月。

整体对比商品价格、运费和物流时效,用户想买的东西在 4 家平台都有的前提下,包裹总额在 1400-2000 日元时,在 Temu 下单最划算便捷。

这样看下来,Temu 也算是勉强在先入场的竞对中找到了立足之地。而这是在 Temu 不断优化物流服务的情况下建立起来的。

距离上一次观察,Temu 在日本的配送时效已经从 5-10 日提到了 4-9 日。为 Temu 在日本提供物流服务的合作方包括佐川、Yamato、邮便和圆通,已经比 SHEIN 多了一家。

李琦介绍,从中国发往日本的包裹价格和卖家/平台给物流服务商贡献的订单量关系不大,主要就是看包裹大小和重量,最便宜的类似信封的包裹也要 84 日元(且不能查询包裹轨迹),包裹稍微有点厚度,邮费就会涨到 300 日元(约 14.5 元人民币)。

所以,对于 Temu 来说,要想尽可能降低物流成本,最好的方法就是提高每一个包裹的单价。单个产品的价格不能上升,那就尽量让用户买更多件,几件轻小商品与一件轻小商品的物流费用差别不大,但多件商品的包裹却能很好地分担物流费用。

而 Temu 设置的诸多套路其实都在有意无意地提高客单价,比如鼓励用户再买 5 件,享 3 件优惠,比如在结账区猜用户喜欢。

2)Temu 在卖其他地方买不到的东西

除了低价,在 5 星好评中,还出现了一类评论,Temu 有很多可爱的产品,其他地方买不到。

Temu 在卖其他地方买不到的东西,笔者从不止一个信源处听到了这样的观点。专注于日本市场的物流公司 SRK 株式会社 CEO 李琦告诉笔者,“很多人认为 Temu 在日本和百元店在定位上重合,而 Temu 在品控上又不及百元店,所以在日本可能会走得比较困难。但如今仔细再去看会发现,Temu 上卖的很多东西是线下百元店没有的,也是其他线上平台没有的。唯一一个与 Temu 在产品上重合度较高的,我认为也只有 ドン・キホーテ了(Don Don Donki,日本连锁折扣店),即便这样,Temu 的产品种类还是更多”。

品类丰富且独特似乎是 Temu 在日本一个很大的差异点。韩国的 Coupang 之所以能快速崛起,原因之一也是平台上可以轻松买到稀有的产品。这是线上平台相较于线下折扣店的优势之一,线下折扣店备货时要考虑到受众人群以及货品消耗速度,而 Temu 却没有这样的困扰,因此可以上架更多样的产品。

三、写在最后

Temu 一键卖全球的整体策略并未改变,即便日本是近 2 个月投放素材量最大的市场,也未获得 Temu 的特殊照顾,针对性选品并不存在。即便是上线初期,Temu 日本貌似也没有走全网最低价的路线。

在物流成本几乎没有太多下降空间的日本,Temu 在保持一个还算有竞争力的价格的同时,通过其在欧美市场打磨出来的货盘来提供一些差异化体验。

从数据反馈来看,日本用户对价格的敏感度并不亚于新兴市场,这种差异化的策略能否在未来慢慢起效,来改善获客成本,从而让单位经济模型更加好看,还未可知,但从欧美数据一点点在变好来看,也许 Temu 团队真的能啃下日本这块硬骨头也不一定,之后,我们也会持续观察。

作者:赵思尧;编辑:殷观晓

原文标题:硬气如Temu,还在强啃日本这块硬骨头?

来源公众号:白鲸出海(ID:baijingAPP),泛互联网出海服务平台。

本文由人人都是产品经理合作媒体 @白鲸出海 授权发布,未经许可,禁止转载。

题图来自 Unsplash,基于CC0协议。

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

起点课堂会员权益

起点课堂会员权益

点点会员借我使使

这篇文章让我对跨境电商有了更多的思考。作者从Temu在日本市场的表现入手,分析了其面临的挑战和机遇。在全球化背景下,跨境电商平台如何在不同市场找到合适的定位和策略至关重要。Temu在日本市场的尝试和努力,为我们提供了一个很好的案例。希望未来能看到更多关于跨境电商的深入分析和讨论,以便我们更好地把握这个领域的发展趋势。😎