如何为小红书估值?

你有多久没有在手机上下载过新的非工具类APP了?如今,小红书是当前除阿里、字节、腾讯系以外用户规模最大的三方内容平台。本文就小红书的估值逻辑进行分析,一起来看看吧。

回忆一下,你有多久没有在手机上下载新的非工具类APP了?

自抖快诞生以来,移动互联网市场似乎进入存量博弈的平台期,市场中很难再诞生一款充满想象、用户激增的国民级产品。

相对应的,资本市场对移动互联网大多数平台型企业的定价,也相对透明开来。毕竟,两年内没有任何拥有国民级产品的企业,再登录A股或港股市场的记录了。而小红书,或许就是暗流涌动的最热门的标的。

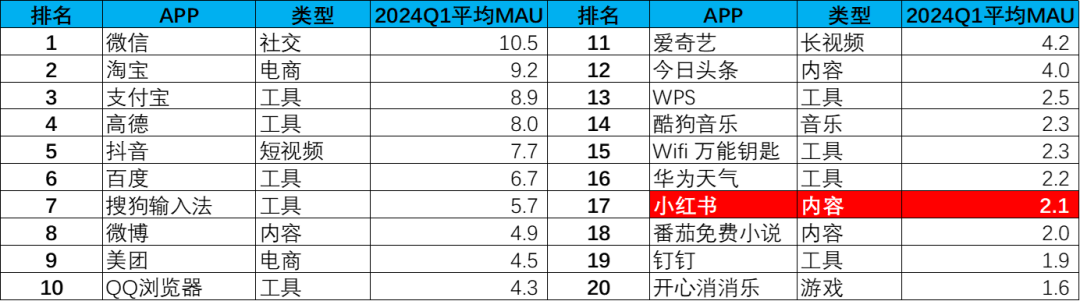

根据2024年QuestMobile统计的数据来看,小红书是当前除阿里、字节、腾讯系以外用户规模最大的三方内容平台。

图:2024春季赛道用户规模TOP1,APP月活榜单,来源:Questmobile 锦缎整理

就在4月末,市场传言小红书进行了Pre-IPO轮的融资,尽管企业方快速进行了否认,但已经诞生十年的当红企业,上市的意图已是司马昭之心,人尽皆知。而上市最重要的议题便是,作为极具标签色彩的内容社区龙头,小红书该如何定价?

今天我们聊聊小红书估值的前置议题:当前不同商业模式的内容社区的估值逻辑。需要明确的一点是,在披露具体财报之前,小红书之于市场还是含羞带怯般披着一层神秘的面纱。

因此相对传统精细的估值方法(比如说净现值)受限,我们决定以更粗犷的行业估值和比较法大致进行梳理。

01 以用户规模为锚

以用户规模和用户增速及获客成本估值,是原生于互联网时代的估值逻辑,也是大部分平台型互联网企业估值的核心依据。

用户规模估值的理论依据,源自于3Com公司的创始人罗伯特·梅特卡夫在1993年提出的梅特卡夫定律:一个网络的价值等于该网络内的节点数的平方,而且该网络的价值与联网的用户数的平方成正比,用公式表示为:

V=K×N²(K为价值系数,N为用户数量。)

以梅特卡夫定律来看,相同商业模式下(K值相同)决定互联网企业价值量的核心就是用户数,并且用户数量具备几何增长的特性,单一用户交互越多价值越大。

当然绝对用户数量并不能直观的展示企业的发展潜力,随着移动互联网多端接口发展和规模持续扩张,用户体量带来的价值增速实际上已经低于商业模式带动的增长,如果依旧以N方来简单的判定价值显然是有失偏颇的。

目前在互联网企业估值演变的路径当中,诞生了不同切口下以用户数量为基的估值逻辑,比如获客成本,再比如Saas模式下的留存率。

我们认为,核心还是在商业模式协同和用户规模增速上,商业模式协同越高、增速越快估值越高(短视频之于图文,拼多多之于传统电商),因此更倾向于另一种表达: V=K*K1…*N*(1+用户增速)。

基于此,我们再来审视下价值系数K的变量。

02 广告业务的价值系数

目前,主流内容社区商业模式主要分为:广告、电商(含直播自营)、付费内容三个方向,而小红书主要涉及前两项。

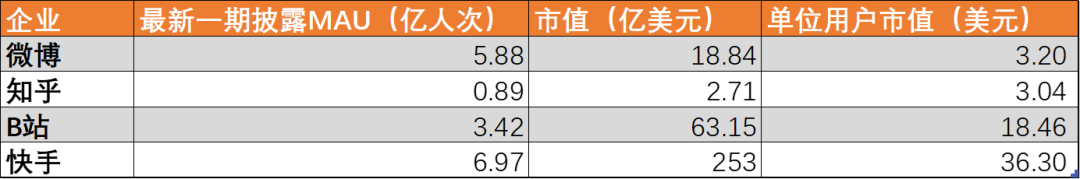

先来讲讲广告,广告业务目前的估值上限,在广告之外。以与小红书相近的4个已上市内容社区标的为例,单位用户价值(市值/MAU)较低的微博和知乎,相对应的商业模式价值系数更低。

微博最新一期财报披露广告业务占比达到86%,知乎广告业务和会员业务占比达到了81%,相对确定性足却缺乏想象力。

与之相对的是,B站快手的业务模式更广,增速也更快。

B站广告业务仅占整体业务29%,会员增值和游戏业务占比达到70%,单一用户可以利用的商业价值系数更高。

快手也是如此,虽然广告业务占比达到57%,但有一部分内循环广告收入服务于自家电商业务,并且电商业务的增速快,带给市场的想想空间足。

图:以用户规模、市值测算单位用户贡献,来源:Choice金融客户端,锦缎测算

从这个表单中我们也可以大致看出不同商业模式的价值,基于此我们添加用户交互时长的数据(使用时间越长越容易产生贸易行为)。

以广告业务占比最高的微博为例,受限于商业链路的短缺,微博的ARPU大约在0.7元左右,根据QuestMobile数据,微博的人均使用时长大约为快手的45%(58分钟左右),单位分钟的经济产出0.012元,大致代表了纯广告业务的经济价值。

以同样的口径计算B站,广告业务的单位分钟经济产出0.047元,大约是微博的4倍。以同样的口径计算快手,广告业务(仅计算外循环,按营销收入50%估算)的单位分钟经济产出0.09元,大约是B站的2倍。

视频的承载形式广告价值系数大约是图文的4倍,抛去ad load(广告加载率)的影响,视频长短对营销收入的影响并不明显。

03 电商业务价值系数

再来聊聊电商。首先,完善的电商链路可以带动内容平台的广告价值。承接上文中快手的单一用户营销价值数据,快手内循环(主要为内部商家和主播贡献,可以理解为电商带动广告)占比约为50%(以外循环增速15%估算)。快手完善的电商链路贡献(内循环广告)的单一用户分钟经济产出约为0.09元,为B站的两倍左右。

其次,在此基础之上,具备完整链路的内容电商横向的价值比较,供需匹配效率决定了内容电商的行业价值,一方面高效的供需匹配效率可以提升内容价值,抬高营销业务的商业价值,另一方面在内容有限供给的条件下,更高效的匹配效率会提升内容用户的使用体验。

根据华创证券的测算,以短视频模式代表的快手2023年ad load(广告加载率)大约在9%左右,而根据晚点报道,中长视频代表的B站大约在5%左右。叠加电商链路闭环贡献的营销价值,快手营销收入端与B站用户分钟经济产出正好差4倍。

最后,如果我们以头部电商(阿里京东拼多多)平台当下的平均估值10-13x也可以得相同的估值区间:目前主流的电商平台中,抖音的货币化率6%左右最高,其次是拼多多主站约为5%,受二者冲击较大的淘天和京东(自营业务)再主动降低利润规模保收入的大背景下,货币化率分别为4.2%、3.2%左右,快手起步较晚今年一季度货币化率差不多只有1.5%左右。

今年一季度快手电商GMV为2881亿,货币化率为1.5%左右,电商平台的利润均值在50%左右,反推出电商贡献利润约为21.6亿元,10-13xPE分别对应216-280亿元,与实际市值水平相当。

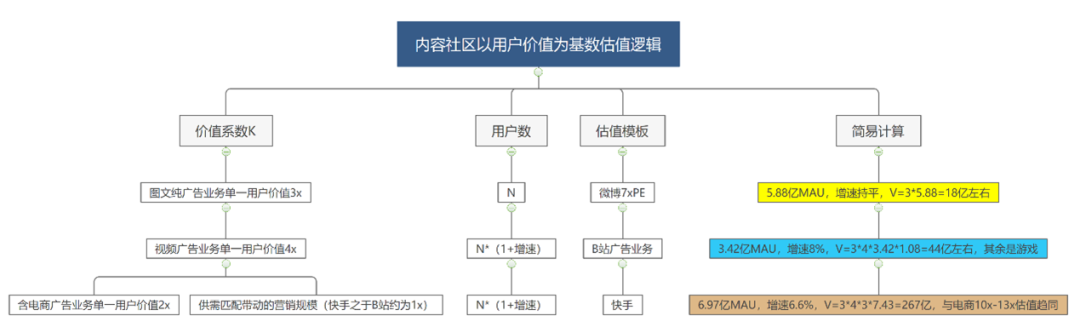

总结而言,以内容社区类比法来看小红书的估值模型,可以总结为:V=K1(广告3x)*K2(视频生态4x)*K3(电商广告2x)*K4(承载率)*N*(1+用户增速)如下图所示。

图:内容社区以用户价值为基数估值逻辑,来源:锦缎研究院

当然,所有的估值模型都很难具备通用性。多数互联网企业都具备细微的商业模型的差距,我们将其称作为估值模型中的独特性x,有些差异会大幅度影响估值水平,比如算法优势下抖音体现的独特性,依旧远超同业的海外表现,就会给予其远高于同行的估值表现。

之于小红书,最典型的独特性有两点,其一是企业一直以来宣传的用户结构特殊性,高付费群体(女性、一线城市)用户占比高,其二是所谓创造流行的能力,基于“种草”经济学诞生的品牌远高于传统的内容社区和内容电商,这些都是估值的独特性体现。

受限于篇幅,我们在下一篇报告中,以前述模型为框架,具体核算下小红书的估值:结合其自身独特的X因素,一探其合理估值水平究竟是怎样的。

本文由人人都是产品经理作者【锦缎】,微信公众号:【锦缎】,原创/授权 发布于人人都是产品经理,未经许可,禁止转载。

题图来自Unsplash,基于 CC0 协议。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益