2024年上半年,130个数据库招标花落谁家?

国产数据库有300多家,2024年上半年,头部企业瓜分近8成市场。本文将深入探讨这一时期的市场特点和趋势,分析头部企业的表现,以及中小金融机构和不同行业对数据库技术的需求变化。

最近几年,国产数据库的崛起,以及在市场上的攻城略地,是数字化市场的一件大事。

2024年已经过去一多半,数据库市场有着怎样的进展和变化?

最近,数智前线通过中国政府采购网、中国招投标公共服务平台、天眼查、企查查、寻标宝等渠道,梳理了2024年1月1日至2024年7月25日之间,国内数据库项目中标情况,从中看到今年数据库市场的一些特点。

01 超130个项目,呈现出哪些新特征?

业界观察,目前市场上虽然有300多家企业提供各类数据库产品,竞争激烈,但数据库行业的头部效应却十分明显,每个细分赛道和领域,都是最头部的几家厂商,分走了绝大部分的市场“蛋糕”。

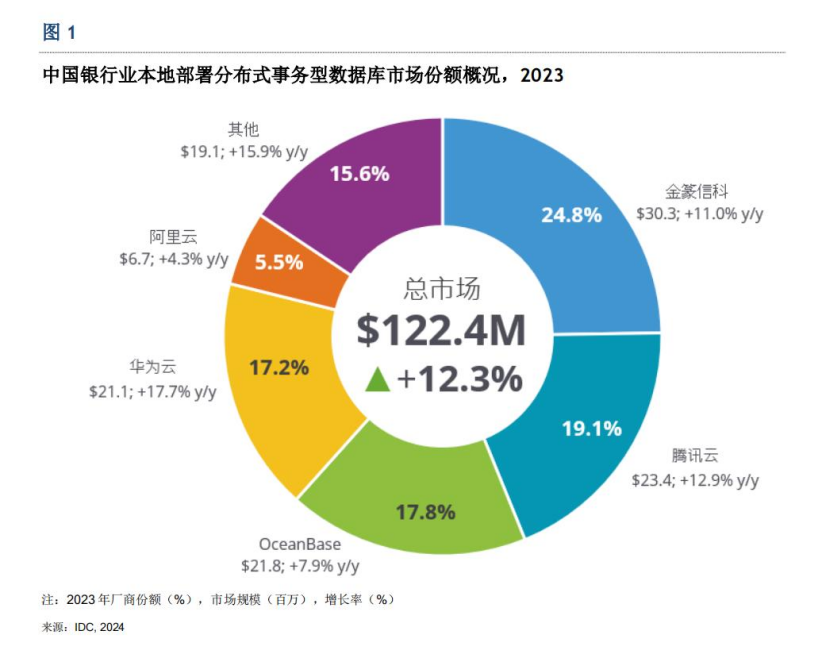

以金融行业为例,2023年,5家头部厂商腾讯云、阿里云、华为云、OceanBase、中兴通讯金篆GoldenDB就分走了金融行业数据库市场整体营收的84%。

为此,我们重点统计到了五家最主流的头部厂商和品牌,以及传统数据库厂商代表达梦的约100个中标项目,并随机统计并观察了其他数据库厂商的中标项目约30余条。在这不完全统计的130多个项目中,我们发现了如下一些特点和趋势:

第一,金融继续挑大梁,贡献近6成项目,运营商布局在加快。

作为科技力量最强、数字化程度最高的行业,金融无疑是国产数据库的试验田,早在2014年左右,头部国产数据库厂商已开始与头部金融机构,进行金融级交易型分布式数据库的联合研发。

而从今年前7个月的中标项目来看,金融依然是跑在最前头的行业,130多个项目中,有近6成均来自于金融行业;运营商其次,占比超15%;其余项目则广泛分布于政务、教育、传媒、交通、能源等多个行业,电商、房地产等领域也有一些项目。

运营商今年比较活跃。如果直接在中国电信、中国移动等运营商的招投标平台上,以“数据库”作为关键词进行搜索,可以发现仅中国移动上半年就已经出了至少30余条中标信息,且其中有很大一部分国产数据库中标。

第二,城商行、农商行、农村信用社亮相频繁,中小金融机构站到了台前。

2020年曾是大型银行选型的一个关键节点,银行界的骨干——六大行(工、农、中、建、交、邮储)和12家股份制银行,走得最快。比如农行、中行、建行、中信银行、邮储等核心系统的改造选型,多从2020年之前开始,2020年到2023年,则进入建设和交付期。

而今年上半年,更多的中小金融机构正在成为国产数据库的采购人。在我们不完全统计的130多个中标项目中,头部金融机构继续保持一些扩容、维保项目的招标的同时,有大量项目来源于各地的城商行、农商行、农村信用社,以及各中小规模的证券、保险、基金机构。比如来自江苏、湖北、吉林、贵州、安徽、新疆维吾尔自治区等地的农村信用社中标的项目就至少有13个,占比近一成。

IDC的数据也显示,六大国有大行和12家股份制银行2024年的整体进度预计将达到65%-70%,城商行和省农信将加速追赶。

而当农商行、城商行们在挑选数据库厂商时,拥有大行案例的厂商,明显更“吃香”。比如上海农商银行在进行“安全备份分布式数据库入围项目”招标时,就明确规定投标人需要“近五年具有工农中建交邮储总行级或全国股份制商业银行总行级生产应用案例不少于3个……”

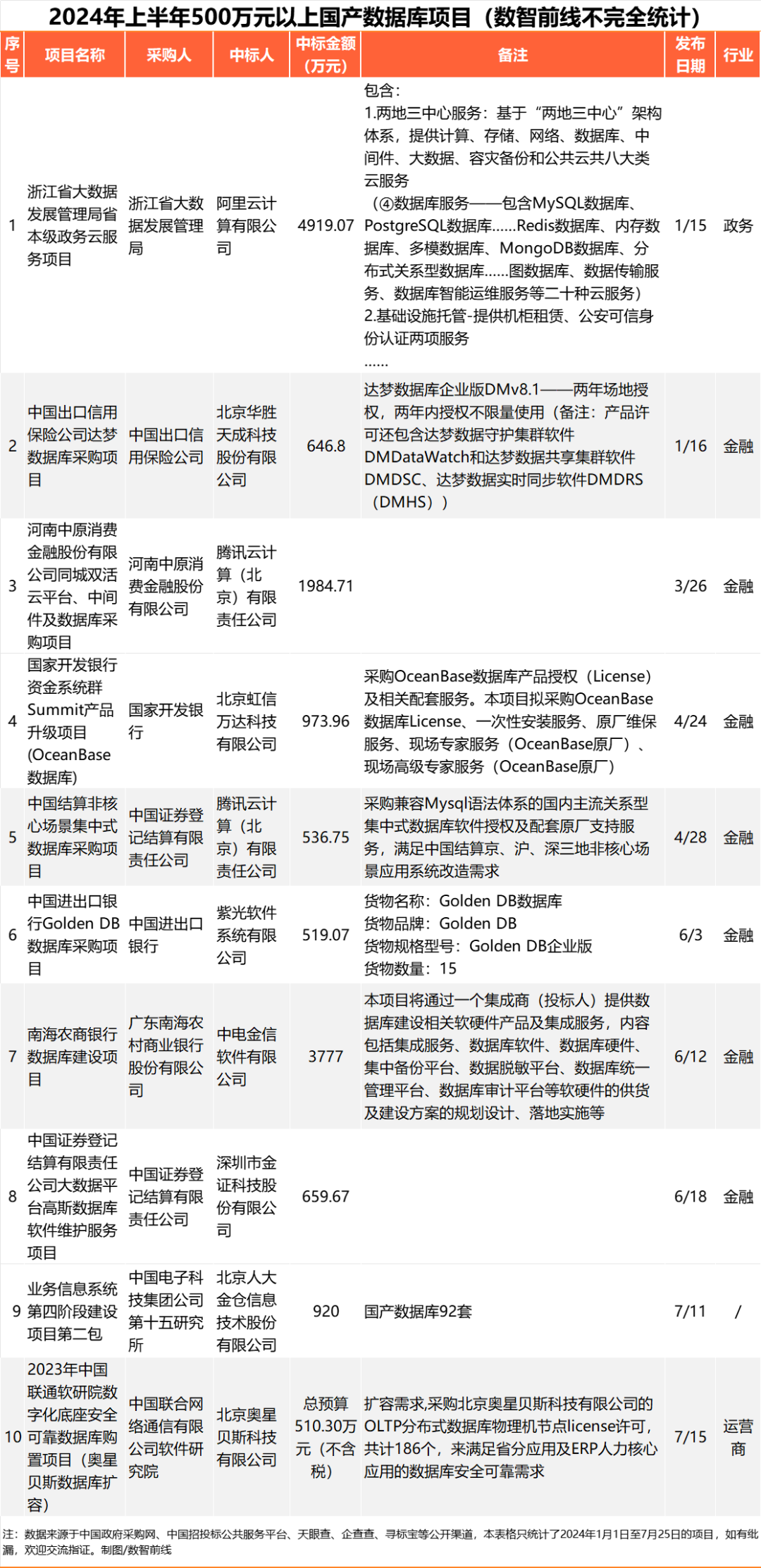

第三,千万元以上级别的大单不多。

从中标金额来看,130余个项目中,除未标明价格的项目,大部分项目在几十万元到一两百万元的价位段,500万元以上大单约10个,比如国家开发银行、中国进出口银行、中国出口信用保险公司等多家政策性银行或保险公司招标的数据库项目。

其中,千万元以上级别大单仅3个,均为包含了数据库软件以及其他一些软硬件产品的“打包”项目,最大一单为“浙江省大数据发展管理局省本级政务云服务项目”,中标价格4919万元。

而单独的数据库项目,最大的一单为国家开发银行招标的“国家开发银行资金系统群Summit产品升级项目(OceanBase数据库)”,价值973.96万元。

值得一提的是,也有中小规模的农商行,发出了超千万元的大单。比如在去年末首次突破了3000亿元资产规模大关的广东南海农村商业银行,招标的“南海农商银行数据库建设项目”,由中电金信软件有限公司以3777万元中标,需提供包括集成服务、数据库软件、数据库硬件、集中备份平台、数据脱敏平台、数据库统一管理平台、数据库审计平台等软硬件的供货及建设方案的规划设计、落地实施等。

第四,数据库单独招标和“打包”都有,云数据库更多“打包”招标。

可以看到,130余个不完全统计项目中,单独进行数据库相关招标、软硬件一体、以及将数据库打包进统一的云资源进行采购的方式都有。

可以看到,130余个不完全统计项目中,单独进行数据库相关招标、软硬件一体、以及将数据库打包进统一的云资源进行采购的方式都有。不同主流大模型厂商,也有对应侧重的模式。比如云厂商项目多以“打包”形式出现。而没有硬件等产品的OceanBase,项目多为单独的数据库项目。

从客户角度,一些企业采购以打包方案,另一些则把数据库单独拆分出来进行招标,从而获得灵活性。

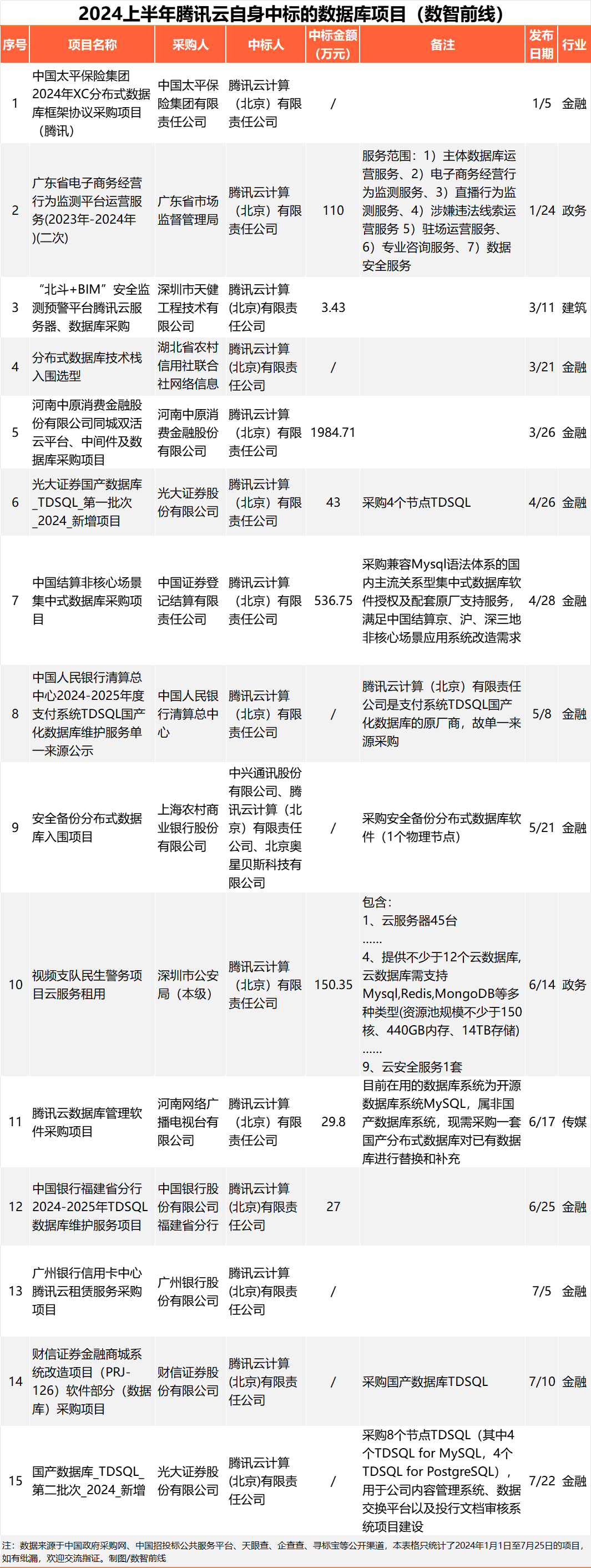

02 腾讯云:采用全面发力打法

据不完全统计,2024年前7个月,腾讯云以其自身作为中标人的数据库相关项目(包含TDSQL数据库或腾讯云提供的其他数据库),至少有15个。

其中,中标金额最高的是“河南中原消费金融股份有限公司同城双活云平台、中间件及数据库采购项目”,由于其中还打包了各种硬件、软件,金额达到了1985万元。

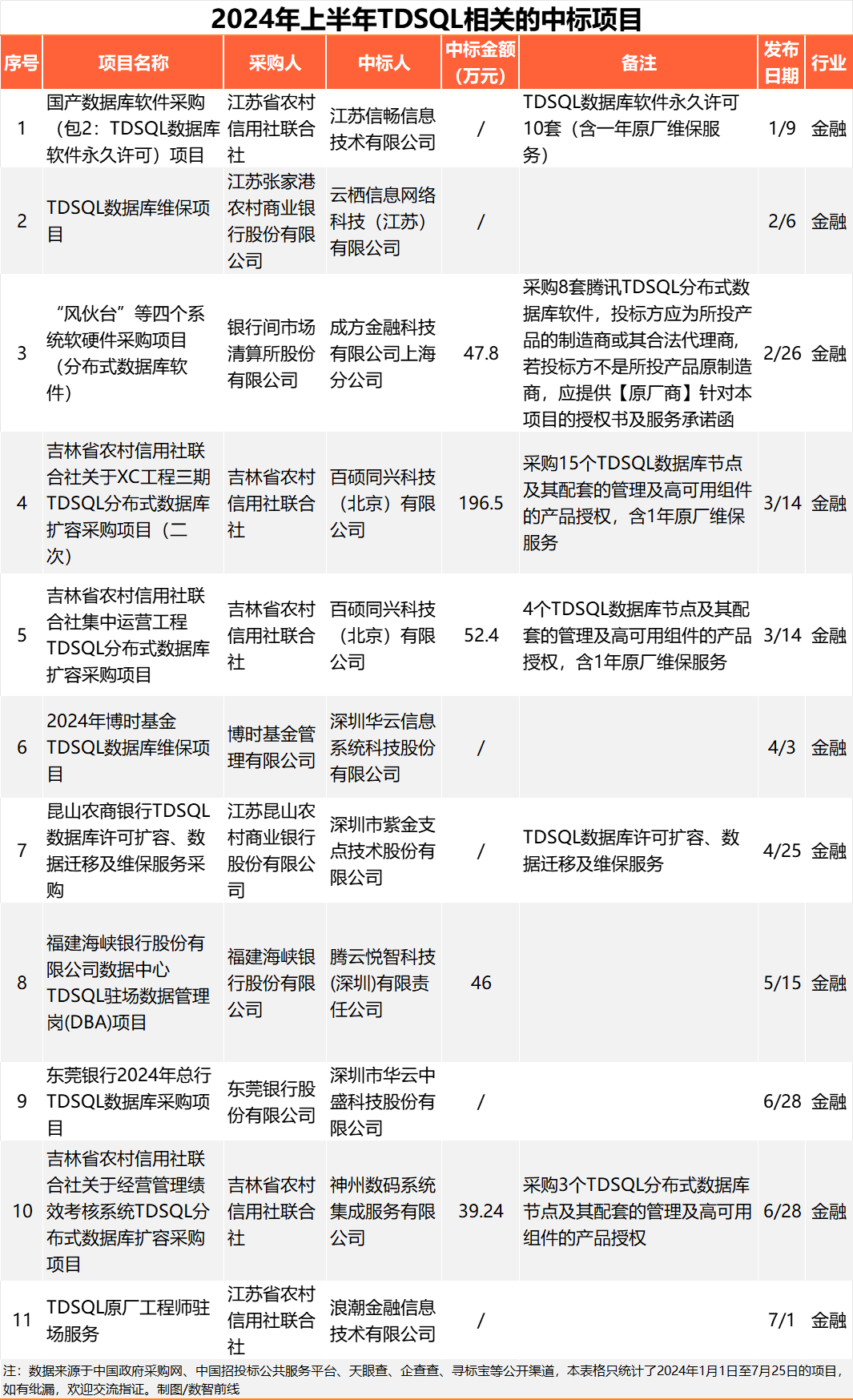

自身中标之外,由生态伙伴中标或与它旗下数据库品牌TDSQL相关的项目,也至少达到了11个,涉及TDSQL的数据库软件许可、维保、扩容、原厂工程师驻场服务等多个方面,价格则普遍在几十万元到一百多万元不等。

从采购人来看,腾讯云自身中标的项目中,有超7成来自金融行业,其余则均匀分布于政务、传媒、建筑等领域。与TDSQL相关的其他中标项目,几乎全为金融企业招标。涉及到的金融企业,也已经拓展至各地的城商行、农商行、农村信用社,中小证券、保险等出现频次明显提升。

一个大背景是,随着最近几年腾讯云从集成商转型成一家产品公司,数据库已成为其最具代表性的拳头产品之一,市场拓展也非常积极。早在去年中,腾讯云已经开始着重推动从国有大行的标杆案例,向农商行、城商行等中小银行的批量复制。

在IDC的报告中,2023年,腾讯云TDSQL以20.6%的市场份额斩获金融行业数据库市场中国第一,并在银行子市场,以21.9%的市场规模位居TOP 1。

究其原因,它属于是“全面发力、全面开花”的打法,既做本地部署,又做公有云,既做头部大行,也做中小型金融机构。

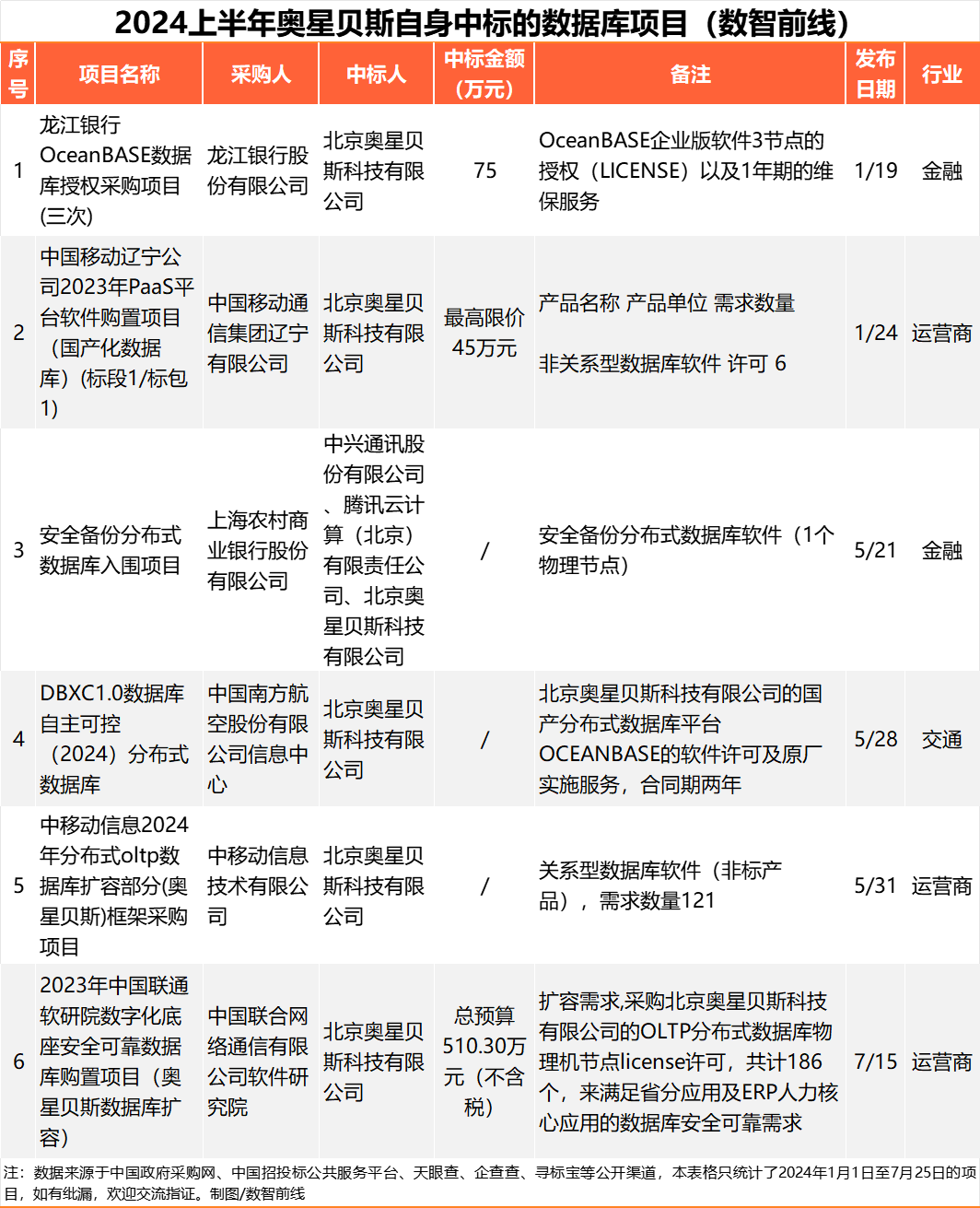

03 OceanBase:拿下纯数据库千万大单

2024年前7个月,据不完全统计,OceanBase以其自身运营主体北京奥星贝斯科技有限公司,作为中标人的数据库项目至少有6个,覆盖了金融、运营商和交通三个行业。其中中标价格最高的,是中国联通软件研究院,向其采购的“数字化底座安全可靠数据库购置项目(奥星贝斯数据库扩容)”,采购总预算510.3万元。

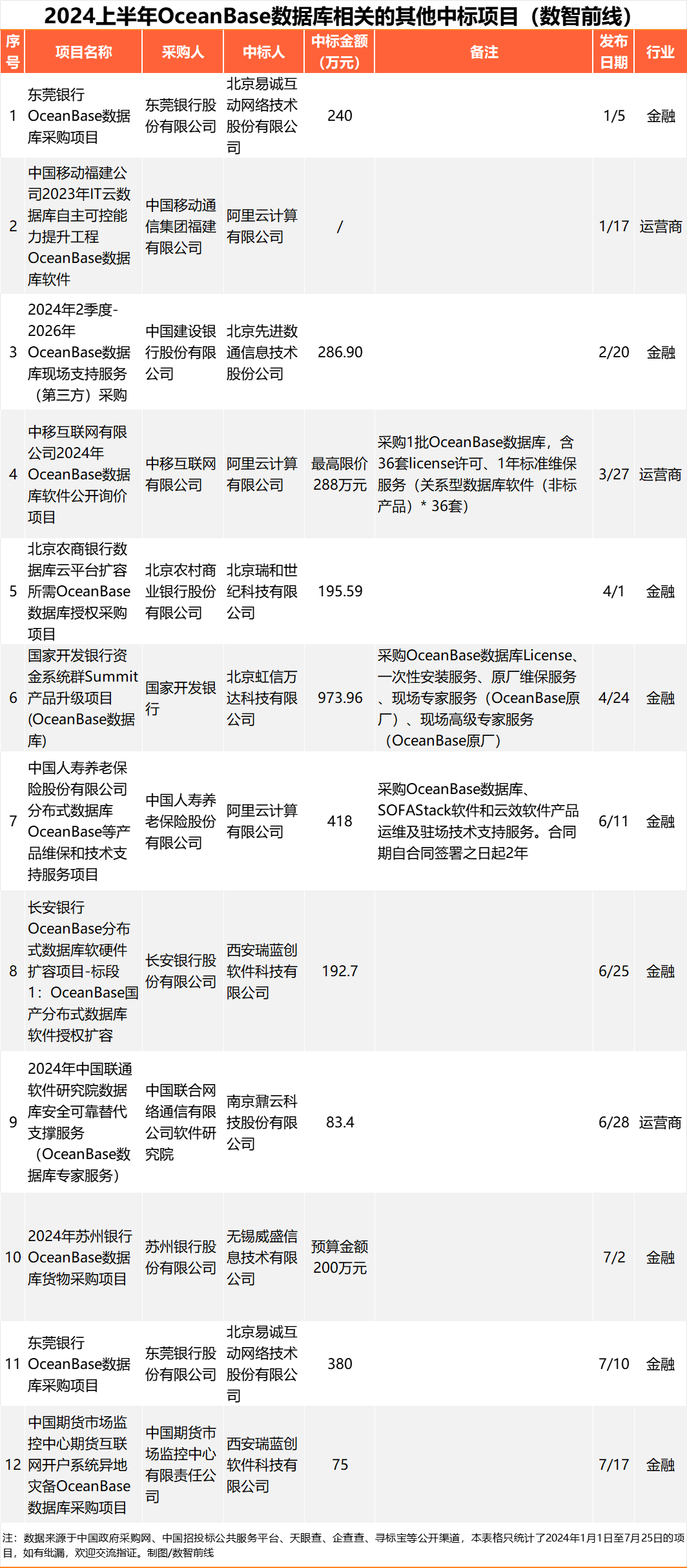

而在自身中标之外,由生态伙伴中标或与OceanBase这一品牌相关的项目,至少有12个,其中国家开发银行的一个纯数据库采购项目达到近千万元。

行业分布上,OceanBase金融出单最多,运营商其次,出现了多个几百万元级别的大单。

金融也是OceanBase目前拓展最广的领域。

在2018年前后最早一批金融机构如四川农商联合银行PoC中,OceanBase是市场上为数不多的可用数据库。

在2019年,OceanBase已进入网商银行、南京银行、中国建设银行、西安银行、招商证券、常熟农商银行、苏州银行等多家金融机构应用,市场进入较早,积累了先发优势。

根据OceanBase自身的披露,2023年,OceanBase在金融行业实现营收2.7亿元,目前已覆盖70%的千亿资产规模以上银行、75%的头部证券机构、65%的头部保险机构、以及45%的头部基金公司。

2024年上半年,城商行、农商行、中小证券、保险、基金等金融机构,为OceanBase带来更多项目,比如黑龙江的龙江银行,上海农商银行等。

随着业务的进一步发展,OceanBase的数据库部署方式正在发生变化。

此前,因银行更多要求本地化部署,OceanBase早期并不做公有云部署,IDC数据显示,2023年,在金融行业,OceanBase的本地化部署占比达到了95.3%,以23.2%的市场份额,位列中国金融行业分布式事务型数据库本地部署市场第一。但2022年8月,为加速向更多行业和企业的拓展,OceanBase已正式推出云数据库 OB Cloud,开始进军公有云市场。

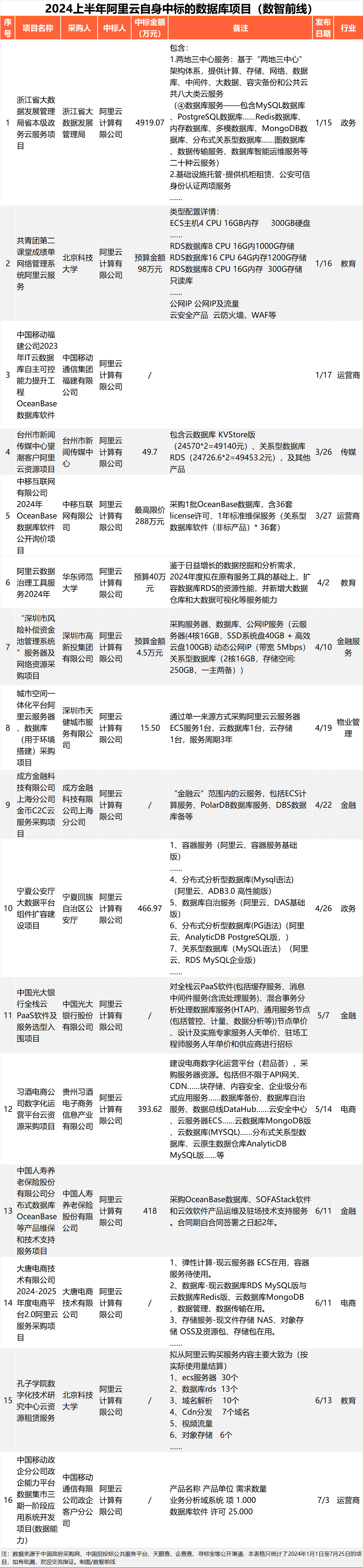

04 阿里云:主攻公有云

2024年前7个月,阿里云至少中标了16个涉及数据库采购的项目,其中,既包括其自研的PolarDB数据库的项目,还有大量阿里云提供的其他数据库。项目来源地区分布较为广泛,涵盖了北京、上海、广东、浙江、福建、宁夏、贵州等多个省市。

与腾讯云、OceanBase等厂商明显不同的是,阿里云的绝大多数中标项目,都是将数据库与其他软硬件打包在一起,进行整体的云资源采购的项目,百万级甚至千万级的大单出现的概率也更高。

比如,包含了数据库服务在内的“浙江省大数据发展管理局省本级政务云服务项目”,中标金额为4919万元;包含了容器服务、分布式分析型数据库等在内的“宁夏公安厅大数据平台组件扩容建设项目”,价值466.97万元。

阿里云在数据库市场主攻公有云的战略。以金融行业为例,阿里云的数据库本地部署占比仅为23.3%,是五大头部厂商中最低的,但阿里云却在整体金融行业公有云市场占比44.1%。

而与云资源打包的模式,一定程度上也让阿里云在拿单数据库项目,能够撒向更多行业。比如2024年上半年,其中标的项目就覆盖了金融、运营商、教育、政务、电商、传媒、农业科技、物业管理等多个行业和领域。

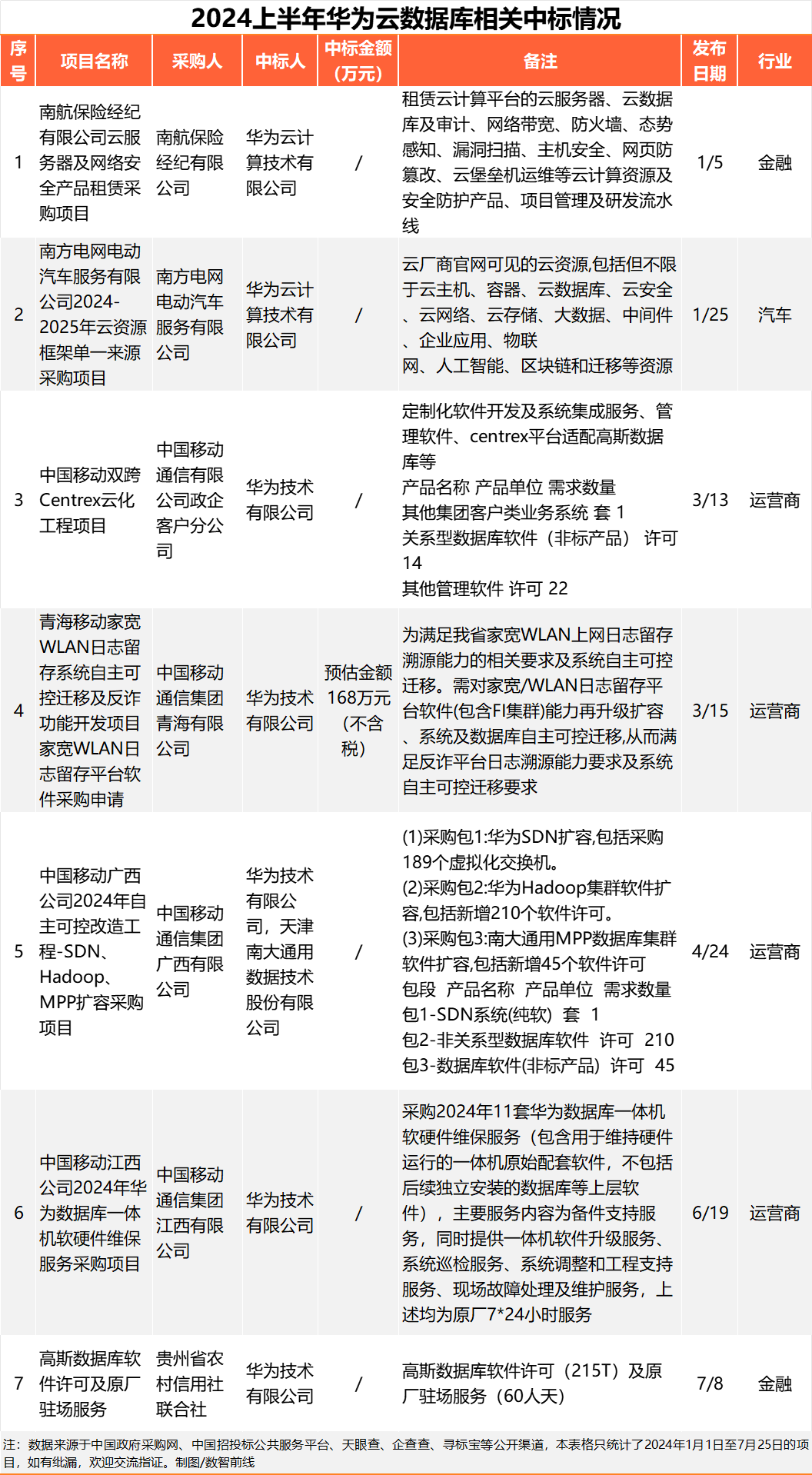

05 华为云:全栈技术拿大单

2024年前7个月,华为系公司至少中标了7个涉及数据库采购的项目,其中来自于运营商的项目占比超一半,其次是金融和汽车。中国移动堪称华为云上半年的最多出单大客户,华为系公司合计从位于北京、青海、广西、江西等地的中国移动各类子公司和分公司手中,拿下了至少4单项目,可谓“全面开花”。

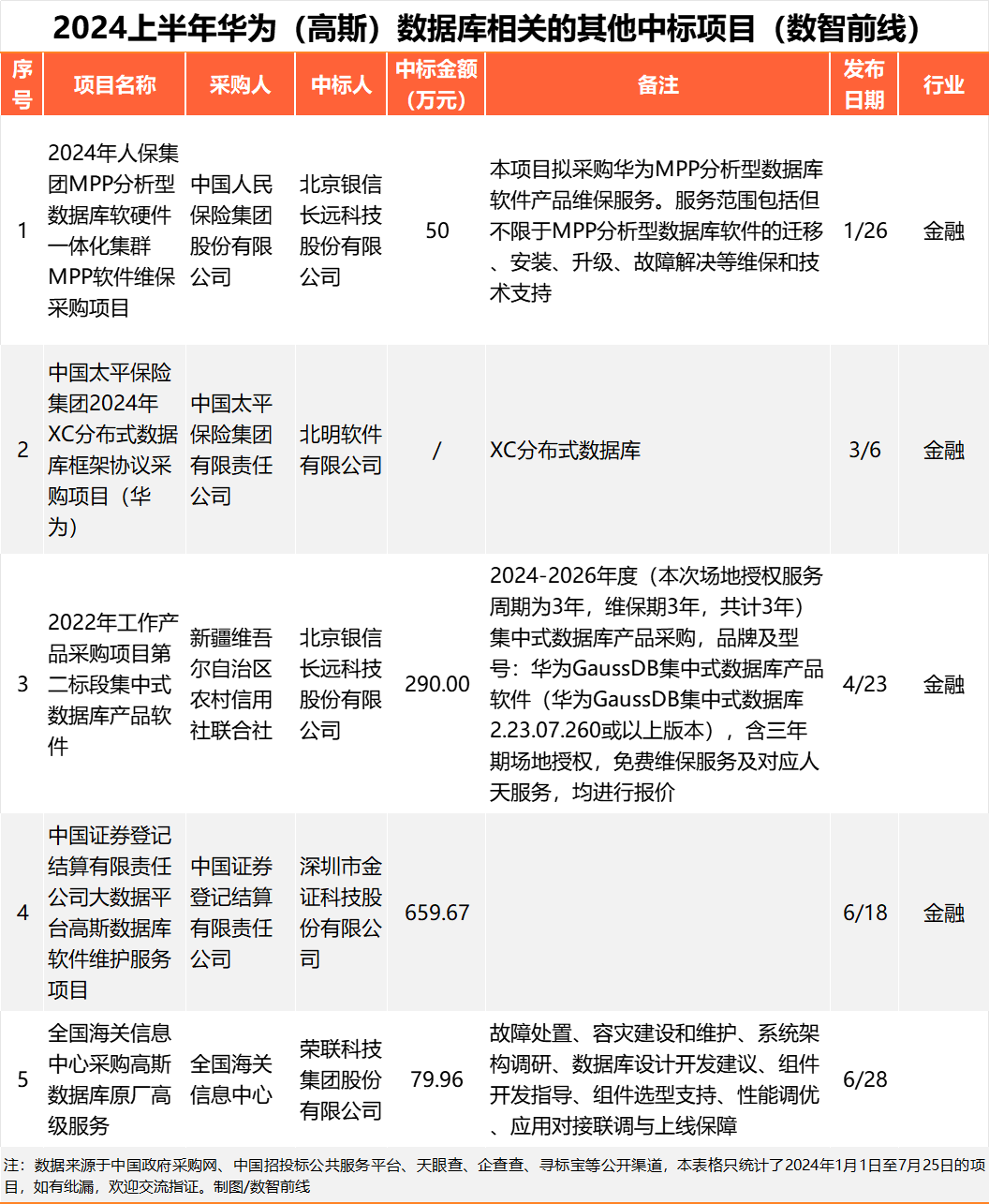

而由生态合作伙伴中标,与高斯等华为的数据库产品相关的项目,也至少有5个,其中尤以金融行业的项目居多,比如中国人保的“2024年人保集团MPP分析型数据库软硬件一体化集群MPP软件维保采购项目”,新疆维吾尔自治区农村信用社联合社关于“2024-2026年度集中式数据库产品采购”的项目。

华为的数据库项目中有不少整体打包的项目。华为作为一家全栈布局的公司,既有数据库,也有操作系统、芯片、计算、存储、网络等,同时也是一家云厂商,因此,可以看到,这些中标项目中,既有华为云作为云厂商提供的包括了云数据库在内的云资源采购项目,也有需要本地化部署但软硬件打包一起中标的数据库项目。

从中标信息分析看,这正是华为云在数据库方面的打法之一——重点跟头部客户,全栈布局,可将数据库、系统、硬件、开发工具链等一起打包,拿大单。更多中小型客户,则通过合作伙伴去触达、拿单。

此外,值得一提的是,华为的数据库战略曾在2019年经历转折,华为先是在这年5月,正式对外推出GaussDB数据库,很快又在9月,宣布将开源其数据库产品,开源后命名为openGauss。最近几年,华为又再度在商业数据库上发力。

可以看到,除了商业化的高斯数据库,华为开源的openGauss也在今年上半年有所收获,比如openGauss商业版本的开发企业北京海量数据获得了中国电信旗下中电信数科的项目,主要采购“北京海量数据国产高斯数据库软件”。

06 中兴:聚焦核心系统和本地化

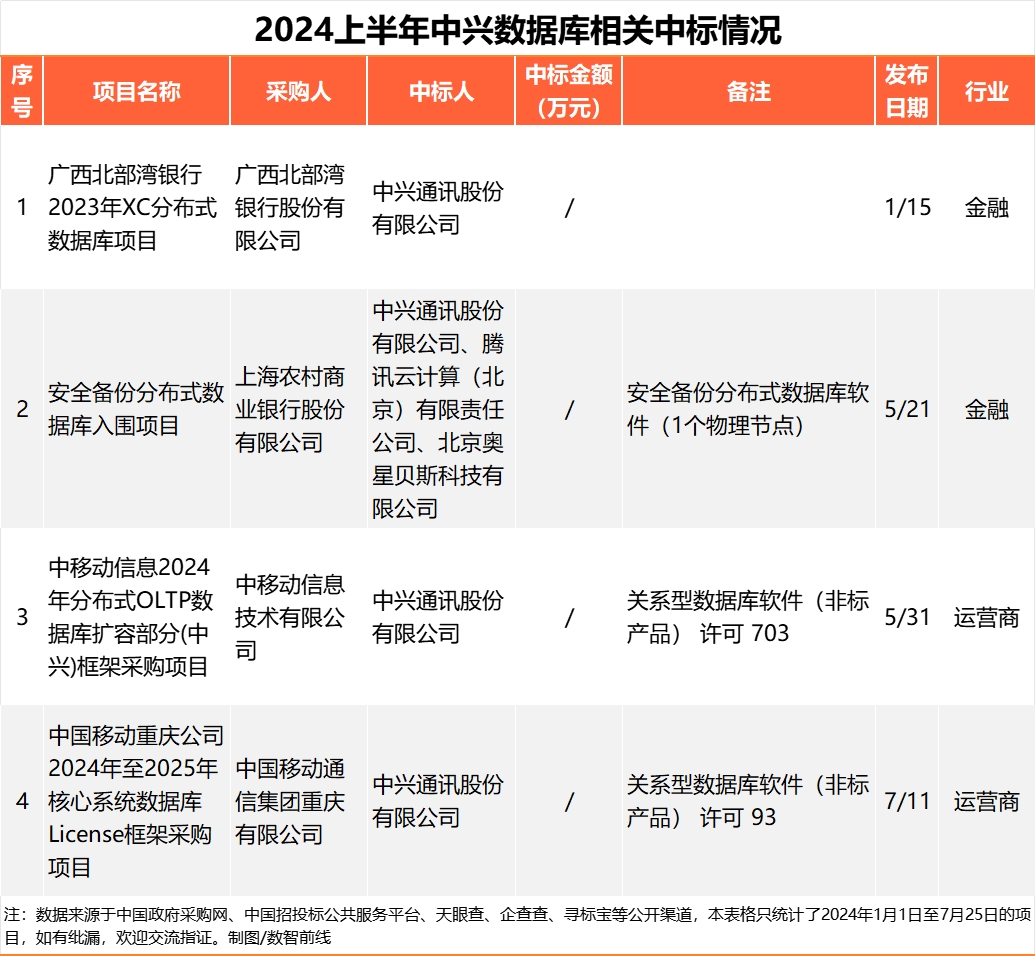

中兴通讯是国产数据库市场的一大主流玩家。2024年前七个月,据不完全统计,它自身至少中标了4个数据库项目。

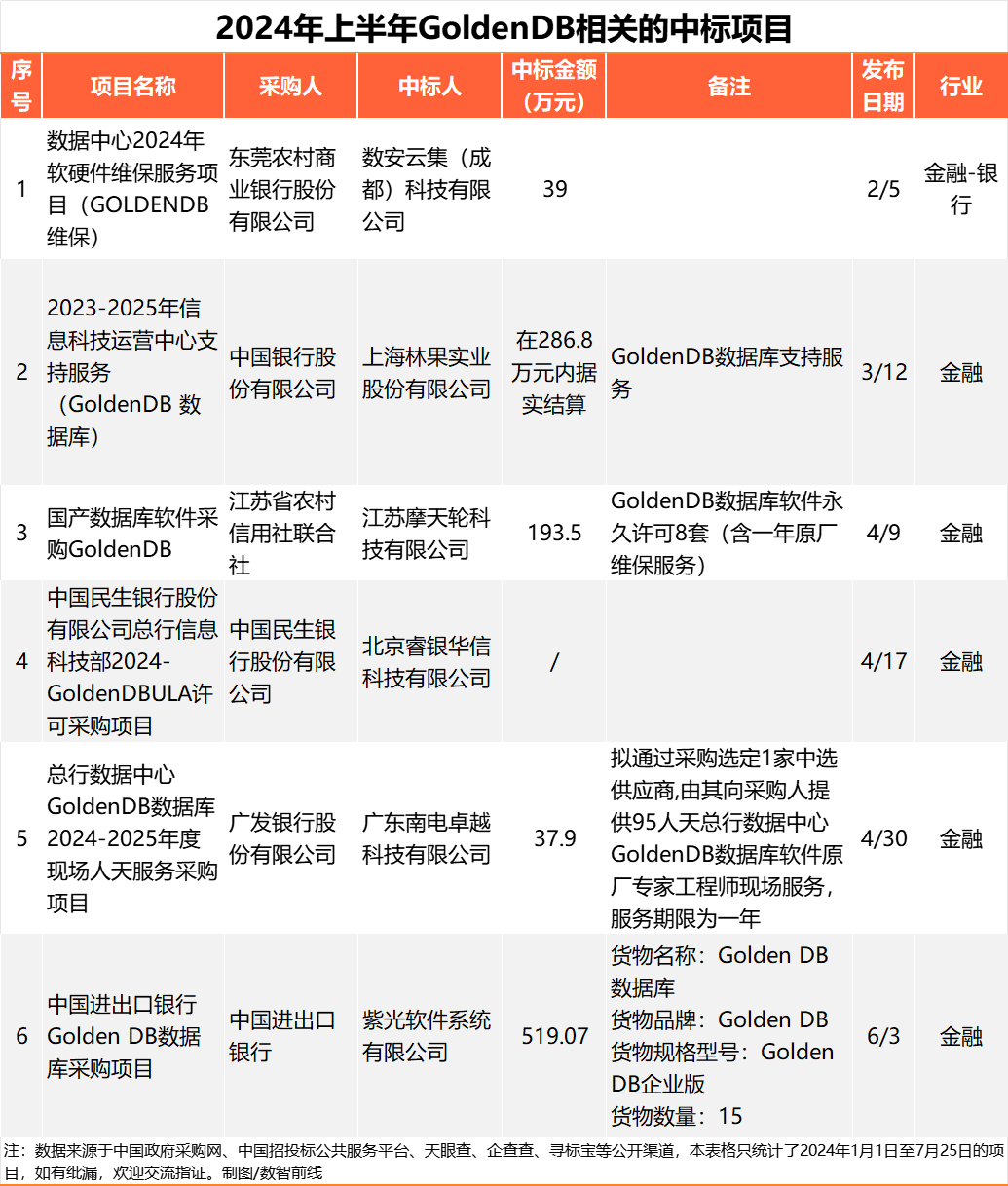

而由合作伙伴中标的与其数据库GoldenDB相关的项目,也至少达到了6个,涉及GoldenDB的数据库软件、维保服务等多个层面的采购。

从项目采购人来看,银行依然是中兴通讯数据库产品最主要的出单领域,且不仅局限于国有大行、政策性银行和股份制商业银行,也包括数量更为庞大、位置更为分散的农村信用合作联社、城市商业银行、农村商业银行等。

运营商也为其带来不少数据库项目。尤其是中国移动,作为GoldenDB的早期客户之一,每年都在持续新增一些新的数据库项目。比如今年前7个月内,中兴通讯中标的2个运营商数据库项目,全都来自于中国移动的子公司或各地分公司。

中兴通讯对数据库业务寄予厚望,是其“在通信类设备以外的,面向IT领域第二发展曲线中的重要产品”,并为此专门在2021年11月,成立了金篆信科,来推动GoldenDB独立发展。

但具体打法上却颇有不同,其一是场景比较集中,重点做银行的核心系统,而不做“边角料”;其二则是 专做本地化部署,而不做公有云。

IDC的分析,金篆信科长期服务于头部银行的本地化场景,其银行本地部署营收占其整体营收超90%。金篆信科也是金融行业五大头部厂商中,唯一一家100%本地化部署的厂商。

这种打法虽然可能会在一定程度限制其中标数据库的数量和营收规模,但却并不影响它成为国产数据库中的一大重要角色。IDC前不久发布的一份报告中,中兴通讯旗下金篆GoldenDB,以24.8%的市场份额,位列中国银行业本地部署分布式事务型数据库细分市场第一。

有意思的是,今年上半年,除了继续为GoldenDB带来新单,一些大客户也在开始通过与其产生更深层次的联结。3月,中国移动下属中移资本、建设银行下属建信金融资产、中国银行下属中银金融资产完成对金篆信科的战略投资,分别持股8.3%、2.7629%、2.7629%。

07 达梦:运营商项目占到1/3

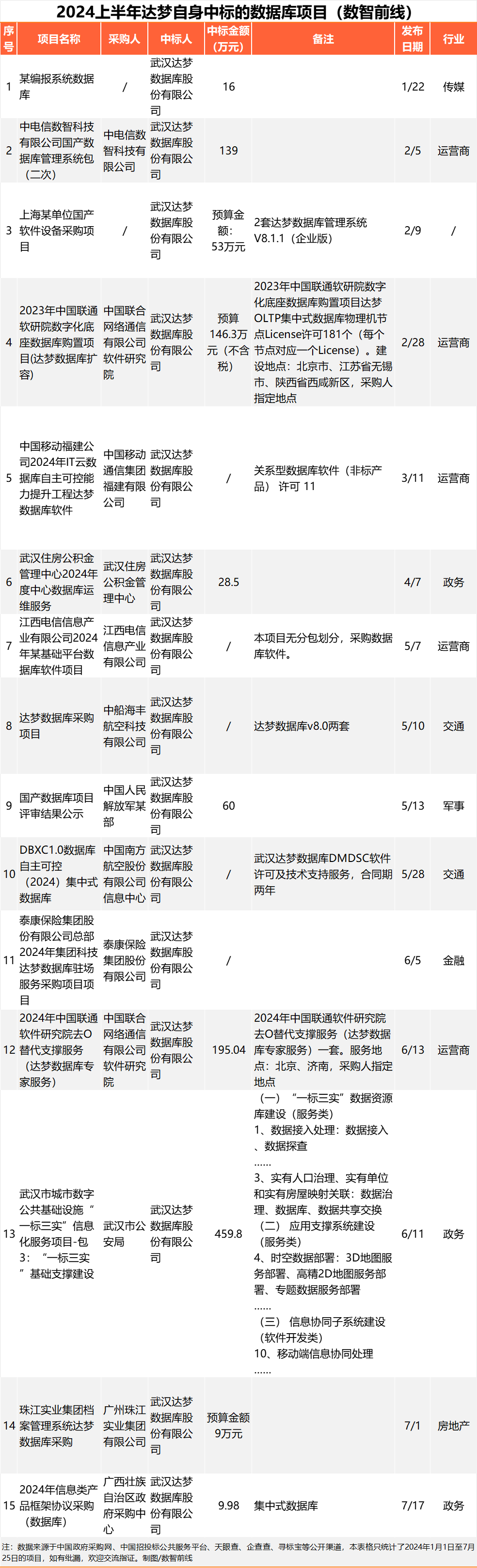

作为传统数据库厂商的代表,刚在2024年6月登陆A股,据不完全统计,达梦以自身为中标人的相关项目至少有15个。其中,来源于运营商的项目占了1/3,其余则广泛分布于政务、金融、交通、传媒、房地产等多个行业。

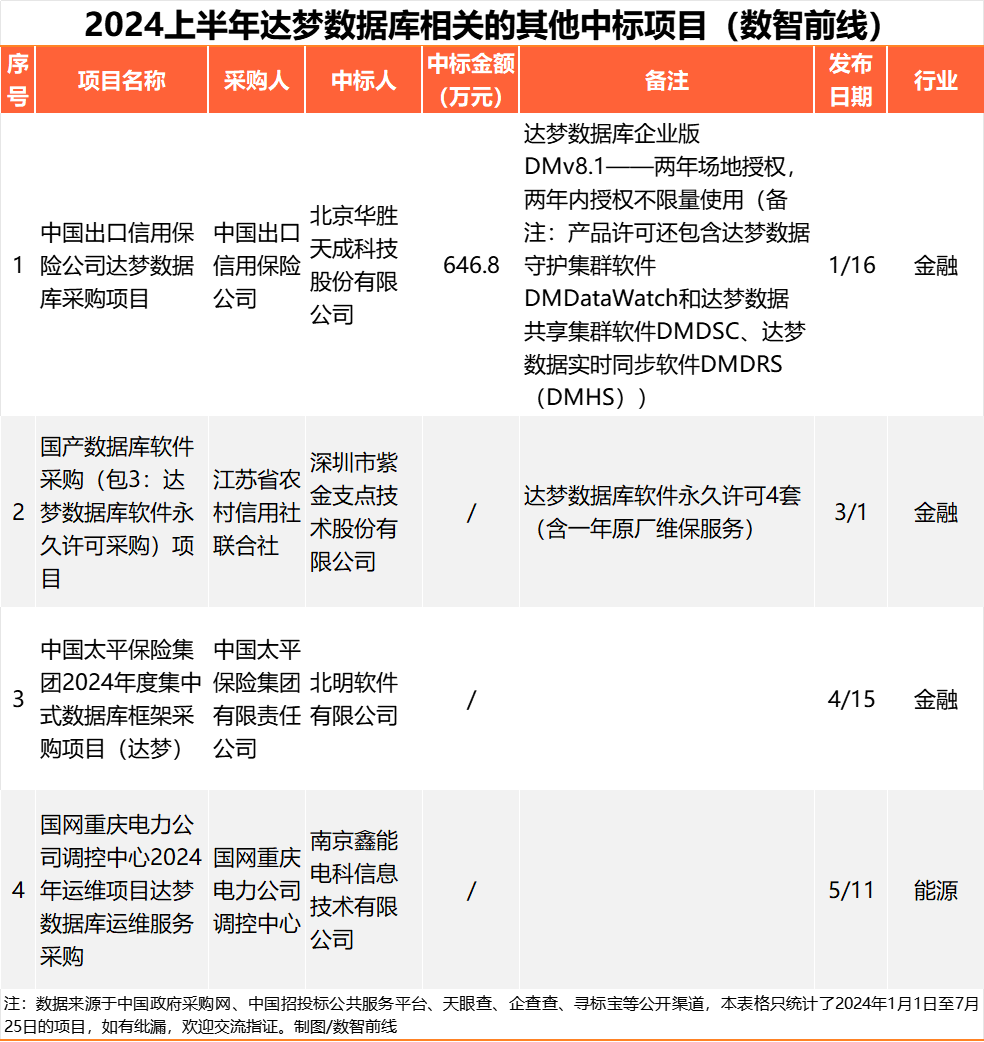

自身中标外,由伙伴中标的与达梦品牌相关的项目也有不少。比如北京华胜天成科技股份有限公司中标的中国出口信用保险公司的达梦数据库采购项目,646.8万元。

无独有偶,与达梦类似,传统数据库厂商人大金仓、南大通用等也都中标了不少项目。比如人大中标了中国安能建设集团有限公司的“中央企业应急救援综合平台(第03包数据库)”项目。南大通用中标了安徽省农村信用社联合社关于“数据中台MPP数据库、大数据组件产品”采购的项目。

此外,值得一提的是,这几家数据库厂商中标的项目中的数据库采购,主要还是以集中式数据库为主。不过,业界观察,随着国产数据库的进一步发展,集中式与分布式的界限正在逐渐模糊,厂商们也都在互相探入对方的战场。比如达梦在最近几年开始尝试推出分布式产品,但比起其他分布式数据库厂商,产品显然还有待成熟。

通过总结头部企业和市场情况,业界一个共识是,国产数据库距离真正的爆发,还有一段距离。现阶段数据库企业都还没有到挣钱的阶段,挣钱的节点大概率会在金融行业大面积铺开后出现。”金融是个试验场。”有人士说。

文|周享玥 编|赵艳秋

本文由人人都是产品经理作者【数智前线】,微信公众号:【数智前线】,原创/授权 发布于人人都是产品经理,未经许可,禁止转载。

题图来自Unsplash,基于 CC0 协议。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益