二维码支付,银联收拾旧山河的复辟梦

5月27日,中国银联联合40余家商业银行共同宣布,正式推出银联云闪付二维码产品,持卡人通过银行App可实现银联云闪付扫码支付。银联为什么要推出云闪付二维码产品呢?这样的产品对其的战略意义又在哪里呢?

首批支持云闪付二维码的商业银行目前包括中农工建交等,另有近60家商业银行正在加紧测试并即将开通,年内其他主要银行也将基本实现“全覆盖”。全国近60万商户已经支持云闪付二维码支付,各省份同步打造了40个知名商圈方便持卡人使用云闪付二维码。另外,近60家收单机构如银联商务、快钱、通联、拉卡拉、随行付等均已完成受理端改造,后续将有更多商户陆续加入。在境外,银联国际正积极推动香港、新加坡、泰国、印尼、韩国、澳洲等多个境内持卡人经常出行地区的二维码业务,计划率先在香港、新加坡支持云闪付二维码业务受理。

为了配合银联二维码的宣传和推广,2017年6月2日到8日,在全国40个知名商圈约十万家商户,用户使用银联云闪付挥卡、手机以及扫码支付,均可享受6.2折优惠。

银联为什么要推出云闪付二维码产品呢?这样的产品对其的战略意义又在哪里呢?

1. 银联的利益瓜分

成立于2002年的银联,长期以来一直是中国境内发行的人民币支付卡唯一交易清算供应商,而这一垄断地位的保障让银联可以坐地收钱。根据银联公开数据,从2002年至2012年,中国银行卡跨行交易额增长了120倍,而尽管银联并没有对外披露财务数据,但据《经济观察报》、《第一财经日报》等媒体相关报道,2012年,银联实现营业收入 108.5亿元,净利18.36亿元,相比2007 年度0.98亿元的净利润,5年间净利增长了18倍以上。

按照央行的规定,收单市场上,商户每笔刷卡的手续费由发卡行、收单行、银联按“721”比例分成。银联作为一个银行卡组织,却与VISA、MasterCard这些国际卡组织不参与收单和支付业务不同,本是行业协会的银联还要以盈利为目标,介入线下收单市场,去抢占收单行的20%的市场。同时在收单市场上,存在银联的直联POS和银行自营的间联POS,但前者却可以凭借银联的垄断地位抢占市场。在第三方支付兴起以前,银联的直联POS终端数量一度占到了全国60%的份额。

随着进入者的增多,这种分成机制也使得收单业务成为微利领域。在呼吁更改利益分配机制无果的情况下,第三方支付开始千方百计地绕过银联进行转接清算,收单业务也开始实现与银行直联,如果没有银联,发卡行和收单行按73分成。同时,第三方支付由于有巨大的沉淀资金,对银行来说是大额存款,银行为了拿到更多的存款,还会给予第三方支付相当的刷卡手续费的优惠。第三方支付机构收入大大增加,同时银行争取到更多的大额存款。另外在业务模式创新方面,有很多时候,第三方支付机构很多创新的业务模式得不到银联的支持,这也使得第三方支付的很多业务都想绕开银联直接与银行合作。因此,第三方支付和银行直连,相当于降低了交易成本,增加了第三支付机构的收入,何乐而不为呢。

这个带来的结果就是,银联在线上支付业务中转接清算的边缘化。根据2013年的调研数据显示,在线上支付业务中,非金融机构向银行支付的实际手续费率平均仅为0.1%左右,大大低于银联网络内0.3%~0.55%的价格水平。第三方机构结算绕转银联,导致银联每年手续费损失约30亿元,银联总裁时文朝曾于2013年底发出感慨:“我最近非常苦恼一件事,中国人民银行批准了250家第三方支付机构,支付机构当中前20家占了90%的市场份额,这20家机构千方百计地绕过银联进行转接清算,银联的交易量分流得非常明显。”

在线上支付领域取得优势地位后,第三方支付机构(支付宝,财付通为代表)开始尝试把银行直连模式切入线下收单业务,直逼银联线下大本营。线上的半壁江山已经失去,线下的江山可不能让你们再夺了,银联通过一些制度壁垒进行围追堵截。

在和银联的博弈中,第三方支付也收获不小,央行肯定了银行直连模式的存在,表明了鼓励创新的态度,也遭受了一定损失,例如支付宝基于POS机的银行直连模式在线下夭折。但是,第三方支付却携二维码支付再下一城,继续抢夺银联的线下利益蛋糕。

2. 二维码支付,银联的一次突围

支付宝于2011年7月1日,正式推出了手机APP二维码支付业务,进军国内线下支付市场。二维码支付与传统的银行卡支付相比,具有以下优势:①携带方便。用户只需要一部手机就可以完成整个支付过程,避免了日常需要携带多张卡片的烦恼;②操作简单。用户只需要拿出手机,完成相应操作,避免了掏卡、找卡等复杂过程。③降低商户成本。传统POS收单商户需要缴纳POS押金,才能实现对于刷卡支付的支持。而二维码支付只需要商户手机装载一个手机APP和打印一张二维码,就可以完成整个支付流程,成本相对于刷卡支付大大降低。

2013年8月5日,腾讯正式发布微信5.0版本,开启了微信二维码支付模式。支付宝和财付通这两家最具互联网用户规模的公司,由于自身优势,快速占领线下市场,因此这样的银行直连模式使得银联的线下市场遭受了极大的威胁。

在推出初期,二维码支付没有统一的技术标准和检测认证标准,更没有相应的消费者权益保护制度,如果全面推广可能会引发大面积客户资金损失和信息泄露风险。于是,2014年3月央行叫停了二维码支付,当然叫停的背后有没有银联的因素,大家可想而知。

此后,央行一方面指导支付清算协会和银行卡清算机构研究制定相关规范和技术标准,另一方面也没有堵死扫码支付的探索之路。在央行“有限度地”支持下,支付宝、微信等第三方支付机构推出“反扫”,让商户用扫码器扫消费者生成的二维码,一定范围内推进了扫码支付发展。

在支付机构的不断努力下,随着二维码技术的不断完善,二维码终于获得了央行的认可。2016年8月3日,支付清算协会向支付机构下发了《条码支付业务规范》(征求意见稿),这是央行在2014年叫停二维码支付以后首次官方承认二维码支付地位。

原先银联对线下移动支付的布局是NFC支付,在闪付金融IC卡沦为鸡肋后,2016年苹果公司宣布和中国银联合作,在中国推出Apple Pay移动支付服务,之后三星、华为、小米等手机厂商相继与中国银联合作,推出NFC支付。然而市场数据最终证明,银联的NFC支付叫好不叫座。NFC支付需要商户升级支持NFC功能的POS机,硬件成本较高,同时NFC的用户端体验繁琐,自然市场难以打开。

因此,曾经寄予厚望的云闪付NFC没有达到预期效果是银联此次大力推动云闪付二维码支付的重要原因。

3. 银联能收拾旧山河么?

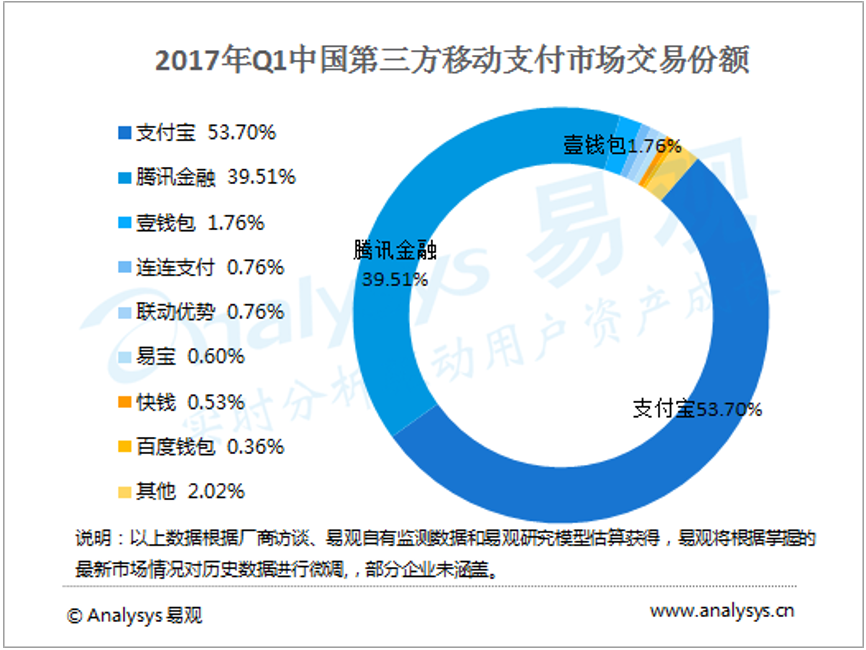

易观智库发布2017年第一季度《中国第三方支付移动支付市场季度监测报告》。数据显示,2017年第一季度,中国第三方移动支付市场交易规模达到188091亿,其中支付宝占比53.7%,财付通为39.51%,两家企业共同占据移动支付市场90%。

在目前移动支付市场被支付宝和财付通垄断情况下,银联想要打开局面,任重而道远。

这并不是银联第一次尝试扫码支付。2016年底,二维码支付解禁后,银联就发布过一次二维码支付标准,并拿出了设置在“银联钱包”App里的扫码支付产品,试图跟上二维码风潮。然而就是获客的冷启动的原因,最终效果却是不温不火。

而这次依靠银行APP的用户试图占领二维码支付市场。银联此次推出云闪付二维码产品,把各大银行APP的客户变成了自己的客户,解决了获客冷启动的难题。

但是比较尴尬的是,银行却打着自己的小算盘。在和银联合作之前,很多银行本身已经在尝试扫码支付,工行、建行、招行均在2016年就推出了二维码产品。银行目前进行零售转型,扫码支付只是其庞大的移动端功能中的一个,银行不会投入太大的精力和成本帮助银联进行大规模的宣导。而这次的银联扫码支付功能,只不过是对自身支付产品用户使用习惯的加深,借了银联的东风培养了自己用户对APP的粘性。

同时在与第三方支付公司的合作上,银行却是各种眉来眼去。尽管他们以合作伙伴的身份出现在银联的发布会上,但并不影响他们与支付宝和微信支付的合作。今年3月,建行与蚂蚁金服签署合作协议。今年4月,工商银行宣布开展聚合支付收单业务,将陆续支持微信支付、银联二维码及主要第三方支付二维码产品。

在未来,完全有可能银行自己承担聚合支付的功能,给予用户以良好的用户体验。那么银联扫码支付的市场仍旧会被银行直连分割出去很大的市场,银联的局面会越来越被动。

再者,银联国外市场也会遭遇一场生死战。银联国际正积极推动香港、新加坡、泰国、印尼、韩国、澳大利亚等多个境内持卡人经常出行地区的二维码业务,计划率先在香港、新加坡支持云闪付二维码业务受理。

尽管支付宝和微信支付在积极进行海外布局,海外市场暂时还是银联的天下,但他们显然不想再被支付宝和财付通蚕食海外市场。目前银联卡全球发行累计超过60亿张。截止2016年10月,银联卡受理网络已经覆盖全球160个国家和地区的3600万家线下商家,有200万台ATM可以使用银联卡取现。

如今,国际化也已经成为支付宝和微信支付的重要战略。至今微信支付已经登陆15个国家和地区,支持12种外币直接结算;支付宝则已经登陆欧美、日韩、东南亚、港澳台等26个国家和地区,支持18种境外货币结算,并接入了10万多家线下商户门店。而蚂蚁金服的海外投资进度正在明显加快。从今年2月起已经完成了韩国、菲律宾、印尼、马来西亚、新加坡等地至少5个项目的投资,超过此前两年的境外投资总和。

因此,无论是银联、支付宝还是微信支付,海外市场迟早有一场大战,在国内市场容量趋于饱和的情况下,海外市场是保持增速的希望所在。

无论是国内用户还是海外用户争夺,支付工具的竞争,无外乎三点,①用户基础,②接入场景,③用户运营。

在客户基础上,银联联合银行APP一起发布扫码支付功能,看似在用户基础上和支付宝,财付通旗鼓相当,实则用户群较为分散。几乎每个互联网用户都会使用支付宝和微信,但是并不是所有用户都装银行APP,用户对银联云闪付是啥玩意儿也没底,用户教育做得不够,在结账的时候,服务员也不容易做宣导。以前服务员可以说,我们支持微信支付,支付宝支付,用户一听就懂,但是服务员说,我们支持银联云闪付,用户就蒙了,算了还是微信/支付宝支付吧。更不用说上文提到的银行们各自有各自的小算盘了。

在接入场景上,银联庞大的线下POS布局也解决了接入场景数量的问题,看上去接入场景的问题也好解决,但实际上用户使用门槛不低,线下商户其实也摇摆不定,因为为了能获取用户,我可以让用户选择支付宝/微信,甚至刷卡支付,哪个简单便捷就用哪个呀,为什么偏偏要选择你这个银联云闪付呢?我要让用户先看看有没有装银行APP,再教用户用银行APP支付,每家银行的扫码支付都不一样,服务员也学不过来呀。在通道费这块,支付宝和微信支付目前还在还在铺市场,优惠力度较大,而银联为了争取线下场景,也对通道费进行优惠。在通道费竞争这块,第三方支付和银联未来会差不多,银联在这块优势不明显,在支付宝和微信更懂互联网的玩法下,可以通过互联网流量资源进行通道费方面的补贴,然而银联在这块却是软肋,所以接入场景的问题,银联也仅仅是账面上的实力。

在用户运营方面,虽然银联也推出了62优惠活动,学习互联网公司进行用户补贴烧钱培养市场,但是,从我自身的体验来看,并没有达到相应的目的,我到线下屈臣氏买东西,没有找到相应的银联广告位,在结账时候,店员也不主动和我提及有这样6.2折的优惠,在我提醒下,店员说貌似有,然后在系统上按了大半天,才进行支付成功。因此,在用户运营方面,银联总缺点基因,各家银行会进行扫描支付功能的用户教育,然而却是为自己小算盘考虑,线下银联合作的商家在业务培训上往往不过关,银联自身的用户教育也任重而道远。在短期内优惠让利实际已经已露疲态,银联能不能在根本上提升用户对银联扫码支付的粘性,我持悲观态度,更不用说想逆袭支付宝和财付通了。

不过,整体上看,银联的竞争力不容小觑,线下扫码市场两强争霸演变成三足鼎立,我表示怀疑,但是银联的加入将加速扫码支付的普及,三方共同做大市场。而作为消费者的我们,就坐等各项优惠福利了,就像当年的滴滴快递竞争时候,打车只要一块钱一样。

#专栏作家#

大城小胖,互联网金融高级产品经理,人人都是产品经理专栏作家,坚持从商业,人性,数据三维一体审视互联网,欢迎交流。

本文原创发布于人人都是产品经理。未经许可,禁止转载。

起点课堂会员权益

起点课堂会员权益

关键这个用户粘度太低了,自然而然就把微信掏出来了

用户的粘度本身建立在用户本身的习惯吧。

来得有点晚!

不看好,看那比例,连百度钱包都占不到多少份额,何况只提供一个应该还不怎么易用的工具的银联

最近用过云闪付,只掏出卡就可以密码都不需要,因为🈶️打折,用支付宝和微信习惯了,如果没有打折肯定不会用银联,培养消费者的习惯也是蛮难的

指纹支付又不是微信和支付宝的独门秘籍,银联砸钱一样能做,对于银联来讲,首先是抓好传统渠道,比如酒店和ATM机,比如ATM机支持二维码取款,这就是个很好的扩展点,其后,通过扩大用户规模,倒逼商户安装APP,现在商户已经不用教育了,多一个付款渠道就多一条路,也就多下载个APP,多打印一张二维码而已。关键是银联的做派,很难积累足够的用户,从而倒逼线下小商户。还有,银联因为是国企的关系,还需要考虑国有资本流失的问题,所以补贴起来会没有支付宝和微信大胆。制度还是限制它了,但它底子比支付宝和微信强多了。所以能不能成,还得看银联现有领导的智慧了。

打开银行app,输入一串复杂密码,然后扫码,还不知道能不能用指纹支付,这流程,银联拿什么和微信支付宝玩?

指纹支付又不是微信和支付宝的独门秘籍,银联砸钱一样能做,对于银联来讲,首先是抓好传统渠道,比如酒店和ATM机,比如ATM机支持二维码取款,这就是个很好的扩展点,其后,通过扩大用户规模,倒逼商户安装APP,现在商户已经不用教育了,多一个付款渠道就多一条路,也就多下载个APP,多打印一张二维码而已。关键是银联的做派,很难积累足够的用户,从而倒逼线下小商户。还有,银联因为是国企的关系,还需要考虑国有资本流失的问题,所以补贴起来会没有支付宝和微信大胆。制度还是限制它了,但它底子比支付宝和微信强多了。所以能不能成,还得看银联现有领导的智慧了。