顺丰和菜鸟互怼,我看到的却是中国基金行业的窘境和出路

中国基金行业的发展乃至自救的机会,终究还是要回归资管行业本身寻找。如何定义出自己的目标用户,梳理出业务场景的各方利益关系,通过技术创新、业务创新等方式,缩短用户的交易路径、提高用户的交易效率,乃至最终提升用户的投资回报,值得这个行业中的每个人去思考。

这个六一节挺欢乐。

菜鸟和顺丰开撕,都说对方抢了自己的棒棒糖,京东、圆通等一众公司表态站队,声明本阵营的小朋友绝不会抢对方的棒棒糖,接着有关部门指示要“顾全大局”,不要为几个棒棒糖抢来抢去,于是剧情神逆转,两个小朋友放下手里的板砖,手牵手回家吃饭去了。

据说尴尬的是某通快递,在事情了结后,默默地删掉了声援微博。

巨头降维攻击

这场不大不小的风波,让我想到的却是各家基金公司跟蚂蚁金服这样的互联网巨头,与几年前四通一达跟菜鸟的关系是何其相似。

今年3月,蚂蚁金服在宣布开放财富号时,宣示了其techfin的定位,强调“蚂蚁金服未来会只做tech(技术),支持金融机构去做好fin(金融)”,市场上各种解读都有。

6月1日,博时基金旗下的博时合惠(004137)正式入驻蚂蚁聚宝,在天弘基金垄断多年之后,成为第一支入驻的非余额宝货币基金。在蚂蚁金服对外回复的内容中,提到“基于蚂蚁金服的techfin战略,蚂蚁聚宝也在探索更大范围地向金融机构的开放,包括向货币基金开放代销渠道。蚂蚁聚宝也将设置货币基金专区,供用户自行挑选货币基金产品。”

基于海量用户,通过为行业公司搭建技术平台和数据平台的方式切入产业链,是标准的互联网公司降维攻击打法——菜鸟如是、蚂蚁亦如是。那如果按照这种趋势发展下去,行业又将发生怎样的变化呢?

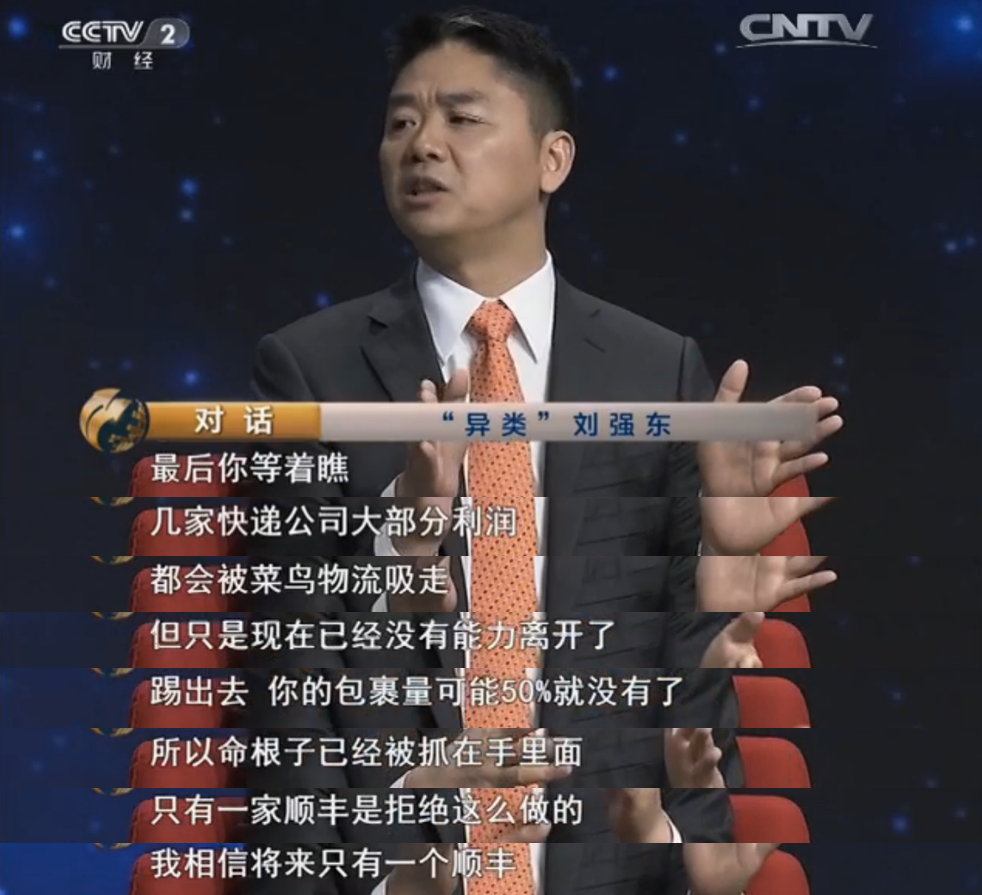

2016年7月17日,刘强东在参加央视的《对话》节目时,有过一段精彩的论述:

基金公司与快递公司,在互联网巨头的平台战略面前,无非是五十步和一百步的差别而已,不管你是喝咖啡的还是吃大蒜的,只要对海量个人客户没有掌控力,最后都是替巨头打工的。

网友@小米渣男则从另一个家角度做了注解:

其实菜鸟的战略是很清晰的,第一步大数据。第二步扩大认知度。第三步代接单,再把单转给物流公司。第四步垄断接单,和快递公司谈利润分成,不给钱就不把单转给这个快递公司。第五步,压制快递利润空间,让快递开不下去。第六步,收购兼并快递物流,成就自己的物流帝国。

在这段论述中,把“菜鸟”替换成“蚂蚁”,把“快递公司”替换成“基金公司”,你会发现语句依旧很通顺,逻辑依旧很完整:整合快递公司,是网罗全中国体力最好的一群人为自己打工;整合基金公司,是汇聚全中国学历最高的一群人为自己打工——没毛病。

行业先行者的脚步

当然,金融行业里,也不乏先知先觉者——或者说,有更强烈危机感和恐惧感的人。

今年3月,中国平安公布了2016年报数据:2016年实现净利润723.68亿元,同比增长11.0%。截至2016年12月31日,中国平安的市值位居全球上市公司第57名、保险集团第1名。

但这并不是本文的重点。

在这份年报中,平安首次公开了个人业务价值数据,并公布了个人客户数量、客均合同数和客均利润三个崭新的运营指标。从2016年数据来看,截至2016年底,平安个人客户数达到1.31亿元,较2016年初增长 20.1%;客均合同数达到2.21个;客均利润从 289元增至312元。2016年,平安个人业务实现利润408.29亿元,同比增长29.5%,占集团归属于母公司股东净利润的65.4%。

从几年前的“客户迁徙、交叉销售”,到今天的个人业务价值运营指标,平安通过资源分配、人力调整和互联网新业务布局等方式,先于国内其他保险公司甚至是大多数金融机构完成了面向个人用户的战略方向调整,并将成果体现到了业务规模和公司利润中。

如果把个人客户数量、客均合同数和客均利润这三个指标用来考核中国的这100多家基金公司,我想其中的大多数还比不上国内三流的互联网公司水平。

在金融版图中,保险系有平安、银行系有招行、基金系有汇添富、南方、中欧等,在个人市场的开拓上做出了自己的规模和特色。在更大的概率上,有望成为金融领域的另一个“顺丰”。

甚至就连恒生这样的金融系统供应商,这两年也意识到了个人市场的冲击。上个月与恒生的朋友聊天,他们提到,此前一直聚焦于核心交易系统的建设,前端的用户体验、用户交易都是留给携宁、佳锐这样的公司来做,大家也都相安无事。但这两年渐渐发现,不少需求是来自用户前端的,而这个时候,他们与个人用户之间,已经是隔了其他供应商和基金公司这两道了,这样的局势自然与期待相去甚远。所以,才会有一些新的想法和举措出来,希望能抓住这个市场。

中国和美国市场的两个背离

在大多数人的概念中,中国的股市是散户主导的市场,追涨杀跌,各种消息和股神满天飞;而美国则是机构主导,市场平稳和理性得多。

如果你是这么想的,那么恭喜你,答对了。

数据显示,中国股市的个人投资者和机构投资者比例为8:2,而美国股市的个人投资者和机构投资者(共同基金,养老基金,银行)比例为3:7。

可是,如果我问你美国基金市场的个人投资者和机构投资者的占比情况呢?

如果你的答案跟上文一样,那么恭喜你——答错了。

根据ICI的2016年美国基金业年鉴及相关数据,美国基金市场的个人投资者和机构投资者比例为8.9:1.1,个人投资者占据压倒性多数。具体来看,其市场总规模为16万亿美刀(占全球公募基金总规模的48%),个人投资者数量为9400万(占全国人口总数的29%),其持有的公募基金规模占总规模的89%。若是剔除流动性高的货币基金,只考虑长期基金资产,则个人客户占比达95%。

那么中国基金市场的情况呢?

天相投顾数据显示,在2016年中国公募基金的持有人结构上,个人投资者与机构投资者的比例接近4.3:5.7。具体来看,2016年个人投资者持有35106.32亿份基金份额,机构投资者共计持有47102.18亿份基金份额,两者的占比为42.70%对57.30%。2015年两者的占比分别为43.14%和56.86%。自从2015年机构投资者占比超越个人投资者后,这一趋势在2016年得到了进一步强化。

机构投资者的占比,从中国的43%到美国的89%,这46个百分点的差距,代表的就是中国这一众基金公司可能的成长空间——先不说市场成熟度、监管口径、基金在股市中的占比、可投资的产品品类等等两国的一系列差异,就论决心和投入,有几家基金公司能跟顺丰相比?在其他快递公司欢天喜地接入菜鸟、为应对业务扩张而只是单纯增加快递员数量的时候,顺丰已经完成37架飞机、1.5万辆车、3.5万个“丰巢”快递柜和近40万快递员的布局。

基金公司的窘境与出路

其实,几乎汇聚了全中国所有高学历、高智商、高薪酬人才的基金行业(金融行业),相信根本不缺明白人。但大小基金公司们,多多少少依旧面临如下窘境:

- 人才结构固化,对一流的互联网人才缺乏吸引力

- 后台化的生存状态。从前是被银行后台化,现在是被互联网巨头后台化

- 监管趋严,委外、直销代办、基金子公司、流动性管理等各种新规陆续出台,原先带来大量利润的业务纷纷被叫停或是发展趋缓

- 多次发生违法违规事件

- 在个人市场上做一锤子买卖,事前缺乏投资者教育,事后缺乏投后服务,妥妥的甩手掌柜

- 作为一个行业,未能证明自己的投资能力。追涨杀跌的刻板印象已经深深烙在很多投资者的心中

- 大多数基金公司的电商/互金部门的级别偏低,为公司贡献的管理规模和管理费收入偏低。甚至部分公司出现了整个团队出走、部门裁撤的情况

整个行业的现状,是大公司风生水起搞创新,各种对外输出与合作;小公司发个产品都愁不满200人/5000万的最低门槛。还有不少背靠银行或保险的公司,借助股东的渠道或是资金,通过机构客户做大了规模和排名,但实质上,这也只是信息不对称的产物,终究难以长久。股东也是商业机构,也需要追求利润和回报,经济学的规律决定了,谁有能力更好地满足需求,资本就会有最大的动力流动过去。未来随着市场和技术的进一步成熟,信息更加充分地流通、支付通道更加便捷地打通后,相信市场会淘汰掉很多这样的公司。

中国基金行业的发展乃至自救的机会,终究还是要回归资管行业本身寻找。如何定义出自己的目标用户,梳理出业务场景的各方利益关系,通过技术创新、业务创新等方式,缩短用户的交易路径、提高用户的交易效率,乃至最终提升用户的投资回报,值得这个行业中的每个人去思考。

也许互联网金融的下半场,机会就在用户从草根平台/互联网平台向专业机构迁徙的过程当中。让全中国最聪明的人(AI)管理自己的资产,想想都无比兴奋。

最后提一句,请不要把监管严或是市场差当借口了。

中国的食品行业接受的监管应该是各行业中最严的了,可是创新却最多、市场也很大。质检、工商、税务、消防……更多的监管,让这个行业更加健康,让这个行业中的聪明人,向着更有价值的地方去拓展全新的疆土。

To be 顺丰or X通,that is a question。

PS: 本文仅代表个人观点,与任职机构无关。本文内容亦不构成投资建议,若据此操作,风险自负。

作者:张德春,微信公众号:道是无。公募基金互联网金融与技术负责人,前平安壹钱包产品总监、Wind资讯移动产品负责人。专研(互联网+金融)逾10年。

本文由 @张德春 原创发布于人人都是产品经理。未经许可,禁止转载。

起点课堂会员权益

起点课堂会员权益

阿里的整体大战略是做平台。淘宝如此,蚂蚁如此,菜鸟如此。淘宝没有把他平台上的商家干掉,同理蚂蚁,菜鸟。

嗯嗯,视角不同而已。阿里平台上的商家,做大了以后都想“出淘”,原因也正在于此。不过我想强调一下:文章只是在描述基本的商业现象和逻辑,不涉及是非和道德判断。阿里还是一家很伟大的公司的

看过您的互金系列课程,超级棒,谢谢分享

感谢支持哦😊

很有道理,然后是应该如何做呢?

以后会有系列文章哦,敬请期待

以前是腾讯做哪家公司的业务,哪家公司就药丸;现在是阿里给哪个行业做技术,哪个行业就药丸。

总结相当精辟!