纷乱的互联网保险行业,都有哪些玩家?

本文作者将结合自身经验,以及相关案例来分析下互联网保险行业。enjoy~

最近互联网保险日益兴起,除了这确实是个已经在发达市场发展多年的行业,更多的是很多企业发现这是个可稳定提供现金流的金融工具,这也导致整个互联网保险行业也愈发热闹,角色也越来越多样,就是那种网红太多然后你不知道谁是谁的感觉…

作为曾经在保险公司工作数年,现在又在互联网保险行业当产品经理的作者而言,要理清整个互联网保险中的玩家都有点吃力。其实很难找到一刀切的分法,怎么分都是我中有你,你中有我….所以决定将几个维度融合在一起阐述,但区分出维度的主次。考虑到本身所处的互联网行业,在分类时也决定是否互联网化为分水岭,分为线上与线下两大类,再在里面按照产品类型、所持牌照等维度进行阐述与细分。

总的看来,线上类别中提及的产品都非常依靠互联网,包括流量/保费的来源、整个核心使用流程、后续的服务环节,抽象的说就是他们的“根”在线上。但做法并不见得十分新颖,我们可以从其他互联网行业中看到许多眼熟的例子,这或许也是其保费规模一直没有爆发性增长的原因,因为最合适互联网保险的做法还没出现。

线下类型中提到的公司,虽然已经积极在尝试互联网化,譬如一些典型的互联网用户运营手法、使用技术手段优化服务流程、和电商渠道合作、给销售队伍更多的线上营销工具等,但因为线下贡献的保费占比对于线上还是有着明显优势,“根”还是在线下。

一、线上

所谓线上是指这类公司的主要收入来源都是来自线上,或者说核心交易环节在线上。

线上里面又可分为平台型、工具型、场景型、公司型、创新型。

1、平台型

针对用户的不同,分别举例两个产品:慧择、聚米

平台型很容易理解,一句话概括就是“保险界的淘宝”,平台型多数遵循一样的核心商业模式:从保险公司洽谈商品=>卖给用户=>赚取佣金差价,拿的是保险中介类牌照。目前来看,最后一个环节几乎一致,差异化集中在前两个环节,譬如以前是保险公司有什么平台卖什么,现在会出现平台提出建议,保险公司针对性的开发;有些保险公司会设立保险顾问队伍,做强服务,促进销售。

慧择是针对C端的,也就是你和我一样的路人,覆盖全险种商品;聚米是针对保险销售员的,同样也是覆盖全险种商品。

说到这里有些人可能有些奇怪,为什么保险销售员需要到平台购买商品,不是所有自己家都有商品可以卖吗?

这里展开说比较长,简单说下保险销售员二个核心的痛点。一是客户的需求有时候在自家公司找不到可对应的商品,譬如有的客户需要车险,销售员自家公司是卖寿险的,这个时候就需要找到另外的渠道满足客户的需求,总不能让客户跑了;二是有可能平台上某些商品的佣金比例会比自己商品有竞争力,保险销售队伍的结构是典型的金字塔结构,越底层拿的越少,而平台这种互联网的做法显然可以避开中间的支出,拿出更高的佣金。

既然说到保险销售员那就也顺便提下….目前各家互联网保险行业中的公司愈发重视这个群体。除了意识到寿险很难用传统电商推动外,销售员背后辐射的客户群体其实是十分可观的。目前全国有700万保险销售员,那以人均对应10个客户为例,其可辐射到的客户达到7000万,当然这估算很粗糙,但确实是个蛮值得想象的市场。

2、工具型

典型代表:保险师

这类型对应的用户群体大部分是针对保险销售员的,常规C端用户买个保险也很难用到什么工具,但销售员就截然相反,销售传统的三个阶段:破冰-促成-售后,都可以有许多工具可以帮助到他们,譬如微信端的营销辅助、商品亮点介绍的工具、销售技巧的提升、客户管理等等。

工具型产品的切入逻辑很教科书,通过工具拉新=>形成留存=>转化交易,同样拿的是保险中介类牌照。

可以看到,工具型在以工具切入交易之后,也逐渐有了平台型的样子,同时上面提到的针对保险销售,且以做平台起步的聚米,也在补充工具板块,可见针对这个群体的竞争已进入到一个新阶段,产品日益趋同,平台型和工具型将逐步融合。

3、场景型/垂直型

典型代表:海绵保、OK车险

当你对比平台型的网站和场景型的网站,你会觉得有蛮大的差别,虽然本质上都是互联网电商,拿的也都是保险中介类牌照——场景型的网站会以某些非常细分的场景来进行导购,同时不同于平台型商品类别覆盖全面,场景型只会配合场景推出少量的商品。

海绵保首页截图

场景型的核心逻辑是不断寻找零散的、个性化的市场–与保险公司合作,推出针对商品销售–通过对许多小场景的覆盖实现增加保费;而垂直型就是完全做一个单独险种,全程打通,做到最好。

在场景型的思路下,保险定制也成为其必然会提供的一种服务,核心服务对象应该就企业用户。当然我个人觉得保险定制。。。有许多我好奇的困难点,有机会再写出来看看。

4、公司型

典型代表:众安、弘康

为什么公司型会单独成为一种类型?不知大家有没发现,在介绍上述几种类型时,我都特别提到了他们直接或间接持有的牌照——保险中介类牌照。公司型之所以要单独拉出来,正式因为其牌照与线上其他类型的产品有着本质的差别——保险牌照。

ps:保险中介类牌照包含了两种类型,分别是保险经纪牌照和保险代理牌照,大家不用太在意差别,因为就互联网保险来看,两者起到的作用并没有本质的差别。

拿了保险中介类牌照的公司,无论怎么折腾,工具切入也好,场景切入也好,其本身是不能自行开发保险商品的,他们终归只是中介的角色。而保险牌照就可以开发商品,按照资质分类的话,还有人身险和财产险等。另外,针对互联网保险,保监还单独开辟了一种新的牌照——互联网保险牌照,这类牌照截止目前为止只有4家拿到。

好了,针对保险牌照的基础知识很粗糙的讲完了….接下来以我们的典型公司再分别深入讲下。

- 众安,持互联网保险牌照。今年9月在港上市,上市即被热捧,原因之一就是其拥有牌照的稀缺性。持有互联网保险牌照的公司仅有4家,分别是众安、泰康在线、安心、易安。

- 弘康,持保险牌照。之所以会放在线上这一大类,是因为他和持有保险牌照的保险公司们显得“离经叛道”。简单引用下他们的官网介绍:

- 弘康人寿专注互联网保险,电商渠道在业内独树一帜,2016实现互联网规模保费排名全国寿险公司首位。第三方合作伙伴覆盖天猫、京东等综合电商平台。银行保险渠道与工行、农行、建行、交行、邮政、邮储及农商行等建立有良好的合作关系,合作网点(含线下、线上)超过700个。经代合作渠道与明亚、大童、华康等数十家保险专业中介机构深度合作,同时顺应经代业务电商化趋势,联手慧择网、聚米网、华康、快保等线上保险业务平台开启多样化合作。

跟接下来会提及的线下大类的保险公司比,弘康的保费来源大部分都是来自于线上,其本身并没有大量的销售队伍、分支机构等。

虽然牌照不同,但两家公司的核心逻辑十分相似,自行开发商品=>通过自营或者第三方的互联网渠道贩卖商品=>获得保费收入。

个人觉得保险牌照的优势结合互联网有很大发挥空间,对比经纪牌照也有独到的优势,这次也先按下不表…..

5、创新型

典型代表:水滴互助

可能这类型大家接触的比较少,大概流程是:通过众筹的方式,形成资金池=>当这个池子的人患癌症时,从中抽取资金给予患者=>资金池有缺口,发起充值通知或者拉新来补充资金。

这种产品算不算入互联网保险现阶段是有争议的。首先我猜测他们本身并不大愿意承认自己是保险,因为这就等于为自己套上了枷锁,至于套上枷锁是好事还是坏事就需要辩证的看了。不过无论他们愿不愿意承认,他们都必须往保险的路上走了,毕竟涉及到钱的事情,没有牌照、没有监管是不大现实,这也是最近水滴互助会收购保多多以获得经纪牌照的原因。

其次,从产品经理,或者从用户场景的角度看,水滴互助和保险的核心并没有质的差别。

所以从监管和场景的角度看,互助性产品理应放入到互联网保险行业。

二、线下

对比线上,线下就是指这类型公司/产品大部分业绩来源都是源自线下,包括庞大的销售队伍、线下的销售渠道(银行、4S店…)、分支机构等。为什么讲互联网保险要提及到线下部分?

一个是纵观整个保险行业中,线下部分带来的保费较于线上是有着压倒性的优势。换句话就是说,如果一夜之间上面提到的线上部分全倒闭了,整个保险市场也不会垮。而如果淘宝、京东等一众电商突然没了,整个中国经济都会受影响。

二是线下部分涉及到的公司/产品其实也在积极做些互联网化的尝试,线上板块中的类型线下公司也在逐渐切入,后面会提及。

线下部分按照牌照类型直接分即可:传统保险公司、传统中介类公司。

1、传统保险公司

典型代表:平安、国寿

这类型大家都耳熟能详了,除了平安、泰康之外,大部分公司走的路线都差不多:不断设置分支机构、开发商品、扩大/补充销售队伍,获得保费收入,运作资金投资以及依靠保险费率的死差获得收益。

为什么我觉得平安和泰康比较特别?他们其实代表了两种保险公司互联网化的典型做法。

先说平安,他们比较早就意识到互联网板块的重要性,譬如通过内部政策,要求自家销售员将客户引流到“平安金管家”APP,希望利用其全金融牌照的优势,最大程度挖掘将客户价值,这已经是传统保险公司中难得的比较互联网的做法。

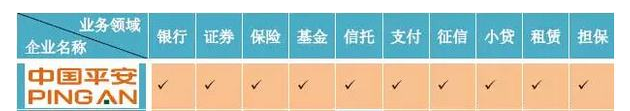

平安拥有的金融牌照

除了在用户运营上采取了常见的运营思路,平安越来越多的通过技术手段去优化他们的服务环节,譬如AI客服、在车险理赔中通过图像识别快速定损等。

再说下泰康,泰康进入2011-2012年左右就开始尝试互联化营销了,后面索性再搞一个泰康在线,成为上面提及的4家持有互联网保险牌照的公司之一,专注互联网保险,采取做法和上述的众安、弘康相似。

即使平安和泰康其实在互联网化上都在不断尝试,但他们以线下为来源的保费或者客户都占了非常大的一部分,所以还是难将其划分到线上类型。

至于其他保险公司,难道没有做任何互联网的尝试?其实有一些传统保险公司已经逐渐提供了网上投保,为自身的销售员提供了一些辅助工具,也有和电商渠道进行合作。但目前看来和平安、泰康一样,线上渠道的贡献对于这些公司而言占比实在太低,很难将这些公司归入到线上类型;还有些就是单纯的将一些以前用纸质做的事情转移到网页上,用“无纸化”形容这些更为合适….

2、传统中介类公司

典型代表:泛华、大童

看到这里的同学应该都大体清楚他们的核心逻辑了,大体而言就是:采取会员制或员工制,建立销售队伍–与保险公司洽谈商品–销售商品赚取佣金差价。

这类公司大量业绩来源还是来自于线下,虽然他们也有在尝试互联网化。我们以泛华举例,下面引用的是源自于其2017年Q2的财报:

2017年二季度,掌中保移动App贡献保费规模达人民币9.2亿元(美元1.4亿元),相比2016年同期为人民币7.5亿元同比增长23.1%。2017年二季度,通过掌中保移动App交易的保费规模占总体保费规模的44.3%,相比2016年同期为22.0%。

看上去APP端保费占比都快一半了是吗?其实这种情形就像我在传统保险公司类型中提及的“无纸化”,也就是将以前的投保流程给搬到APP上,这个掌中保并没有开放注册,也就是你需要是泛华的员工或者已登记的会员才可使用,相当于是内部的移动投保平台。你很难心服口服的给他冠以“互联网”的头衔….

三、总结

虽然类别是分出来了,但是就目前而言边界并不算十分清楚。

除了传统保险公司在做出互联网化的努力外,线上的产品其实有往下沉的趋势,一个是线下渠道谈合作,另一个是开设分支机构,做好服务和推广。

同时平台/工具/场景/垂直/..其实都在相互混合,平台型补工具,工具型补平台,场景型补工具等等。个人觉得再往后发展三年,线上部分脱颖而出的保险产品将会高度同质化。

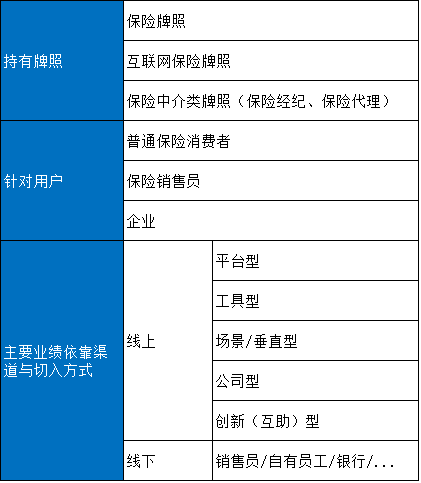

这里把本文中涉及的维度简单做个表:

本文提及的分类维度

可能有些产品类型上文没有提及,譬如最近传出的几家快递公司要联合成立保险公司等,但其实大部分进入该行业的玩家,都可以按照上面提及的维度去一一剖析。

最后做一点衍生的补充,10月初的时候,腾讯的保险公司已经拿到保险中介牌照,几乎所有人都预测微信钱包里面的九宫格已经为其预留了入口….目前看来是对应了上述表格的平台型+保险代理牌照+普通保险消费者。

好奇微信能不能以一己之力拉动整个互联网保险的发展。

欢迎各位对互联网保险行业感兴趣的小伙伴一起交流~

本文由 @pakyuchan 原创发布于人人都是产品经理。未经许可,禁止转载。

起点课堂会员权益

起点课堂会员权益

理赔端的互联网保险产品也可以总结下。

👍