生鲜超市电商启示录:多点Dmall、盒马鲜生…他们凭什么能生存下去?

生鲜电商的每一步,都是一步步深入细节、低头插秧的耕耘。

2014年生鲜电商交易额达到了289亿元,2015年迅速猛增达到544亿元,到了2016年再创新高达到913亿元,预计2017年全年市场规模在1650亿,未来仍然在高速增长,比预估还要更快许多。

在这个过程中获得的教训和启示,应该可以列为新零售时代的教科书。

1、

事情从1999年互联网泡沫时期开始说起,美国生鲜企业Webvan以O2O的经营模式向资本市场公开募股。

O2O在当时是非常时髦的概念,估值一度达到85亿美元。你可以稍微想象一下,对比当时刚刚推出iMac电脑的苹果公司市值是100亿美元,也就是说,Webvan是一家被投资方非常看好,极有机会颠覆世界运作模式的明星企业。

当时Webvan实现O2O的做法是:重金建立一座超大型仓库、重金开发数据化的系统确保订单无误,以及一批庞大的配送队伍确保配送时效。有一种使命必达的感觉。

一直到2001年,仅仅两年期间Webvan就烧掉了12亿美金直接歇业,号称美国硅谷圈灾难级的失败案例。主要原因却异常简单:还没见到市场成效,就粗旷的把钱烧光了。

2、

2002年英国B2C网站Ocado正式运营,销售线上食品,以及杂货零售、玩具、医药产品等,借由相关性的品类销售,提高客单价和订单量以维持经营。

在做法上也有所不同:由供应商发货到两个物流中心CFC(Customer Fulfillment Centre),可以减少干线物流的调配成本,再根据订单进行分拣至16个前置仓(spoke sites),建立辐射式、全区域配送覆盖。

Ocado的拣货配货工程,看起来真的很先进

虽然降低了物流成本也提高了配送效率,但是依然持续亏损长达10年之久。主要原因还是由于单价和利润率过低,导致物流成本与配送成本还是过高。

直到2013年,Ocado凭借着物流配送的系统优势与英国的第四大食品零售商Morrisons公司签订长达25年的长期技术服务协议,以及共享配送体系、共摊物流成本,才在2014年开始转亏为盈。

生鲜食品电商似乎开始看到了曙光,故事回到中国市场。

3、

2013年千团大战开启序幕,本地生活服务以团购模式涵盖各行各业,美团通过“横向扩充产品线”、“深度化建立地推队伍”的T战略,到了2014年成为团购模式的龙头。

当时进行的T战略,需要非常铁腕的执行力、雄厚的资本支持才能坚持下去,因为非常的烧钱却又看不到盈利,每一天都走在钢索上,但开弓没有回头路。

现在回过头来看,团购模式确实能引来庞大流量,也是争夺本地生活服务流量入口的必要手段之一,这毋庸置疑。

这也带动了市场吹起一股O2O的投资热,一下子各种社区服务平台、订餐外卖平台、各种到家服务的创业风潮就此展开。

但是,类似的跑腿帮办服务最终要克服的,还是落在“人力成本过高、销售毛利过低”的老问题上。直到2015年,为了争取本地生活服务的流量入口采取的红包补贴策略,因为投资遇冷而正式落下帷幕,结束了热闹创业、大量烧钱的景象。

当冷静下来之后,创业者和投资方陆续将眼光放回到经营的本质上:什么才是刚性需求?如何降低人力运作成本?

在美团与大众点评合并之后,也将本地生活服务缩减为以外卖配送、酒店住宿、电影票等三项作为经营主力。主要是这三项的需求量大(引流)、消费频次高(黏度),部分业务能降低人力(成本)。饿了么也在这个时期横空出世,而且也是向商家与消费者双边收取外卖配送费用,才得以弥补配送成本。

对了,在2014年还有一个插曲,顺丰快递成立顺丰嘿客,在全国各地开设快递中转站兼营门店销售等业务,采用看图片扫码订购再送货到家的模式,耗费了16亿学费之后依然不见起色。直到2016年改名为顺丰优选,经过实地勘察了解之后,我仅以个人立场给予诚挚的祝福。

这些演进的历程,能给生鲜电商带来怎样的经营思路。

4、

2015年亚马逊以2000万美元入股美味七七,并且结合几家相关经营的合作伙伴成立亚马逊中国生鲜馆,消费者可以选购到多种生鲜、水果及蛋糕。

美味七七的另一个投资方还有正大集团(旗下有卜蜂莲花),从供应链支持的角度来说并不成问题,销售的产品共有5000多个SKU,提供消费者多样化选择。并且自建中央仓储、全程冷链物流,建有30个中转站覆盖上海各区域,开通一日三配。

这个开场,就像当初Jeff Bezos 杰夫.贝佐斯开创亚马逊一样,极致的后端建设一时间风光无限,从此市场卷起生鲜电商风潮。

2015开始,各种生鲜电商陆续获得大量投资,主打有机、果园直采直销、走品牌化专营橙子、蔬果垂直化经营,或是丰富齐全的农副产品的横向式经营等,非常热闹。

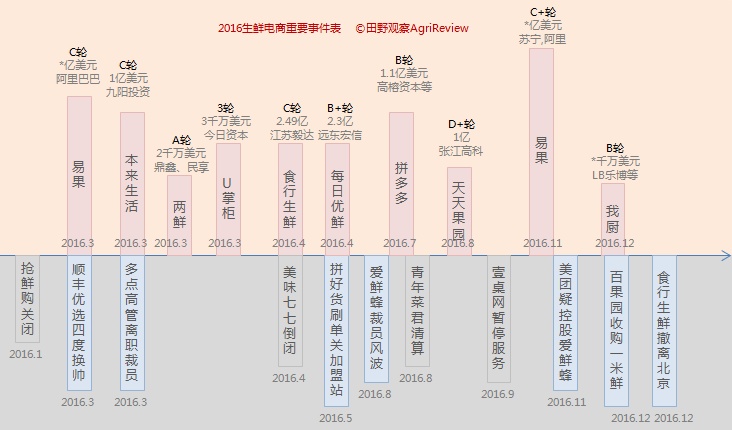

但是却在2016年,美味七七在融资失利后歇业,又给了市场一场地震。其他多数生鲜电商也跟着失去了续命资本,瞬间大量的倒闭、裁员、被收购、缩减业务。

(来自田野观察)

比如,连续获得两轮千万级融资,估值2亿元人民币的生鲜半成品电商“青年菜君”,就在搭建完宅配物流体系,实现北京2小时送达之后,资本方态度骤变,结束项目清算。

所以,从表面上看生鲜市场,虽然整体高速增长,实际上在短时间之内很难产生利润,只要资本一有风吹草动,立即就能让企业产生经营风险。

究其经营主因,都是配置不良产生一系列的成本过高的问题:太小的社区店在产品丰富度不足,导致黏度不够;太丰富的产品线导致各种成本居高不下,而一般农产品直销大部分想通过做爆品冲量,造成低毛利、高成本的经营困境。

对生鲜超市电商来说,市场份额和利润之间,一直是扛在肩上的两块重担,偏了一边都不行。问题是:平衡的支撑点在哪呢?

5、

既看好生鲜具有高频次消费、产生高流量的入口优势,却又一再出现经营持续亏损的情况,这中间难到没有更好的平衡办法?

是有的,那就是:全渠道一体化系统整合。

第一家提出这个模式的是“多点Dmall”生鲜电商,在2015年就开始布局新零售的优化模式,并获得一亿美金的天使投资,但是很多人对这种深入的专研相当陌生。

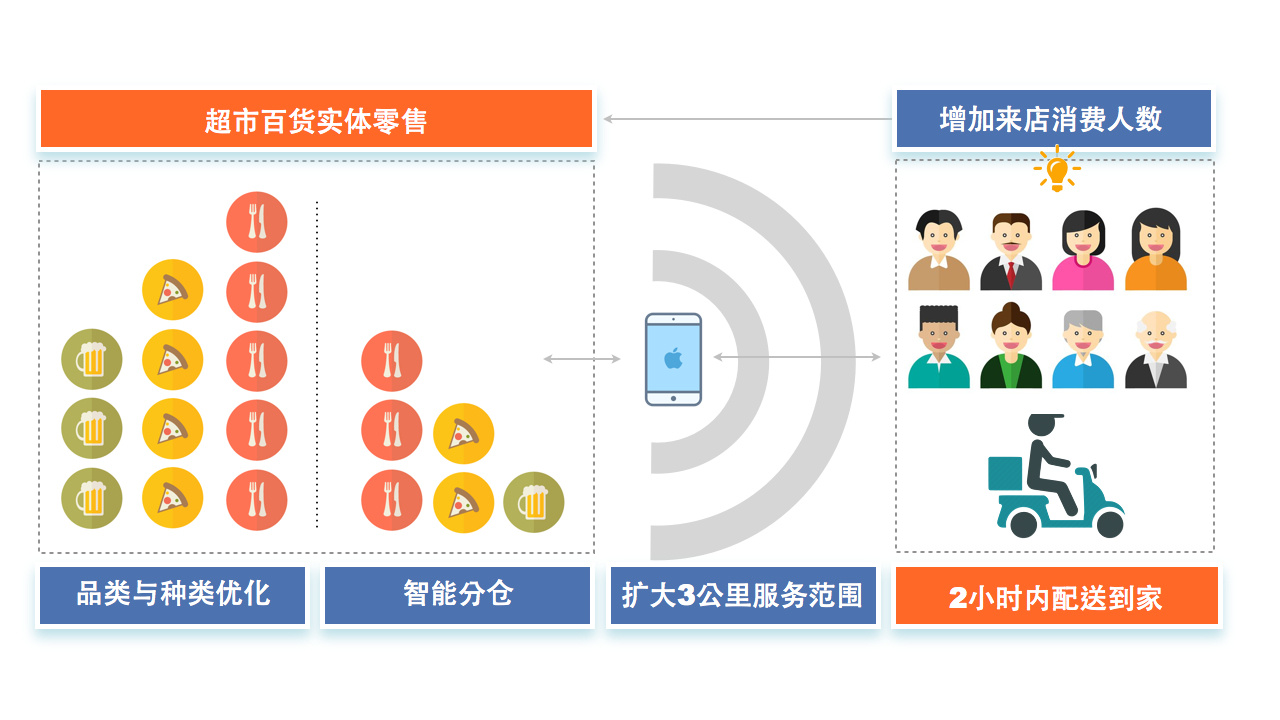

全渠道的作用是指:利用现有线下实体零售超市,通过数据化分析,最大化的提升采购准确率、库存周转率、预包装等方式;以及线上引流、营销规划、客户管理、订单分拣速度、配送优化等作业。

这是一种双向的O2O系统整合,这有什么好处?我先画一张图让大家明白概念:

多点Dmall全渠道一体化系统整合

比如,实体店的货架上的商品其实是动态库存,而消费者在线上购买的商品也是动态库存,透过营销和数据分析,主动引导消费者买一些“特定”商品与多买一些“更佳组合”的商品。在这一系列节点中,利用系统取得最佳平衡点,这就是利润来源。

简单来说,生鲜零售或生鲜电商最大的成本问题是耗损(采购耗损、库存耗损、配送耗损),一套行业领先的一体化采购仓储物流管理方案,是值得大写特写的细节优势。

其核心就是打通全渠道O2O成为一体化的系统整合,是在表面上看不到的作业内部数据优化,又能让消费者实际感受到“快速、方便、便宜”的生鲜产品。

从物美超市引入多点Dmall生鲜电商的系统之后得到验证,不但快速建立起O2O的运作,还能在全国各个物美超市所在的地区在线服务,每个地区皆能扩大覆盖周边三公里的消费人群。

从经营数据上来看,目前线上销售实现营业收入60亿元(今年保守估计能超过97亿元),同时在线下管理,也让物美超市坪效提升、吸引更多客户产生更大的线下销售,并且降低耗损而逐步提高利润。

这也验证了实体零售与生鲜电商的双赢模式,根据第三方易观千帆发布的2017年9月新零售O2O APP 排行榜,多点Dmall以月活424.43万排名第一,甚至高于京东到家与星巴克的月活总和,具有一定生鲜电商的指标意义。

除了多点Dmall,与此同时每日优鲜、京东到家也都是在采购仓储物流管理方案进行优化。

6、

只要提到新零售就绕不开阿里,一系列的大动作从成立天猫超市、投资喵鲜生、易果生鲜、入股联华超市,以及全资孵化以“吃”为主的盒马鲜生超市。

这些经营都值得继续追踪,但可以肯定的方向是,阿里极其看好未来生鲜电商市场,为了全渠道的生鲜产业链布局,甚至结合上游供应链提高采购能力产生更好的利润率,这也是降低成本的方法之一。

而巧合的是,盒马鲜生超市和多点Dmall生鲜电商,双双都切入了订餐外卖的市场,这是未来新的一轮竞争力的考验。一来是订餐外卖的高频需求可以增加消费者黏度,另外,一趟配送订单可以增加额外销售(比如买了盒饭或餐点,顺便买饮料或甜点),进一步有效降低每次配送的成本比例。

生鲜电商的每一步,都是一步步深入细节、低头插秧的耕耘。掌握关键的采购种类、不盲目扩张经营品类、细致的数据分析来降低成本,这才是未来生存之道。

作者:谢客官,知乎专栏:新零售

本文由 @谢客官 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自unsplash,基于CC0协议

起点课堂会员权益

起点课堂会员权益

线上线下说起来容易做起来难啊!