云计算国际市场的群雄逐鹿:阿里云的国际化突破策略分析

这是一个最好的时代。中国的品牌正在走向世界。希望我们的云服务商们,能够助力它所承载的中国企业出海,以国际化的视野和全球化的高度,为世界各地的客户提供我们最好的服务。

云计算和大数据将和过去十几年间出现的互联网一样,从底层为各行各业带来颠覆性的变化,形成云计算+行业的产业升级。本文将从国际云计算市场为切入点分析,探讨中国的云服务商(以阿里云为例)在国际市场上的突破策略。

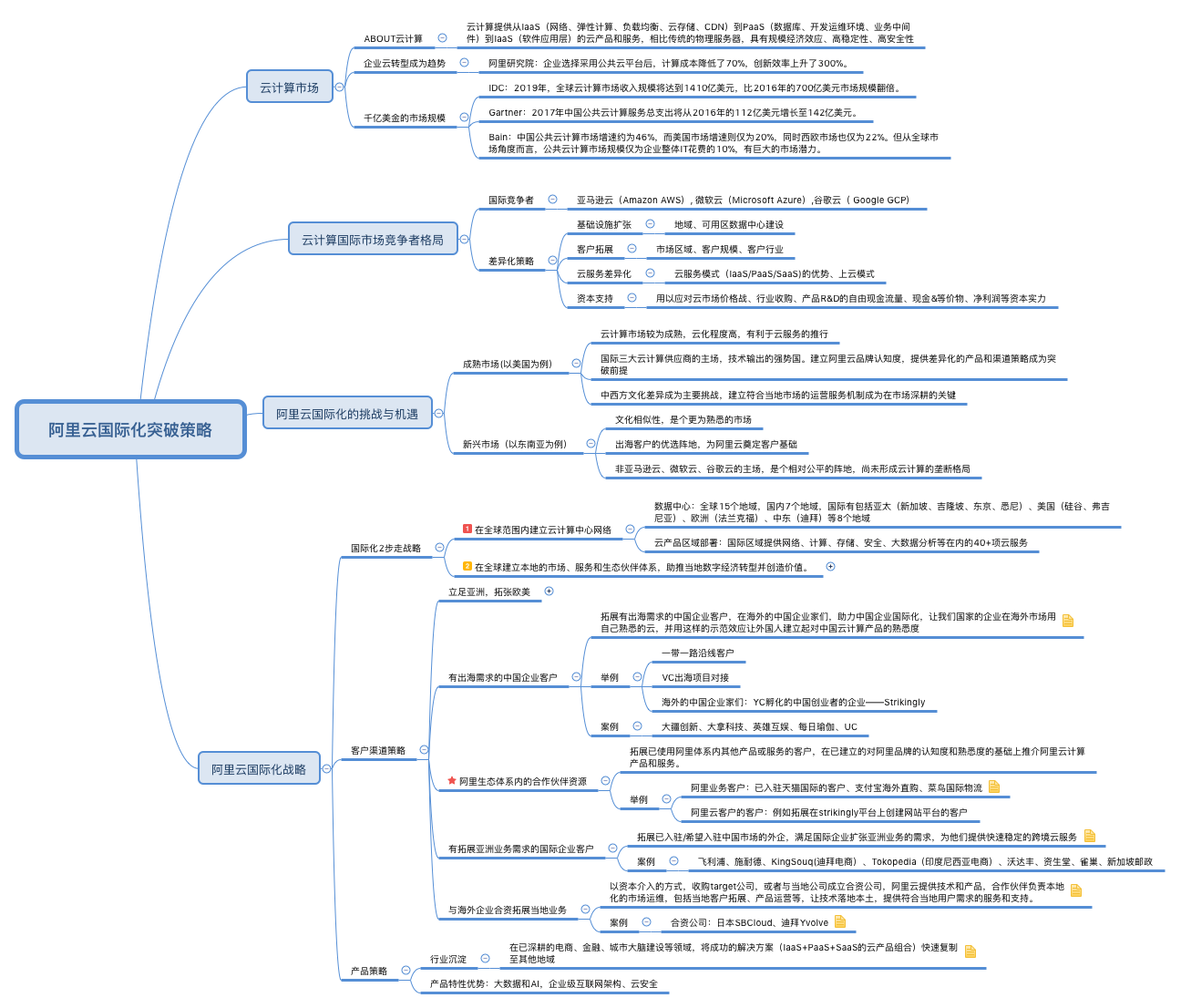

先上结构图:

一、ABOUT云计算市场

云计算提供从底层架构IaaS(网络、存储、弹性计算、负载均衡)到PaaS(数据库、开发运维环境、业务中间件)到SaaS(软件应用层)的产品与服务,以云服务器代替物理服务器,减少物理机房建设费用,节省企业运维成本,并能根据业务量的变化迅速响应、弹性扩缩,具有安全性高、稳定性高、规模经济等优点。

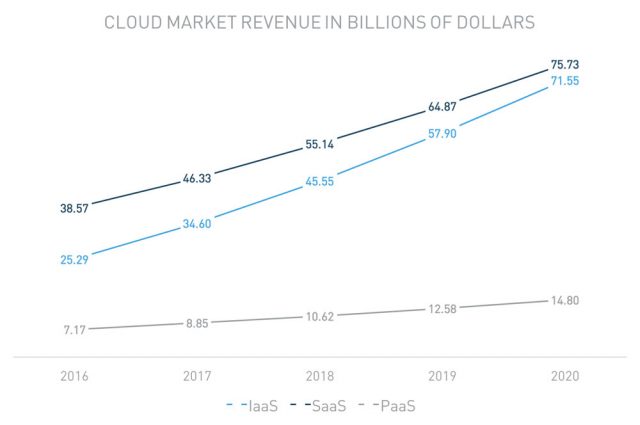

IDC国际数据公司预测2019年全球云计算市场收入规模将达到1,410亿美元,美国、欧洲云计算市场均有超20%的增速,中国云计算市场增速更是达到46%。

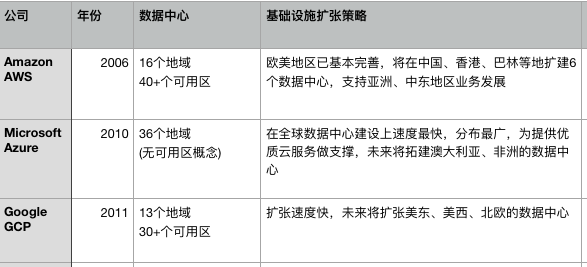

千亿级美金的国际市场规模加上极大的市场潜力,目前这块蛋糕的主切人是谁呢?亚马逊AWS、微软Azure、谷歌GCP。

(图片来自Gartner)

二、云计算国际市场竞争格局

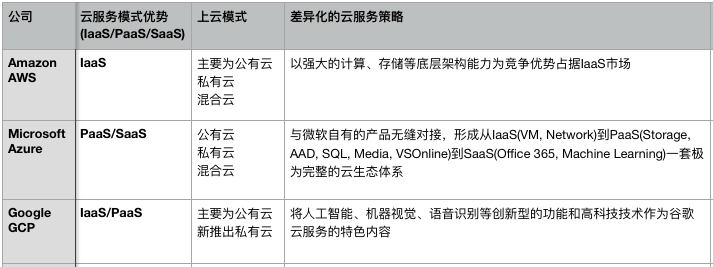

1. 亚马逊AWS

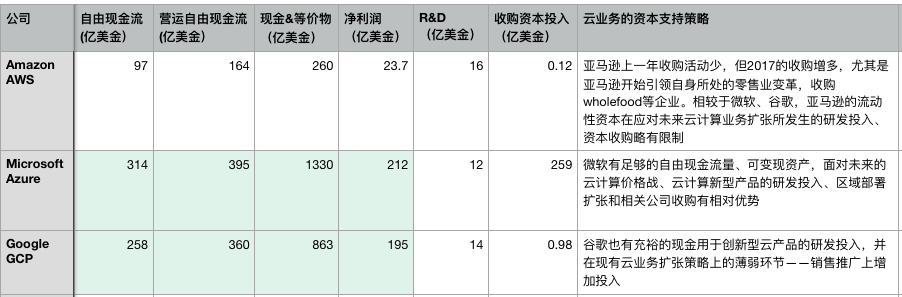

亚马逊是最早开始切入云计算市场的,欧美市场基本已是霸主地位,不仅为初创的小企业,还为纳斯达克、Netflix之类的大公司,甚至美国中央情报局(CIA)提供基础设施服务,以强大的计算能力和底层架构占据IaaS市场。从数据中心的扩建版图上不难看出它拓展亚洲市场的野心。

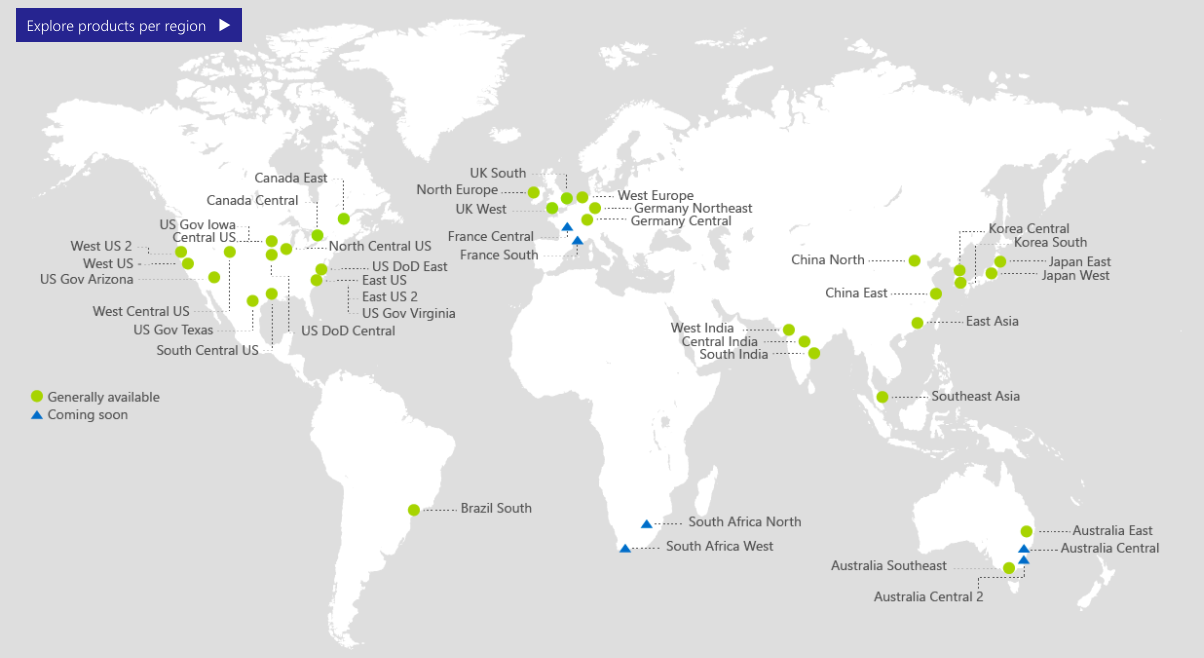

2. 微软Azure

微软的优势在于它自身的企业客户资源基础,以及Azure与微软企业级产品的无缝对接,形成从IaaS(VM, Network)到PaaS(Storage, AAD, SQL, Media, VSOnline)到SaaS(Office 365, Machine Learning)一套极为完整的云生态体系。在产品售卖上,微软将Azure与自身企业级的产品打包出售,使用Azure的客户将以低价折扣获得微软的软件产品。同时,微软充沛的自由现金流量和现金&等价物,为它全球数据中心建设上的快速扩张、云计算的价格战、公司收购等方面提供了有力的支持。资金实力上只有谷歌能与它媲美。

3. 谷歌GCP

谷歌云将人脸识别、语音识别、机器学习等创新性的产品和服务作为服务特色,吸引了不少新型的科技型公司。相比微软的企业级大客户策略,谷歌主要为一些初创型的小公司、科技型新兴领域公司提供云服务。谷歌的资本实力也不容小觑,如果云计算市场进行价格战烧钱,它和微软在这方面相比亚马逊将有绝对的优势。Cash is king。

三、阿里云国际化的挑战与机遇

过去在国内市场上一马平川、在国际市场上处处受阻这样的情况已是屡见不鲜,外企进入中国水土不服,我们走出国门也会磕磕碰碰。阿里云国际化可能面临的最大阻碍就是各国文化的差异以及该地市场对中国云计算品牌的认可度。然而,只要找到我们的差异化优势,定位准确的TA,每一个地域都可以是我们的主场。

1. 成熟市场:以美国为例

- 云计算市场的成熟度高:美国是互联网、云计算较为成熟的市场,客户对云产品的接纳程度高,对这块业务的客户教育成本低,这一点有利于云产品的推行。

- 三大云计算巨头的主阵地,进入壁垒高:美国是资本密集型的发达国家,也是强势的科技产业输出国,三大云计算巨头——亚马逊AWS、微软云Azure、谷歌云GCP在这里土生土长,对新进入者形成了较高的产业壁垒。不少人对中国的印象还停留在输出劳动密集型产品的时代,建立中国技术产品的品牌认知度,建立美国客户对阿里云这样的技术产品的信任,是在当地市场上的突破的前提。这不仅要求我们的云产品/服务从性能到性价比上都能直面与AWS、Azure和GCP的比拼,更是要发挥阿里云在已深耕的电商新零售、互联网金融等行业领域优势,大数据、AI等创新型的云产品优势。中国出海企业有跨境云服务需求,美国企业发展亚洲业务也有跨境云服务需求,如何找到准确的目标客户源并提供客制化的服务是该市场的突破口。

- 中西方文化差异显著:中西方较大的文化差异要求阿里云做本地化运营,避免水土不服,从前端界面(语言文字、图像音频),付费形式(后付费、信用卡赊销)、币种支持(没准还要考虑比特币支付),到后端的产品架构、支付结算模式等都要符合当地用户的需求和使用习惯。

其他成熟市场:欧洲、日本、澳洲等,互联网基础设施完备,但是市场相对美国来说略为闭塞,开放性不高,与当地的公司通过资本合作的方式共同拓展本地化服务或许是一个号的选择。

2. 新兴市场:以东南亚为例

- 文化相似,是个更为熟悉的市场:得益于地缘优势,东南亚与中国文化相近,中国海外华人73%分布在东南亚国家,汉语在东南亚也较为普及。阿里研究院显示,全球速卖通平台上,泰国、马来西亚都是前五的跨境电商进口国,“一带一路”沿线国家在速卖通平台上覆盖的用户比例已超过45%。阿里巴巴自身业务在东南亚国家的渗透帮助奠定了客户对品牌的认知度。

- 出海客户的聚集地,为阿里云提供广阔的客户资源:东南亚是中国企业出海的主要阵地,阿里云国际化所承载的重要客户对象就是那些出海的中国企业们。“一带一路”政策便利带动了新一代信息技术、生物、新能源等产业出海;互联网产能溢出、新兴市场的人口红利和VC资本助力推动了大批互联网企业走出国门,据猎豹移动智库统计,马来西亚、菲律宾、印尼、新加坡、泰国、越南东南亚六国app store里前200中有1/3是中国的app。聚焦出海企业,借助阿里云的基础设施为这些企业拓展国际化市场,是扩建全球化版图的关键。

- 未形成激烈的竞争格局:作为新兴市场的东南亚还处在高速发展期,市场渗透率远未饱和,具有巨大的市场潜力。同时这里既非亚马逊/微软/谷歌云的主场又非阿里云土生土长的地方,是个相对公平的阵地。在云计算市场未形成垄断的局面下拓展行业主要客户,快速复制已成功案例,为进一步抢占市场份额做铺垫。

其他新兴市场:印度、中东、非洲等,在云计算的接纳程度和成熟度较低,云转型需要较高的客户教育成本,同时由于具有一定的文化差异属性,考虑历史、宗教、社会结构、生活习惯、语言、时差的差异,要求云服务针对每个地域都有适应本土化的运维。

四、阿里云国际化突破策略分析

阿里云国际化战略中的两步走中,第一步是在全球范围内建立云计算中心网络,这一步已基本完成。目前已在全球15个地域(国内7个,国际上8个)建立了数据中心。其中国际地域包括亚太4个(新加坡、吉隆坡、东京、悉尼)、美国2个(硅谷、弗吉尼亚)、欧洲1个(法兰克福)、中东1个(迪拜)。第二步是在全球建立本地化的市场服务运维,建立当地生态伙伴体系,助推数字经济转型,真正深入地去为当地的客户提供本土化的服务。

在地域扩张策略上,立足亚洲,渗透欧美,有利于我们在自己熟悉的市场、尚未形成垄断的竞争格局的土地上抢占先机。

1. 客户拓展策略

重点拓展以下四类客户

1)有出海需求的中国企业客户:

以云服务助力中国企业出海,让我们国家的企业在海外用到自己熟悉的云,并用这样的示范效应,在海外建立当地客户对我们的品牌认知度。

客户举例

- “一带一路”亚欧非沿线的中国出海企业客户:阿里云已经在 “一带一路” 海上丝绸之路沿线带动了超过10万家中国企业规模化出海,大疆创新、每日瑜伽、大拿科技、UC浏览器都是中国本土企业出海的案例,阿里云为这些企业节省超百亿的成本,未来三年内生态规模有望达上万亿元。

- 风投VC的出海项目:风投正在聚焦中国优势产业在海外的拓展,IDG、坚果资本、真格基金、戈壁创投纷纷将出海投资作为未来重点投资方向。通过对接VC,阿里云为出海项目提供技术支持和全球基础设施,VC为出海项目提供资本助力,可以加速实现中国企业在海外的国际化扩张。

- 在海外的中国企业家们:比如Strikingly,就是由硅谷Y Combinator孵化的中国团队创业项目,并已经使用了阿里云的服务。

2)阿里生态体系内的合作伙伴:拓展已使用阿里体系内其他产品或服务的客户,在已建立的对阿里品牌的认知度基础上推介阿里云计算产品和服务。

客户举例

- 已入驻天猫国际的客户:Costco、Macy’s、Urban Outfitters、P&G

- 支付宝海外直购客户:RebeccaMinkoff,Neiman Marcus,Bloomingdale’s,Ann Taylor,Aeropostale

- 阿里云客户的客户:阿里云客户的客户,例如拓展在strikingly平台上创建网站平台的客户

3)有拓展亚洲业务的国际企业客户:

拓展已入驻/希望入驻中国市场的国际企业,满足他们扩张亚洲业务的需求,为他们提供快速稳定的跨境云服务。

客户举例

飞利浦、施耐德、KingSouq(迪拜电商)、Tokopedia(印度尼西亚电商)、沃达丰、资生堂、雀巢、新加坡邮政这些都是已使用阿里云的国际企业客户可复制案例。仅在零售业,国际零售前100强的不少国外零售巨头(如Neiman Marcus、Saks Fifth eve)都希望入驻中国市场。

4)与海外企业合资拓展当地业务:

以资本介入的方式,通过收购或者合资的方式切入国际市场。

客户举例

- 资本介入target公司。亚马逊收购美国零售业巨头wholefood,就是在所处的同行业推行云服务受阻的情况下,以资本介入的方式加速AWS渗透的案例。阿里巴巴联合蚂蚁金服投资电商Lazada,旗下支付工具HelloPay、印度支付与电商平台Paytm及当地电商Snapdeal、菲律宾数字金融公司Mynt、印尼支付牌照方Emtek也是这类的案例。

- 与当地合作伙伴成立合资公司展开本地化运维。阿里巴巴和软银在日本成立合资公司SBCloud,与Meraas集团在迪拜建立合资公司Yvolve,可以说是这类的案例。文化差异是云服务国际化推广的一大阻碍,为避免水土不服,成立合资公司后,由当地的公司负责本土化运维,从产品推广、销售到运营,都由当地公司去提供适合本地客户需求的服务,阿里云则提供技术和产品的层面,让技术落地本土,让云服务在国际市场上软着陆。

2. 产品策略

云产品从性能到性价比可以直面AWS、Azure、GCP是参与国际竞争舞台的前提。在此基础之上,找到细分市场,提供差异化的产品策略,能为阿里云在这个细分领域创造主战场。

AWS起步较早,专注于IaaS层,Azure注重于与微软自身的企业级产品绑定,谷歌云定位新兴、创新、科技,为科技公司提供人工智能等创新的云服务。阿里云的产品优势在于自身深耕的行业领域和大数据、AI等创新特性。

1)行业优势:

电商新零售、互联网金融、城市大脑。

在已深耕的电商、金融、城市大脑建设等领域,将成功的解决方案以IaaS+PaaS+SaaS的云产品组合快速复制至其他地域。国外对中国的互金非常感兴趣,PC互联网时代的大国还在使用信用卡支付的阶段,移动支付伴随电商等移动消费,将形成从电商、支付、物流到云服务的国际生态版图。

2)产品优势:

大数据与AI、企业级互联网架构、云安全。

双十一1682亿元订单销售额,全天订单数8.12亿,交易峰值32.5万笔/秒,阿里云的技术为之保驾护航,这些大流量的挑战、安全攻防的服务支持,以及智能客服、语音识别、图像识别、智能派单等基于大数据和人工智能的应用都是AWS、Azure所没有的。不少企业为了保证自身业务的稳定会选择一家以上的供应商。在IaaS层已被AWS占据的情况下,可以攻占以大数据、AI为导向的创新型云服务,突破原本已被其他云服务供应商占据的市场。

五、总结

最后,还是希望我们中国的云计算产品可以走出国门。不仅是阿里云,更是它所承载的出海企业们,能够在国际的市场上开疆拓土。

参考资料

- https://www.marketwatch.com/investing/stock/msft/financials

- https://www.marketwatch.com/investing/stock/goog/financials

- https://www.marketwatch.com/investing/stock/baba/financials

- https://www.marketwatch.com/investing/stock/amzn/financials

- https://aws.amazon.com/

- https://azure.microsoft.com/en-us/

- https://cloud.google.com/

- https://www.alibabacloud.com/zh/customers

- https://36kr.com/p/5099884.html

本文由 @指尖墨痕 原创发布于人人都是产品经理。未经许可,禁止转载

题图来自 Unsplash ,基于 CC0 协议

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益