2022高端美妆市场趋势复盘:新人群与新品类如何两手抓?(上)

今年双十一期间,美妆个护又打下了亮眼的成绩。现在越来越多年轻人开始注重自己的形象,愿意把时间和金钱花在脸上,所以也让我们的美妆市场有了很大的机会。作者也用数据为我们复盘了美妆市场的趋势,一起来看看吧。

经济下行,“口红效应”是最常被提及的关键词之一。

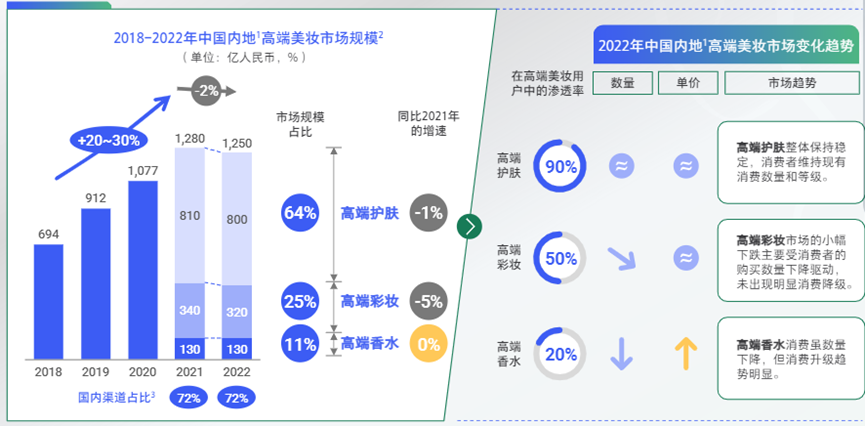

口红效应的确还在国内生效中。据BCG&TMI数据,过去几年,国内高端美妆市场一直保持20%的高增速,尽管今年出现2%微幅回调,但与受重创的其他消费赛道相比,几乎可以说是无伤大雅。

而在刚刚过去的双十一期间,星图数据显示,美妆个护GMV达到了822亿,在大促全品类中占比8%,也与2021/2020排名保持一致。

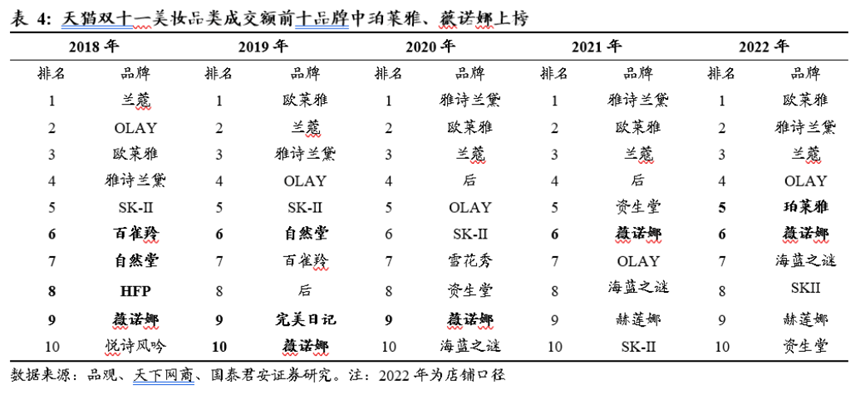

在高端美妆市场,国际品牌的地位或许在很长的一段时间内都很难被撼动。拿今年天猫双十一美妆品类成交额前十品牌看,国货品牌仅有珀莱雅、薇诺娜挤进榜单第五、第六,Euromonitor数据显示,自2019年以来,高端化妆品市场份额前三位置就被欧莱雅、雅诗兰黛、LVMH牢牢把持,2021年上述品牌市占率分别达18.4%、14.4%、8.8%。

不过,值得注意观察的变化是,今年双十一期间国际美妆品牌GMV大多增速转负,而国货美妆品牌还在保持强劲增长。

魔镜数据显示,2022双十一期间国货美妆品牌GMV达56.78亿,虽然仅有外资品牌(209.61亿)的1/3-1/4,但TOP50国货、外资品牌GMV分别同比增长49%、-2%,延续618趋势。

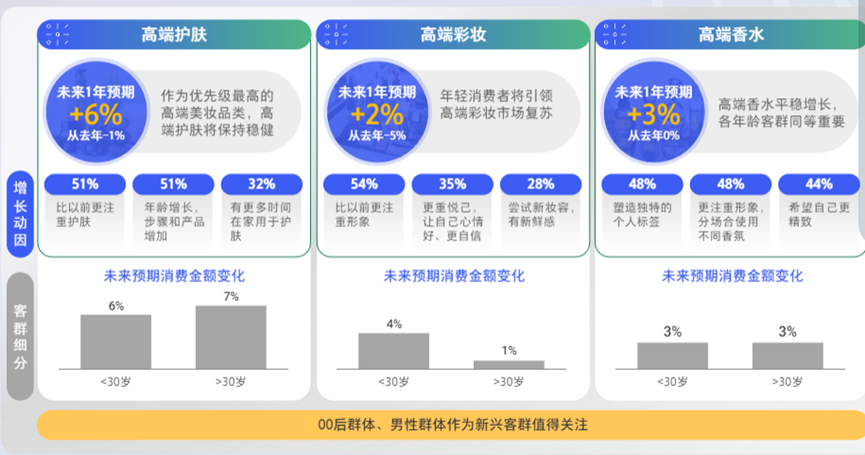

当国货品牌向高端市场不断发起冲击之时,美妆市场的消费人群/品类结构也在迅速变化中:00后开始步入职场,他们收入不高,筛选信息能力更强;经过多年市场教育,精华、面霜、防晒乳、妆前乳/化妆水等细分品类需求表现稳健,身体乳、高端香水等新潜品类正跃跃欲试争夺消费者注意。

品牌如何捕捉上述趋势,用更具创新的手段触达新的美妆消费人群?近期,由腾讯营销洞察(TMI)联手波士顿咨询公司(BCG)联合发布了《中国高端美妆市场数字化趋势洞察报告》,社区营销院摘出其中干货与读者分享。

一、高端美妆市场现状如何?

什么是高端美妆市场?多贵价的产品才能算高端?

报告给出的一个划分及参考标准是,将美妆市场分为高端护肤、高端彩妆、高端香水:

- 高端香水须超500元;

- 在高端护肤板块,(有显著修复功效类)精华/面霜/眼霜类产品定价超过500-750元,(日常打理类)化妆水/卸妆/洗面奶/面膜/防晒/身体乳定价超过200-300元;

- 在高端彩妆板块,(整脸妆容)粉底/妆前乳/打底/散粉超350元,(局部妆容)遮瑕/高光or腮红/眼影眼线睫毛膏/眉笔超200-250元,(唇部妆容)口红/唇膏超过250元。

对上述品类进行统计后发现,2022年中国高端美妆市场小幅微跌2%,主要系量减,但产品购买档次及价格并无明显波动。其中,高端护肤、高端彩妆、高端香水的用户渗透率分别达到90%、50%、20%,高端彩妆消费客群数微跌,高端香水呈现量减、价增的趋势。

呈现出上述趋势的原因在于,疫情削弱了极少数25岁以下的消费者购买力,其2022年消费金额占比17%,比去年减少4个百分点;其次是轻度消费客群在克制消费,这特指一年护肤品花费低于3000元/彩妆花费低于1500元/香水花费低于1500元的客群,在高端美妆花费上跌了9%-11%;但高端美妆的重度消费者(香水一年花费超6000元)也更爱买高端香水了。

那么,谁在构成高端美妆市场的新增量?男性、年轻、下沉市场是三个可提炼的关键词。在过去一年的新旧市场对比下,男性比例由16%提升至20%,25岁以下客群由20%提升至26%,三线及以下城市由27%迅速提升至39%。

或是形象管理意识在提高,或是受到KOL/家人朋友启发,或是收到过香水礼物……这些新客群的入门轨迹可以概括为:最初从了解高端护肤产品如洗面奶、精华、化妆水开始,逐渐切入口红、妆前乳等高端美妆领域,同时也对身体乳、防晒、香水等新兴品类有浓厚兴趣,并且也更愿意基于社交平台学习/分享/尝试新品。

对未来的高端美妆市场来说,00后、男性客群将逐渐成长为不容小觑的市场力量,新人群的崛起也将带来细分品类的机遇,尽管过去一年的购买渠道并无明显变化,但线上消费者触点也要求更为立体,要与线下体验进一步匹配。

二、逐鹿高端市场,不同细分品类如何与消费者建立新触点?

首先,消费者对不同品类有着相对不同的功能与情感诉求。

- 对于高端护肤品来说,消费者最关心的功能性因素是成分自然、安全、不过敏,当考虑情感性因素时,除了品牌要值得信赖、体验好、能悦己外,消费者很看重产品的性价比;

- 对于高端彩妆品来说,消费者也最关注成分、品牌信赖感、性价比,但是“持久度好不好”,“是否符合流行妆容趋势”,“能否表达个性”也是该品类独有的参考指标;

- 对于高端香水来说,消费者会关注留香时间,也会考虑流行趋势和表达个性的平衡,但悦己是一个相对独有的指标,“首先自己要觉得好闻、舒服”。

这样的品类特性也形成不同的市场打法,高端护肤品更强调专业性和性价比;高端彩妆的受众忠诚度低,更需要抓住市场情绪做流行和爆款,做性价比;高端香水,更强调做品牌精神的认同和情感连接,让消费者能悦己。

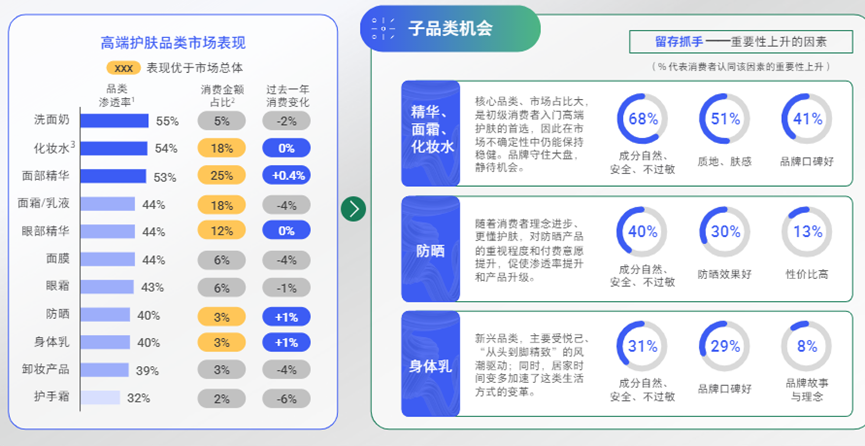

具体看细分品类,也有更具差异化的留存度抓手。

在高端护肤市场,过去一年消费金额增长最快的是三类:

- 第一类是新手入门高端护肤的首选产品,包括化妆水、面部精华、面霜/乳液、眼部精华,因为此类同时也是区隔品牌资产的核心品类,需求稳健,消费者最认同的因素是成分自然安全不过敏(68%)、质地及肤感(51%)、品牌口碑好(41%);

- 第二类是随着护肤知识增长出现的新潜品类,防晒产品。该品类也受品牌和达人教育推动市场需求不断旺盛,市场渗透率(主要是付费意愿)和产品力仍有提升空间,消费者最认同的也是成分自然安全不过敏(40%)以及防晒效果好(30%);

- 第三类是随着妆容精致化/居家关注从头到脚出现的新潜品类,身体乳。由于该类主要是受悦己、新生活方式推动的品类,更需要产品口碑好(29%)。

总体而言,由于高端护肤品功能属性突出,溢价能力较高端彩妆品明显更高,具有很多需求稳健的核心品类,更需要通过折扣/小样试用/品牌服务(如Spa预约、产品使用教学、在线肤质诊断等)等方式全方位拉近与消费者的距离。

在高端彩妆市场,过去一年销售金额增长最快的品类包括两类:

- 第一类是由新妆容方式(口罩妆/眼部妆容)带动的新品类,眼影/眼线、眉毛产品,该品类消费者最认同产品是否符合流行趋势(32%)、上新(23%)及限量(22%);

- 第二类是随着化妆知识进阶带动的品类,妆前乳/打底、散粉、遮瑕;消费者除了关心该品类的成分(34%),还会特别留意是否专业(29%)和上新(15%);

- 除此之外,口红、粉底仍然是彩妆的支柱品类(超60%),消费者最关心的是成分(35%),不晕染/不沾杯/不浮粉(21%),持久度好(18%)。

总体来说,由于消费者对高端彩妆的情感诉求更强,所以其决策更快,品牌能否借助一系列的营销组合拳,如明星广告、产品故事、产品试用、折扣力度、精美包装等,从而缩短消费者从种草到下单的消费链路,是高效转化的关键,其中明星广告的带动效果最显著。

在高端香水市场,过去一年有更多的消费者把香水用在了私人聚会/约会(73%),商务/办公(57%),花果调、馥奇香调、木香调、绿叶调、水生调是其中最主流的香型,但不同场景下香型偏好亦有所区别。

比如私人聚会时能表达特别情绪的馥奇香调、花果香调更受欢迎;在商务场景下,更中庸的木香调非常抢手;户外或居家时,除了花果香一枝独秀,其他香型差不多都可以打个平手。

香水本身是一个情绪性的商品,高端香水的市场培育更处早期。评价一款高端香水是否成功,更多是看品牌在摆出小众独特的香型、精美耐看的包装、颇有渊源的品牌故事等若干产品价值点后,能否让消费者对恋爱乃至更多的美好故事产生憧憬和心理涟漪。

三、总结:新人群、新品类如何两手抓?

过去一年,高端美妆市场增长强劲的品类呈现出以下特点:

- 消费者掌握的护肤/化妆知识更为进阶,他们对防晒/妆前乳/打底等产品展现出更强烈的需求;消费者追求的身体管理进一步细分,护肤/妆容全面精致化,对眼部/眉毛/全身皮肤都有了更明确的审美诉求;

- 伴随既有客群的进阶,“00后、男性、下沉市场”也构成了新的高端美妆消费大军,他们或由高端护肤切入高端彩妆,或在人情送礼中被新品种草……

贵价不等于高端,高端美妆市场亦然。为了填充其产品里子,让消费者感觉物有所值、物超所值,高端护肤品、高端彩妆品、高端香水也有着非常不同的策略。

高端护肤品功能属性突出,更需要通过专业性(比如成分、技术、专利)和性价比,让消费者能够低成本地体验、试用到产品;作为情绪性更强的品类,高端彩妆需要用稳定上新探索爆款,高端香水更需要讲出一个立体动人的产品及品牌故事……

不同品类,有哪些可借鉴的建立触点经验?新客群有哪些决策特征?如何针对新客群做出触达优化?如何考虑线上线下触点的协同性?如上问题社区营销院将在下篇呈现。

来源公众号:社区营销研究院(ID:Community_Marketing),洞察社区消费

本文由 人人都是产品经理合作媒体@社区营销研究院 授权发布,未经许可,禁止转载。

题图来自Unsplash,基于 CC0 协议。

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益