宏观视角:分析支付宝的增长之路

编辑导读:不知不觉,支付宝已经从单纯的支付工具变成囊括生活方方面面的工具性产品。支付宝在近几年快速发展,其增长经验值得我们研究和借鉴。本文将从增长全景图、增长要素说明、总结分析三个部分进行分享,希望对你有帮助。

随着蚂蚁金服的上市,支付宝再次站在了舞台中央。

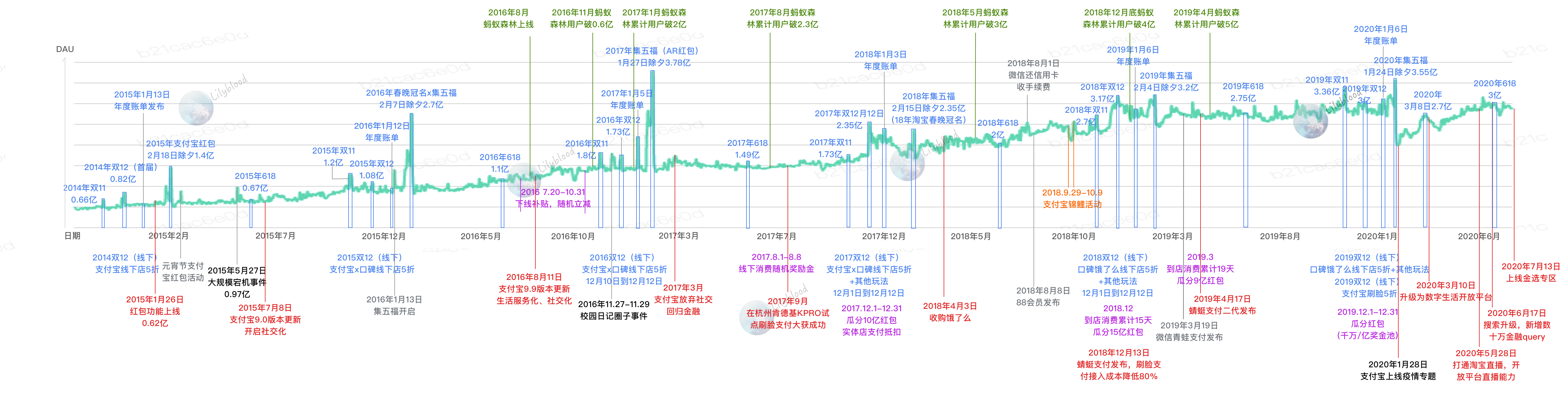

作为工具型产品,支付宝从2014年4千万DAU逐步攀升至如今的2.9亿,期间几乎一直成上升态势,其增长经验非常值得我们研究和借鉴。

本文将采用DAU趋势倒推的方式,尝试以外部视角,用较宏观的方式,推演支付宝的增长历程及主要驱动要素。受限于时间与篇幅,很多分析点到为止,如果对某个事件的深入分析感兴趣,欢迎大家私我讨论。

此外,受限于调研时长及自身认知水平,不全面不严谨之处也望大家多包涵。

文章共分为3个部分:第一部分:增长全景图,引出支付宝增长趋势全景图并简述图中各个增长要素;第二部分:增长要素说明,将上述增长要素归类并进行补充说明;第三部分:总结分析,总结从上述增长经验中得到的启示。

一、增长全景图

支付宝是怎样完成持续增长的呢?又有哪些重要的驱动因素呢?我们拉取2014年9月到2020年7月支付宝的DAU趋势,一窥其增长全貌。

增长要素概览全景图

可看出期间支付宝DAU稳步上升,最明显的几处波峰,基本都是除夕红包活动带来的;剩下的部分,作者按照自己的理解进行了事件标注。

下面按分类简单介绍一下标注出的重点事件。

1. 蓝字部分

支付宝/淘系周期性运营活动,包括618(京东首创)、双11、双12,支付宝线上年度账单、春节红包/集五福,支付宝线下双12。

2. 紫字部分

支付宝线下到店消费瓜分红包,主要目的是与微信支付抢占线下市场,从2016年持续至今,最初到店消费即发放随机金额现金红包/立减,后期改为一个月内到店消费满x天,瓜分y亿奖金池,并且有阶梯设计。

3. 橙字部分

短期运营活动,对DAU持续驱动能力较弱,仅以支付宝锦鲤活动为例。

4. 绿字部分

蚂蚁森林,个人认为对支付宝意义较大,至少体现在以下三方面:

- 作为口碑级、活动产品化的成功案例,用户规模巨大,2019年4月累计用户破5亿;

- 在一定程度上,承载着挽回支付宝口碑的重任;支付宝2015年7月开始的社交化之路,到2016月8生活圈移至首页,再到2016年底爆发的圈子事件,支付宝口碑一路下行,同年推出的公益性质的蚂蚁森林,是支付宝重塑口碑的一大抓手;

- 作为一个有温度的情感化设计,本身有较好的用户留存效果。

5. 红字部分

支付宝重要功能上线/重要转型,包括红包功能上线,社交化两次重要改版,对外宣布放弃社交重回金融,下线刷脸支付试点,蜻蜓支付发布,收购饿了么,今年3月宣布的升级为数字生活开放平台,以及今年开始的通过直播、搜索、新产品进行的理财升级。

6. 黑字部分

偶发事件,如2015年5月27日的大规模宕机事件,单日DAU飙升至0.97亿(同年618仅0.67亿),2016年底爆发的圈子事件,及今年的疫情事件。

7. 灰字部分

解释波峰波谷或与支付宝有关的其他事件。

以上就是对趋势图的简单介绍,基于趋势图,可将标注出的重点事件大致归为3类:活动运营类、产品功能类、战略布局类。

下面将按照上述三类进一步进行说明。

二、增长要素说明

1. 活动运营

阿里非常擅长大规模活动运营,值得注意的是,支付宝巧妙地通过周期性运营活动,拉长了活动对增长的效用。

1)周期性运营活动

个人认为周期性运营活动是支付宝增长的核心推动力,通过支付宝&淘系全年各个时间节点的周期性活动,持续稳步拉升DAU。

支付宝周期性活动包含,线上的口碑/品牌温度型活动-支付宝春节集五福、社交货币/传播型活动-支付宝年度账单,线下的占领市场型活动-支付宝x口碑线下双12、线下到店消费瓜分红包活动。上述活动在抢占线上、线下市场的同时持续拉动DAU增长。

背靠阿里的支付宝,同时还享有阿里系流量红利,阿里擅长大规模活动运营,淘系“造节营销”在年初、年中、年末多个节日举办定期线上活动,如双11、双12等,也对支付宝DAU拉升起到了协同作用。

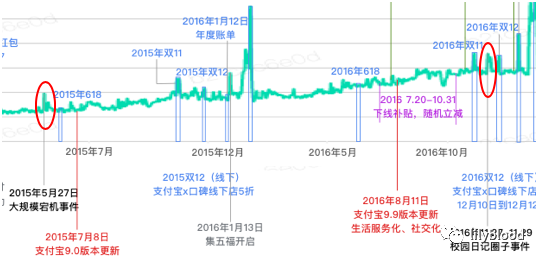

以2018年为例,图中红圈部分即重点周期性运营活动(未标注节假日电商活动,如女神节等)。

周期性运营活动

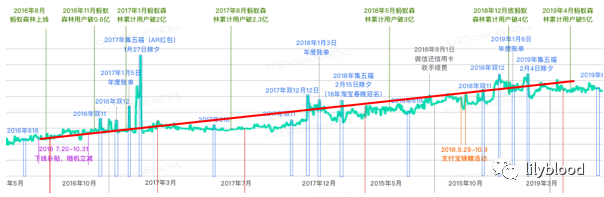

2)短期运营活动

由于短期活动对长期增长意义有限,这里仅以支付宝锦鲤活动为例做简单说明。

通过橙圈部分可看出,活动期间DAU有一定上涨,但活动后很快回落,说明单点短期活动较难持续驱动DAU增长。

活动期间DAU增长不很明显,并未完全体现活动影响力,主要因为支付宝十一期间DAU一般会呈下降趋势,且本次活动主战场在微博,主要目的为拓展海外到店消费市场。

短期运营活动

3)偶发事件

偶发事件会在短期内大幅影响DAU,如下图红圈部分, 2015年5月支付宝大规模宕机事件, 2016年11月底的圈子事件,单日DAU都获得了显著增长,但很快回落。

偶发事件1

疫情期间,支付宝DAU也有断崖式跌落,在24日除夕红包活动达到顶峰后,很快在27日跌至谷底,个人猜测与疫情专题跟进较晚相关。此前,丁香园、百度APP在1月21日上线疫情专题,微信、今日头条也在1月23日完成了跟进,但支付宝直到28日才上线,好在28日后DAU开始缓缓回升。

偶发事件2

2. 产品功能

在支付宝众多功能迭代中,挑选5个与增长相关度较高的功能进行介绍说明。

1)支付相关:红包功能(2015)

红包功能最初由微信支付团队研发,2014年上线,2015在春晚口播发放5亿红包后指数级增长,开始瓜分2014年前一家独大的支付宝的移动支付市场(见下图);这一行为引起了支付宝的警觉,于是2015年上线支付宝红包功能与之对抗,并在2016年春晚口播发放8亿红包,后续更是加入集五福玩法,将其固化为周期性活动,延续至今。

支付相关:红包功能

2)口碑功能:蚂蚁森林(2016)

蚂蚁森林自2016上线以来,与母体支付宝一路互相拉动活跃、留存,积极影响DAU持续上涨。

口碑功能:蚂蚁森林

3)线下硬件:蜻蜓支付(2018)

蜻蜓支付是支付宝的线下刷脸支付硬件产品,也是布局未来支付、新零售的重要硬件产品,微信同样跟进推出了青蛙支付。

4)理财升级:直播、搜索升级、金选专区(2020)

2020年随着疫情期间用户理财意识觉醒,支付宝再次发力理财方向,3月接入多家金融机构近百款爆款理财产品,5月打通直播能力开启理财直播,6月搜索升级增加10w+金融query,6月底7月初举办理财直播节,7月上线金选专区(专家团千里挑一的理财产品)。个人认为这是金融工具型产品通过新业务(金选专区)+新媒介(直播)增长的典型案例。

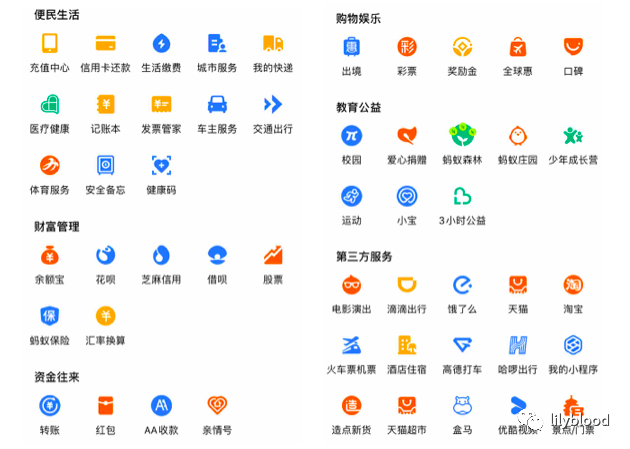

5)三场景用户&应用工具箱

如果上述功能主要是看过去,那么根据支付宝目前的应用分类,我们或许可以看到现在与未来。

2017年支付宝运营团队发现,如果用户在支付宝使用3个以上的功能,留存率将超过95%;支付宝基于此提出「三场景用户」概念,并开始丰富应用工具箱。

从目前的应用分类,可看出支付宝产品功能布局——以支付及金融理财作为核心功能;通过便民生活、购物娱乐提升用户使用频次;通过第三方服务扩大服务范围;通过教育公益加强品牌形象,提升用户使命感。

详情如下:

- 便民生活:日常高频/实用功能;让用户在需要便民服务时就能想起支付宝,稳定提升使用频次;

- 财富管理:金融理财功能;帮助用户理财生财,降低用户流失率;

- 资金往来:支付工具;满足用户金融及其衍生需求,并不断扩充使用场景,提升用户使用率;

- 购物娱乐:海外线下/全球购/本地生活;抢占高频线上/线下支付场景,提升用户使用率;

- 教育公益:口碑功能/活动;强化品牌形象,增强用户使命感,维系用户情感,提升用户留存率;

- 第三方服务:小程序生态布局;成为超级APP,尽可能满足用户交易相关的一切需要,扩大服务范围。

可以看出,通过上述功能布局,支付宝几乎覆盖了各个增长细分领域,包括扩大业务范围、提升用户使用率/使用频次、提升用户留存、降低用户流失等。

三场景用户&应用工具箱

3. 战略布局

在战略转型上,支付宝也有至少3件增长相关,值得注意的事件。

1)放弃社交回归金融

支付宝自15年7月9.0版本开始尝试社交化,在朋友模块对微信进行了几乎像素级抄袭,并为了增强社交属性,取消了手势密码功能,引发安全问题;2016年8月9.9版本更是将生活圈移到了首页,11月底以“校园日记”和“白领日记”为典型的两个圈子充斥许多大尺度照片引发热议,支付宝很快做出回应,快速下线该功能并进行自查和反思。

上述尝试暴露了工具型产品急于转型社交带来的问题:一是因产品定位及功能不同,转型需进行大量高成本的权衡取舍,稍有不慎就会损害原有产品及用户的利益;二是对于非内容型产品,增加内容模块时易忽略对内容运营及审核风险的控制,且把控力较弱。2017年3月,支付宝正式宣布放弃社交回归金融,做自己擅长的事。

2)收购饿了么,发力本地生活

2018年4月3日,支付宝收购饿了么, 同年10月12日宣布,饿了么和口碑两大业务将进行合并,并由此成立一家新公司——阿里本地生活服务公司。

饿了么作为高频的本地生活领域,是支付宝不断向上游场景扩充,抢占流量入口的有效手段。据统计,截止2020年3月,本地生活领域尚有80%未数字化的商家,支付宝发挥空间巨大,可通过线下数字化不断增强B端生态掌控力,并为数据打通、赋能其他业务、整合BC双端信用体系、现金流、供应链等环节,做好基础铺垫。

此外,为了加速口碑饿了么发展,支付宝加强了对饿了么的导流,在首页增加饿了么入口。阿里财报显示,2019年饿了么有48%的新增用户是来自于支付宝。除此之外,阿里生态也在向饿了么导流,如88会员。

3)金融+数字生活平台,搜索+小程序

2020年支付宝在金融方向通过直播理财、金选专区等方式不断向金融方向发力。

数字生活平台至少包含本地生活及小程序两大块,小程序作为载体,本地生活作为方向和手段,共同推进下线商家数据化,具有重要的战略意义。

而在搜索+小程序,典型的入口+生态布局方面,可看出年支付宝也在不断加强和培养用户端内搜索的意识和习惯,6月新增数十万金融query,8月推出搜索品牌直达,不断升级搜索服务。

三、总结分析

最后,从上述各重点事件中,我们可以得到如下启示。

1. 活动方面

- 通过在全年各关键节点设计有参与感的定期活动,让用户在特定场景想到产品,在抢占用户心智的同时,可达到持续拉高全年DAU的作用(见周期性运营活动-造节营销);

- 通过短期活动营造惊喜感,可加深品牌印象,并起到品宣作用,但对持续拉动DAU收益较小(见短期运营活动-支付宝锦鲤);

- 面对突发状况一定要及时反应,做出相应动作,否则可能造成难以挽回的损失(见疫情期间DAU断崖式下跌)。

2. 产品方面

- 创新功能可作为增长抓手,但需要结合业务的敏锐判断,和好运气,往往较难复制(见支付宝/微信红包);

- 游戏化可作为增长抓手,活动/产品设计时可多参照八角模型,激发用户不同情感,加强参与度,达到提升留存率,降低流失率的效果(见蚂蚁森林);

- 可参考「三场景用户」概念,找到自己产品的“x场景用户”,并在产品内、渠道激活引导等方面推动落地,提升留存(见支付宝应用);

- 矩阵导流方面,除通过结合场景的资源位导流外,也可尝试效仿阿里,通过联合会员进行导流(见88会员导流饿了么);

- 在新媒介出现时,应更多思考如何通过新媒介推广现有业务或延伸业务,而非盲目跟风(见理财直播vs直播带货);

- 提升DAU是达成业务/商业目标的中间手段,并非最终目的,直接促进业务增长会更加长期健康地拉动DAU增长(见线下硬件蜻蜓支付)。

3. 战略方面

- 在新的挑战出现时,仍应专注核心业务,充分发挥自身优势,不被竞对带跑(见支付宝放弃社交,回归金融);

- 工具类产品,可通过延伸核心业务场景,进一步扩大自身业务范围及优势,提升天花板(见支付宝数字生活平台、便民生活应用等);

- 可通过整合上下游,延伸产业链,实现全局增长,如支付作为下游环节,不断向上游拓展,通过受众广泛且高频的本地服务,掌握流量入口;同理作为上游环节的搜索、信息分发等业务,也可不断向下游拓展,加强变现能力,构建更完整的生态;搜索+小程序生态是强有力的入口+生态布局,目前各大厂及厂商都在布局,可考虑在发挥自身优势的情况下,尝试向竞对领域不断延伸,如发力搜索,与百度比拼分发效率,向理财、电商延伸,与阿里争夺市场;向内容垂类方向延伸,与字节一较高下;还可考虑在分发上加入社交因素。

以上就是关于支付宝增长的全部分析,目的是以较为宏观的视角,了解支付宝增长的全貌。受时间和篇幅限制,很多分析点到为止,如果对某个事件的深入分析感兴趣,欢迎大家私我讨论。感谢大家的时间。

作者:周张佳雯,互联网从业者,拥有产品设计/产品运营/增长等相关领域经验。微信号:lilyblood

本文由@lilyblood 原创发布于人人都是产品经理,未经许可,禁止转载

题图来自 支付宝官网,基于 CC0 协议

起点课堂会员权益

起点课堂会员权益

好像是百度的增长同学 ?

图很赞!不过本文只注重了『功能』,对功能背后的『人群』有所忽略。

支付宝的增长其实在不断突破瓶颈,从支付工具到数字化平台的转变,更多的是对用户群体服务价值的转变,以现在的体量,接下来的增长就看如何带动生态了。

想引用你的资料不知道可不可以

很快在27日跌至谷底,个人猜测与疫情专题跟进较晚相关——–我认为是疫情突发的恐惧心理,加上年货充足,导致线下支付需求下降导致的DAU下跌

问一下,增长数据的图,数据源是从哪里获得呢?

自己做的哈

数据源是qm

亲, 具体是qm的哪个模块拿到的数据? 求分享地址。 想知道从20年到23年数据

分析到位