完美日记&花西子:美妆黑马的增长密码

编辑导读:花西子和完美日记作为国货美妆界的两匹黑马,在短短2~3年间,突破了美妆品牌年销售额10亿的增长天花板。这两个品牌高速增长的背后,它的底层逻辑是什么?本文作者将对此进行分析,希望对你有帮助。

国货美妆的两大黑马——完美日记与花西子,跑出了惊人的增长速度。在短短2-3年,完美日记与花西子就突破了美妆品牌年销售额10亿的增长天花板。

在这两匹黑马出现之前,资本圈对于中国彩妆品牌的年销售额阈值一直是在10亿左右,也就是玛丽黛佳的规模。玛丽黛佳从创始到10亿规模,花了约10年时间。

然而,完美日记从 2017 到 2019 年,短短 2 年就超过 30 亿的年销售额。2017年成立的花西子,2019年天猫年销售额就达到近20亿,今年花西子的年销售额预计接近30亿。

短短2-3年达到30亿,完美日记与花西子为何能将销售额增长的时间周期大大缩短?又为何能突破美妆行业年销售10亿的增长天花板?今天,我们来详细解读~

01 高速增长的底层逻辑

与传统品牌不同,国内新兴的美妆品牌诞生于「唯快不破」的互联网扩张时代。不管是产品的研发流程,还是电商流量的生命周期,抑或消费者的购买决策过程,都趋向于越来越短暂。

1. 产品的研发流程

近十年,创业的游戏规则在改变。互联网「闪电式扩张」的模式风火来袭,最典型的有打车之战、外卖之战、共享单车之战。

所谓闪电式扩张(Blitzscaling),是指在面临不确定性的情况下,为了追求快速增长,优先考虑的是速度而不是效能。

完美日记在新品研发与销售上的速度,让人瞠目结舌。相比国际品牌平均7-18个月的新品开发流程,完美日记研发产品少于6个月。在国家药监局官网上可以看到,完美日记在2018年-2019年期间备案的SKU数超过1500个,相当于卡姿兰的2倍。完美日记在口红、眼影两大品类上疯狂出新,并以百元低价的模式迅速占领市场。

相对来说,花西子没有这么激进。花西子选择all in散粉这个细分类目。2019年8月-2020年8月,花西子44%的销售额都来自于爆款空气散粉。

原本散粉类目大多聚集在150元以下,而Givenchy、Nars和Makeupforever则高于300元,花西子填补了150-300元之间的价格空白带,把散粉这一小众品类扩展成大众品类。

运用互联网产品的迭代思维,花西子在一款产品做到60%-70% 的程度时,便将样品免费寄送给体验官,根据用户反馈不断迭代自己的产品。

2. 电商流量的生命周期

完美日记准确把握了小红书的流量红利。它在小红书上的投放量远远超过其他品牌。

目前,完美日记的小红书官方账号拥有194万粉丝,而国际大牌欧莱雅仅拥有29万粉丝,雅诗兰黛拥有21万粉丝,资生堂拥有13万粉丝。

而花西子则搭乘上淘宝直播带货的快车。花西子深度绑定李佳琦,借助李佳琦直播间完成流量积累。2020年9月,李佳琦为花西子带货2834万,而花西子当月天猫销售GMV预估1.91亿。也就是说,李佳琦一人就给花西子带来了15%的销售额。而在10月份,双十一的预售节点,李佳琦为花西子带货预估1.26亿,而花西子当月天猫销售GMV预估1.95亿,李佳琦带货销售额占比高达64.6%。

抖音、快手、小红书、淘宝直播……各大互联网平台在流量风口轮番竞逐。在有限的流量生命周期里,重押资源脱颖而出,成为年轻消费品牌们快速成长的不二法宝。

3. 消费者的购买决策过程

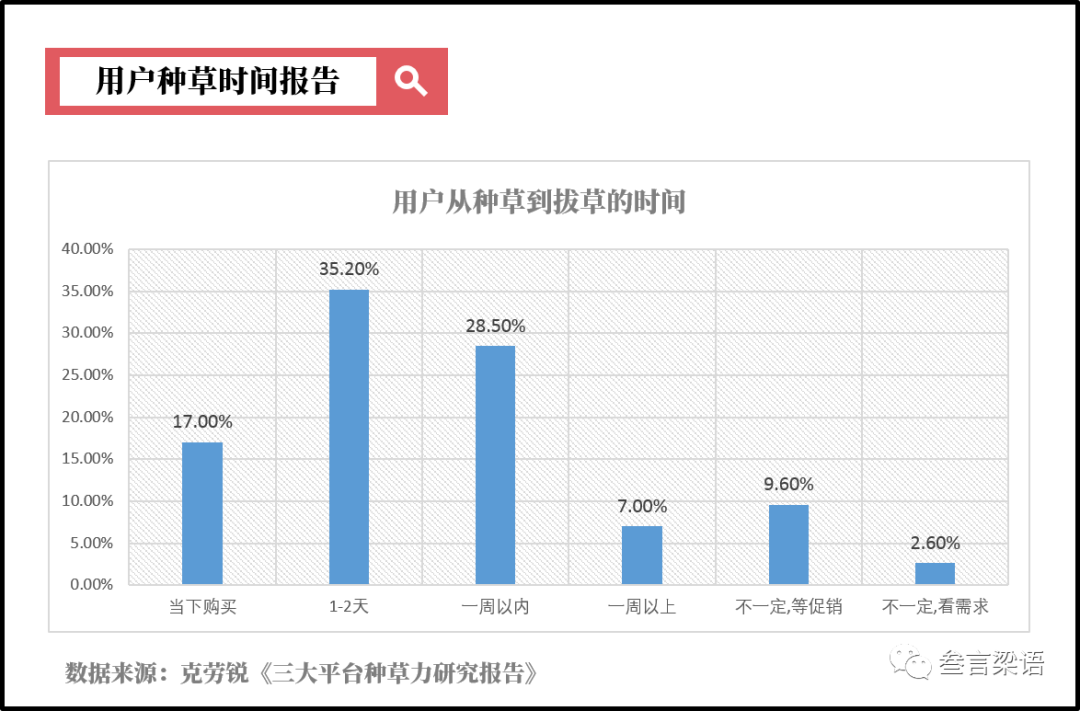

社交电商的来袭,让用户从种草到拔草的时间周期大大缩短,销售转化率得以提升。

根据克劳锐的调研,67.8%的用户认为种草内容对选择商品并最终产生购买行为有很大的影响,74%的用户曾经购买过被种草的商品,80.7%的用户在被种草后会在一周内完成购买。

KOL通过试用产品,完成对产品品质的把控。消费者基于对KOL的信任,开始种草没那么了解的品牌,并且得益于网购的便利,快速拔草。消费者购物周期缩短化,让完美日记与花西子快速提升销售额成为可能。

02 突破阈值的通行密码

接下来,我们来探讨,完美日记与花西子为何能突破美妆行业「年销售10亿」的增长阈值?这离不开国内彩妆市场的爆发。

完美日记与花西子的诞生时间,与国内彩妆市场的增速拐点出奇地吻合。

2017年起,国内增速明显拐点向上,达到12.3%。2018年美妆整体增速达到14.9%,维持高增态势,其中护肤品、彩妆增速分别为15.2%、26.5%。(来源于欧睿国际数据)

与此同时,国内2018年人均消费额同比增长17%至28美元/人,首次超越全球平均水平(27美元/人)。但较欧美日韩仍有较大差距,仅为日本(193美元/人)的1/7,其中护肤品仅为日本的1/6,彩妆仅为日本的1/10。如此看来,国内化妆品市场仍有很大的提升空间。

消费群体的边界逐渐扩宽,Z世代成为彩妆市场的主力人群,为完美日记和花西子等新消费品牌,带来发展机会。Z世代人口总量占比小,但互联网粘性强,电商消费贡献大。

普华永道的数据显示,96后的网络新生代占据中国人口的25%,却贡献了整体消费增长的60%。阿里数据也显示,96后人群贡献了天猫和淘宝快消品最快的人均消费增长,从2016年到2018年每年人均消费增长达30%。

他们对主打「高性价比」的国产美妆有更高的接受度;他们更愿意接受KOL的种草;他们对产品颜值与色彩有更高的敏锐度,为完美日记与花西子们,撕开了一道突破口。

03 写在最后

短短2-3年突破30亿年销售额,完美日记与花西子搭上了国内彩妆市场高速前进的快车。在互联网「唯快不破」的基因下,它们把握住电商渠道的流量红利,通过新品迭代、小红书种草、淘宝直播带货等方式,快速占领市场份额。同时,消费者从种草到拔草的消费决策周期大幅缩短,让「销售链路加快」成为可能。

不管是在增长速度上,还是在销售额阈值上,完美日记与花西子在国内美妆的赛道上,都跑得更快、更远。然而,与国际大牌的同台竞技,还要有经得起时间考验的品牌力,与逐步走向海外的影响力。当红利殆尽,仍能独占鳌头,才是最好的成年礼。

#专栏作家#

Vinky,微信公众号:叁言梁语,人人都是产品经理专栏作家。省广资深策划经理,关注互联网营销领域。

本文原创发布于人人都是产品经理。未经许可,禁止转载

题图来自Unsplash,基于CC0协议。

起点课堂会员权益

起点课堂会员权益

腾讯医典

1. 选择了合适的市场——彩妆,市场规模边界广,但已开发的规模小,可作为长期赛道;

2. 选择了合适的受众人群——150~300元的售价,定位经济能力一般的年轻人,而这部分人也是互联网的重度使用用户;

3. 选择了合适的传播渠道——小红书,该渠道的用户年轻女性为主,恰好属性与产品的主打人群重叠;KOL种草也是年轻女性最喜欢/能接受的营销方式。

所以一篇文章我们想要看懂,得自己提炼重点。

感觉啥也没说呀