客户成功实战笔记(8):指标不对,全是白费!

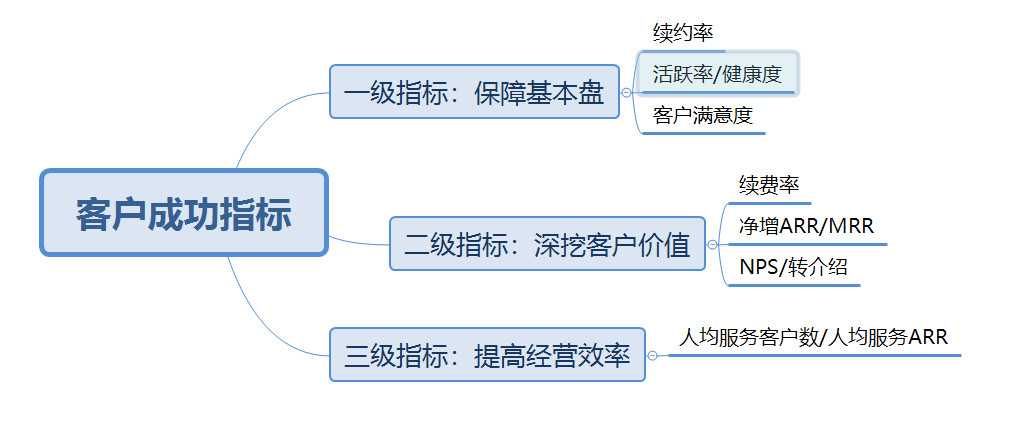

编辑导语:如何衡量客户成功?相应的指标也许可以成为一个衡量依据。而在客户成功指标中,包括基本盘中的续约率、活跃率、客户价值、经营效率等。本篇文章里,作者总结了客户成功应当关注的指标,让我们一起来看一下。

指标是仪表盘,显示速度和方向。

客户成功需要有自己的仪表盘,把握方向,加快速度,真正实现客户成功。

大家好,今天主要跟大家分享一下老司机在实战中主要关注的客户成功指标,主要内容如下:

一、一级指标,保障基本盘

客户成功最基本的目标,是通过持续性地交付产品及服务价值,帮助客户实现产品内的成功,最终实现客户的留存,保障续约率。

而且从财务的角度来时候,只有稳住续约率,减少客户的流失,才能真正算是一门SAAS的生意,否则跟传统软件没区别。

因此,这个是客户成功的基本盘,需要保障,涉及到的指标有续约率、活跃率/健康度、及客户满意度。

1. 续约率

续约率是一个结果指标,一般是指一定时间范围内(月/季度/年)到期应续的客户数中实际续约的百分比。

不同的公司统计口径会不一样,一般来说分母是相对固定的,分子的统计就千变万化了。

不少公司会把流失3个月的客户产生的逾期续约算入分子里,超过3个月的就流入销售公海,如果产生签约,算新签客户。

甚至部分公司为了数据好看,会把增购的客户数也算到分子里,分母却不计算,这里文章很多,就不细说了。

续约率的计算其实很简单,但是分析却不是那么容易,建议从以下几个方面去做续约率的分析。

1)不同签约渠道/人员的续约率

不同渠道/人员签约的客户质量可能会有差距,直销签约的和代理商签约的,在客户质量上是否有不同,市场合作渠道签约的和自主开发的客户质量有何不同。

可以根据这些数据去倒逼前端调整销售渠道搭建、市场投放策略。

2)不同品类客户的续约率

不同细分品类的客户续约率有无较大差距,较低的品类是什么原因,是产品不满足,还是运营没有针对性,有没有可能给到对应的行业解决方案。

3)不同规模/地区客户的续约率

KA客户和SMB客户的续约率有无较大差距,后续要提升大盘续约率,侧重点是在哪里,像有赞和微盟目前基本都在执行大客户策略。

2. 活跃率/健康度

活跃率/健康度是一个过程指标,一般是指客户(含不同层级人员)使用产品内各个功能板块的活跃百分比。

由于不同SAAS产品提供的产品价值不一样,衡量客户是否活跃/健康的标准自然也不一样,所以这个统计方式就真的是“千人前面”了。

这里建议大家从各自产品价值出发,尽可能结合用户实际的业务流程,用文字描述的描述出产品的核心价值,然后再想办法量化出活跃指标。

指标明确后,如何系统性地去分析活跃率/健康度,建议考虑以下角度。

1)不同签约渠道、不同品类、不同规模、地区、签约人员的活跃率分析

2)不同签约时间的活跃率

通过对不同签约时间的客户进行同期群分析,可以对比分析出不同签约时间客户的质量,精准定位到问题客群;

3)不同客户阶段的活跃率

客户所处不同阶段,客户的活跃率也不一样,开户期、启动期、成长期等不同生命周期的活跃会有不同变化。

4)不同客户角色的活跃率

老板(一般超管或主账号)、系统负责人(管理员)、员工、C端用户等不同用户的登陆访问、使用数据分别是怎么样的,系统账号整体的使用比例是怎么样的,针对不同的角色有没有设计不同的运营及服务方案。

二、二级指标,深挖客户价值

稳住基本盘后,如何做大、做深客户价值,就尤为关键,尤其是垂直行业SaaS,行业客户总体的体量相对有限,如何在一个客户身上挖掘更多的价值,实现真正意义上的客户负流失。

1. 续费率

续费率,和续约率不同,是一个金额指标,一般指的是一定时间范围内(月/季度/年)到期应续金额(一般指上次合同金额或者ARR)中实际续费的金额百分比。

续约率原则上是不会大于100%的,但续费率可以通过引导客户续费更高的版本、更多的账号、更长的合同时间,或者通过产品价格上调的方式来增加续费金额,是可以做到大于百分百的。

续费率是一个金额意义上的留存指标,对于公司整体现金流的增长具有非常重要的意义,但是实际工作中如何和续约率去做平衡,不是那么容易的。

既要、还要、又要,这种精神很好,但是总得有优先级,一样重要就没有主次、没有重点,没有抓到主要矛盾。

我的建议是,要根据公司产品的实际情况来做平衡,如果续约率较低且分析后有较大的提升空间,那么主要抓产品的续约率,保障客户基本盘。

如果续约率比较稳定且没有太多提升的空间,那么可以主抓续费率,改善公司财务结构,提升金额贡献。

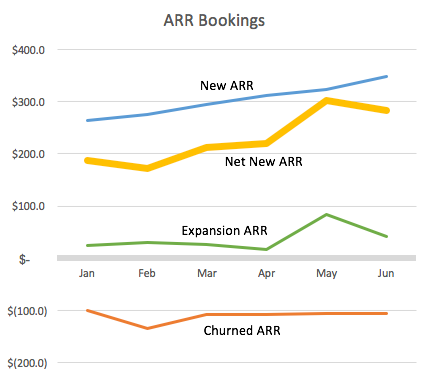

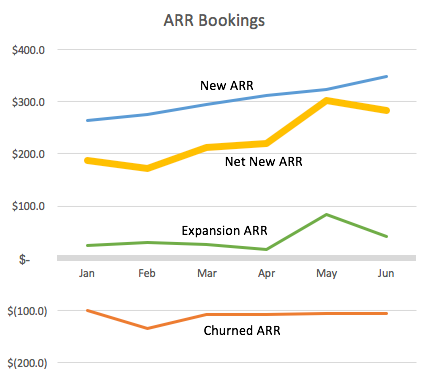

2. 净增ARR/MRR

净增ARR/MRR是真正实现营收上是否正增长的一个关键指标,ARR/MRR一般指年度/月度经常性收入,一般是合同价格/合作时间(年/月),是反馈真实确认收入的一个指标。

净增ARR=新增+扩展-流失。

如果扩展ARR>流失ARR,能够做到营收上的负流失。

这里的扩展一般是客户增购新的产品账号、增值服务等带来的收入,不少SaaS公司会忽略或不重视这部分带来的价值,觉得苍蝇太小,不值得。

如果这样想,你就严重低估了增值服务的价值,我举一个C端的例子,大家可能更好理解。

比如一个顾客在一家沙发专卖店购买了一套沙发,单价是8000元,那么他大概率是新房在装修采购家具,这个时候如果你能够挖掘到他采购其他硬装家具的需求,提供整套的家具,那么这个客户的客单价有可能能变成80000元。

再进一步,如果这个客户还没有设计软装,那么如果你能提供物美价廉的设计和实施方案,这个客户的客单价有可能能变成400000元。

再进一步,如果这个客户想要装修,但是没有足够的预算,如果你能提供对应的金融服务,那么你可以再挣到一笔佣金费用。

同样,如果你是提供工具的SaaS产品,那能否根据客户的需求,提供其他的增值服务,打通上下游,提供供应链、物流、金融、保险、咨询以及其他SaaS产品服务。

3. NPS/转介绍

NPS(净推荐值)或转介绍,是一个衡量客户满意度及二次获客效益的指标,NPS的计算方式有很多种,这里不做详细阐述。

现在也有不少SaaS公司会让csm背转介绍的指标,这是一个比较高效且性价比非常高的获客渠道。

我的建议是,首先要设立一个相对公开透明的转介绍奖励机制,如通过双边奖励引导客户介绍客户,双方都能得到对应且明确的奖励。

其次要无时无刻做转介绍,产品页面、客户案例、培训交付、服务回访等等环节,将转介绍融入到业务流程和服务细节当中去。

三、三级指标,提高经营效率

人均服务客户数/ARR,人均服务客户数/ARR是一个能够直观反映客户成功及服务团队人效的指标。

国外的SaaS企业,一个csm一般能够做到200w刀的,国内的SaaS企业这个数字一般在200w-500wRMB,差距还是非常大的。

核心的原因还是国内的产品易用性普遍比较差,需要投入大量的服务资源才能够帮助客户启用。

另一方面也跟整个市场的客户教育和使用习惯有关,传统的IT线下服务方式相对比较重,人工服务占比较多,所以即使转移到SaaS,由于客户及市场竞争的情况,整体的服务成本依然很高。

关于这点,我的建议有两个。

1)加强产出,从“成本中心”转变为“利润中心”

客户成功团队需要肩负起营收及利润的担子,需要搞钱,只有产出足够了,成本也只是投入回报率的问题。

2)提升效率,通过产品化的方式提供更多的服务

一方面要不断提升产品的易用性,简化产品操作路径,优化操作界面,提供尽可能完善、高质量的帮助文档、AI客服、自助服务,这个是根本。

你看现在很多超市和便利店都设置了自助结算机,用户不需要排队就可以轻松完成结账服务,客户体验变好了,服务方人工成本也下降了,这个就是典型的服务产品化。

另一方面要做长期的客户教育,引导客户习惯去使用自助服务,要有足够的耐心和决心,这一定是一个长期的过程,否则半途而废,得不偿失。

以上,就是本次文章的主要内容,内容比较细,建议大家收藏慢慢看。

指标的统计只是一方面,在和同行的交流中,我发现如何去计算反而不是最难的,难的主要有两类问题:

- 如何快速、灵活地获取到自己想要的数据,能够随时随地做数据统计和分析;

- 拿到数据后,通过何种数据分析方法,如何分析出数据结论。

这个我后面会单独写一篇文章,分享一下我自己在数仓搭建、数据清洗、BI体系搭建以及数据分析常用方法的经验,包括和产研的合作之道,敬请期待!

本文由 @SAAS老司机 原创发布于人人都是产品经理。未经许可,禁止转载

题图来自Unsplash,基于CC0协议。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益