基金运营灵魂拷问,核心价值究竟是什么?

编辑导语:用户为何需要基金互联网运营?基金互联网运营应该怎么做,才能将价值有效传递给用户?基金互联网运营,又该如何发挥自己的独特属性,推动运营活动转化呢?本篇文章里,作者结合自身经验,对基金互联网运营的核心价值问题做了阐述,不妨一看。

曾因为”买药送鸡蛋“这样的营销而疑惑,身体无恙会为了鸡蛋而买药?买药的这样需求能够通过激励被刺激出来?

前不久又和一消费金融的小伙伴讨论到类似的话题,信贷本身的一种被动需求,用户大概率不会在没事儿的时候去借钱,这区别于如电子商务所对应的衣食住行需求,是可以被刺激和强化出来的。

业务的核心竞争力是产品的利率、通过率等,在市场推广在用户最需要的时候,解其所需,解其所忧。而运营端的策略,最终仍然受到风控规则的影响。

这是借钱,那么赚钱呢?

“赚钱蔡经理,亏钱就菜狗”,这是近期很多机构的同学和基金投资人都听说过的一句话。基金投资赚钱了欢欢喜喜,要是亏了甚至就某一天某几天下跌,那骂声、质疑声就可能充斥整个讨论区还有直播间。

再来到基金产品背后的基金公司看看,业绩好的时候好像啥也不干,就蹭蹭蹭申购量净流入,业绩不好的时候好像干啥销量都不太见起色,且伴随着不断的净赎回,这都是基金互联网运营太常见的现象和问题了。

本文想着重聊聊以下几个问题:

一、基民投资就看业绩,那么运营的价值何在?

基民投资主要看业绩,这关乎每个投资人的钱袋子,当然要看。

某种程度来说,投资就是看业绩,赚了欢欢喜喜,亏了就骂人卖出。

换句话说,关于基金投资这事儿,用户会为了投资回报以外的东西付费么?这可能是个巨大的问号,又可能不足以成为一个问号。

从用户行为来看,对基金产品投资选择来看几乎是没有太多忠诚度可言的,甚至不如小区楼下只要味道还可以但服务很热情的黄焖鸡米饭店。

用户愿意在第一需求吃好吃饱饭基础上为热情的服务给出频次和忠诚度上的溢价。

而基金投资在监管和市场环境背景下,基金公司是显然给不了、且也不允许给用户确定预期的,在支付宝和天天基金的活跃用户他们所获得确定价值和预期是,能够在平台简单顺利完成基金交易,以及其他很多基金投资相关的辅助功能,而非基金投资收益本身。

可是,基金投资看业绩,那基金公司的互联网运营的价值何在呢?

笔者看来,运营的核心价值是价值的挖掘与传递!于基金运营就是公司和基金经理的投研价值的挖掘并组织资源传递给用户,这个过程循环往复迭代升级又坚持不懈,运营的价值也在不断升华!

能帮助用户赚钱是王道,但显然帮助用户基金投资赚钱这事儿是不仅仅和业绩有关的。

那么业绩以外的影响用户基金投资赚钱的因素,或者说这些因素背后底层的种种问题与矛盾,很大程度上这就是基金公司互联网运营要帮助用户解决和克服的,也是其价值所在。如:

- 基金赚钱和基民不赚钱之间的矛盾;

- 基民期望持续稳定赚钱和现实满足不了之间的矛盾;

- 贪多贪快的人性欲望与逆人性的理性投资投资者教育之间矛盾;

- …

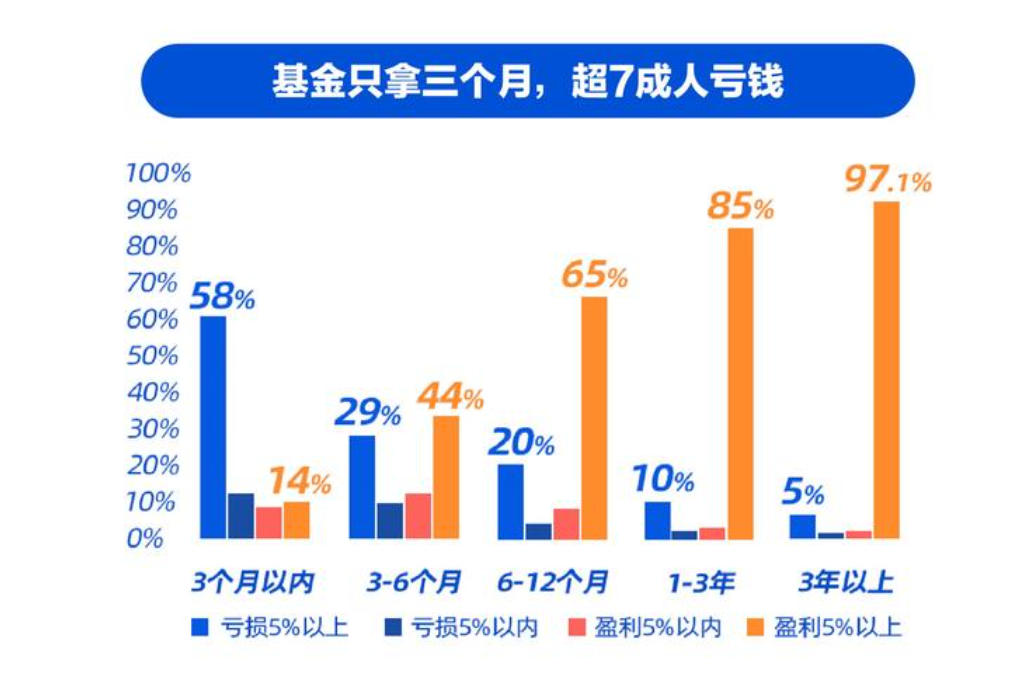

而这些矛盾和人性在2021年初支付宝公布的一份基民报告中可见一斑,从支付宝统计的用户盈亏情况来看,有62.9%的投资者都亏损超过5%。

而把这部分亏损达到5%以上的投资者拿出来,研究他们所具备的行为特征,发现:有定投放弃这一行为特征的占18.8%;有追涨杀跌这一行为特征的占13.9%;有频繁买卖这一行为特征的占8.3%;有持仓时间短这一行为特征的占4.3%。

(2021.3支付宝理财平台《一季度基民报告》)

下面从用户、基金公司、二者之间过程关系三个方面分开聊聊:

1)从用户端来看,用户看见打榜基金就蹭蹭蹭买入,看见基金绿了就去讨论区骂街,这太正常的现象了。但这并不妨碍甚至更需要基金运营发挥自己的价值。

心理学方面,有一个叫做“哀伤五阶段论”,否认-愤怒-讨价还价-沮丧抑郁-接受。

从这个角度来说,运营改不变了某时点的用户账户绿得发光绿得和绿码似的现实,但可以加快用户更好地认清理解和接受,并且降低焦虑更好地出发,而不是在情绪极端做出不当决策!

反之市场疯狂的时候,引导保持理性投资理性看待市场等等运营过程,这些是基金互联网运营的核心价值!

2)从基金公司端来看,基金公司投研价值落地在纸面表层可能是很多金融术语和金融工程,绝大部分用户难以了解自己所买的基金背后是如何运作的、基金经理是怎么看待市场和交易。用户看到在账户净值更新和带去回报的背后,是公司一整套的运转体系、公司文化和氛围、基金经理投资理念和产品策略、基金经理的个人风格和之操守、基金投资风险控制度等等成百上千个要素结合而成。

这些就是最终结果出现前的过程,这份过程就是上述所提到的“投研价值”就是基金公司“受人之托代客理财”的初衷,这是基金运营需要挖掘和传递的,这些是基金互联网运营的核心价值!

3)再从而基金与用户之间的价值挖掘和传递过程来看。

基金运营所做的很多工作特别是投教和安抚方面的工作,如投教、点评、直播、解读、问答、专题页面、课程等等,即便存在那些工作全行业来看是必要的、是需要的,但对个体公司性价比不高的情况,甚至说当全行业都在做的时候原本的服务也就渐渐变成了义务的情况,诸多基金运营也还是在坚持产出,在坚持这份近乎逆人性的价值挖掘与传递!

用户自然是主要关心的基金投资结果,但在不确定性的投资结果背景下,只有过程价值和逻辑价值的挖掘传递,才可能推动结果价值的可预期、可复制、可解释,这些是基金互联网运营的核心价值!

二、基金运营的尽头,是流量效率?还是资管服务?

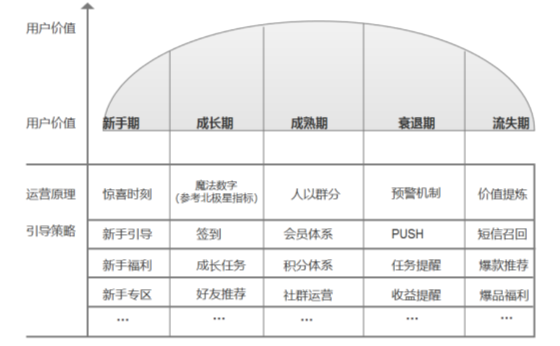

不同的基金公司在不同的阶段,不能一概照搬一些常用的标准的传统互联网的玩法模型。以AARRR为例:

- 获取Acquisition

- 激活Activiation

- 留存Retentio

- 转化Revenue

- 推荐Referral

就基金互联网运营来说,大部分的精力主要在代销平台如蚂蚁天天了,所以这里的应用激活和推荐(通常表现为邀请好友即MGM)这项工作基本就没有了或者是很弱项了。更多工作围绕着用户的获取、留存活跃和转化方面了,当然考核终极指标基本也还是围绕着基金规模和业务收入来算。

接着说,在用户获取阶段,首先是要以用户完成一笔有效购买来论定的。

在基金互联网运营工作中,合规前提下通过各种内容活动来获取一定的新客这是可以理解和期待的,并且渠道也不再局限于推文、banner跳转等等,直播和社群也在继续丰富流量空间。

但进一步来看用户的留存,几乎就要看新客索体验基金产品的业绩表现了,这很大程度上决定着留存,决定着有效的留存即复购。

再进一步把基金投资用户运营这事儿放到在各互联网平台特别常见的会员体系运营里来看(合规前提下,不涉及区别对待的),就是即便合规情况下,也很难把基金投资与常用会员体系、积分体系来做衔接,是业务场景走不通,是对用户需求的解决跑错了门路。

结合上述内容,用户的恒定体验和获得感不是来自于投资收益,而是在蚂蚁天天可以顺利完成交易下单和基金内容查阅等方面的体验,所以进一步说这样的留存转化乃至是很高的活跃度,是机构基金电商运营层面的,更是平台运营角度的高活跃和留存。

就单独个体基金公司的电商运营更看中的转化,反倒是基金产品业绩好时候躺着资金净流入,业绩普通甚至不好的时候运营的无力感几乎会充斥全身,那甚至不是大量的赎回,而是各种运营行动点砸不出水花的赶脚。

在流量红利日渐不富裕的的环境下,这里就延伸出基金电商运营两种不同侧重的运营打法:

1)快打法

即更多侧重流量运营的打法,也就是说更多地获取有效流量、更多地促进产品宣传与曝光,弱化一些促活跃留存的投入,结果更多落地在每UV贡献金额这样的快速流量变现的指标上来,更加讲究流量利用效率的最大化。

不得不说,在日益竞争的资管市场,可能部分公司在部分阶段是相对适合这样的打法的,追求规模的快速增长。

2)慢打法

这里的慢打法,是对结果的预期周期,不是过程和节奏的慢。对比上述流量应用层面,更多考虑是对有效流量的留存运营,更多是每个UV背后的真实用户的互动与服务。

运营很多时候确实是偏扣细节、扣层次、扣节奏的活儿,进而传递自己投研优势和价值预期引导购买转化,进而在用户转化之前置了后续获得相应服务和互动的预期,进而把平时慢打法所练就的扎实基本功持续落地下来。

某种程度来说,慢也是快吧!此时,电商运营不以单纯的规模和收入增长为目标,而更关注中长期的用户满意和体验,然而从当下大部分大部分公司的KPI来说,实现不易。

打法没有好坏,只有合适与否!

三、运营套路相通,那么基金运营的特性在哪儿?

如果说基金公司最关心的资产管理规模的净增长=新增申购量-老用户赎回量,那么回到每一分钱背后的真真切切用户,就是新增持仓用户=新用户流入-老用户流失。

这和大家小时候经常做到“蓄水池”数学题也很像,一边流入一边流出,流入效能大于流出,最后问水池的蓄水情况。真是小学不知水池香,现在基金公司还在围绕这个玩法路数日夜拼(nei)搏(juan)中。

就互联网运营而言,用户留存几乎是个一直挂在嘴边的也是最常关注的指标之一。而且打开各位手机的应用市场,长期排名靠前的几乎无一例外的保持着相当高的单位时间留存率。即便是有极个别应用在短时间内迅速蹿红打榜,高度活跃率的糟糕留存也还是会把产品硬生生从榜单上拉下来,玩过偷菜的小伙伴们也不少,玩过脸萌的小伙伴们可能更多些,都有体会。

知名贝恩公司调查数据显示:在商业社会的5%用户留存意味着30%的利润增长,而把产品卖给老客户的概率是卖给新客户的3倍。

那么,作为每家基金公司互联网部门必配岗位基金互联网运营,在工作中似乎也绕不开的用户留存价值几何呢?又是到底怎么做呢?

先定义留存,大部分互联网App对留存的定义会比较简单直接,目标用户在单位时间里再度访问App的行为即视为留存,单位时间一般看次日、7日、30日、60日等。

不同平台环境特别是不同业务属性,留存指标的数据结果和对应可能产生的商业价值可能也是大相径庭的。但当公募基金的互联网运营引入留存指标来观察和运营的时候,就切忌被眼前的漂亮的留存指标蒙住你漂亮的双眼。

从这里,咱们分三个维度再来盘一盘基金互联网运营与其他运营的不同:

1)区别于其他多数行业运营,提供给用户的回报和服务价值是相对不稳定的。

从大家比较常用的社交、购物、音乐、长短视频、知识分享等等各类App,总体来说,用户的留存用户的注意力和时间投入,都最终可以获得一个或者一种产品价值,与别人取得联系、花钱买到对应的东西、听到一首歌、看到一个视频、获得所关注的知识。

而公募基金作为资管机构的初心“受人之托,代客理财“,恐怕距离用户对投资收益的渴望还有些距离。

也就是说,一款投资应用并不能持续有效地满足用户投资赚钱这一核心需求,而其他大多数行业App不仅产品价值可以相对稳定有效地提供,而且用户留存与产品价值之间更多是相互成就的。

对应举个极端例子,如果基金产品业绩不行,而财富号或自家直销app留存度有多漂亮,那么转化到购买、到促进规模增长的数据就可能有多尴尬。

对于投资理财类的平台,这里对应过去P2P及一些相对应的固定收益产品是另当别论的,就是因为用户在预期资金投入的时候,就知道经历多长时间可以获得多少回报。

2)区别于其他多数行业运营,基金业务更需要更关键的留存行为定位。

继续接着上面的一个问题点来说,基金产品业绩不理想,为什么还可以做到高留存率呢?!

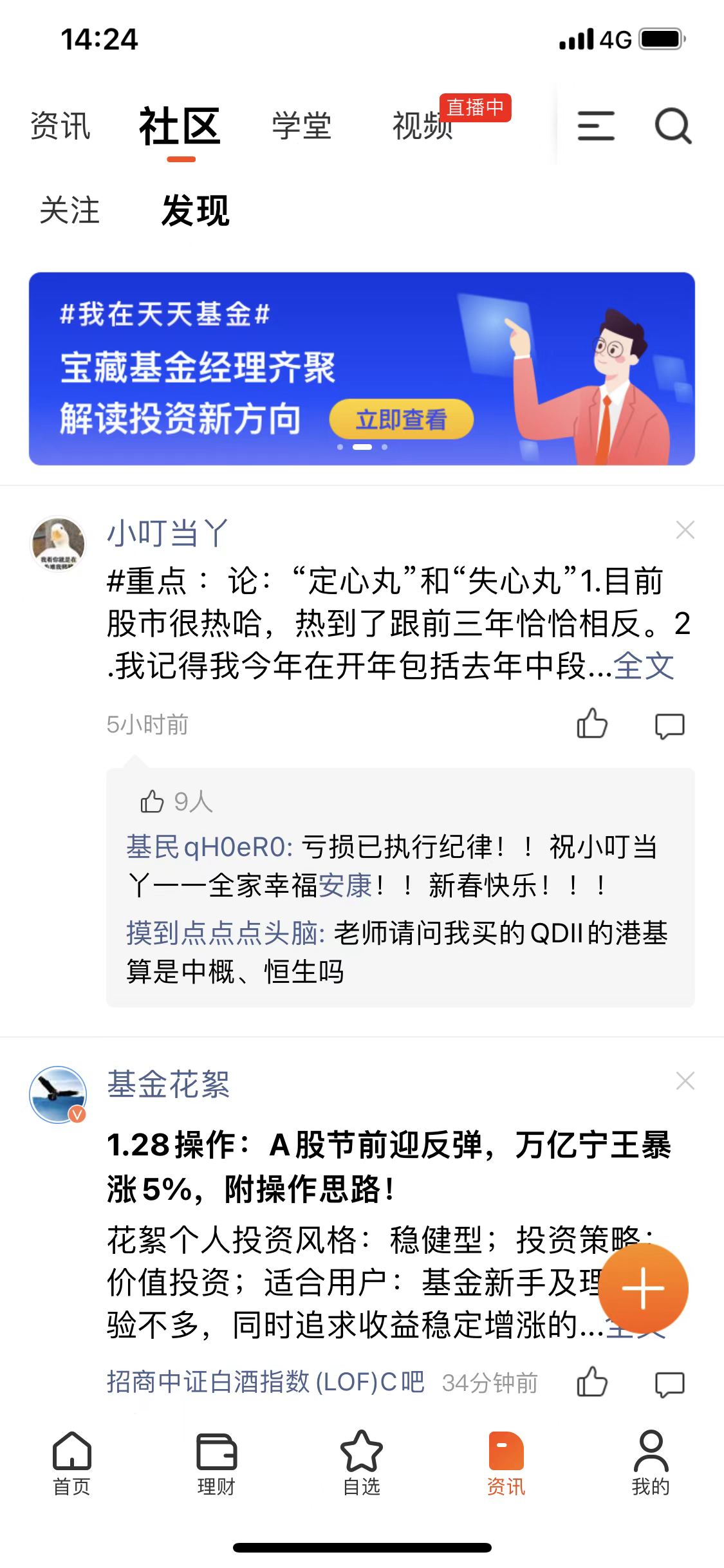

以各大基金公司主要流量阵地即在蚂蚁天天等相对重运营的平台来说,本身即以小程序/SDK为载体,除了基金产品外,还更多呈现投资者教育内容、积分商城、体验金、各类投资相关小游戏、各类福利活动等,这是完全可以在基金业绩之外促进用户活跃度和留存度提升的。就互联网运营来说,基金业绩不可控,但有质量的高留存是相对可控的。

进一步来看,需要注意的是,这里的留存到底是什么样的留存?用户在这些模块的留存度提升,对用户首购复购的帮助有多大?

当然,基金转化依然有许多复杂变量,并非产品业绩恒定的去考量提升留存度的效果。

不过,显然只取用户再度访问小程序或App这个行为数据,并不很能说这是个有效留存,或者说这里的留存价值就打了不少的折扣。如聊天消息数/时长之于社交应用,问题的问与答数量之于知识分享应用等,那么完成一次基金投资/单位金额或许才是基金互联网业务的中关键行为指标。

3)区别于其他其他流量阵地,互联网基金业务的多数是在三方平台。

此处主要针对基金公司直销App而言,也主要针对基金公司自己的互联网运营同学而言的。

多数互联网运营方法论和模型的建立与实践,是基于自家App的搭建及站内外一系列市场运营动作的数据埋点和追踪。就留存来说,大部分互联网平台是可以清晰定位到不同应用市场、不同投放渠道的用户,站内外各个环节漏斗和用户活跃留存数据多数是可以比较好地追踪的。

但基金公司的互联网业务多数是蚂蚁和天天等三方代销平台,平台多大程度上开放什么样的数据给基金公司。另外,大部分基金公司的直销投入、互联网产品和IT实力,业内都是懂的了。

那么问题又来了,做运营是做套路还是真诚呢?

四、性感的基金互联网运营,要陪伴用户,要陪伴平台,甚至要领先平台!

此处站在基金公司视角的互联网运营(区别平台的基金运营),目前已然处在一个相对竞争激烈、线上流量红利越发难以挖掘的阶段,与此同时,业务增长的压力和不断涌现出的新工具、新手段又促使基金电商运营在多渠道、多触点环境下做更多投(jia)入(ban)的工作。

没有捷径,只有坚持;没有完成时,只有进行时,对用户进行全链路的持续运营和服务,追求最大化延长有效用户的生命周期和提升用户周期价值。

当然,这都是针对用户运营侧的老套词了,其实对平台也需要运营的。毕竟以上路径都有赖于对平台的生态、体系和规则等元素的深刻认识和运用,才可能与平台互相借力落实到用户层面。

所以对平台的计划、重心和策略做到了解和紧跟就是必然的了。这里主要想分两个方面来说一说:

1)关于机构端的基金运营面向三方平台时候,既然在平台玩,那么对平台生态规则的了解和运营既是基本也是根本。

可能经常会有很多功能、指标,从单一机构角度是不理解甚至是不认可的,但往往那都是平台自身做的全局考量而做出的规划和措施,也经常会伴随一些措施,如平台的某些资源会和一些机构,哪怕不认同的、哪怕貌似对用户中短期也帮助不大的功能或指标挂钩。

基于对平台开放功能和生态的了解,跟好、用好自然成了每个基金互联网运营的基础要求。

2)紧跟平台,也陪伴平台甚至领先平台。

也就是说,咱们要的不仅仅都是基本动作,再上一个台阶来说,作为机构的基金电商运营,时常需要不仅仅站在自己机构角度考虑问题,也要站在平台角度站在全市场层面看问题。

自己凭什么可以获得平台更多的流量曝光,费用燃烧也好,产品爆表也罢,就基金电商运营而言,也是有产品运营人自己该有的法器。

从产品功能迭代优化、转化漏斗和路径的设计打磨,在产品层面助力平台体验提升指标向好;从具体的产品运营思路到方案到执行,站在平台角度去产出策划方案,可以中立,但略有侧重地朝着自家的优势产品线进行设计,最终推出平台规则又有营销切入点和卖点的运营活动。

如2016年在互联网平台时候写的第一篇基金互联网运营相关文章的文末,此时身处基金公司视角的笔者仍然想说,“套路都是别人的,余下路还得自己走”!

参考和感谢资料:

- 《增长黑客》,范冰

- 《硅谷增长黑客》实战笔记,曲卉

- 贝恩调查商业报告

- 支付宝平台理财2021“一季度基民”报告

- 零一裂变报告等

#专栏作家#

善财君,个人微信号:zhima_lvdou,欢迎想法碰撞。人人都是产品经理专栏作家。专注互金尤其是股票、基金领域用户运营,现任职于沪上某公募基金公司。

本文原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自 Unsplash,基于 CC0 协议。

起点课堂会员权益

起点课堂会员权益

文章该如何转载呢?

一选品,二流量,三投教